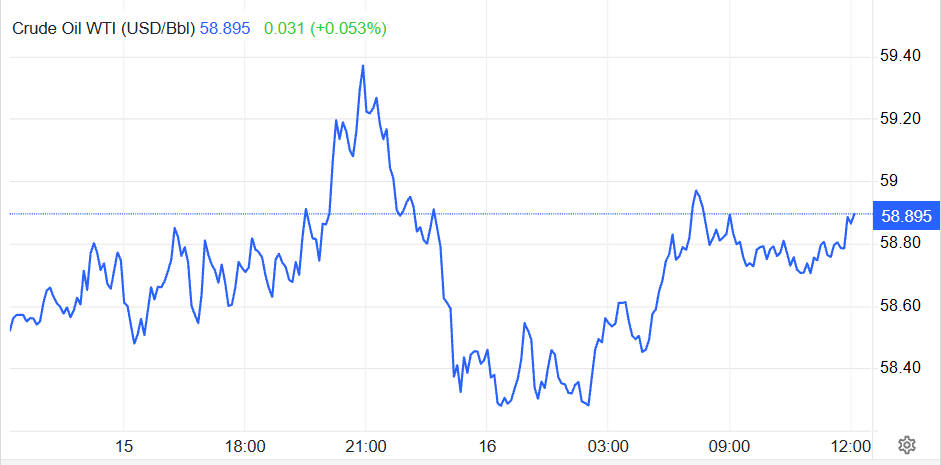

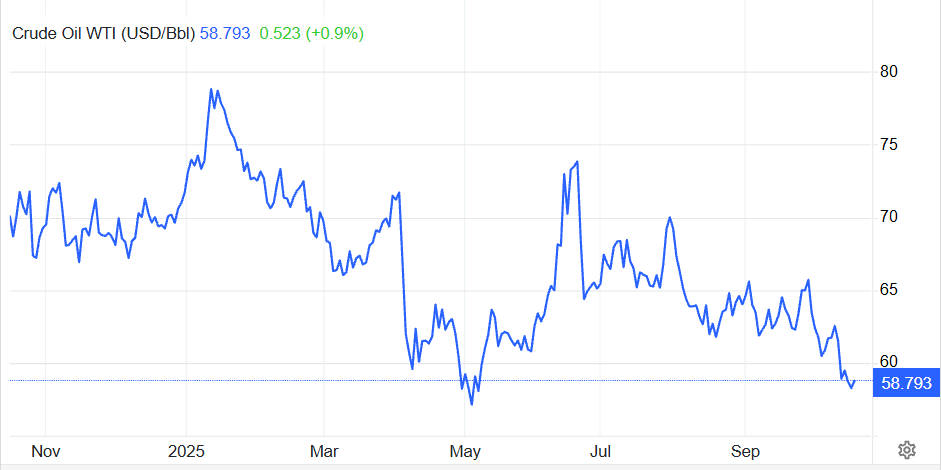

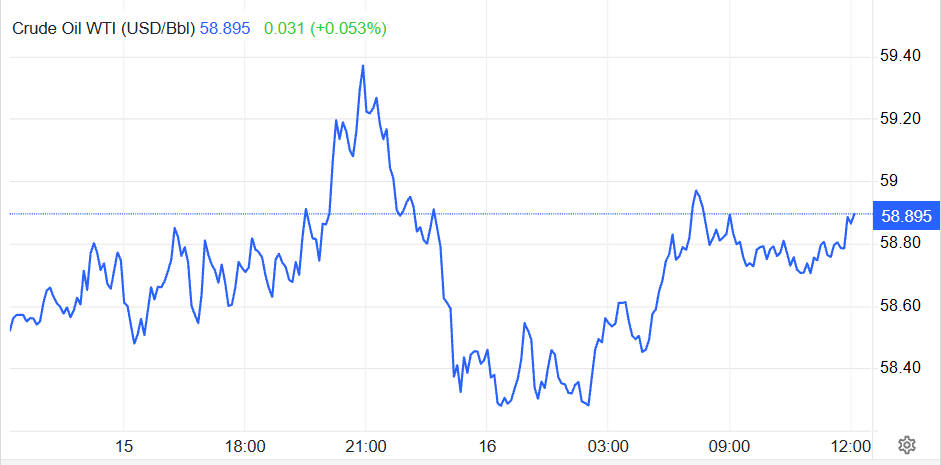

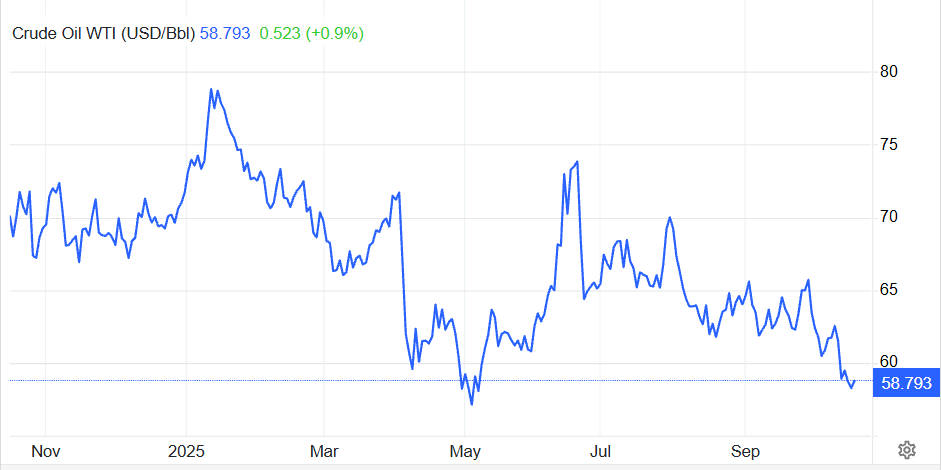

Al 16 de octubre de 2025, el petróleo crudo Brent se cotizaba a 62,51 dólares por barril, 57 centavos más (≈ +1 %) en el día, luego de informes de que India se comprometió a reducir sus importaciones de petróleo ruso.

Los mercados del petróleo han estado volátiles: apenas un día antes, el Brent cayó a alrededor de 62,18 dólares en medio de la preocupación por el exceso de oferta y la desaceleración de la demanda.

Estas oscilaciones reflejan el intenso tira y afloja que afecta actualmente al crudo: por un lado, las sorpresas alcistas y los titulares geopolíticos; por el otro, los riesgos estructurales de exceso de oferta, el débil impulso macroeconómico y las crecientes presiones sobre los inventarios.

A partir de aquí, los precios pueden cambiar drásticamente dependiendo de los próximos datos de inventario, las señales políticas de la OPEP+ y las tendencias de consumo chinas.

¿Qué pasó esta semana?

El crudo Brent subió alrededor de un 1% ante la noticia de que India se había comprometido a reducir las compras de crudo ruso, un avance que, según los traders, podría eliminar a un gran comprador del mercado y, por lo tanto, respaldar los precios.

Al mismo tiempo, analistas y bancos advirtieron sobre un posible superávit de oferta el próximo año tras el aumento de la producción de la OPEP+ y el debilitamiento de la demanda mundial; Bank of America incluso planteó un escenario en el que el Brent podría caer por debajo de los 50 dólares por barril. Esta tensión —noticias positivas frente a riesgos de superávit estructural— está impulsando la volatilidad de los precios.

¿Qué impulsa el precio: la oferta, la demanda y la política?

1. Factores impulsores del lado de la oferta

Producción de la OPEP+ : Los planes de la alianza para aumentar la producción han incrementado la disponibilidad global de crudo, reduciendo el margen de capacidad disponible en el mercado y contribuyendo a las expectativas de excedentes. Los analistas afirman que las decisiones de la OPEP+ son la principal variable de oferta a corto plazo.

Crecimiento de la oferta fuera de la OPEP : la mejora en la eficiencia de las perforaciones y una actividad más fuerte en alta mar (por ejemplo, en el Golfo de México) están sosteniendo la producción estadounidense, aun cuando el crecimiento en tierra se modera, lo que dificulta que los precios se disparen.

Flujos y logística rusos : Rusia sigue siendo un importante proveedor marítimo; cualquier interrupción, presión portuaria o desvío de carga puede tensar los equilibrios regionales, pero actualmente las exportaciones rusas siguen siendo considerables. (Por lo tanto, los titulares geopolíticos pueden provocar fluctuaciones de precios a corto plazo).

2. Presiones del lado de la demanda

Debilidad de la demanda global : las débiles señales de crecimiento de los principales consumidores, en particular China, son un lastre clave para la demanda de petróleo. Los traders han reaccionado a los débiles datos chinos y a la perspectiva de una menor actividad industrial.

Tensiones comerciales entre EE. UU. y China : La renovada retórica arancelaria y las restricciones comerciales amenazan con debilitar el comercio y la manufactura a nivel mundial, lo que frenaría el consumo de petróleo. Varios informes de mercado señalan el nerviosismo comercial como un factor que impulsa la reciente debilidad de los precios.

3. Choques geopolíticos y de políticas

Los anuncios políticos a corto plazo —por ejemplo, las afirmaciones de que India reducirá las compras de petróleo ruso— pueden tener un impacto inmediato en el mercado, ya que modifican la distribución de compradores y vendedores, incluso si el cambio de política es gradual en la práctica. Los traders consideran tanto la probabilidad como el momento oportuno de tales promesas.

Inventarios, el detonante inmediato del precio

Los datos semanales de inventarios de EE. UU. son el detonante más inmediato del mercado: un aumento sorpresivo en las existencias de crudo generalmente pesa sobre los precios, mientras que una caída los sostiene.

Una encuesta reciente de Reuters esperaba que las existencias de crudo de Estados Unidos hubieran aumentado modestamente (alrededor de 0,2 millones de barriles durante la semana hasta el 10 de octubre), lo que refuerza la visión de una demanda débil en el corto plazo.

Por qué son importantes los inventarios (lista corta):

Miden el equilibrio real entre oferta y demanda (consumo + importaciones netas vs. producción).

Las acumulaciones o los empates inesperados cambian rápidamente las posiciones cortas de los traders.

Las acumulaciones grandes y persistentes pueden confirmar un superávit estructural y provocar revisiones bajistas a largo plazo.

Escenarios y rangos para el precio del petróleo crudo (Brent)

| Guión |

Factores clave |

Rango de precios (ilustrativo) |

| Caso base |

La OPEP+ se mantiene estable, la demanda china es modesta y los inventarios se acercan a las normas estacionales. |

$55–$70/barril (Brent) |

| Caso del oso |

La OPEP+ mantiene alta la producción y acumula grandes inventarios mientras se acelera la desaceleración mundial |

<$50/barril (Brent) |

| Caso de toro |

Shock de oferta (alteración geopolítica), fuerte reposición de existencias o sorpresa de demanda |

>$75/barril (Brent) |

Bank of America enfatiza el riesgo a la baja: en escenarios de tensión que combinen una escalada comercial entre EE. UU. y China con un aumento de la oferta de la OPEP+, el Brent podría alcanzar niveles inferiores a los 50 dólares. Este es un riesgo considerable que los inversores deben considerar.

Quién gana y quién pierde: implicaciones sectoriales y políticas

1. Ganadores (si los precios bajan)

Los grandes consumidores de petróleo y las refinerías se benefician de menores costos de las materias primas, lo que reduce la presión inflacionaria sobre el combustible para el transporte.

Los mercados emergentes importadores de energía podrían ver aliviadas las presiones en su cuenta corriente.

2. Perdedores (si los precios caen)

Los exportadores de petróleo que dependen de los ingresos enfrentan estrés fiscal, lo que podría provocar recortes de producción o ajustes de políticas.

Las empresas energéticas con altos costos de extracción (algunos proyectos offshore o de frontera) podrían posponer la inversión.

3. Mercados financieros e inversores

Orientación práctica para los participantes del mercado

Observe las impresiones de inventario de la semana (primero API, luego EIA): estos son los catalizadores de precios inmediatos.

Esté atento a las comunicaciones y los calendarios de reuniones de la OPEP+: incluso las pistas sobre la producción futura pueden cambiar el sentimiento.

Poner a prueba las carteras ante situaciones bajistas: modelar escenarios con el Brent a 50 dólares o menos, y considerar estructuras de opciones o coberturas escalonadas para gestionar el riesgo bajista.

Breve perspectiva histórica

El mercado petrolero tiene una larga memoria: los desplomes de precios anteriores solían estar impulsados por un shock de demanda global (por ejemplo, la crisis financiera de 2008 o la pandemia de 2020) o por un aumento brusco de la oferta. La combinación actual de creciente nerviosismo por la oferta y la demanda en la OPEP+ evoca episodios pasados en los que un superávit temporal obligó a los precios a bajar hasta que se produjo un ajuste de la oferta o un repunte de la demanda.

Conclusión: el veredicto a corto plazo

El crudo está equilibrando un potencial alcista a corto plazo impulsado por las noticias con un riesgo bajista posiblemente más significativo y persistente. Los titulares políticos, como el anunciado alejamiento de India del petróleo ruso, pueden impulsar los precios a corto plazo, pero las fuerzas estructurales (las decisiones de producción de la OPEP+, la resiliencia de la producción no OPEP y la débil demanda causada por las fricciones comerciales) crean una trayectoria plausible hacia niveles mucho más bajos a menos que se reviertan las tendencias de los inventarios. Para los traders, las próximas semanas de datos (inventarios, indicadores económicos chinos) y las señales de la OPEP+ serán decisivas.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.