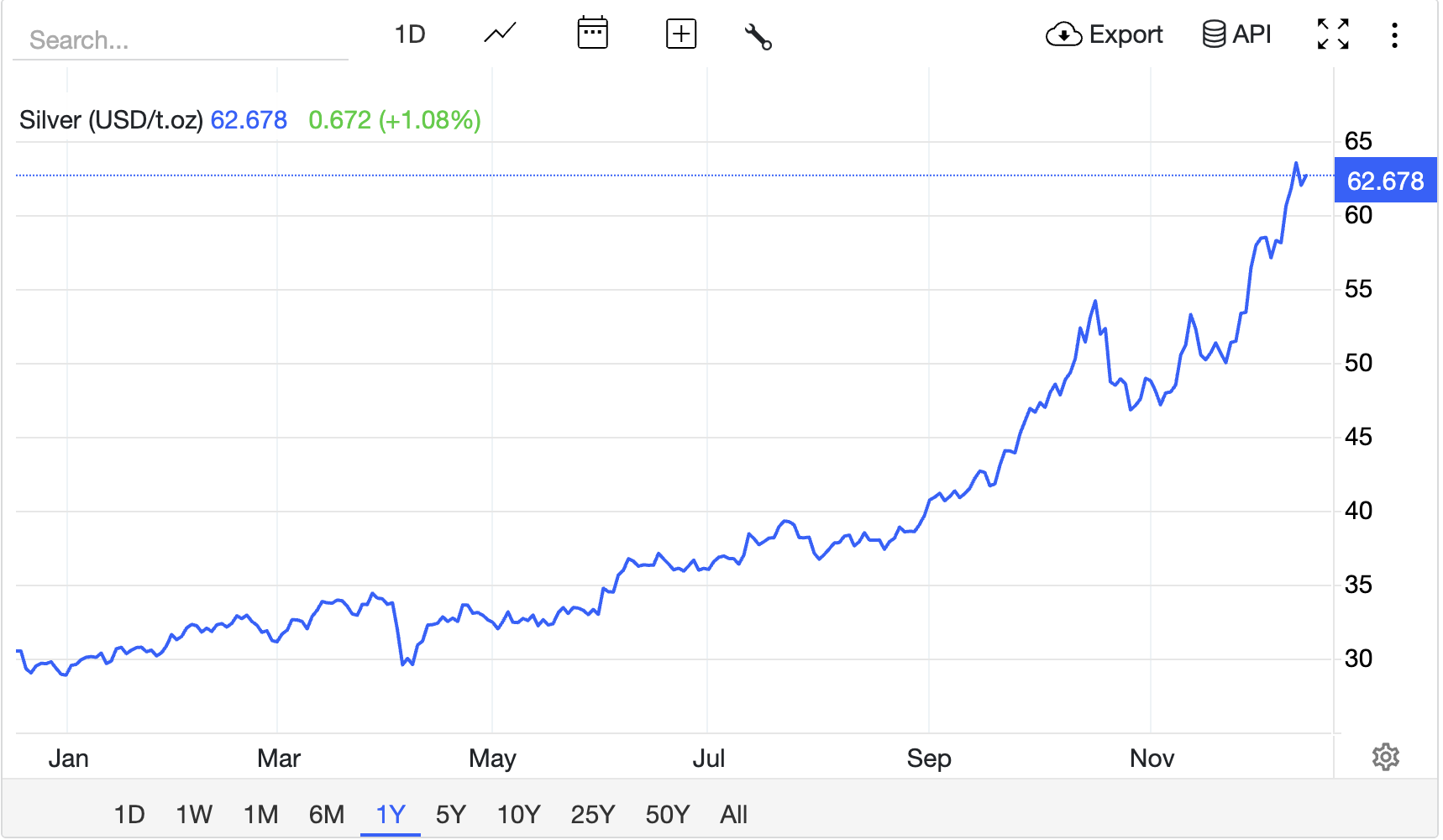

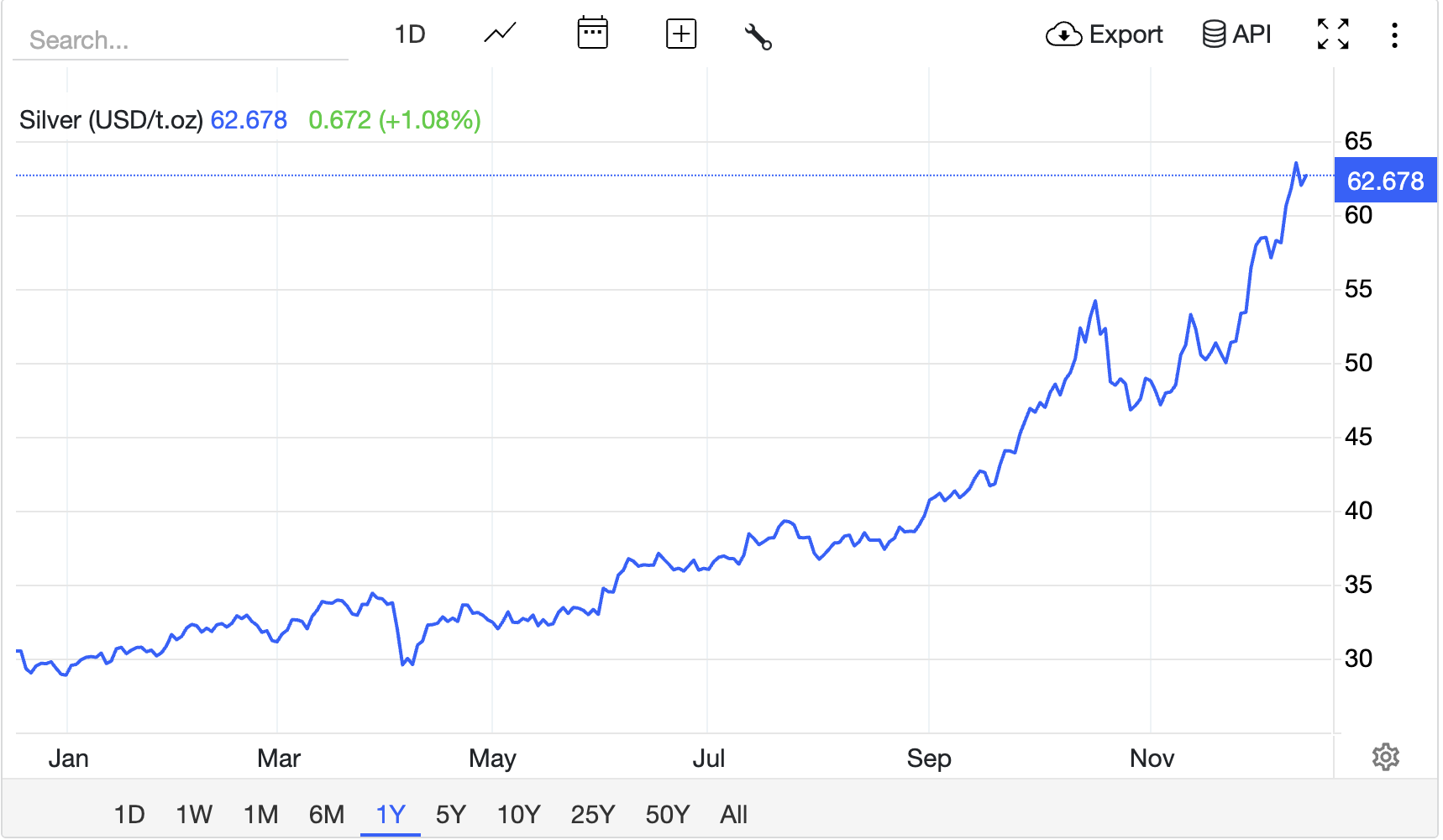

A prata está tendo o tipo de ano que os investidores comentam há uma década. O metal branco rompeu todas as suas máximas históricas, atingindo novos recordes acima de US$ 64 por onça e com previsão de mais que dobrar de valor em 2025.

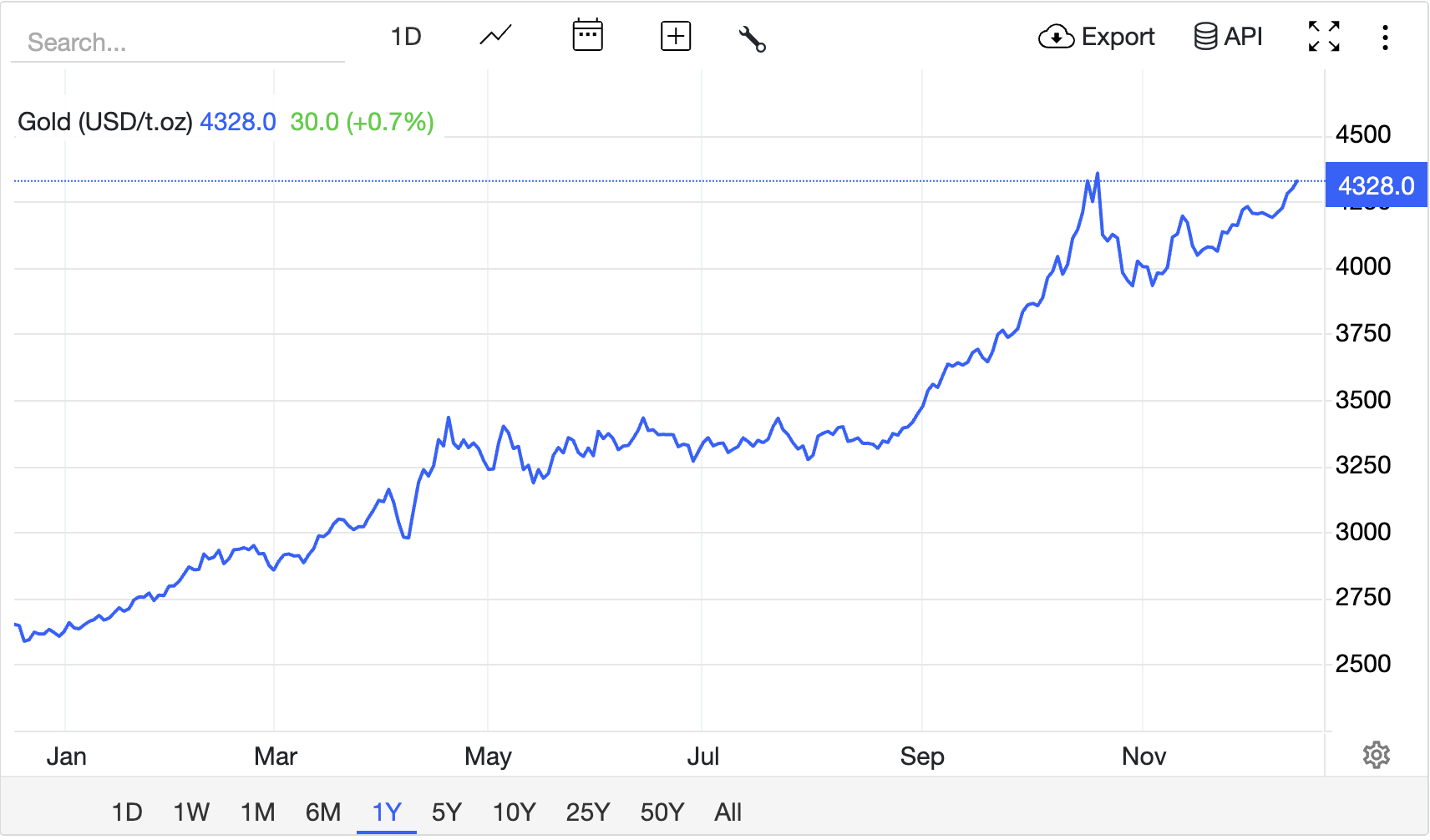

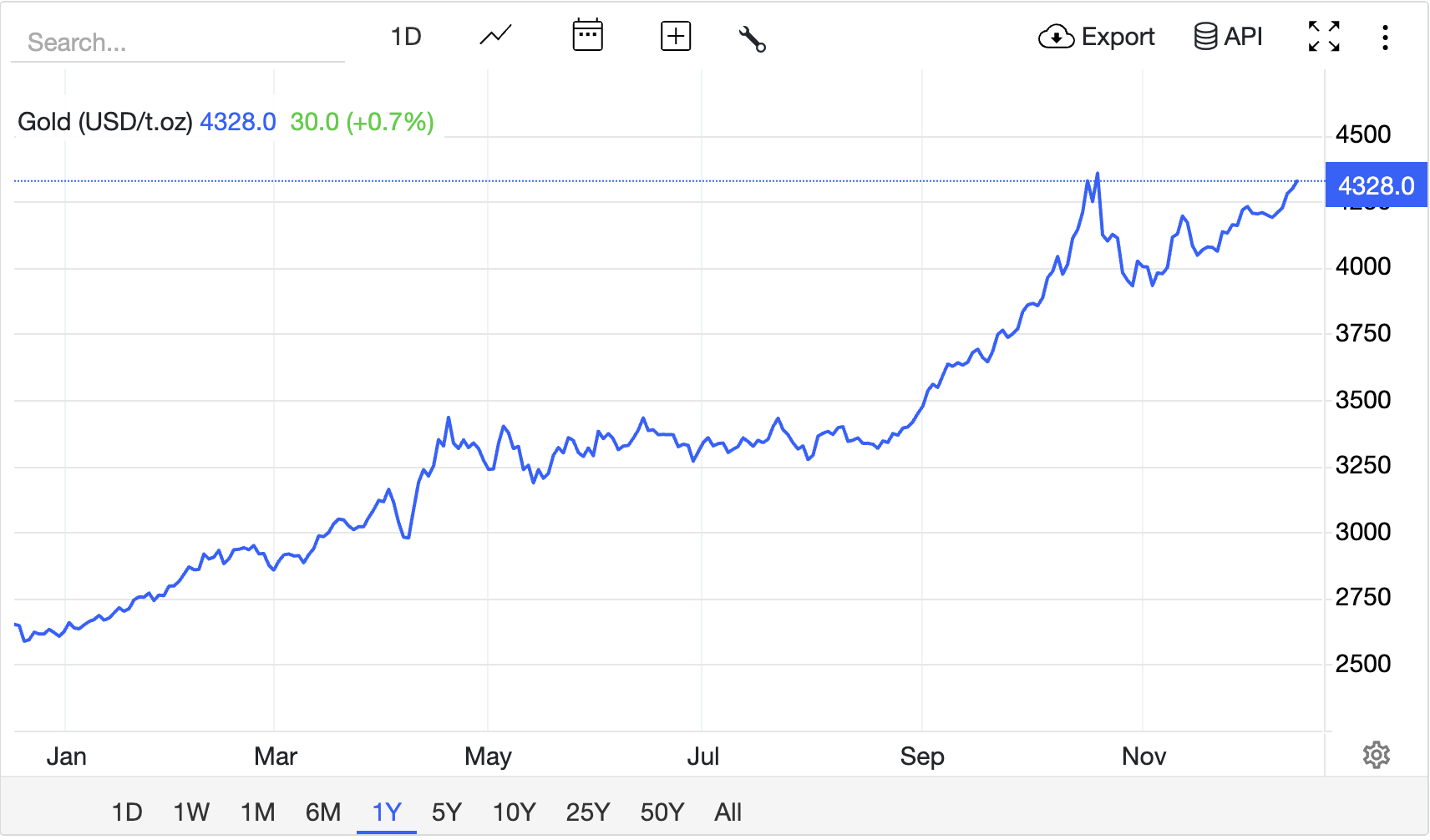

O ouro seguiu de perto, atingindo recordes acima de US$ 4.300, enquanto o petróleo Brent permanece em torno de US$ 61 por barril, a caminho de um de seus piores anos desde 2020.

Este artigo analisa a situação atual dos preços, os fatores que impulsionam a movimentação do ouro, da prata e do petróleo bruto, e quais níveis técnicos são mais importantes para quem planeja realizar operações até o final do ano e ao longo de 2026.

Panorama do mercado de commodities em 2025

| Ativo |

Preço mais recente (aprox.) *

|

Mudança de 1 mês |

Contexto de 12 meses |

Ponto principal |

| Ouro (à vista) |

US$ 4.320/onça |

Ligeiramente mais alto |

Próximo da máxima histórica após uma alta de 50 a 60% neste ano. |

A tendência de alta impulsionada pela busca por ativos seguros e pelos cortes nas taxas de juros permanece intacta. |

| Prata (ponto) |

Acima de US$ 62 por onça |

Muito mais alto |

Aumento de aproximadamente 95 a 130% este ano, dependendo do mercado e da moeda. |

Metais preciosos, impulsionados por tendências monetárias e industriais favoráveis, estão superando o ouro. |

| Petróleo bruto Brent |

US$ 61,40/barril |

Queda de cerca de 4 a 5% |

Queda de aproximadamente 17% em relação ao ano anterior. |

Preocupações com o excesso de oferta e previsões cautelosas de demanda pressionam os preços. |

| Petróleo bruto WTI |

US$ 57,70/barril |

Queda de cerca de 3 a 4% |

Queda de quase 18% em relação ao ano anterior. |

O mercado apresenta uma leve tendência de baixa, apesar de picos geopolíticos periódicos. |

*Preços arredondados; todas as referências são a dados de meados de dezembro de 2025.

Nos principais indicadores globais, é possível observar uma clara divergência.

A prata está sendo negociada em torno de US$ 62 por onça, com alta de mais de 100% no acumulado do ano, após atingir um novo recorde histórico próximo a US$ 64,60 em meados de dezembro.

O ouro está cotado perto de US$ 4.300 por onça, a apenas um ou dois por cento de sua máxima histórica de cerca de US$ 4.381, registrada em outubro.

O petróleo Brent está cotado em torno de US$ 61 a US$ 61,5 por barril, uma queda de aproximadamente 17% em relação ao ano passado e em uma tendência de baixa generalizada.

O cenário macroeconômico é familiar: o Federal Reserve realizou uma série de cortes nas taxas de juros em 2025, o dólar se desvalorizou e os rendimentos reais se estabilizaram.

A Agência Internacional de Energia (IEA), o ING e a Administração de Informação Energética dos EUA (EIA) descrevem agora a situação como uma "grande divergência", com os preços dos metais em alta e os mercados de energia pressionados pelo aumento dos estoques e pelo crescimento moderado da demanda.

Resumo do mercado de commodities de 2025

Silver como a estrela revelação

A prata deixou de ser uma "operação de recuperação" para se tornar um tema central no mercado macroeconômico. Os dados atuais mostram a prata à vista em torno de US$ 62 por onça, um aumento de mais de 100% somente em 2025.

O metal estabeleceu uma série de recordes:

Atingiu o valor máximo histórico de US$ 64,60 em 12 de dezembro.

As cotações intradiárias atingiram picos em torno de US$ 64,3 a US$ 64,6 após o último corte de 25 pontos-base do Fed.

Primeiro rompimento acima de US$ 60 por onça, com os preços mais que dobrando desde janeiro.

Os contratos futuros da MCX na Índia refletiram a pressão, ultrapassando ₹2 lakh por quilograma para entrega em março e reforçando o cenário global de uma disparada nos preços da prata.

Por que a prata está apresentando um desempenho superior?

A prata está se beneficiando tanto de tendências monetárias quanto industriais:

No âmbito monetário, tende a acompanhar o ouro quando as expectativas de taxas de juros caem e o dólar se desvaloriza.

No setor industrial, a demanda por prata em painéis solares, eletrônicos e tecnologias verdes aumentou consideravelmente. Ao mesmo tempo, o crescimento da oferta foi limitado pelo baixo investimento em novas minas na década anterior.

A prata também começou o ano com um preço muito mais baixo em relação ao ouro, portanto, parte do desempenho superior reflete uma fase de recuperação após anos de desempenho inferior.

Risco de uma mudança excessivamente prolongada

O principal risco agora é que o posicionamento especulativo fique muito saturado.

À medida que a prata ultrapassou sucessivos níveis psicológicos, o interesse e a alavancagem dos investidores individuais aumentaram, particularmente através de ETFs e opções de curto prazo.

A prata é muito mais volátil que o ouro, portanto, quedas de 10 a 15% podem ocorrer em questão de dias, mesmo em um mercado de alta forte.

Do ponto de vista comercial, a prata deve ser vista como uma expressão de alto beta dos mesmos fatores macroeconômicos que movimentam o ouro, com um componente adicional de demanda industrial e oscilações mais acentuadas em ambas as direções.

Ouro: Território recorde e alertas de bolha

O ouro tem sido impulsionado para cima pelas mesmas correntes macroeconômicas, mesmo que a prata tenha roubado a cena.

O preço do ouro à vista está em torno de US$ 4.300 por onça.

O metal atingiu um recorde histórico próximo a US$ 4.381 em outubro e repetidamente testou a marca de US$ 4.300 após o corte de juros do Fed em dezembro.

O Banco de Compensações Internacionais estima que o ouro tenha subido cerca de 60% no acumulado do ano, acompanhando os ganhos de dois dígitos das ações americanas.

O BIS chegou a afirmar que tanto o ouro quanto as ações americanas agora apresentam características de "bolha", impulsionadas fortemente por fluxos de investidores de varejo e pela histeria da mídia.

Por que o ouro continua batendo recordes históricos?

Os pilares de sustentação do ouro parecem familiares para quem já negociou em algum dos ciclos de afrouxamento monetário pós-2008.

O Fed cortou as taxas de juros diversas vezes em 2025, e os mercados esperam pelo menos mais um movimento em 2026, mesmo após um gráfico de pontos indicando uma postura mais agressiva em relação à política monetária.

Os bancos centrais têm sido compradores líquidos de ouro de forma consistente, conforme destacado na pesquisa e nas perspectivas de meio de ano do Conselho Mundial do Ouro.

O risco geopolítico permanece elevado desde a Europa Oriental até o Oriente Médio, o que faz do ouro um ativo de refúgio persistente.

Além disso, os mesmos fatores que sustentam a fraqueza da prata em relação ao dólar, a queda dos rendimentos reais e a busca por ativos fora do sistema bancário, afetam diretamente o mercado de ouro.

Petróleo: O elo mais fraco em 2025

Nesse contexto metálico, o petróleo ficou para trás.

O petróleo bruto WTI está sendo negociado em torno de US$ 57 a US$ 58 por barril, uma queda de quase 18% no último ano.

O petróleo Brent está sendo negociado perto de US$ 61-62 por barril, uma queda de quase 17% em 12 meses e de 4-5% no último mês.

As curvas de futuros para ambos os índices de referência estão relativamente planas ou ligeiramente em contango, à medida que os estoques aumentam e os operadores esperam uma modesta sobreoferta até 2026.

Não se trata de um cenário de colapso, mas é claramente um mercado fraco, e não apertado.

Por que o petróleo não consegue atingir tais altitudes?

O contexto fundamental explica por que o petróleo está caindo enquanto os metais estão subindo.

A Agência Internacional de Energia prevê que a demanda global de petróleo aumentará em apenas 830.000 barris por dia em 2025 e em cerca de 860.000 barris por dia em 2026, um ritmo modesto em comparação com os ciclos anteriores.

A oferta global está aumentando devido à produção de países não pertencentes à OPEP e ao desmantelamento gradual dos cortes voluntários da OPEP+, o que levará a estoques mais elevados até 2025 e 2026.

Um relatório recente da OPEP indicou que a organização agora espera que o mercado de petróleo esteja amplamente equilibrado até 2026, em vez de deficitário, o que provocou uma queda acentuada de mais de US$ 2 por barril tanto no Brent quanto no WTI em novembro.

A EIA agora prevê que o petróleo Brent terá um preço médio de US$ 55 por barril em 2026, com o aumento dos estoques e o excesso de oferta limitando os preços.

A tensão geopolítica continua sendo um risco constante, mas os dados de posicionamento e as pesquisas bancárias mostram que os operadores profissionais estão mais focados nos fundamentos de oferta e demanda do que nos riscos gerais no momento.

Análise técnica: ouro, prata e petróleo bruto WTI

A seguir, apresentamos uma análise técnica estruturada do XAU/USD (ouro), XAG/USD (prata) e petróleo bruto WTI, com base nos níveis à vista e nos contratos futuros do mês seguinte, por volta de meados de dezembro de 2025.

| Ativo e período de tempo |

Viés de tendência |

Níveis de suporte principais (aproximados) |

Principais níveis de resistência (aproximados) |

| Ouro (XAU/USD): Diário |

Otimista |

US$ 4.220–4.250 (área de rompimento recente); depois US$ 4.100; suporte mais forte próximo a US$ 3.950 |

US$ 4.350–4.380 (faixa recorde); depois US$ 4.450 como extensão medida. |

| Ouro (XAU/USD): gráfico de 4 horas |

Tendência de alta com frequentes correções bruscas. |

US$ 4.250; depois US$ 4.200 durante o pregão. |

US$ 4.320–4.340; depois US$ 4.380 |

| Prata (XAG/USD): Diário |

Fortemente otimista, sobrevalorizado. |

US$ 58–59 (zona de rompimento recente); depois US$ 55–56; suporte mais forte próximo a US$ 50. |

US$ 62–64 (área de pico recente); depois, uma linha psicológica em US$ 70. |

| Prata (XAG/USD): 4 horas |

Tendência de alta beta |

US$ 59 durante o pregão; depois US$ 57–58 |

$ 62–63 |

| Petróleo bruto WTI: Diário |

Tendência de baixa suave |

US$ 56–57 (mínimas recentes); depois US$ 54–55 (média projetada para a área em 2026) |

US$ 60–61 (resistência recente); depois US$ 64–65 (máximas anteriores). |

| Petróleo bruto WTI: 4 horas |

Com alcance limitado dentro de um canal descendente |

$ 57; depois $ 56 |

$ 59–60 |

Esses níveis não são linhas rígidas, mas fornecem uma estrutura útil para planejar entradas, saídas e riscos em torno de eventos macroeconômicos importantes, como o relatório de empregos dos EUA e os próximos discursos dos bancos centrais.

Perguntas frequentes sobre o mercado de commodities

1. Será que a prata realmente atingiu um novo recorde histórico em 2025?

Sim. A prata atingiu um novo recorde histórico em meados de dezembro, chegando a cerca de US$ 64,6 por onça.

2. Por que a prata teve um desempenho tão superior ao ouro em 2025?

A prata superou o ouro por compartilhar os mesmos ventos favoráveis do mercado monetário e se beneficiar da forte demanda industrial em energia solar, eletrônica e tecnologias verdes, em meio a uma oferta de minério relativamente limitada.

3. Quão perto está o ouro de sua própria máxima histórica?

O ouro está sendo negociado perto de US$ 4.300 por onça, a uma pequena distância de seu recorde de cerca de US$ 4.381, estabelecido em outubro de 2025.

4. O petróleo está em um mercado de baixa agora?

Sim. O Brent caiu cerca de 17% em relação ao ano anterior e está sendo negociado bem abaixo das suas máximas do início da década de 2020.

Conclusão

Em conclusão, o atual mercado de commodities é definido por uma clara divisão. O ouro e a prata estão em alta, impulsionados por cortes nas taxas de juros, um dólar mais fraco e a demanda contínua por ativos de seguros em um ambiente macroeconômico e geopolítico incerto.

O setor petrolífero está enfrentando dificuldades, pressionado pelo aumento dos estoques, pelo crescimento moderado da demanda e pelas orientações futuras cada vez mais cautelosas de agências como a AIE (Agência Internacional de Energia) e a EIA (Administração de Informação Energética dos EUA).

Para traders e investidores, a chave não é perseguir cada pico, mas sim entender onde realmente reside o suporte estrutural.

Aviso: Este material destina-se apenas a fins informativos gerais e não constitui (nem deve ser considerado como) aconselhamento financeiro, de investimento ou de qualquer outra natureza que deva ser levado em consideração. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.