取引

EBCについて

公開日: 2025-10-29

エクソンモービル、シェブロン、シェル、BP、コノコフィリップスは、堅実なバランスシートと安定したキャッシュフローに支えられ、2025 年の最高の石油関連株として際立っています。

年末を迎え、エネルギーセクターは価格の下落と世界的な需要の不均衡にもかかわらず、底堅さを見せています。大手石油会社は引き続き安定した配当と規律ある資本収益を実現しており、長期投資家にとって魅力的な銘柄となっています。

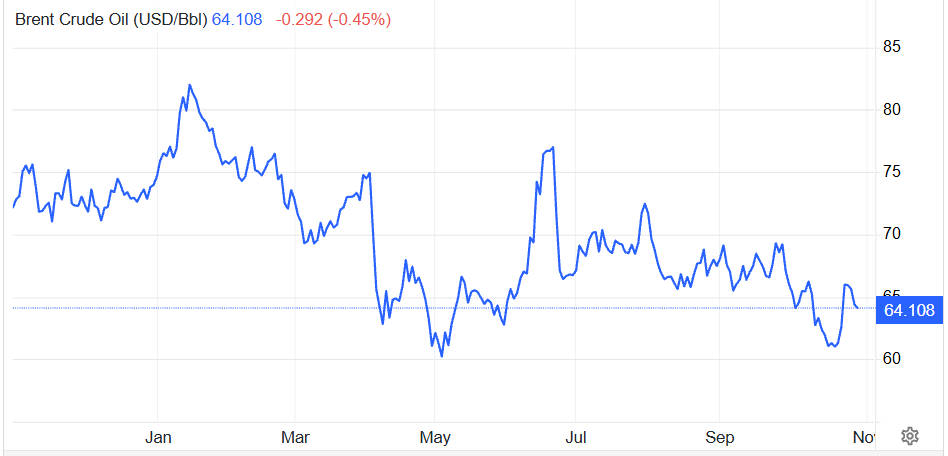

原油価格が1バレルあたり64ドル近くで推移し、世界の供給が需要を上回るペースで増加している状況で、投資家は規模、コスト規律、資本効率が成功を決定づける、より選択的な状況に直面しています。

この記事では、2025 年のトップ パフォーマーをレビューし、石油市場を形成する力について考察し、主要な選択基準を強調し、2026年に向けての位置付けに関する実用的なガイドを提供します。

今買うべき石油関連株ベスト3:2025年のパフォーマンスリーダー

以下は、2025 年 10 月 29 日時点の時価総額、配当利回り、最近のパフォーマンスに基づいた石油関連株のトップ 5 のランキングです。

| ランク | 会社 | ティッカー | 時価総額(10億米ドル) | 配当利回り(フォワード%) | 主な強み |

| 1 | エクソンモービル | XOM | 490 | 3.4 | 統合された事業運営、強力なフリーキャッシュフロー、一貫した自社株買い |

| 2 | シェブロン | CVX | 310 | 4.4 | 規律ある資本配分、高い配当利回り |

| 3 | シェル社 | シェル | 217 | 3.9 | 多様な精製・取引業務、エネルギー転換プロジェクト |

| 4 | BP社 | BP | 80 | 4.5 | 魅力的な利回り、アクティビストの指導による戦略的再配置 |

| 5 | コノコフィリップス | 警官 | 140 | 3.6 | 上流生産コストの低さ、原油価格上昇への高いレバレッジ |

主な観察

大規模な総合生産者は、多様なキャッシュフローと確実な株主還元により、トップの地位を占めています。

配当利回りは、収入を求める個人投資家にとって依然として差別化要因となっています。

ConocoPhillips のような上流専門企業は、価格変動時に損益分岐点コストの優位性から利益を得ています。

市場背景:2025年のエネルギーセクターの動向

石油関連株のパフォーマンスを理解するには、セクターに影響を与えるマクロ要因とミクロ要因を検討する必要があります。

石油価格:

ブレント原油は、需要の伸び鈍化と在庫の蓄積を反映して、2025年10月下旬に以前の高値から下落し、1バレルあたり64米ドル近くで取引されています。

供給:

OPECプラスと非OPECの生産国は2025年に生産量を増加させ、世界の供給量は2026年にさらに増加すると予測されています。

要求:

世界の石油需要は主に新興国経済の牽引により、1日あたり約70万バレルで緩やかに増加しています。

ボラティリティ要因:

地政学的緊張、規制の変化、インフレ圧力は、価格設定や運用上の決定に引き続き影響を及ぼしています。

投資家への影響

上流のエクスポージャーはより不安定であり、損益分岐点コストに注意を払う必要があります。

統合型企業およびミッドストリーム企業は、よりスムーズなキャッシュフローとより低い循環性を提供します。

不確実なサイクルにおいては、配当の信頼性と資本規律が個人投資家にとって重要です。

おすすめの石油関連株を選ぶための重要な指標

株式選択の成功は、客観的でデータに基づいた基準に依存します。

キャッシュフロー:設備投資後のフリーキャッシュフローはプラスで安定している

バランスシートの強さ: EBITDAに対する純負債比率が低い、または明確な負債削減計画がある

損益分岐点コスト:損益分岐点コストが中期原油価格を下回る生産者は回復力がある

資本配分:規律ある自社株買いと保守的な設備投資の証拠

ビジネスミックス:統合または中流への露出により景気循環が減少

配当の持続可能性:安定した配当性向と成長の歴史

移行戦略:低炭素プロジェクトへの投資とESGコンプライアンス

| カテゴリ | 監視対象 |

| キャッシュジェネレーション | 1株当たりフリーキャッシュフローと営業キャッシュフロー |

| 貸借対照表 | 純負債対EBITDA比1.5倍未満または減少傾向 |

| コスト競争力 | 上流損益分岐点 < 1バレルあたり45米ドル |

| 株主還元 | 持続可能な配当、自社株買い、配当性向 |

| ビジネスの多様性 | 上流、中流、下流の統合 |

| ESG準備 | 公表されている低炭素または移行イニシアチブ |

カテゴリー別内訳:石油関連株への投資アプローチ

1. 統合スーパーメジャー

例:エクソン、シェブロン、シェル、BP

探査、精製、取引にわたる多様な収益源

安定したキャッシュフローと確実な配当を実現

上流のみの生産者に比べて収益の変動性が低い

2. 低コストの上流生産者

例: ConocoPhillips、EOG Resources

原油価格上昇による高収益レバレッジ

魅力的な損益分岐点コストは価格下落時の回復力を提供する

総合メジャーよりもボラティリティが高い

3. 精製・中流企業

例:フィリップス 66. キンダーモーガン

手数料と輸送契約による安定したキャッシュフロー

原油価格の変動に対する感受性が低い

収益は精製マージンと規制条件に左右される

4. 油田サービスおよび設備

例:シュルンベルジェ、ハリバートン

設備投資増加時の高い成長ポテンシャル

探査と掘削サイクルに敏感

5. リスク要因と軽減戦略

個人投資家は明確なリスクを考慮する必要があります。

価格リスク:原油価格の下落は収益を大幅に減少させる可能性がある

規制リスク:炭素規制の強化は収益性に影響を与える可能性がある

運用リスク:コスト上昇または生産中断

地政学的リスク:主要地域に影響を及ぼす紛争や制裁

評価リスク:期待成長に対して過剰な支払い

緩和戦術

統合、上流、中流の在庫を分散

リスク許容度に基づいてポジションサイズを制限する

ボラティリティが低く、幅広い投資機会を求めるならETFを検討しよう

損益分岐点、配当、マクロ経済指標を定期的に監視する

個人投資家向けポートフォリオ配分ガイダンス

1.保守的なインカム重視のポートフォリオ

1.保守的なインカム重視のポートフォリオ

60% 統合専攻

30% ミッドストリーム/精製

10% 低コストの上流生産者

2. バランスのとれた成長と収益のポートフォリオ

40% 統合専攻

30% 低コストの上流生産者

20% ミッドストリーム/精製

10% 油田サービスまたは厳選された成長銘柄

3. 実践的なモニタリングのヒント

四半期ごとのフリーキャッシュフローと配当金の発表を追跡する

会社のプレゼンテーションから損益分岐点コストの最新情報を確認する

需要と供給の洞察を得るには、IEAとEIAのレポートをフォローしてください。

よくある質問

Q1: 今買うべき最高の石油関連株は何ですか?

A: エクソン、シェブロン、シェル、BP、コノコフィリップスは、2025年にキャッシュフロー、配当、回復力を組み合わせます。

Q2: 石油関連株は依然として長期投資として適切でしょうか?

A: はい。石油は輸送業と石油化学製品にとって依然として重要であり、強固なバランスシートと移行戦略を持つ企業は依然として魅力的です。

Q3: 投資家はどの指標を優先すべきでしょうか?

A: フリーキャッシュフロー、EBITDAに対する純負債、損益分岐点コスト、配当カバレッジ、資本配分規律です。

Q4: ポートフォリオのうちどれくらいの割合を石油関連株に配分すべきでしょうか?

A: 個人投資家は通常、5~15%程度の控えめな配分をしています。ETFはコア資産へのエクスポージャーを提供し、個別銘柄はより確信度の高いポジションに活用できます。

Q5: 原油価格の見通しはどうですか?

A: ブレント原油は2025年後半には1バレルあたり平均約64米ドルとなる見込みです。供給、需要、地政学的動向によっては2026年には若干軟化すると予想されます。

結論

投資家は、安定したコア資産を確保するために、まずはトップクラスの業績を誇る統合メジャー企業から投資を開始し、景気循環による上昇余地を狙って低コストの上流生産企業への慎重なエクスポージャーを追加し、インカムとキャッシュフローの安定性を求めて中流・精製企業への投資を検討すべきです。2025年から2026年への移行期をうまく乗り切るには、規律ある投資、主要指標のモニタリング、そしてマクロトレンドの理解が不可欠です。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。