取引

EBCについて

公開日: 2025-12-12

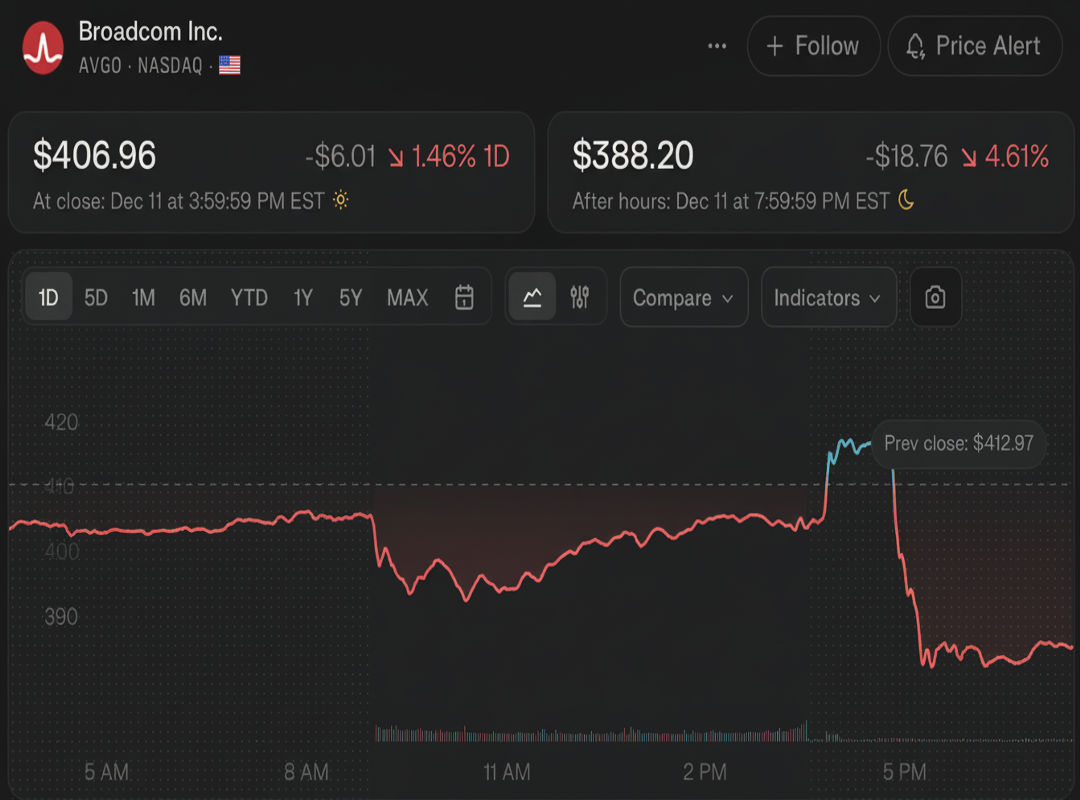

AVGO 株はトレーダーに典型的な収益サプライズを与えた。数字は好調で見通しも明るいのに、時間外取引で株価は下落した。

ブロードコム(AVGO) 決算はトレーダーに典型的なジレンマを与えた。2025年度第4四半期の数字はあらゆる面で好調であり、将来の見通しも明るかったにもかかわらず、株価(AVGO)は時間外取引で下落したのだ。

同社は収益180.2億ドル(前年比+28%)、調整後EPS 1.95ドルを報告し、市場予想を大幅に上回った。さらに、翌四半期の売上高見通しを191億ドル(AIチップ売上高は約82億ドルと倍増予想)と強気な水準で示した。

しかし、AVGO株価は時間外取引で約3~5%下落し、約406ドルあった通常取引終値から380ドル台後半まで値を下げた。このブロードコム決算を巡る最大の疑問は、ヘッドライン指標がすべて強固だったのに、なぜ株価が下落したのかということだ。

ブロードコム(AVGO) 決算発表前、AVGO株は約406ドルで取引を終え、52週間および史上最高値に迫る水準にあった。年初来の上昇率は約75~80%に達していた。

収益が発表された後:

当初、株価は時間外取引で3%以上上昇した。

投資家らが詳細を消化するにつれ、AVGOは下落に転じ、終値より約3~5%低い380ドル台後半から390ドル台前半で取引された。

この動きは、年初来でおよそ 75~80% の上昇が続いた後に起こったもので、評価額はすでに非常に高いレベルにまで押し上げられていた。

つまり、時間外取引での下落は、市場が悪い決算を「罰した」わけではなく、好調な決算がさらに高い期待に応えた典型的な事例であり、多くのトレーダーが大幅な上昇後に利益確定を選択したのだ。

現在の価格状況に関する重要なポイント:

決算前終値:約406ドル

時間外取引範囲:約390ドル±数ドル、安値は380ドル台後半

52週間の範囲:約138.10ドル~414.61ドル

時価総額:最近の価格で約1.9兆ドル

| メトリック | 2025年度第4四半期の業績 | 前年比 | ストリート予想(概算) |

|---|---|---|---|

| 収益 | 180.2億ドル | +28% | 約175億ドル |

| 調整後EPS | 1.95ドル | +37% | 約1.87ドル |

| 通期売上高 | 639億ドル | +24% | - |

| 純利益 | 85億2000万ドル | 約92% | - |

| AI半導体売上高(第4四半期) | 該当なし | +74% | - |

| 2026年度第1四半期の収益見通し | 191億ドル | 2025年度第1四半期比+~24% | 約183億ドル |

| 2026年度第1四半期のAI売上高予想 | 82億ドル | 約2倍 | - |

| 新しい四半期配当(26年度) | 0.65ドル | +10% | - |

四半期自体は、ほぼあらゆる基準から見て明らかに堅調でした。公式発表によると、

第4四半期の収益:180.2億ドル、前年同期比約28%増

通期売上高:約639億ドル、前年比約24%増

調整後EPS :1.95ドル、前年比約37%増、市場コンセンサス予想の1.87ドルを上回る

純利益:約85億ドル、前年のほぼ2倍

調整後EBITDA :約430億ドル、前年比約35%増

フリーキャッシュフロー:年間約269億ドル

AI半導体の売上高:第4四半期は前年同期比約74%増、次の四半期には約82億ドルに倍増すると予想

配当:2026年度から四半期配当を10%増額し、1株当たり0.65ドルとする

経営陣からのメッセージは明確だった。カスタムチップと高速ネットワーク製品の大量注文により、AIインフラストラクチャが引き続き主要な成長エンジンであり、この傾向は来年も続くと予想されている。

こうした背景を考えると、AVGO の株価が時間外取引でなぜ下落したのかと疑問に思うのも当然だ。

ブロードコム(AVGO) 決算発表前、AVGO株は大幅に上昇し、評価は歴史的高水準に達していた、今年は約75~80%の上昇を記録していた。一方、バリュエーションは割高な水準に達していた。

株価収益率(過去最高):約104倍

予想PER:来年の予想に基づくと約43倍

このような倍率は、投資家が既に長期的かつ力強い成長軌道を確信している場合にのみ見られるものだ。株価がこれほど高騰している場合、市場がひそかに更なる好業績を期待していた場合、「予想を上回り増益」の四半期業績でさえ「不十分」とみなされる可能性がある。

AIの売上高は急速に成長しているものの、従来のセグメントに比べて利益率は若干低い傾向にあり、セグメント構成が大きく変化した場合、長期的な利益率の拡大が制限される可能性がある。これは決して大惨事ではないが、バリュエーションが割高になった場合には、再考を促すには十分な要因となる。

ブロードコムは、2026年度第1四半期の売上高を約191億ドルと予想しており、市場予想の約183億ドルを明らかに上回っている。これは絶対的な意味では力強い見通しだ。

しかし、AI関連の強力なニュースが報道され、株価が大きく上昇した1年を経て、特にAI関連の受注残の規模を考えると、多くの投資家はフォワードガイダンスでさらに大きな上振れサプライズを期待していた。

つまり、市場はガイダンスを嫌ったわけではなく、単に「良いが既に織り込まれている」と捉えただけであり、これは非常に高い倍率を数ポイント押し下げるのに十分な場合が多い。

AVGOをはじめとするAI関連株は長期にわたり大幅上昇しており、多くのトレーダーが大きな含み益を抱えていた。堅調なブロードコム決算は、利益確定を行うための「ニュースカタリスト」として機能した面がある。

印刷物には次のように記されていた。

AVGOは新たな史上最高値を記録し始めたばかりだった。

短期トレーダーは大きな未実現利益を抱えていた。

一部の投資家は、AI主導の評価額が近い将来どこまで上昇するかについて、より慎重になっている。

こうした環境では、たとえ好調な四半期であっても、トレーダーが現在の価格ではリスクとリターンのバランスがもはや魅力的ではないと判断し、ニュース売りイベントが引き起こされる可能性がある。

時間外取引の動きは、AI関連株全般に対する市場の不安感も反映していた。成長の持続性や競争激化への懸念が広がる中、ブロードコム決算のような好材料でも、セクター全体の楽観論を完全には払拭できなかった。

AVGOの決算発表は、こうした懸念を完全に払拭するものではない。むしろ、この銘柄は、トレーダーが長期的な見通しを尊重しつつ、ある程度のリスクを回避できる場となった。

テクニカル分析:時間外取引の下落後のAVGOの立ち位置

| インジケーター/レベル | おおよその値 | トレーダーにとって何を意味するか |

|---|---|---|

| 前回の通常終値(決算前) | 406~407ドル | 営業時間外ドロップ前の出発点。 |

| 営業時間外の最終 / 範囲 | 約390ドル(後半380ドルから前半390ドル) | 終値より約3〜5%低い。典型的なニュース売りの動きだ。 |

| 一日の通常範囲 | 394.19ドル~409.30ドル | 日中のレンジが広く、ボラティリティが高まっていることを示している。 |

| 52週間の範囲 | 138.10ドル~414.61ドル | 価格は1年間の範囲の上限に非常に近いままだ。 |

| 時価総額 | 約1.9兆ドル | 金額ベースで最大のチップメーカーの 1 つ。 |

| 20日単純移動平均 | ≈ 373~375ドル | 価格は、時間外でもこのトレンドラインを上回っている。 |

| 50日単純移動平均 | ≈ 360~361ドル | 中期トレンドサポート。まだ価格を大きく下回っている。 |

| 200日単純移動平均 | ≈ 315~316ドル | 長期的な傾向は堅調に上昇を続けている。 |

| RSI(14日間) | ≈ 65~67歳(収入前) | 勢いは買われ過ぎに近い状態だったが、時間外売りにより中立に近づくはずだ。 |

| MACD (12.26) | 陽性、 10~12歳くらい | 上昇トレンドはまだ維持されているが、さらなる下落は勢いの減速を引き起こす可能性がある。 |

| ボリューム(通常セッション) | 4.000万~4.500万株以上 | 通常の取引量よりはるかに多い2.300 万件程度で、積極的な参加が目立つ。 |

| 近くの支持帯1 | 約390ドル | 心理的レベルで、時間外取引の最低水準に近い。 |

| 近くの支持帯2 | 約370~375ドル | 20日移動平均と最近のブレイクアウトエリアに近い。 |

| 主要支持線 | 約360ドル | 多くのスイングトレーダーが注目する重要なレベルである 50 日平均付近。 |

| 頭上抵抗線 | 410~415ドル | 直近の高値と52週高値。再テストには新たな買いが必要になるだろう。 |

決算発表後の株価下落後も、AVGO のチャートは依然として長期的な力強い上昇傾向を示しているが、短期的な見方は不安定で感情的なものとなっている。

端的に言えば、長期的なトレンドは依然として上昇傾向にあるものの、株価は「着実な上昇」から、買い手と売り手の両方が活発な、より双方向の取引環境へと移行した。時間外取引での下落により、AVGOはレンジの上限から引き戻され、チャートに一息つく余地が生まれている。

短期的には、次の 3 つの戦術的ポイントに焦点を当てる。

1. 375ドル~380ドルは維持されるか?

これが最初の重要なサポートゾーンだ。AVGOがそこで十分な出来高で安定すれば、この下落は決算発表後の典型的な株価下落局面の様相を呈するだろう。

2. ギャップがどれだけ早く埋まるか観察する

400ドルを上回って急回復すれば、強い安値買いの動きが見られることになる。一方、375ドルを下回ると、355~360ドルに向けてのより長期にわたる統合が示唆される。

3. ボラティリティを尊重する。

ATRが株価の4%近くまで上昇していることは、この銘柄が大型株として大きく、かつ急騰していることを示している。ストップロスは、安易なものではなく、論理的に設定する必要がある。

積極的なトレーダーにとって、評価フラッシュが急激になる可能性があることを受け入れる限り、340 ドル未満の厳格な無効化を伴うサポート バンドで購入することは、AI トレンドの継続に対する合理的な賭けとなる。

数週間ではなく数年単位で考えている場合:

強気な見方は明白だ。AI インフラストラクチャの主要プレーヤー、潤沢なソフトウェア キャッシュフロー、そして長期にわたって業務を遂行してきた経営陣だ。

危険なのは、将来のリターンに対して利益の40~100倍、売上高の30倍を前払いすることだ。AIの注文、マージン、規制の緩和によって、この倍率がすぐに変わってしまう可能性がある。

このような状況下では、時間外取引での株価下落は、そのニュースが破綻したという兆候ではない。これは、どんなに優れたニュースであっても、市場が反発し始める価格が存在することを思い出させるものだ。

1. ブロードコムは実際に第 4 四半期の予想を上回ったか?

はい。2025年度第4四半期の売上高は約180~180.2億ドルで、コンセンサス予想を約5億ドル上回った。調整後EPSは1.95ドルで、予想の1.87~1.90ドルを上回った。第1四半期のガイダンスである191億ドルも、決算発表前の予想を上回っている。

2. ブロードコムのAI事業は現在どのくらいの規模だか?

AI関連チップ売上高は第4四半期に74%増加し、チップ売上高の過半を占める。翌四半期は約82億ドルへの倍増を見込んでいる。また、AI関連受注残は合計で約730億ドルに達する見込みだ。

3. テクノロジーセクターのセンチメントは売りに影響したか?

はい。オラクルの業績予想未達とAI関連取引への懸念は、その日の早い段階ですでにAI取引への信頼を揺るがしていた。

4. AVGO株の上昇トレンドは崩れたのか?

現時点では崩れていない。主要な移動平均線を大きく上回ったままであり、長期的な上昇トレンドは維持されている。

結論

結論として、今回のブロードコム(AVGO) 決算に伴う株価下落は、業績の悪化によるものではなく、「過剰な期待と現実の衝突」による典型的な調整だ。同社は堅実な業績と強力なAI成長ストーリーを示した。

トレーダーにとっては、強気の構造内での一時的な揺り返しと捉えることができる。長期投資家にとっては、ブロードコムの基本面的強さは変わらないものの、既に高い水準にある評価が今後の上昇余地を制約している可能性を認識する機会となった。今後の焦点は、同社がこの高い期待に応え続けられるか、そして広がるAI需要をいかに収益に結びつけていくかに移る。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。