取引

EBCについて

公開日: 2025-10-27

更新日: 2025-10-29

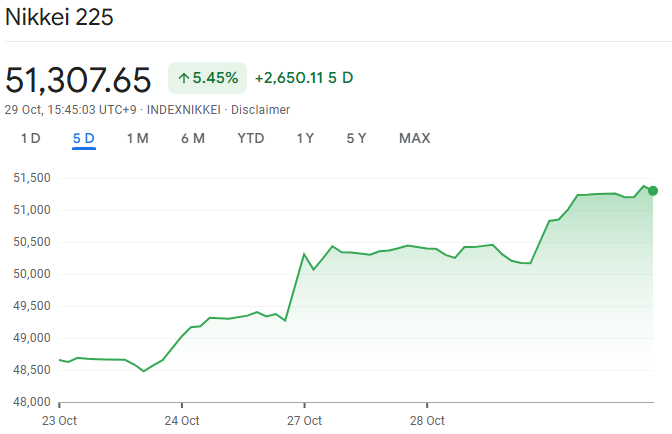

日経平均株価は10月29日(水)に史上初めて5万1000ポイントを突破し、日中高値5万1412.97を記録後、5万1307.65で取引を終えた。この大躍進は、10月27日(月)に5万ポイントを突破し、終値5万512.32で取引を終えてからわずか2営業日後のことだった。

このような日経平均株価の上昇を牽引した主な要因は3つある。高市早苗首相による総額900億ドルを超える経済刺激策、米中貿易協定の可能性をめぐる新たな楽観論、そして連邦準備制度理事会による継続的な利下げへの期待だ。

日経平均株価が51,000千ポイントまで上昇した7日間

| 日付 | 終値 | 日次変動 | 主なイベント | 市場への影響 |

| 10月21日 | 49,316.06 | 0.27% | 高市政権への期待でモメンタムが強まる | 政権移行を前に外国人投資家の買いが加速 |

| 10月22日 | 49,307.79 | -0.02% | 高市氏が正式に首相に就任、景気刺激策を示唆 | 財政拡張への期待を市場が消化 |

| 10月24日 | 49,299.65 | -0.02% | 米中貿易合意の噂が浮上 | 輸出セクターの楽観ムードが市場心理を押し上げ始める |

| 10月27日 | 50,512.32 | 2.46% | 5万の大台を突破(当日高値:50,549.60) | 景気刺激策への高揚感で心理的節目を突破 |

| 10月28日 | 50,219.18 | -0.58% | トランプ・高市両首脳がレアアース協定を締結、4,900億ドル規模の投資 | 大型二国間合意にもかかわらず一時的な調整 |

| 10月29日 | 51,307.65 | 2.17% | 5万1,000の大台を突破(当日高値:51,412.97) | AI関連への期待がテック株を牽引(アドバンテスト +20%) |

この躍進は、1989年の暴落から目覚ましい回復を示すものである。当時、日経平均株価はバブル期の高値38.957.44から急落し、30年以上にわたりその水準の回復を目指してきた。

日本株は2024年2月にようやく1989年の高値を上回り、現在ではさらに29%の上昇を記録している。

高市首相の900億ドルの景気刺激策が日経平均株価の上昇を押し上げた経緯

高市早苗首相の経済政策スタンスが、日経平均株価の上昇を牽引する主な要因となっている。高市首相は10月22日の就任以来、拡張的な財政政策と金融緩和の継続を明確に表明している。

景気刺激策の概要:

総額:900億ドル以上(約13.9兆円)

実施時期:2026年度から2028年度にかけて実施

重点分野:インフラ投資、家計の生活費支援、地域開発、法人税優遇措置

政治的シグナル:財政拡大と並行して、緩和的な金融政策を明確に重視

高市氏のアプローチは、前任者のより慎重な姿勢とは大きく異なる。政府支出の拡大と金融緩和政策を長年提唱してきたことで、財政引き締めの可能性を懸念する株式投資家は安心感を得ている。

今回の景気刺激策発表は、特に建設、インフラ、国内消費関連銘柄に追い風となり、月曜日には東京電力、三菱重工業、東日本旅客鉄道などが主要銘柄で上昇した。

野村證券の市場アナリストは、今回の景気刺激策は、日本が抱える2つの課題であるインフレの持続と賃金上昇の鈍化に対処するものだと指摘した。

この政策ミックスは、家計への資金供給と企業の投資インセンティブの維持によって、過度なインフレを誘発することなく消費を維持することを目指している。

トランプ大統領と高市首相、レアアース協力枠組みに署名

トランプ大統領と高市首相は、アジア歴訪中の10月28日(火)、東京でレアアース協力協定に署名した。この枠組みは、両国が協調的な採掘、加工、リサイクル、備蓄を通じて重要な鉱物資源を確保し、中国の市場支配への依存度を低減することを約束している。

この協定は、電気自動車のモーター、防衛システム、先進電子機器に不可欠なネオジム、ジスプロシウムなどの元素のサプライチェーンを対象としている。両政府は、永久磁石、電池、触媒、光学材料など、レアアースおよびその派生製品の供給ギャップを解消するためのプロジェクトを共同で特定することを約束した。

この協定は、エネルギー、人工知能、造船、重要鉱物分野にわたる4.000億ドルから4.900億ドルの米国投資を日本企業が約束したことと並行して締結された。トランプ大統領は高市首相の「非常に力強い握手」を称賛し、両首脳は日米同盟の「新たな黄金時代」を宣言した。

市場の恩恵を受ける企業:トヨタとホンダはEV部品の供給安定性を確保し、ソニーとパナソニックは調達先の分散化による恩恵を受け、素材企業は地政学的リスクの軽減を見込んでいる。

米中貿易協議の進展

米中貿易協議の進展への期待が再燃し、株価は勢いを増した。部分的な合意に向けた動きが報じられたことでアジア市場全体が上昇し、韓国の総合株価指数(KOSPI)は日経平均株価が50.000を突破した同日に4.000を突破した。

関税引き下げは自動車・エレクトロニクス分野の日本メーカーに恩恵をもたらす一方、緊張緩和は国境を越えた事業計画の策定を容易にする。中国の経済成長見通しの改善は、日本の資本財・機械への需要を支えている。トヨタ、ソニー、パナソニックなどの主要輸出企業は、二国間レアアース枠組みと地域全体の貿易動向の両方に対する楽観的な見方から上昇した。

FRBの利下げが日本株を押し上げている理由

FRB(連邦準備制度理事会)による金融緩和継続への期待は、日本を含む世界の株式市場にとって追い風となっている。市場は現在、年末までに2回、25ベーシスポイントの利下げが実施され、FF金利が3.50%~3.75%になると織り込んでいる。

FRBの政策が日本株を支える仕組み:

利回り格差の縮小:米国金利の低下は、日本の政策金利0.5%との差を縮小させ、輸出国に打撃を与えることなく輸入コストを支える緩やかな円安を支える。

世界的な流動性の拡大:FRBの緩和政策は、世界的なリスク選好度を高め、米国以外の先進国株式への資本流入を促す。

バリュエーション支援メカニズム:割引率の低下は、株式などの長期資産、特に成長株の現在価値計算を改善する。

セクターローテーションのメリット:日本のハイテク株と成長株は、低金利と輸出競争力という二重の支援を受けている。

日本銀行の超緩和的な金融政策スタンスが継続していることで、FRBの影響はさらに強まっている。インフレ率が3%近くで推移する中、日銀は政策金利をわずか0.5%に据え置いているため、実質金利は依然として大幅なマイナス圏にあり、債券よりも株式投資が優勢となっている。為替市場は好反応を示し、米ドル/円は152~153円付近で推移している。これは輸出企業を支援するには十分な弱さだが、介入懸念を引き起こすほどではない。

外国人投資家、日経平均株価に185億ドルを投入

外国人投資家は10月25日まで8週間連続で日本株を買い越し、約2.8兆円(185億ドル)相当の株式を購入した。この持続的な流入は、外国人投資家の参加が散発的だった2025年初頭とは対照的である。

ウォーレン・バフェット氏が日本の商社への投資を継続していることは、他の外国人投資家に市場を見直しさせるきっかけとなっている。バークシャー・ハサウェイは現在、三菱商事、三井物産、伊藤忠商事、丸紅、住友商事の主要株式を保有しており、日本株の価値提案を裏付けている。東京証券取引所の関係者は、月曜日の節目の取引高が過去最高を記録し、国内外の投資家がこの上昇相場に参加したと指摘した。

外国人投資家の資金流入は幅広いセクターに及んでおり、特に金融サービス(利回り曲線のスティープ化の恩恵を受ける)、テクノロジー(貿易協定への楽観的な見方)、そして製造業(景気刺激策)への関心が高まっている。日本の年金基金や個人投資家も、政府支援の投資制度の支援を受けて、投資配分を増やしている。

日経平均株価が過去最高値を更新したセクターは?

月曜日の上昇は、幅広いセクターで見られ、景気循環型と成長志向の産業が上昇を牽引しました。

月曜日の主要セクター:

銀行:日銀の政策正常化による利回り曲線のスティープ化への期待から大幅上昇

建設:景気刺激策によるインフラ投資への期待からアウトパフォーム

テクノロジー:貿易協定への期待とFRBの緩和期待から上昇

資本財:設備投資インセンティブと地域開発計画の恩恵を受ける

一般消費財:高市政権による家計支援策から上昇

特に、公益事業や不動産投資信託(REIT)といったディフェンシブセクターの株価は、投資家が成長株や景気循環株への投資をシフトする中で、アンダーパフォームした。この傾向は、ディフェンシブなポジションではなく、経済見通しへの信頼感を示唆している。

上昇局面では中小型株が大型株を上回り、TOPIX Small指数はTOPIX全体の上昇率よりも高い上昇率を示した。このような株価幅の拡大は、狭い範囲での主導権争いというよりも、健全な強気相場のダイナミクスを示唆するものである。

日経平均株価の上昇を覆す可能性のある3つのリスク

新高値圏での熱狂的な盛り上がりにもかかわらず、日経平均株価の継続的な上昇を阻む可能性のある要因がいくつかある。

バリュエーションとテクニカル面の懸念:

割高なバリュエーション:予想株価収益率(PER)は過去の平均を上回っており、持続性に疑問が生じている。

モメンタムの持続:急速な上昇により、株価は主要移動平均線を大きく上回っており、誤差の余地は限られている。

買われ過ぎの状況:モメンタム指標は、歴史的に調整局面に先立つ強い強気の指標を示している。

政策と経済の不確実性:

日銀会合リスク:10月29~30日の会合で利上げが発表され、円高が進行し、輸出企業に圧力がかかる可能性があります。

景気刺激策の実施遅延:政府は歳出パッケージを最終決定し、実行する必要があります。執行リスクは依然として大きい

実質賃金の伸びに関する課題:名目賃金は上昇しているものの、インフレ調整後の賃金は引き続き低下しており、消費の持続性を脅かしている

外的ショックの可能性:

米中合意の脆弱性:貿易交渉は依然として政治的変化の影響を受けており、決裂すればセンチメントは急速に反転するだろう

世界的な景気後退リスク:欧州と中国の経済成長の減速は、関税引き下げの有無にかかわらず、輸出需要を減退させる可能性がある

為替変動:1ドル=148円を下回る大幅な円高は、輸出収益を圧迫し、売りを誘発する可能性がある

結論

強気派は、企業収益は堅調に推移し、2026年度も引き続き利益が増加すると予想されていること、バランスシートの健全性を考慮するとバリュエーションは世界の同業他社と比較して妥当な水準にとどまっていること、財政刺激策と金融緩和策を組み合わせた政策ミックスがファンダメンタルズ面でのサポートを継続的に提供していると主張している。

強気派は、企業収益は堅調に推移し、2026年度も引き続き利益が増加すると予想されていること、バランスシートの健全性を考慮するとバリュエーションは世界の同業他社と比較して妥当な水準にとどまっていること、財政刺激策と金融緩和策を組み合わせた政策ミックスがファンダメンタルズ面でのサポートを継続的に提供していると主張している。

弱気派は、今回の上昇局面は大幅な好材料を織り込んでいるため、景気刺激策の実施、貿易協定、経済指標に関する失望感に対して株式市場は脆弱だと反論している。また、個人投資家のセンチメント指標は、歴史的に短期的な市場の天井と関連してきた極めて楽観的な水準を示していると指摘している。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。