Mulai Trading

Tentang EBC

Diterbitkan pada: 2025-10-06

Bayangkan mengamati pasar seperti elang, menunggu pergerakan besar naik atau turun, tetapi ternyata tidak terjadi apa-apa. Pasar hanya bergerak menyamping, menguap. Bagi kebanyakan trader, itu menjengkelkan. Tapi bagi trader Iron Condor, itulah impiannya.

Strategi Kondor Besi itu seperti membangun dua pagar tak kasat mata di sekeliling pasar yang stagnan. Selama harga berfluktuasi secara diam-diam di dalam batasan Anda, Anda akan meraup keuntungan, seperti menyewakan rumah yang tak pernah ditinggalkan penyewanya.

Kedengarannya terlalu tenang untuk menjadi kenyataan? Mari kita selami lebih dalam dan lihat bagaimana strategi "pasar tenang" ini benar-benar bekerja, mengapa trader profesional menyukainya, dan apa yang perlu diketahui pemula sebelum mengembangkan sayap mereka.

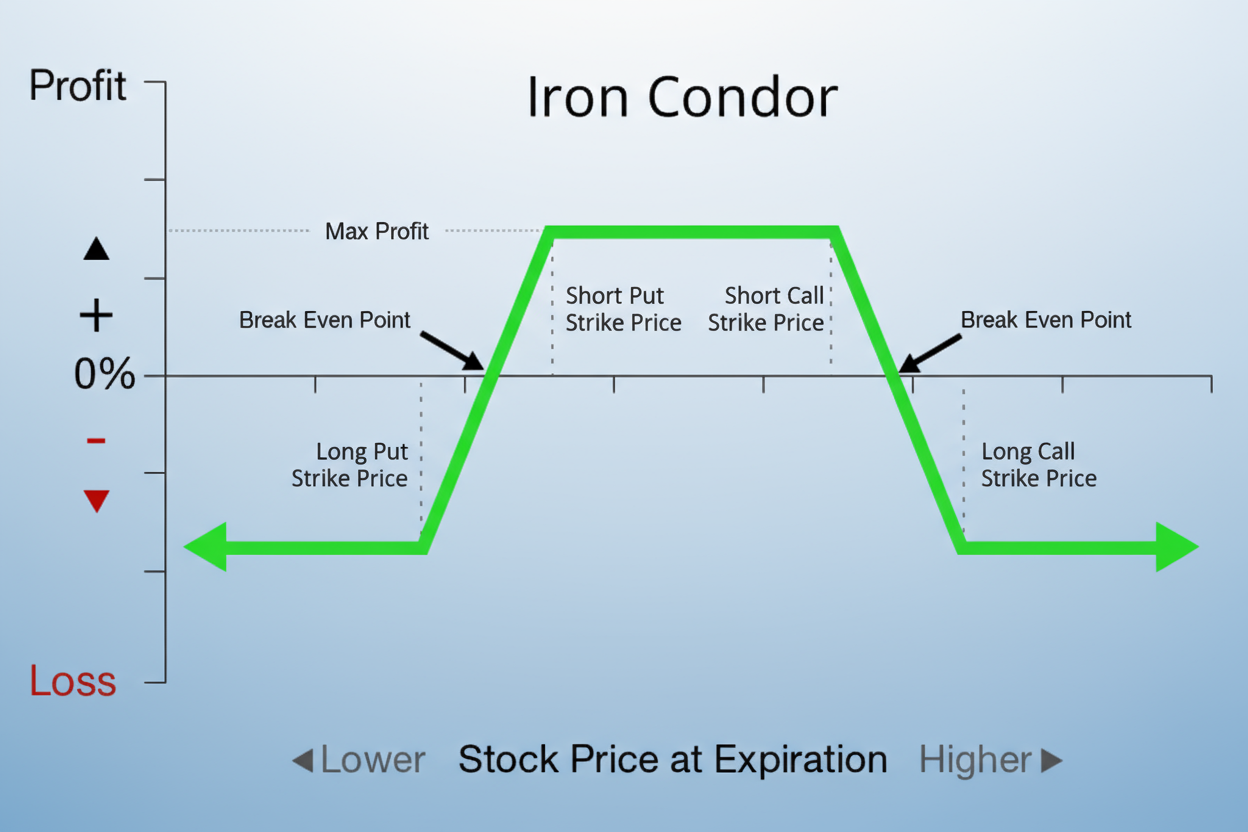

Iron Condor adalah strategi perdagangan opsi yang dirancang untuk mendapatkan keuntungan dari volatilitas rendah ketika Anda memperkirakan pasar akan tetap dalam kisaran tertentu untuk jangka waktu yang panjang.

Anggap saja ini adalah gabungan dari dua spread:

Spread bull put (harga taruhan tidak akan turun terlalu banyak)

Spread panggilan beruang (harga taruhan tidak akan naik terlalu banyak)

Dengan menggabungkan keduanya, Anda menciptakan zona keuntungan: titik optimal antara dua harga. Jika aset acuan (seperti saham, indeks, atau ETF) tetap berada di dalam zona tersebut hingga jatuh tempo, Anda akan mendapatkan sebagian besar premi yang Anda kumpulkan di muka.

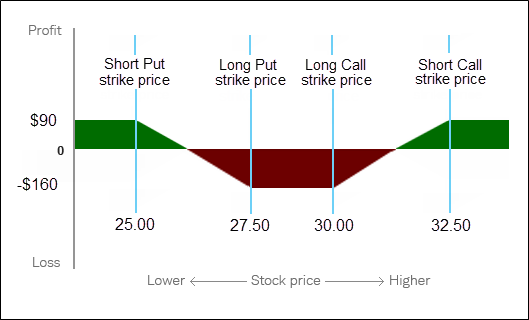

Banyak pemula yang mencampurkan kedua burung ini di hutan pilihan.

| Fitur | Kondor Besi | Kupu-kupu Besi |

|---|---|---|

| Serangan pendek | Tersebar terpisah | Harga kesepakatan yang sama |

| Zona keuntungan | Lebih luas | Lebih sempit |

| Potensi keuntungan | Lebih kecil | Lebih besar |

| Kemungkinan keuntungan | Lebih tinggi | Lebih rendah |

| Pasar ideal | Sangat tenang | Sangat tenang |

Intinya:

Iron Condor = lebih banyak ruang, lebih sedikit hadiah

Iron Butterfly = jangkauan lebih ketat, hadiah lebih besar

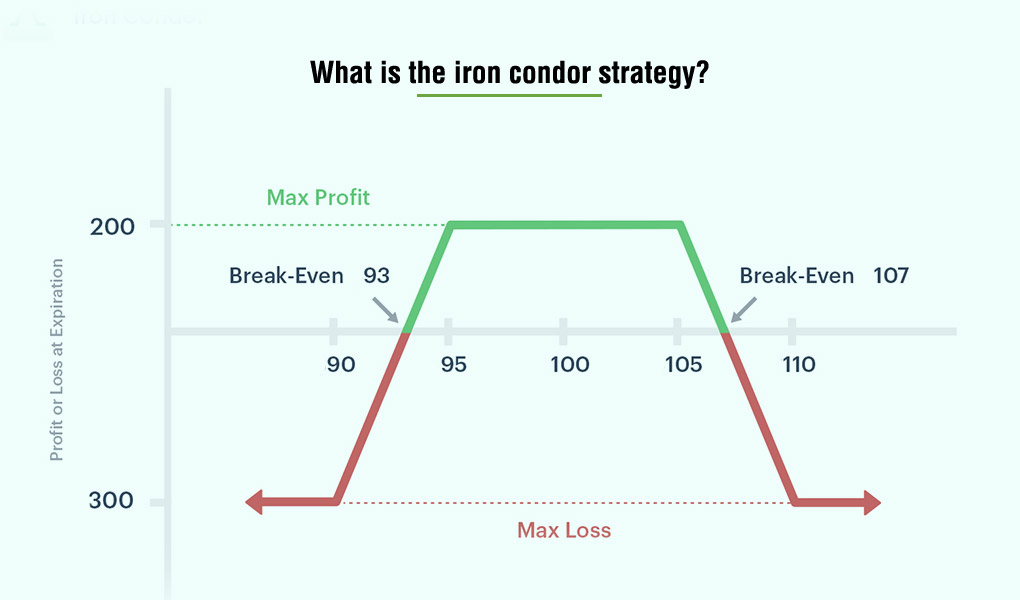

Mari kita uraikan langkah demi langkah dengan angka sederhana:

Bayangkan Anda berinvestasi dalam saham pertumbuhan yang saat ini bernilai $100.

Jual opsi panggilan pada $110 (mengantisipasi harga tidak akan meningkat secara signifikan).

Beli panggilan lain pada $115 untuk melindungi dari kerugian kenaikan tak terbatas.

Jual opsi jual pada $90 (dengan harapan harga tidak akan jatuh serendah itu).

Beli put lain di $85 untuk membatasi kerugian sisi bawah.

Anda sekarang telah membuat dua spread:

Penyebaran panggilan (bearish)

Spread put (bullish)

Anda menerima kredit bersih: total premi dari penjualan kedua opsi dikurangi dengan jumlah yang Anda bayarkan untuk opsi protektif.

Jika harga saham bertahan antara $90 dan $110 hingga kedaluwarsa, semua opsi kedaluwarsa tidak bernilai, dan Anda tetap menyimpan kredit sebagai keuntungan.

Iron Condor adalah tentang keseimbangan: risiko terbatas, imbalan terbatas.

Contoh:

Anda menerima kredit $2 per saham (atau $200 per kontrak).

Risiko maksimum Anda adalah jarak antara pemogokan (misalnya $5) dikurangi kredit Anda ($2) = $3 atau $300 per kontrak.

Jadi:

Keuntungan maksimal: $200

Kerugian maksimal: $300

Probabilitas keuntungan (POP): Seringkali sekitar 60–75% tergantung pada volatilitas.

Kondor Besi bekerja paling baik ketika:

Pasar sedang bergerak menyamping atau dalam kisaran tertentu.

Volatilitas tinggi tetapi diproyeksikan menurun.

Peristiwa besar (seperti pendapatan atau pengumuman Fed) telah berakhir, dan pasar menjadi tenang.

Singkatnya :

Gunakan Iron Condor saat Anda berpikir pasar akan bernapas, bukan melesat.

Pasar yang tenang pun bisa bergejolak. Trader yang terampil "menyesuaikan sayapnya" ketika harga mengancam akan melonjak.

Begini caranya:

Gulingkan sisi yang kalah lebih dekat atau lebih jauh dalam waktu.

Tutup satu sisi (spread yang terancam) untuk membatasi kerugian.

Ubah ke strategi lain, seperti condor sayap patah atau strategi strangle, jika volatilitas berubah.

Tujuannya adalah untuk mempertahankan keuntungan dan meminimalkan kerusakan, bukan untuk memprediksi setiap gerakan.

| Tahun & Konteks Pasar | Level S&P 500 Terverifikasi | Lingkungan Volatilitas (VIX) | Contoh Pengaturan Iron Condor | Kredit Bersih (Perkiraan) | Risiko Maksimum | Zona Keuntungan (Serangan Pendek) | Hasil / Komentar |

|---|---|---|---|---|---|---|---|

| Agustus 2025: Rekor tertinggi, pasar tenang | ~6.449 (SPX ditutup 15 Agustus 2025) | Rendah (14 hingga 17) | Jual 6.500 Panggilan / Beli 6.550 Panggilan • Jual 6.300 Put / Beli 6.250 Put | Kredit $15 ($1.500 per kontrak) | Risiko $35 ($3.500 per kontrak) | 6.300 hingga 6.500 | Pasar tetap dalam kisaran → kemungkinan besar untung penuh; pengaturan volatilitas rendah yang ideal. |

Pada pertengahan Agustus 2025, SPX diperdagangkan pada kisaran 6.400–6.480 (misalnya, ditutup pada 6.449,80 pada 15 Agustus 2025).

VIX (Indeks Volatilitas CBOE) pada Agustus 2025 turun ke kisaran pertengahan belasan (kondisi pasar yang tenang). Laporan menunjukkan bahwa VIX berada di kisaran 14–17 pada pertengahan Agustus 2025.

Condor Besi Ilustratif (pengaturan yang realistis) :

Yang mendasari (SPX): ~6.450 (pertengahan Agustus 2025)

Struktur (kedaluwarsa bulanan ~30 hari):

Jual panggilan 6.500 (panggilan pendek)

Beli panggilan 6.550 (panggilan panjang untuk perlindungan)

Jual 6.300 put (short put)

Beli put 6.250 (put long untuk perlindungan)

Contoh kredit bersih yang terkumpul : $15 (yaitu, $15,00 poin indeks → $1.500 per kontrak standar).

Risiko maksimum per kontrak : lebar ($50) − kredit ($15) = $35 (yaitu, $3.500).

Keuntungan maksimal : $15 (yaitu, $1.500).

| Keuntungan | Kekurangan |

|---|---|

| Raih keuntungan di perairan yang tenang: Dapatkan laba bahkan saat pasar tetap datar atau bergerak dalam kisaran yang ketat. | Potensi keuntungan terbatas: Keuntungan maksimum dibatasi oleh kredit yang diterima, tidak peduli seberapa sempurna pengaturannya. |

| Risiko dan imbalan yang pasti: Potensi keuntungan dan kerugian diketahui di muka, membantu pedagang mengelola eksposur. | Kerentanan terhadap lonjakan volatilitas: Berita pasar atau peristiwa ekonomi yang tidak terduga dapat mendorong harga melampaui kisaran harga kesepakatan Anda. |

| Peluang keberhasilan tinggi: Berfungsi paling baik di pasar yang tenang atau sideways, membuatnya menarik untuk mendapatkan keuntungan yang stabil. | Memerlukan manajemen aktif: Posisi perlu dipantau; penyesuaian mungkin diperlukan jika harga bergerak terlalu dekat dengan short strike. |

Ya, dengan hati-hati.

Pemula harus terlebih dahulu memahami:

Cara kerja penetapan harga opsi

Cara membaca volatilitas

Cara mengelola spread

Perdagangan kertas atau akun simulasi merupakan cara hebat untuk menguji kemampuan sebelum mempertaruhkan uang sungguhan.

Bahkan dengan risiko yang sudah jelas, Iron Condor memerlukan manajemen yang cerdas.

Jangan pernah mengambil risiko lebih dari 2–3% modal perdagangan Anda per transaksi.

Gunakan level stop-loss berdasarkan delta atau ambang harga.

Hindari minggu pendapatan karena volatilitas dapat meledak secara tak terduga.

Ambil keuntungan lebih awal, karena banyak pedagang yang tutup ketika 50–75% dari keuntungan maksimal tercapai.

Jangan menggandakan taruhan jika perdagangan berjalan buruk; lanjutkan atau keluar dengan anggun.

Tergantung pada lebar strike dan aturan margin broker, tetapi biasanya berkisar antara $500 hingga $2.000 per spread.

Umumnya, pedagang menargetkan 10–20% risiko margin mereka per bulan, bergantung pada volatilitas dan lebar kesepakatan.

Ya, jika opsi tersedia. Logikanya sama, tetapi memperhitungkan volatilitas yang lebih tinggi.

Anda akan menghadapi kerugian terbatas. Opsi yang dibeli berfungsi sebagai perlindungan, membatasi potensi kerugian Anda.

Kesimpulannya, berdagang tidak selalu berarti mengejar keuntungan mendadak. Terkadang, strategi paling ampuh adalah memanfaatkan ketenangan, untuk berkembang ketika orang lain tidak sabar.

Itulah inti dari Iron Condor. Intinya adalah menciptakan pendekatan yang tenang dan penuh perhitungan, serta membiarkan waktu dan disiplin bekerja sesuai keinginan Anda.

Layaknya burung kondor sungguhan yang meluncur dengan mudah di angkasa, tujuan Anda bukanlah mengepakkan sayap dengan liar, melainkan menunggangi arus udara probabilitas. Dengan latihan, kesabaran, dan pengendalian risiko, Anda akan belajar cara mengubah ketenangan pasar menjadi peluang yang konsisten.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Pendapat yang diberikan dalam materi ini tidak merupakan rekomendasi dari EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.