ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2026-01-28

मेटा के चौथी तिमाही और पूरे वर्ष 2025 के परिणाम 28 जनवरी, 2026 को बाजार बंद होने के बाद घोषित किए जाएंगे, और इसके लिए पूर्वी समयानुसार शाम 4:30 बजे एक अर्निंग्स कॉल आयोजित की जाएगी।

मेटा के शेयरों के लिए यह एक मुश्किल समय है: निवेशक यह साबित करना चाहते हैं कि एआई से परिचालन क्षमता में सुधार हो रहा है, जबकि कंपनी बुनियादी ढांचे पर खर्च बढ़ाने के संकेत दे रही है। बाजार में अब इस बात पर बहस नहीं हो रही है कि मेटा राजस्व बढ़ा सकती है या नहीं। बहस इस बात पर है कि एआई कंप्यूटिंग की बढ़ती मांग के कारण पूंजी की आवश्यकता बढ़ने पर मार्जिन कब तक स्थिर रह सकता है।

आम सहमति के अनुसार राजस्व लगभग 58.43 बिलियन डॉलर और प्रति शेयर आय (ईपीएस) 8.17 डॉलर के आसपास है, लेकिन मुख्य बात तिमाही का प्रदर्शन नहीं है। बल्कि 2026 का पूंजीगत व्यय, खर्च में वृद्धि और यह देखना है कि क्या एआई-आधारित विज्ञापन प्रदर्शन बाद में आने वाली गिरावट की भरपाई कर पाएगा।

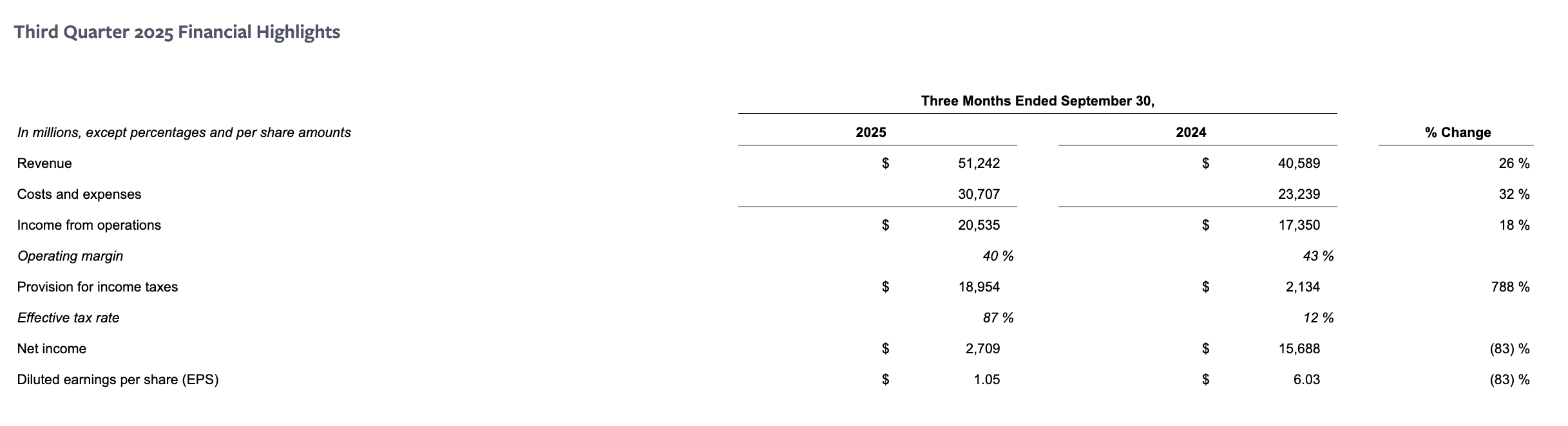

| मीट्रिक | 2025 की चौथी तिमाही (पूर्व-रिपोर्ट) | 2025 की तीसरी तिमाही (वास्तविक) | 2024 की चौथी तिमाही (वास्तविक) | तिमाही दर तिमाही (2025 की तीसरी तिमाही की तुलना में) | वर्ष-दर-वर्ष (2024 की चौथी तिमाही की तुलना में) |

|---|---|---|---|---|---|

| आय | अनुमानित लागत: $56 बिलियन से $59 बिलियन; आम सहमति: लगभग $58.43 बिलियन | $51.24 बिलियन | $48.39 बिलियन | आम सहमति का उपयोग करते हुए +$7.19 बिलियन (+14.0%) | आम सहमति का उपयोग करते हुए +$10.04 बिलियन (+20.8%) |

| ईपीएस (कम मूल्यांकित, जीएएपी) | आम सहमति: लगभग $8.17 | $1.05 (रिपोर्ट किया गया); $7.25 (एकमुश्त कर शुल्क को छोड़कर) | $8.02 | समायोजित $7.25 की तुलना में +$0.92 (+12.7%) | +$0.15 (+1.9%) |

*एक बार के गैर-नकद कर शुल्क के कारण Q3 2025 का डाइल्यूटेड EPS $1.05 था। मेटा ने खुलासा किया कि उस शुल्क को छोड़कर डाइल्यूटेड EPS $7.25 होता।

मेटा का चौथी तिमाही के लिए 56 अरब डॉलर से 59 अरब डॉलर का राजस्व अनुमान एक व्यापक लेकिन जानकारीपूर्ण दायरा प्रदान करता है। 2025 की तीसरी तिमाही के 51.24 अरब डॉलर के राजस्व की तुलना में, यह अनुमान मौसमी कारकों के समर्थन से लगभग 9% से 15% की क्रमिक वृद्धि का संकेत देता है।

2024 की चौथी तिमाही के 48.39 बिलियन डॉलर के राजस्व के सापेक्ष, पूर्वानुमान से लगभग 16% से 22% की वार्षिक वृद्धि का संकेत मिलता है।

कई पूर्वावलोकन इस बात पर जोर देते हैं कि बाजार का ध्यान मेटा के 2026 के कृत्रिम बुद्धिमत्ता निवेश प्रक्षेपवक्र के महत्व पर है, जो मार्जिन और समग्र व्यय को महत्वपूर्ण रूप से प्रभावित करेगा।

वर्तमान में पूंजीगत व्यय में वृद्धि से आमतौर पर बाद की अवधियों में मूल्यह्रास व्यय में वृद्धि होती है, जो राजस्व मजबूत रहने पर भी परिचालन मार्जिन पर नकारात्मक प्रभाव डाल सकती है।

यदि मेटा आक्रामक निवेश करना जारी रखती है, जबकि उद्योग के अन्य समकक्ष भी खर्च बढ़ा रहे हैं, तो निवेशकों को इस बात के अधिक स्पष्ट प्रमाण की आवश्यकता हो सकती है कि एआई पर किया गया अतिरिक्त खर्च केवल उपयोगकर्ता जुड़ाव बढ़ाने के बजाय मुद्रीकरण को भी बढ़ा रहा है।

मेटा की कमाई आमतौर पर तीन मुख्य कारकों पर निर्भर करती है: राजस्व वृद्धि, मार्जिन और बायबैक। इस चक्र में, एक चौथा कारक हावी है: एआई इंफ्रास्ट्रक्चर कितनी तेजी से फैलता है और मेटा विज्ञापनों, मैसेजिंग और उभरते उपकरणों के माध्यम से इसका लाभ कितनी स्पष्ट रूप से उठा सकता है।

मेटा के 2025 की तीसरी तिमाही के नतीजों ने स्थिति को और जटिल बना दिया है, जिसमें एक बहुत बड़ा एकमुश्त, गैर-नकद कर शुल्क शामिल था, जिसने रिपोर्ट किए गए ईपीएस को $1.05 तक पहुंचा दिया, जबकि उस शुल्क को छोड़कर ईपीएस $7.25 था।

यह अंतर महत्वपूर्ण है क्योंकि निवेशक मार्गदर्शन से भरे तिमाही से पहले लेखांकन संबंधी शोर के बजाय टिकाऊ इकाई अर्थशास्त्र को अलग करने की कोशिश कर रहे हैं।

आय घोषणा की तारीख अब केवल "एक और तिमाही" नहीं रह गई है। मेटा ने पुष्टि की है कि वह 28 जनवरी, 2026 को बाजार बंद होने के बाद परिणाम जारी करेगी, और इस घोषणा का लहजा संभवतः इस बात पर जनमत संग्रह के रूप में समझा जाएगा कि क्या 2026 लगातार दूसरा वर्ष होगा जिसमें भारी पुनर्निवेश होगा या एक ऐसा वर्ष होगा जहां एआई के लाभ अंततः लागत वक्र से आगे निकल जाएंगे।

एआई और डेटा केंद्रों पर भारी खर्च करने के बावजूद, मेटा खुद को वित्त पोषित कर सकती है क्योंकि इसका विज्ञापन व्यवसाय अत्यधिक कुशल बना हुआ है (नवीनतम परिचालन केपीआई के लिए मेटा के Q3 2025 के परिणाम देखें)।

2025 की तीसरी तिमाही में, विज्ञापन इंप्रेशन में 14% की वृद्धि हुई और प्रति विज्ञापन औसत कीमत में 10% की वृद्धि हुई। जब मात्रा और कीमत दोनों में एक साथ वृद्धि होती है, तो यह आमतौर पर बेहतर सहभागिता और बेहतर विज्ञापन लक्ष्यीकरण का संकेत देता है, जो अक्सर AI-संचालित रैंकिंग और माप उन्नयन द्वारा समर्थित होता है।

मेटा का परिचालन मार्जिन 40% रहा, जो एक साल पहले के 43% से कम है। मुख्य मुद्दा यह है कि क्या मूल्यह्रास, क्लाउड सेवाओं, बिजली और कंप्यूटिंग की लागत में वृद्धि के बावजूद मार्जिन स्थिर बना रह सकता है।

मेटा ने 2025 की चौथी तिमाही में 56 से 59 बिलियन डॉलर के राजस्व का अनुमान लगाया है। इस अनुमान के अनुरूप राजस्व प्राप्त होने पर शेयर की कीमत में शायद ज्यादा बदलाव न आए। निवेशक इस बात पर अधिक ध्यान देंगे कि मेटा 2026 में पूंजीगत व्यय और खर्चों में वृद्धि के बारे में क्या कहती है।

यह बाजार की सामान्य प्रतिक्रिया का एक सरलीकृत "यदि-तो" मानचित्र है, न कि कोई भविष्यवाणी।

स्टॉक को समर्थन देने की अधिक संभावना (अन्य सभी कारक समान रहने पर):

2026 के पूंजीगत व्यय का दायरा अधिक है, लेकिन बाजार की अपेक्षाओं के अनुरूप है, और मेटा को विश्वास है कि विज्ञापन उपकरणों और सहभागिता में सुधार जारी रहेगा।

प्रबंधन यह स्पष्ट करता है कि व्यय किस प्रकार क्षमता और उत्पाद सुधारों में परिवर्तित होता है, जिसमें विशिष्ट गति और कम अनिश्चितताएं होती हैं।

स्टॉक पर दबाव पड़ने की संभावना अधिक है (अन्य सभी कारक समान रहने पर):

2026 के पूंजीगत व्यय का दायरा निवेशकों की उम्मीदों से कहीं अधिक है, और समय या निवेश पर प्रतिफल (आरओआई) के बारे में सीमित स्पष्टता ही उपलब्ध है।

व्यय वृद्धि संबंधी अनुमान में तेजी से वृद्धि हुई है, और प्रबंधन ने मूल्यह्रास और क्लाउड लागतों से उत्पन्न होने वाले बहु-वर्षीय दबाव पर जोर दिया है।

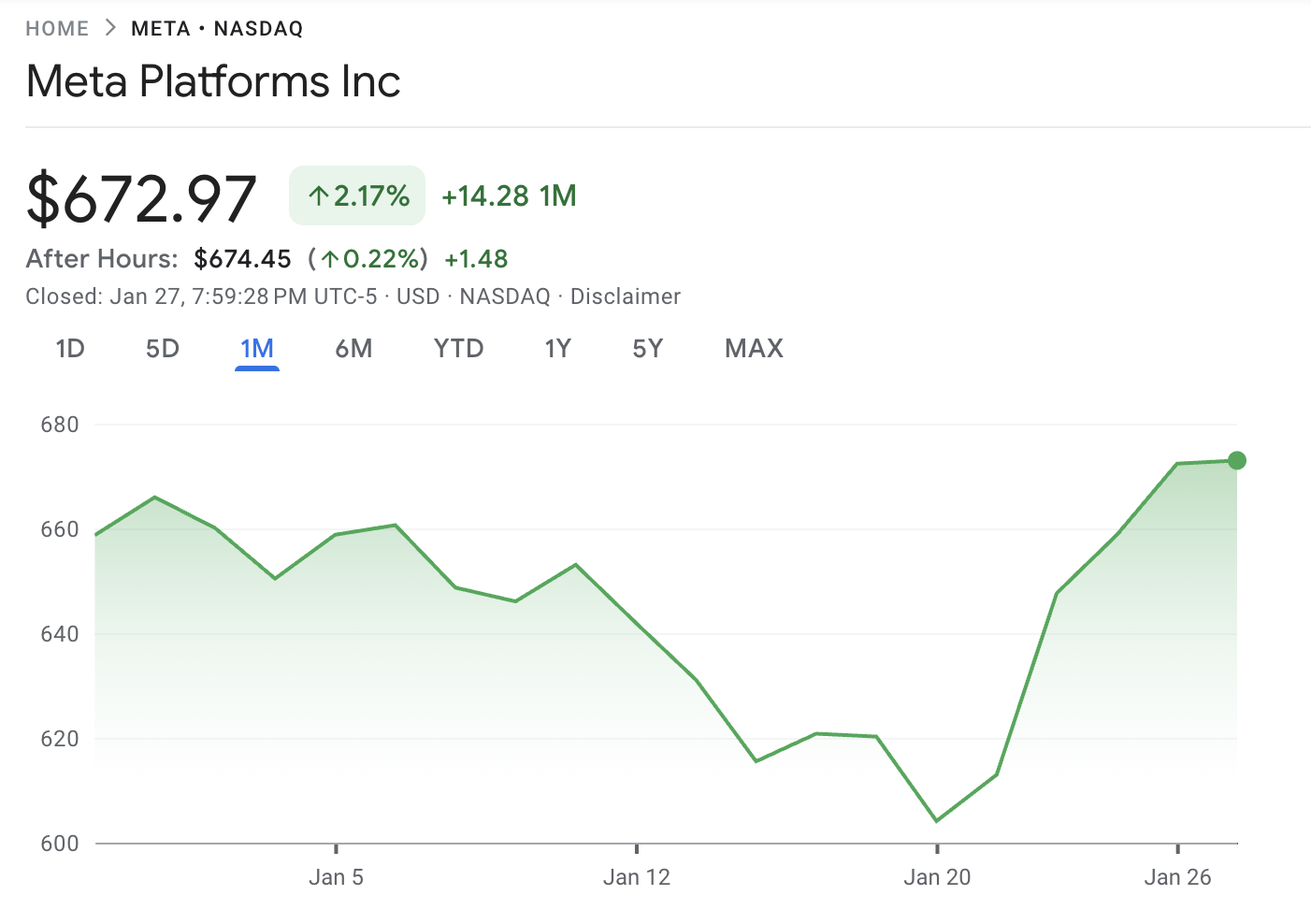

साप्ताहिक उछाल से आय को लेकर निकट भविष्य में मजबूत गति का संकेत मिलता है, लेकिन एक महीने की कम वृद्धि और छह महीने के नकारात्मक रुझान से पता चलता है कि निवेशक अभी भी मेटा की वृद्धि की तुलना उच्च खर्च और अन्य दीर्घकालिक चिंताओं से कर रहे हैं।

| अवधि | प्रदर्शन |

|---|---|

| 1 सप्ताह | +$68.85 (+11.40%) |

| 1 महीना | +$9.68 (+1.46%) |

| 6 महीने | -$39.71 (-5.57%) |

27 जनवरी, 2026 को बाजार बंद होने के समय, मेटा के शेयर की कीमत लगभग $672.92 थी।

मुख्य निष्कर्ष: जब कोई स्टॉक पिछले सप्ताह में तेजी से बढ़ा हो, लेकिन एक महीने में मामूली रूप से बढ़ा हो और छह महीने में अभी भी नीचे हो, तो नतीजों के बाद की चाल अक्सर इस बात पर निर्भर करती है कि प्रबंधन अगले दो तिमाहियों के लिए, विशेष रूप से खर्च और रिटर्न के संबंध में, एक स्पष्ट और विश्वसनीय रणनीति की पुष्टि करता है या नहीं।

मेटा ने 2025 के लिए पूंजीगत व्यय (कैपेक्स एक्सपेंडिचर) का अनुमान 70 बिलियन डॉलर से 72 बिलियन डॉलर (वित्तीय पट्टों पर मूलधन भुगतान सहित) लगाया है।

शेयरों को प्रभावित करने वाला मुद्दा यह है कि प्रबंधन "काफी बड़े" शब्द को 2026 की सीमा में कैसे परिवर्तित करता है, और क्या वह सीमा "क्रमिक वृद्धि" के करीब है या "अचानक परिवर्तन" के।

अगर मेटा अपने निवेश को बेहतर रैंकिंग, मापन और रूपांतरण जैसे मुद्रीकरण सुधारों से जोड़ता है, तो निवेशक निवेश को पुरस्कृत करने की संभावना रखते हैं। यदि कहानी मुख्य रूप से तकनीकी पहलुओं तक ही सीमित रहती है, तो बाजार आमतौर पर यह मान लेता है कि "अधिक खर्च का मतलब निकट भविष्य में कम लाभ मार्जिन है।"

यदि मेटा, थ्रेड्स के लिए विज्ञापन लोड, ब्रांड टूल या मूल्य निर्धारण दृष्टिकोण पर स्पष्ट संकेत प्रदान करता है, तो यह 2026 के विज्ञापन वृद्धि अनुमानों को प्रभावित कर सकता है, भले ही अभी चौथी तिमाही की शुरुआत ही हुई हो।

चौथी तिमाही उपकरणों के लिए मौसमी तिमाही होती है। राजस्व में कोई बड़ा अप्रत्याशित लाभ न होने पर भी, निवेशक इस बात पर नज़र रखेंगे कि मेटा, रियलिटी लैब्स में अपने निवेश को स्थिर, बढ़ते हुए या एआई बुनियादी ढांचे की तुलना में अधिक चयनात्मक निवेश के रूप में प्रस्तुत करता है या नहीं।

मेटा 28 जनवरी, 2026 को बाजार बंद होने के बाद चौथी तिमाही और पूरे वर्ष 2025 के परिणाम जारी करेगी, जिसके बाद पूर्वी समय के अनुसार शाम 4:30 बजे एक कॉन्फ्रेंस कॉल आयोजित की जाएगी।

बाजार 2026 के पूंजीगत व्यय और खर्च में वृद्धि के अनुमानों पर नजर रख रहा है, साथ ही इस बात पर भी कि क्या एआई-आधारित विज्ञापन प्रदर्शन बढ़ती मूल्यह्रास और क्लाउड लागतों के बीच मार्जिन को बनाए रखने के लिए पर्याप्त मजबूत है। मेटा ने पहले ही संकेत दे दिया है कि 2026 में पूंजीगत व्यय में वृद्धि 2025 के स्तर से अधिक होगी।

निर्णय लेने के लिए सबसे महत्वपूर्ण कारक हैं विज्ञापन इंप्रेशन और प्रति विज्ञापन औसत मूल्य, दैनिक सक्रिय व्यक्ति (डीएपी), रियलिटी लैब्स का घाटा, और 2026 के खर्चों और पूंजीगत व्यय पर प्रबंधन का मार्गदर्शन। ये कारक तिमाही परिणामों की व्याख्या को बदल सकते हैं, भले ही मुख्य आंकड़े उम्मीद से बेहतर हों।

मेटा ने अपने 2025 की तीसरी तिमाही के परिणामों के आधार पर कहा कि उसे उम्मीद है कि वित्त पट्टों पर मूलधन भुगतान सहित 2025 का पूंजीगत व्यय 70 अरब डॉलर से 72 अरब डॉलर के बीच होगा।

मेटा के 2025 की चौथी तिमाही के नतीजों से पहले, दृष्टिकोण मजबूत प्रतीत होता है। राजस्व अनुमान मजबूत वार्षिक वृद्धि का संकेत देते हैं, और हाल के विज्ञापन प्रमुख प्रदर्शन संकेतक इंप्रेशन वृद्धि और मूल्य निर्धारण के अनुकूल संयोजन का संकेत देते हैं।

शेयरों की प्रतिक्रिया को प्रभावित करने वाला संभावित निर्णायक कारक यह नहीं है कि मेटा आम सहमति को मामूली अंतर से मात देता है या नहीं, बल्कि यह है कि क्या प्रबंधन 2026 के पूंजीगत व्यय और खर्च में वृद्धि के आसपास विश्वसनीय सीमाएं निर्धारित कर सकता है और यह समझा सकता है कि वह खर्च टिकाऊ मुद्रीकरण लाभ में कैसे परिवर्तित होता है।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह देना नहीं है (और इसे ऐसा नहीं माना जाना चाहिए)। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं है कि कोई विशेष निवेश, प्रतिभूति, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

मेटा की तीसरी तिमाही 2025 की आय संबंधी कॉल का प्रतिलेख (पीडीएफ)

संघीय व्यापार आयोग: “एफटीसी ने मेटा एकाधिकार मामले में फैसले के खिलाफ अपील की” (20 जनवरी, 2026)