ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-12-18

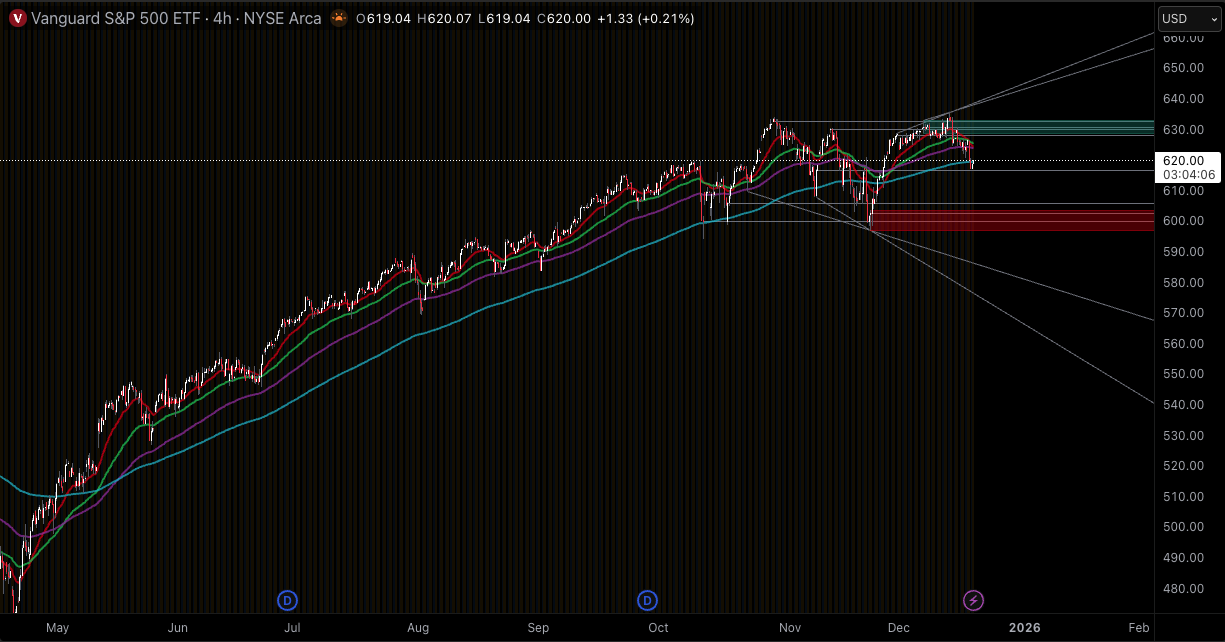

VOO ETF साल के अंत में एक साफ-सुथरे "जोखिम जांच" सेटअप के साथ आ रहा है: व्यापक लार्ज-कैप बाजार अभी भी उच्च समयसीमा पर संरचनात्मक रूप से समर्थित है, लेकिन अल्पकालिक गति इतनी तेजी से पलट गई है कि अनुशासन लागू करने के लिए मजबूर होना पड़ा है।

नवीनतम नकदी बाजार मूल्य 617.35 डॉलर पर बंद हुआ, जबकि बाजार का व्यापक जोखिम माहौल अपेक्षाकृत नियंत्रित बना हुआ है, अस्थिरता लगभग 18-19% के आसपास है और 10-वर्षीय यील्ड 4% के निचले स्तर के करीब है।

2026 तक तकनीकी तनाव सीधा-सादा है। यदि खरीदार $614 से $612 के समर्थन स्तर को बनाए रखने और ऊपरी आपूर्ति स्तर को पुनः प्राप्त करने में सक्षम होते हैं, तो यह चाल संभवतः चल रहे तेजी के रुझान के भीतर साल के अंत में होने वाली एक अस्थायी गिरावट के रूप में समाप्त हो जाएगी।

यदि समापन के समय वह निचला स्तर टूट जाता है, तो चार्ट एक गहरे रिट्रेसमेंट ज़ोन में खुल जाता है जहां गिरावट पर खरीदारी अधिक चुनिंदा हो जाती है और ट्रेंड-फॉलोअर्स "पहली लाल कैंडल खरीदें" के बजाय "रीसेट" के बारे में सोचना शुरू कर देते हैं।

| स्तर | मूल्य क्षेत्र | यह क्यों मायने रखती है |

|---|---|---|

| प्रतिरोध 2 | $628.53 | दूसरा ओवरहेड सेल ज़ोन; रिक्लेम ट्रेंड कंटिन्यूएशन के प्रति पूर्वाग्रह को वापस लाता है। |

| प्रतिरोध 1 | $622.94 | सांडों के लिए पहली "सीमा रेखा"; भूमि सुधार अक्सर कम आवरण के लिए मजबूर करता है। |

| प्रधान आधार | $618.65 | अल्पकालिक संतुलन बिंदु; इसके ऊपर बार-बार स्वीकृति मिलने से आमतौर पर दिन के भीतर की संरचना स्थिर हो जाती है। |

| समर्थन 1 | $614.46 | पहला रक्षात्मक क्षेत्र; एक होल्ड पुलबैक को नियंत्रित रखता है। |

| समर्थन 2 | $611.57 | गिरावट का संभावित कारण; इसके नीचे, गिरावट तेजी से बढ़ सकती है। |

| समर्थन 3 | $605.98 | अगर $611 का आंकड़ा विफल हो जाता है तो अगला डाउनवर्ड मैग्नेट यही होता है; अक्सर यहीं पर रिफ्लेक्स बाउंस बनने की कोशिश होती है। |

| सूचक | पढ़ना | इससे क्या पता चलता है |

|---|---|---|

| कीमत | $617.35 (अंतिम बंद भाव) | बाजार मौजूदा समर्थन स्तर के निचले सिरे का परीक्षण कर रहा है। |

| आरएसआई (14) | 28.6 | सामान्य दैनिक मॉडल पर ओवरसोल्ड की स्थिति; उछाल का जोखिम बढ़ जाता है, लेकिन निकट भविष्य में रुझान नीचे की ओर ही रहता है। |

| एमएसीडी (12,26) | -2.45 | मंदी का दौर अभी भी सक्रिय है; तेजी तब तक फीकी पड़ सकती है जब तक कि गति फिर से बढ़ने न लगे। |

| एडीएक्स (14) | 53.9 | मजबूत दिशात्मक चरण, जो दर्शाता है कि बिकवाली में वास्तविक बल रहा है। |

| एटीआर (14) | लगभग $6.85 (≈1.11%) | दैनिक उतार-चढ़ाव महत्वपूर्ण है; वास्तविक गिरावट की पुष्टि के बिना भी दिन के भीतर स्तरों का उल्लंघन हो सकता है। |

| विलियम्स %आर | -97.9 | अत्यधिक मात्रा में बेचा गया, जो अक्सर अंतिम चरण के परिसमापन या आत्मसमर्पण के प्रयासों से जुड़ा होता है। |

| सीसीआई (14) | -152.0 | गिरावट की गति तेज है; यदि समर्थन बरकरार रहता है तो औसत की ओर वापसी की संभावना बढ़ जाती है। |

| एमए200 | ~571.5 | जब तक कीमत इस क्षेत्र से काफी ऊपर बनी रहती है, दीर्घकालिक रुझान का संकेत सकारात्मक बना रहता है। |

2026 के लिए सबसे महत्वपूर्ण बात समयसीमा का संरेखण है। अल्पकालिक रुख स्पष्ट रूप से दबाव में है: कीमत प्रमुख निकट-अवधि के मूविंग एवरेज (5-दिन, 20-दिन और 50-दिन के माप ऊपर हैं) से नीचे है, जिसका आमतौर पर मतलब यह है कि जब तक अन्यथा साबित न हो जाए, तेजी को "बेचा जा सकता है"।

साथ ही, दीर्घकालिक रुझान में कोई बदलाव नहीं आया है। 200-दिवसीय रुझान संकेतक स्पॉट मूल्य से काफी नीचे बना हुआ है, और वर्ष-दर-वर्ष का प्रोफाइल अभी भी वितरण शीर्ष के बजाय एक उत्थानशील प्रवृत्ति को दर्शाता है। यह संयोजन वर्ष के अंत में तनाव का विशिष्ट उदाहरण है: अल्पकालिक व्यापारी गिरावट महसूस करते हैं, जबकि दीर्घकालिक निवेशक अभी भी उत्थानशील प्रवृत्ति के भीतर एक गिरावट देखते हैं।

वॉल्यूम व्यवहार एक महत्वपूर्ण संकेत देता है। हालिया गिरावट में भागीदारी अधिक रही है, जिसका अर्थ वितरण या आत्मसमर्पण हो सकता है। यदि अगले कुछ सत्रों में स्थिरता दिखाई देती है (कम वास्तविक वॉल्यूम, बेहतर क्लोजिंग और $611 से $614 से नीचे गिरावट का न होना), तो यह "गिरावट के बाद रिकवरी" की संभावना को दर्शाता है।

यदि वॉल्यूम उच्च बना रहता है जबकि क्लोजिंग सपोर्ट लेवल से नीचे रहती है, तो यह आमतौर पर एक गहरे रिट्रेसमेंट में बदलाव का संकेत देता है।

इंट्राडे संकेत अभी भी गिरावट की ओर इशारा कर रहे हैं। बाजार का मल्टी-टाइमफ्रेम तकनीकी सारांश 30-मिनट, प्रति घंटा और 5-घंटे के चार्ट पर 'स्ट्रॉन्ग सेल' (बिक्री का मजबूत संकेत) दर्शाता है, जबकि साप्ताहिक और मासिक चार्ट 'स्ट्रॉन्ग बाय' (खरीदारी का मजबूत संकेत) के दायरे में हैं।

यह विभाजन महत्वपूर्ण है: यह अक्सर समर्थन स्तर के आसपास तीव्र, व्यापार योग्य उतार-चढ़ाव पैदा करता है, लेकिन यह पहले पुनर्प्राप्ति स्तर की वसूली से पहले जल्दबाजी में निचले स्तर का अनुमान लगाने वालों को दंडित भी करता है।

व्यवहारिक रूप से, टेप दो में से किसी एक पुष्टि की मांग कर रहा है।

या तो (1) $614 से $612 के बीच बचाव करें और $618.65 से $622.94 तक पुनः प्राप्त करें, जो अवशोषण का संकेत देगा और $628 से $631 के दायरे में वापस जाने का मार्ग खोलेगा, या (2) समापन आधार पर $611.57 का नुकसान उठाएं, जो $606 की ओर अगले एयर पॉकेट को आमंत्रित करता है और यदि मैक्रो दबाव तेज होता है तो संभावित रूप से निचले रिट्रेसमेंट ज़ोन में जा सकता है।

| परिदृश्य | चालू कर देना | रद्द करना | लक्ष्यों को |

|---|---|---|---|

| बेस केस (रेंज रीबिल्ड) | $614.46 रखता है और $618.65 वापस लेता है | दैनिक समापन $611.57 से नीचे हुआ। | पहले $622.94 , फिर $628.53 , फिर $631.42 |

| तेजी का मामला (रुझान फिर से शुरू होता है) | स्वीकृति $628.53 से ऊपर और $631.42 के पार। | अस्वीकृति दर $622.94 से नीचे वापस आ गई। | $634 (पिछला उच्चतम स्तर), फिर अगर बाजार की स्थिति में सुधार होता है तो यह बढ़कर मध्य $640 तक जा सकता है। |

| बेयर केस (2026 में गहन रीसेट) | दैनिक समापन $611.57 से नीचे रहा। | $622.94 वापस प्राप्त करें और इसे अपने पास रखें। | पहले $605.98 , फिर लगभग $589 के पास एक बड़ा रिट्रेसमेंट ज़ोन (52-सप्ताह के उतार-चढ़ाव का 23.6%) |

लगभग $6 से $7 प्रति दिन के एटीआर के साथ, वीओओ इंट्राडे में आस-पास के स्तरों को तेजी से पार कर सकता है और फिर भी दैनिक क्लोजिंग पर "ठीक-ठाक" दिख सकता है। इसलिए $611 से $614 के आसपास क्लोजिंग बेसिस कन्फर्मेशन विशेष रूप से महत्वपूर्ण हो जाता है।

मैक्रो उत्प्रेरक स्पष्ट चार्ट सेटअप को प्रभावित कर सकते हैं। मध्य-15% अस्थिरता और निम्न-4% क्षेत्र के आसपास की यील्ड की वर्तमान स्थिति घबराहट भरी कीमत निर्धारण नहीं है, लेकिन दरों, विकास अपेक्षाओं या आय जोखिम में कोई भी अप्रत्याशित पुनर्मूल्यांकन एक सामान्य गिरावट को तेजी से एक बड़े प्रतिगमन में बदल सकता है।

अल्पकालिक रुझान मंदी की ओर है (मोमेंटम और मूविंग एवरेज की स्थिति के अनुसार), जबकि उच्च समयसीमाओं में तेजी का संकेत मिल रहा है। यह एक पुलबैक का माहौल है, न कि दीर्घकालिक प्रवृत्ति में निश्चित रूप से कोई बदलाव।

प्रमुख ज़ोन $614.46 से $611.57 के बीच है। यदि यह क्लोजिंग बेसिस पर विफल रहता है, तो $605.98 अगला उच्च संभावना वाला ज़ोन बन जाता है।

622.94 डॉलर के स्तर में लगातार सुधार स्थिरीकरण का पहला संकेत है, और 628.53 से 631.42 डॉलर के स्तर से ऊपर इसकी पुष्टि और भी मजबूत होगी।

नहीं। ओवरसोल्ड होने से उछाल की संभावना बढ़ जाती है, लेकिन मजबूत गिरावट के रुझान ओवरसोल्ड ही रह सकते हैं। उछाल तब अधिक फायदेमंद हो जाता है जब कीमत पिवट और पहले प्रतिरोध बैंड जैसे संरचनात्मक स्तरों को पुनः प्राप्त कर लेती है।

डेटा कट-ऑफ समय, कीमतों में समायोजन और सटीक गणना सेटिंग्स के आधार पर संकेतक मान भिन्न हो सकते हैं। लेकिन ट्रेडिंग के लिए मुख्य निष्कर्ष एक ही है: गति कमजोर है, और किसी एक संकेतक के परिणाम की तुलना में पुष्टिकरण स्तर अधिक महत्वपूर्ण हैं।

लगभग 1% दैनिक एटीआर वाले इंस्ट्रूमेंट्स इंट्राडे में स्तरों को तोड़ सकते हैं और फिर वापस पलट सकते हैं। क्लोजिंग कन्फर्मेशन का उपयोग करना और सपोर्ट के आसपास अस्थिरता को ध्यान में रखना शोर में फंसने की संभावना को कम करता है।

VOO 2026 में एक स्पष्ट निर्णायक मोड़ के साथ प्रवेश कर रहा है: $614 से $612 का वह युद्धक्षेत्र है जो यह निर्धारित करेगा कि यह कदम केवल वर्ष के अंत में दबाव से मुक्ति है या एक गहरे बदलाव की शुरुआत है।

अल्पकालिक चार्ट अभी भी मंदी का संकेत दे रहा है, लेकिन दीर्घकालिक संरचना सकारात्मक बनी हुई है, और यही वह संयोजन है जो अच्छी तरह से परिभाषित स्तरों के आसपास तीव्र उतार-चढ़ाव और तेजी से उलटफेर पैदा करता है।

जब तक समर्थन बना रहता है और कीमत $622.94 तक पहुंच जाती है, तब तक स्थिरता और $628 से $631 तक बढ़ने की संभावना है। $611.57 से नीचे स्पष्ट ब्रेक और क्लोजिंग होने पर 2026 की चर्चा गहरे रिट्रेसमेंट ज़ोन की ओर मुड़ जाएगी, जहां खरीदार आमतौर पर बड़ा कदम उठाने से पहले मजबूत पुष्टि की मांग करते हैं।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह देना नहीं है (और इसे ऐसा नहीं माना जाना चाहिए)। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं है कि कोई विशेष निवेश, प्रतिभूति, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।