تجارة

حول إي بي سي

اريخ النشر: 2025-12-18

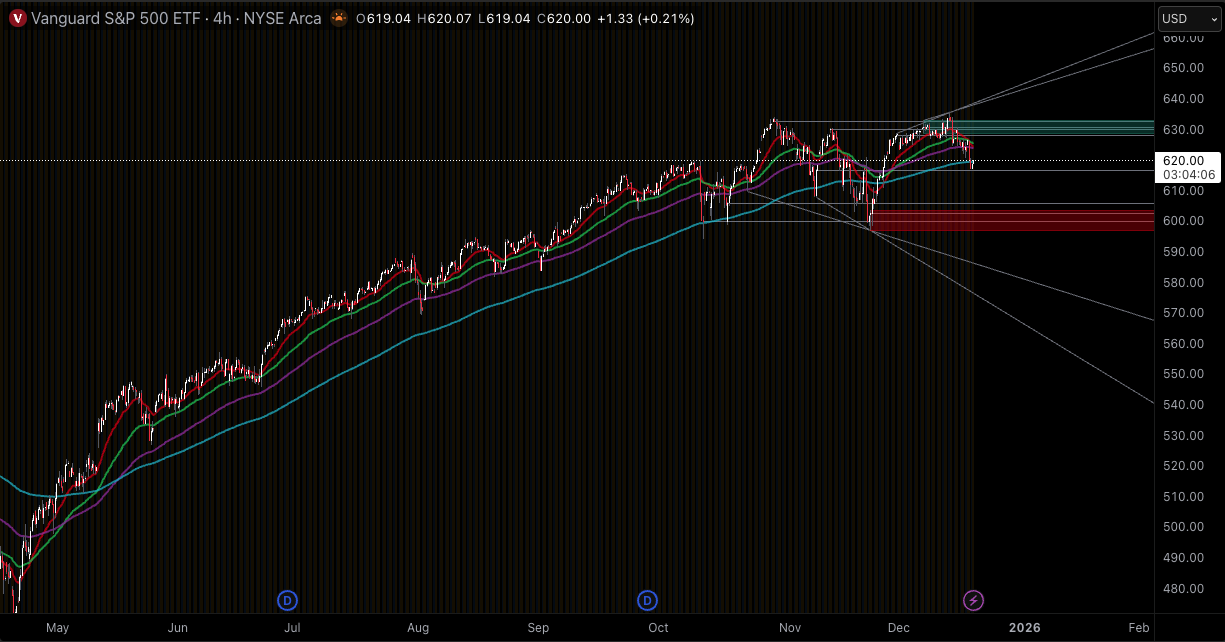

يدخل صندوق VOO ETF نهاية العام بإعداد "فحص مخاطر" نظيف: لا يزال شريط الشركات الكبيرة الأوسع مدعومًا هيكليًا على الأطر الزمنية الأعلى، لكن الزخم قصير المدى قد انقلب بقوة كافية لفرض الانضباط.

يبلغ سعر الإغلاق النقدي الأخير 617.35 دولارًا، في حين أن نبرة المخاطرة العامة للسوق لا تزال تحت السيطرة نسبيًا مع تقلبات حول أواخر العشرينات وعائد السندات لأجل 10 سنوات بالقرب من منطقة 4% المنخفضة.

التوتر الفني حتى عام 2026 واضح. إذا تمكن المشترون من الحفاظ على مستوى الدعم بين 614 و612 دولارًا واستعادة نطاق العرض العلوي الأول، فمن المرجح أن ينتهي هذا التحرك كعملية تصفية في نهاية العام ضمن اتجاه صعودي مستمر.

إذا انهار هذا المستوى عند الإغلاق، فإن الرسم البياني ينفتح على منطقة تصحيح أعمق حيث يصبح الشراء عند الانخفاض أكثر انتقائية ويبدأ متبعو الاتجاه في التفكير في "إعادة الضبط"، وليس "شراء أول شمعة حمراء".

| مستوى | منطقة السعر | لماذا يهم ذلك |

|---|---|---|

| المقاومة 2 | 628.53 دولارًا | منطقة بيع علوية ثانية؛ استعادة الاتجاه تعيد التحيز إلى استمرار الاتجاه . |

| المقاومة 1 | 622.94 دولارًا | أول "خط أحمر" للمضاربين على الصعود؛ غالباً ما يؤدي استعادة المراكز إلى تغطية المراكز القصيرة. |

| محور | 618.65 دولارًا | نقطة توازن قريبة المدى؛ عادةً ما يؤدي القبول المتكرر فوقها إلى استقرار هيكل التداول خلال اليوم. |

| الدعم 1 | 614.46 دولارًا | منطقة الدفاع الأولى؛ التماسك يحافظ على احتواء التراجع. |

| الدعم 2 | 611.57 دولارًا | منطقة الانهيار؛ أسفل هذه المنطقة، يمكن أن يتسارع التراجع بسرعة. |

| الدعم 3 | 605.98 دولارًا | نقطة الضعف التالية في حال فشل مستوى 611 دولارًا؛ غالبًا ما تكون هذه النقطة هي التي تحاول فيها الارتدادات الانعكاسية أن تتشكل. |

| مؤشر | قراءة | ما الذي يشير إليه؟ |

|---|---|---|

| سعر | 617.35 دولارًا (آخر سعر إغلاق) | يختبر السوق الحد الأدنى لمستوى الدعم الحالي. |

| RSI (14) | 28.6 | ظروف بيع مفرط على نموذج يومي شائع؛ يرتفع خطر الارتداد، لكن الاتجاه على المدى القريب لا يزال هبوطياً. |

| مؤشر MACD (12,26) | -2.45 | لا يزال الزخم الهبوطي نشطاً؛ وقد تتلاشى الارتفاعات حتى يبدأ الزخم بالتحول إلى الصعود. |

| ADX (14) | 53.9 | مرحلة اتجاهية قوية، تشير إلى أن عمليات البيع كان لها تأثير حقيقي. |

| ATR (14) | حوالي 6.85 دولار (≈1.11%) | الحركة اليومية ذات مغزى؛ إذ يمكن تجاوز المستويات خلال اليوم دون تأكيد حقيقي على الانهيار. |

| ويليامز %R | -97.9 | بيع مبالغ فيه للغاية، وغالباً ما يرتبط بمحاولات التصفية أو الاستسلام في المراحل المتأخرة. |

| CCI (14) | -152.0 | يتمدد زخم الهبوط؛ ويصبح العودة إلى المتوسط أكثر احتمالاً إذا صمد الدعم. |

| MA200 | حوالي 571.5 | يظل مؤشر الاتجاه طويل الأجل صعودياً طالما بقي السعر أعلى بكثير من هذه المنطقة. |

أهم ما يُستدل به على عام 2026 هو توافق الإطار الزمني. فالوضع قصير المدى يتعرض لضغوط واضحة: السعر يتداول دون المتوسطات المتحركة الرئيسية قصيرة المدى (المتوسطات لخمسة أيام، وعشرين يومًا، وخمسين يومًا هي المتوسطات العليا)، مما يعني عادةً أن الارتفاعات السعرية "قابلة للبيع" إلى أن يثبت العكس.

في الوقت نفسه، لم ينكسر الاتجاه طويل الأجل. لا يزال مؤشر الاتجاه خلال 200 يوم أقل بكثير من السعر الفوري، ولا يزال أداء السوق منذ بداية العام يعكس اتجاهًا صعوديًا بدلًا من ذروة التوزيع. هذا المزيج نموذجي لضغوط نهاية العام: يشعر المتداولون على المدى القصير بالخسائر، بينما يرى المستثمرون على المدى الطويل تراجعًا ضمن اتجاه صعودي.

يُقدّم سلوك حجم التداول مؤشراً هاماً. فقد صاحب الانخفاض الأخير زيادة في حجم التداول، ما قد يعني إما توزيعاً للصفقات أو استسلاماً. إذا أظهرت الجلسات القليلة القادمة استقراراً (حجم تداول أقل، وإغلاقات أفضل، وفشل في متابعة الانخفاض دون مستوى 611 إلى 614 دولاراً)، فإن ذلك يُرجّح سيناريو "التخلص التدريجي ثم التعافي".

إذا ظل حجم التداول مرتفعاً بينما تستمر عمليات الإغلاق في الانخفاض دون مستوى الدعم، فإن ذلك عادة ما يشير إلى تحول في النظام نحو تصحيح أعمق.

لا تزال إشارات التداول خلال اليوم تشير إلى انخفاض الأسعار. ويُظهر الملخص الفني للسوق على عدة أطر زمنية توصية بيع قوية على فترات 30 دقيقة وساعة و5 ساعات، بينما تبقى المؤشرات الأسبوعية والشهرية في نطاق توصية شراء قوية.

هذا الانقسام مهم: فهو غالباً ما يخلق تقلبات حادة وقابلة للتداول حول مستوى الدعم، ولكنه يعاقب أيضاً على الاتصال المبكر بالقاع قبل استعادة مستوى الاسترداد الأول.

عملياً، يطلب الشريط أحد تأكيدين.

إما (1) الدفاع عن مستوى 614 إلى 612 دولاراً واستعادة مستوى 618.65 إلى 622.94 دولاراً، مما يشير إلى امتصاص وفتح الطريق للعودة إلى النطاق من 628 إلى 631 دولاراً، أو (2) خسارة 611.57 دولاراً عند الإغلاق، مما يميل إلى دعوة جيب هوائي آخر نحو 606 دولارات ومناطق تصحيح محتملة أقل إذا اشتد الضغط الكلي.

| سيناريو | مشغل | إبطال | الأهداف |

|---|---|---|---|

| الحالة الأساسية (إعادة بناء النطاق) | يحتفظ بمبلغ 614.46 دولارًا أمريكيًا ويسترد مبلغ 618.65 دولارًا أمريكيًا | إغلاق يومي أقل من 611.57 دولارًا | 622.94 دولارًا ، ثم 628.53 دولارًا ، ثم 631.42 دولارًا |

| حالة التفاؤل (استئناف الاتجاه) | القبول فوق 628.53 دولارًا أمريكيًا والدفع حتى 631.42 دولارًا أمريكيًا | انخفض معدل الرفض إلى أقل من 622.94 دولارًا | 634 دولارًا (المستوى الأعلى السابق)، ثم يمتد إلى منتصف نطاق 640 دولارًا إذا تحسنت الأوضاع. |

| حالة الدب (إعادة ضبط أعمق حتى عام 2026) | إغلاق يومي أقل من 611.57 دولارًا | استرد مبلغ 622.94 دولارًا واحتفظ به | 605.98 دولار أولاً، ثم منطقة تصحيح أكبر بالقرب من 589 دولار (23.6% من تقلبات 52 أسبوعًا). |

مع متوسط المدى الحقيقي (ATR) الذي يتراوح بين 6 و7 دولارات يوميًا، يمكن لمؤشر VOO أن يتجاوز المستويات القريبة خلال اليوم، ومع ذلك يبدو أداؤه جيدًا عند الإغلاق اليومي. وهذا ما يجعل تأكيد أساس الإغلاق بالغ الأهمية، خاصةً عند مستوى يتراوح بين 611 و614 دولارًا.

قد تتجاوز العوامل الاقتصادية الكلية المؤشرات الواضحة في الرسوم البيانية. لا يُعدّ الوضع الحالي من تقلبات في منتصف العقد الثالث من القرن العشرين وعوائد في حدود 4% مؤشراً على التسعير بدافع الذعر، ولكن أي تغيير مفاجئ في أسعار الفائدة أو توقعات النمو أو مخاطر الأرباح قد يحوّل بسرعة أي تراجع طبيعي إلى تصحيح أكبر.

الاتجاه على المدى القصير هبوطي (بسبب الزخم ومتوسطات الحركة)، بينما لا تزال الأطر الزمنية الأطول تميل إلى الصعود. هذا مجرد تصحيح سعري، وليس كسراً مؤكداً للاتجاه طويل الأجل.

المنطقة الرئيسية هي من 614.46 دولارًا إلى 611.57 دولارًا. إذا فشل ذلك في الإغلاق، يصبح مستوى 605.98 دولارًا هو المستوى التالي ذو الاحتمالية العالية.

يُعدّ الارتفاع المستمر في السعر إلى 622.94 دولارًا أول علامة على الاستقرار، مع تأكيد أقوى فوق مستوى 628.53 إلى 631.42 دولارًا.

لا. يزيد التشبع البيعي من احتمالية الارتداد، لكن الاتجاهات الهبوطية القوية قد تبقى في حالة تشبع بيعي. يصبح الارتداد أكثر قابلية للتداول عندما يستعيد السعر مستويات هيكلية مثل مستوى الارتكاز ونطاق المقاومة الأول.

قد تختلف قيم المؤشرات باختلاف وقت قطع البيانات، وما إذا كانت الأسعار معدلة، وإعدادات الحساب الدقيقة. والخلاصة العملية هي نفسها: الزخم ضعيف، ومستويات التأكيد أهم من قراءة مؤشر واحد.

قد تخترق الأدوات المالية ذات متوسط المدى الحقيقي اليومي البالغ حوالي 1% مستويات الدعم خلال اليوم وتنعكس. استخدام تأكيد الإغلاق ومراعاة التقلبات حول مستوى الدعم يقلل من احتمالية التعرض لتقلبات السوق.

يدخل سهم VOO عام 2026 بنقطة قرار واضحة: 614 دولارًا إلى 612 دولارًا هي ساحة المعركة التي تحدد ما إذا كانت هذه الخطوة مجرد تخفيف للضغط في نهاية العام أم بداية لإعادة ضبط أعمق.

لا يزال الرسم البياني قصير المدى هابطًا، لكن الهيكل طويل المدى يظل بناءً، وهو بالضبط المزيج الذي ينتج عنه تقلبات حادة وانعكاسات سريعة حول مستويات محددة جيدًا.

طالما بقي مستوى الدعم ثابتاً وتمكن السعر من استعادة مستوى 622.94 دولاراً، فإن السيناريو الأساسي يرجح الاستقرار والارتفاع نحو مستوى 628 إلى 631 دولاراً. أما في حال كسر مستوى 611.57 دولاراً والإغلاق دونه، فإن النقاش حول عام 2026 سيتجه نحو مناطق تصحيح أعمق، حيث يطلب المشترون عادةً تأكيداً أقوى قبل الدخول في عمليات شراء كبيرة.

تنويه: هذه المعلومات مُخصصة لأغراض إعلامية عامة فقط، ولا تُعتبر (ولا ينبغي اعتبارها) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُشكل أي رأي وارد في هذه المعلومات توصية من شركة EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُحددة مناسبة لأي شخص بعينه.