取引

EBCについて

公開日: 2025-12-18

更新日: 2025-12-19

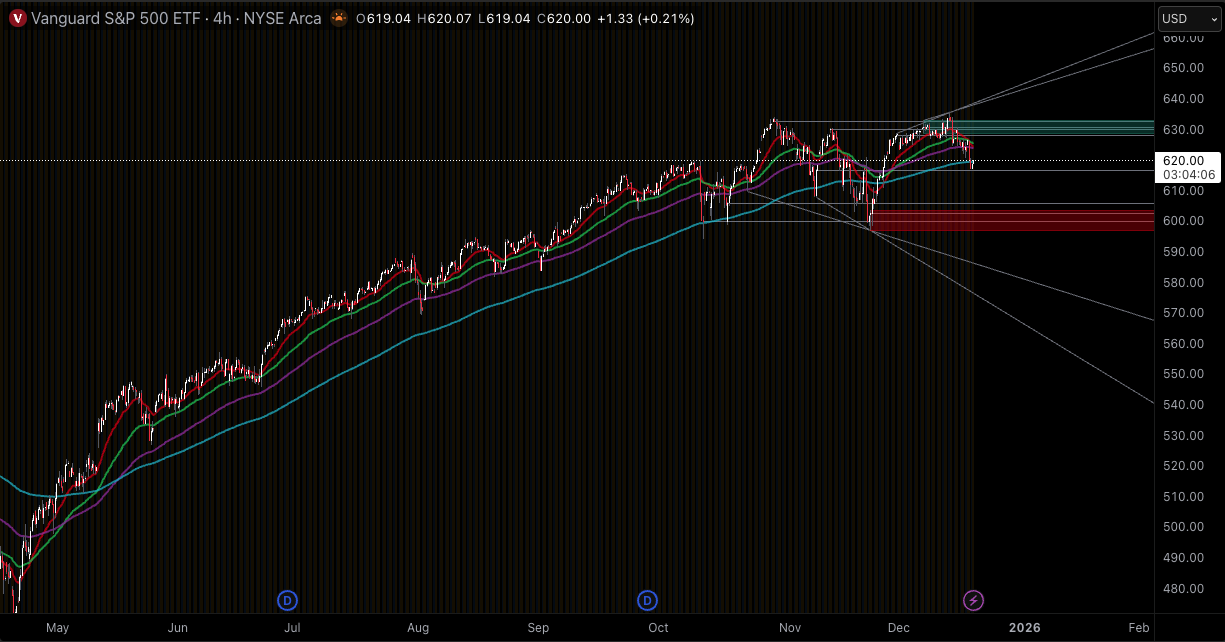

バンガードS&P500 ETF(VOO)は年末を迎え、明確な「リスクチェック」が行われる状況にあります。大型株全般は長期で見れば構造的なサポートが働いていますが、短期的なモメンタムは規律を求めるほどの大きな反落を見せています。

最新の現金終値は617.35ドルです。市場全体のリスク選好は比較的抑制され、ボラティリティは10%台後半、10年物米国債利回りは4%台前半で推移しています。バンガードS&P500 ETFの2026年への移行期におけるテクニカルな緊張は明らかです。

2026年までのテクニカルな緊張は明白です。買い手が614ドルから612ドルのサポートポケットを守り、最初のオーバーヘッド供給バンドを回復できれば、この動きは、進行中の上昇トレンドにおける年末の淘汰として解決される可能性が高いでしょう。

その底値が終値ベースで崩れると、チャートはより深いリトレースメントゾーンに開き、そこでは押し目買いはより選択的となり、トレンドフォロワーは「最初の赤いローソク足を買う」ではなく「リセットする」ことを考え始めます。

| レベル | 価格帯 | なぜそれが重要なのか |

|---|---|---|

| 抵抗2 | 628.53ドル | 2 番目のオーバーヘッド売りゾーン。回復によりバイアスがトレンド継続に戻る |

| 抵抗1 | 622.94ドル | 強気派にとっての最初の「一線」。買い戻しはショートカバーを強いることが多い |

| ピボット | 618.65ドル | 短期的なバランスポイント。上記の繰り返し受け入れにより、通常は日中の構造が安定する |

| 支持1 | 614.46ドル | 最初の防御エリア。ホールドすることでプルバックを抑制する |

| 支持2 | 611.57ドル | ブレークダウントリガーエリア。ここを下回ると、下落が急速に加速する可能性がある |

| 支持3 | 605.98ドル | 611 ドルが失敗した場合、次の下落の引き金となる。多くの場合、反射的な反発が形成されようとする場所である |

| インジケータ | 読む | それが示唆するもの |

|---|---|---|

| 価格 | 617.35ドル(最終終値) | 市場は現在のサポートラダーの下限をテストしている。 |

| RSI(14) | 28.6 | 一般的な日足モデルでは売られ過ぎの状態であり、反発リスクは高まるが、短期的な傾向は下降傾向のままだ。 |

| MACD (12.26) | -2.45 | 弱気の勢いは依然として活発であり、勢いが回復し始めるまで上昇は弱まる可能性がある。 |

| ADX (14) | 53.9 | 強い方向性のフェーズ。売りが実際に勢いを増したことを示している。 |

| ATR(14) | 約6.85ドル(≈1.11%) | 日々の動きは意味があり、実際のブレイクダウンの確認なく日中にレベルが突破される可能性がある。 |

| ウィリアムズ %R | -97.9 | 大幅に売られ過ぎており、多くの場合、後期の清算または投げ売りの試みと関連している。 |

| CCI(14) | -152.0 | 下降モメンタムは拡大しており、サポートが維持されれば平均回帰の可能性が高まる。 |

| MA200 | 約571.5 | 価格がこの領域を大きく上回っている限り、長期トレンドの指標は強気のままだ。 |

勢いと構造

バンガードS&P500 ETF(VOO)の現在の状況を理解する上で最も重要なのは、時間軸による見方の違いです。短期的な状況は明らかに圧迫されており、価格は主要な短期移動平均線(5日、20日、50日移動平均線は上方)を下回っています。これは通常、上昇局面は「売り」の兆候がない限り「売り」となることを意味します。

同時に、長期的なトレンドは崩れていません。200日足のトレンド指標は依然としてスポットを大きく下回っており、年初来のプロファイルは依然として分配ピークではなく上昇トレンドを反映しています。この組み合わせは、短期トレーダーが下落リスクを警戒する一方で、長期投資家は上昇トレンド内の「押し目」と見なす、典型的な年末の緊張した市場環境を生み出しています。

出来高の動向は重要な手がかりとなります。直近の下落局面では、参加者の増加が見られており、これは分配か投降のいずれかを意味する可能性があります。今後数セッションで安定化(実体価格の縮小、終値の改善、611ドルから614ドルを下回る下落フォロースルーの失敗)が見られれば、「一旦落ち着き、その後回復する」シナリオが有力視されます。

終値がサポート水準を下回りながら出来高が高止まりしている場合、それは通常、より深いリトレースメントへの体制シフトを示しています。

日中シグナルは依然として下落傾向を示しています。市場のマルチタイムフレームテクニカルサマリーでは、30分足、1時間足、5時間足で強い売りが示されており、週足と月足は依然として強い買いの領域にあります。

この分裂は重要です。支持線の周りで急激で取引可能な変動が生じることが多いですが、最初の回復レベルが回復される前に、時期尚早な底値予想を罰することにもなります。

実際には、テープは 2 つの確認のうち 1 つを求めています。

(1)614ドルから612ドルを守り、618.65ドルから622.94ドルを取り戻すか、これは吸収のシグナルとなり、628ドルから631ドルの範囲への道を開くことになります。あるいは、(2)終値ベースで611.57ドルを失うか、これは606ドルに向けて次のエアポケットを招き、マクロ圧力が強まればリトレースメントゾーンがさらに低下する可能性があります。

| シナリオ | トリガー | 無効化 | ターゲット |

|---|---|---|---|

| ベースケース(範囲の再構築) | 614.46ドルを保持し、 618.65ドルを取り戻す | 日足終値は611.57ドルを下回る | 622.94ドル、 628.53ドル、 631.42ドル |

| 強気シナリオ(トレンド再開) | 628.53ドル以上で受け入れ、 631.42ドルまで押し上げる | 622.94ドルを下回ると拒否される | 634ドル(以前の高値圏)、その後幅が改善すれば640ドル台半ばまで拡大 |

| 弱気シナリオ(2026年までのより深いリセット) | 日次終値は611.57ドルを下回る | 622.94ドルを取り戻して保持する | 最初は605.98ドル、その後は589ドル付近のより大きなリトレースメントゾーン(52週間のスイングの23.6%) |

ATRが1日あたり6~7ドル程度であるため、VOO ETFは日中に水準を突破しても終値で戻すことがあります。終値ベースでの確認が特に重要です。そのため、611ドルから614ドル付近の終値ベースの確認が特に重要になります。

マクロ的な要因は、チャートの明確な設定を覆す可能性があります。現在の10%台半ばのボラティリティと4%台前半の利回りはパニック価格ではありませんが、金利、成長期待、あるいは収益リスクの予期せぬ再評価は、通常の下落を一気に大きなリトレースメントへと転じさせる可能性があります。

1. テクニカル分析の観点から見ると、VOOは現時点で強気ですか、それとも弱気ですか?

短期的なモメンタムと価格位置は弱気ですが、長期的なトレンド構造は依然として強気です。長期トレンドのブレイクが確定したわけではなく、調整局面と見るのが適切です。

2. 2026 年初頭までの最も重要なサポート レベルは何ですか?

614.46ドル〜611.57ドルのゾーンが最重要です。もし終値ベースでこの水準で下落しなければ、次に高確率で上昇する可能性のあるのは605.98ドルになるでしょう。

3. どの水準になると売りが制御不能になりつつあることを示すのでしょうか?

622.94ドルへの持続的な回復が最初の安定化サインです。628.53ドルを超えると、より強力なトレンド回復の確証となります。

4. RSI が「売られ過ぎ」の場合、価格は必ず反発するのでしょうか?

いいえ。売られ過ぎは反発の可能性を高めますが、強い下降トレンドでは売られ過ぎ状態が続くことがあります。ピボットや抵抗線といった「構造的な水準」の回復が、取引可能な反発のより確かなシグナルです。

5. サイトによって RSI や移動平均値が異なるのはなぜですか?

指標の値は、データのカットオフ時間、価格調整の有無、そして具体的な計算設定によって変動する可能性があります。取引可能な結論は同じです。つまり、モメンタムは弱く、単一の指標値よりも確証レベルの方が重要です。

6. これらのレベルにおけるリスクはどのように捉えるべきでしょうか?

日足ATRが約1%の銘柄は、日中に水準を突破し、反転する可能性があります。終値確認を利用し、サポート付近でのボラティリティを許容することで、ノイズに埋もれてしまう可能性を軽減できます。

結論

バンガードS&P500 ETF(VOO)は、明確な分岐点を前に2026年を迎えようとしています。614ドル〜612ドルの防衛線が、現在の動きが単なる年末の利益確定による一時的な調整なのか、それともより深い修正(リセット)の始まりなのかを決定する戦場となります。

短期的なチャートは弱気ですが、長期的な構造は健全です。この組み合わせこそが、明確な水準付近での急激な値動きと急速な反転を生み出す源です。サポートが維持され622.94ドルへの回復が見られれば、安定化とそれに続く上昇へのシナリオが優位になります。一方、611.57ドルを終値で失えば、VOO ETFは2026年初頭において、より深い調整ゾーンへの道を探ることになるでしょう。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。