ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-07-31

विकल्प ट्रेडिंग में, ओटीएम या "आउट-ऑफ-द-मनी" शब्द किसी भी समय विकल्प की क्षमता को परिभाषित करने में महत्वपूर्ण भूमिका निभाता है।

जबकि निवेशक अक्सर एट-द-मनी (एटीएम) और इन-द-मनी (आईटीएम) विकल्पों पर ध्यान केंद्रित करते हैं, ओटीएम को समझना आवश्यक है, विशेष रूप से उन व्यापारियों के लिए जो उच्च उत्तोलन, कम लागत या सट्टा लाभ की तलाश में हैं।

इस विस्तृत गाइड में, आप जानेंगे कि कॉल और पुट दोनों के लिए OTM का क्या अर्थ है, यह विकल्प मूल्य निर्धारण को कैसे प्रभावित करता है, और यह आपकी ट्रेडिंग रणनीति में कब फिट हो सकता है।

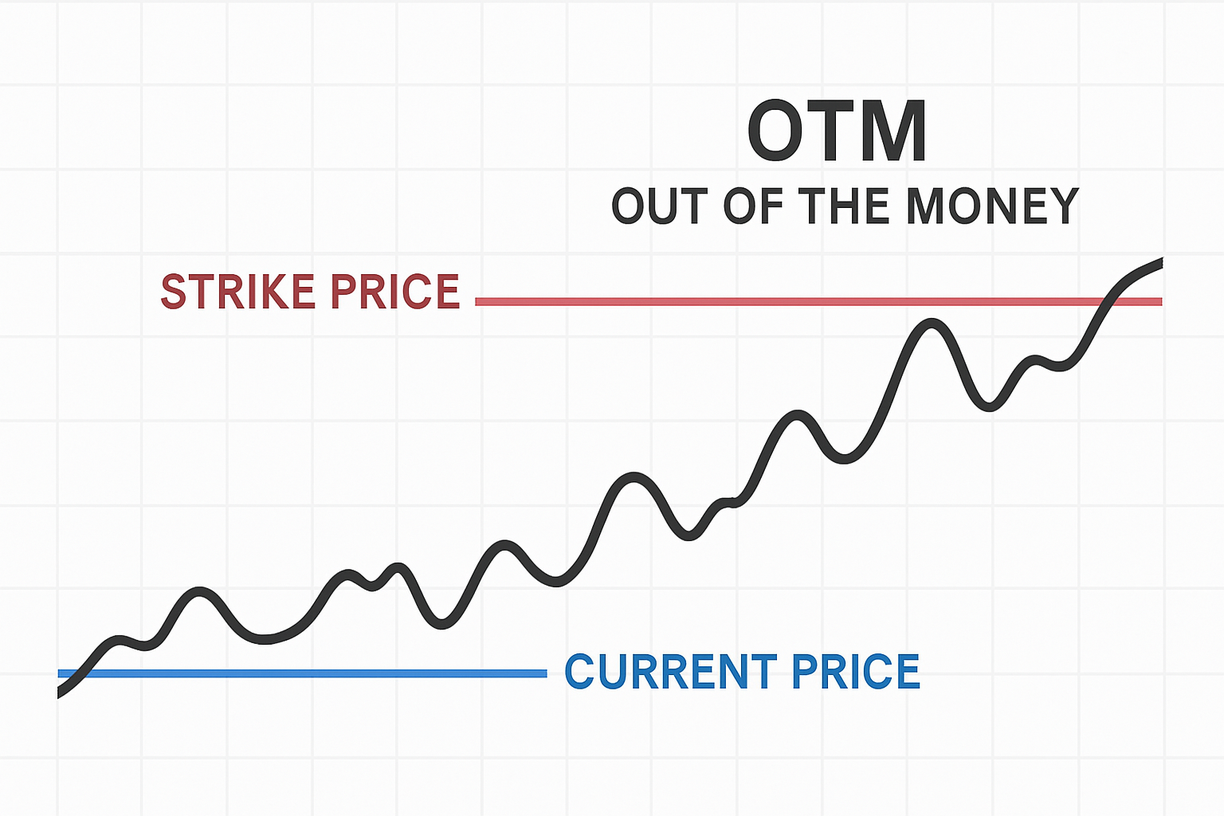

ओटीएम का अर्थ है "आउट-ऑफ-द-मनी", एक ऐसा विकल्प जिसका कोई आंतरिक मूल्य नहीं होता। यह "मनीनेस" की एक केंद्रीय अवधारणा है, जो किसी विकल्प के स्ट्राइक मूल्य और अंतर्निहित परिसंपत्ति के वर्तमान मूल्य के बीच के संबंध का वर्णन करती है।

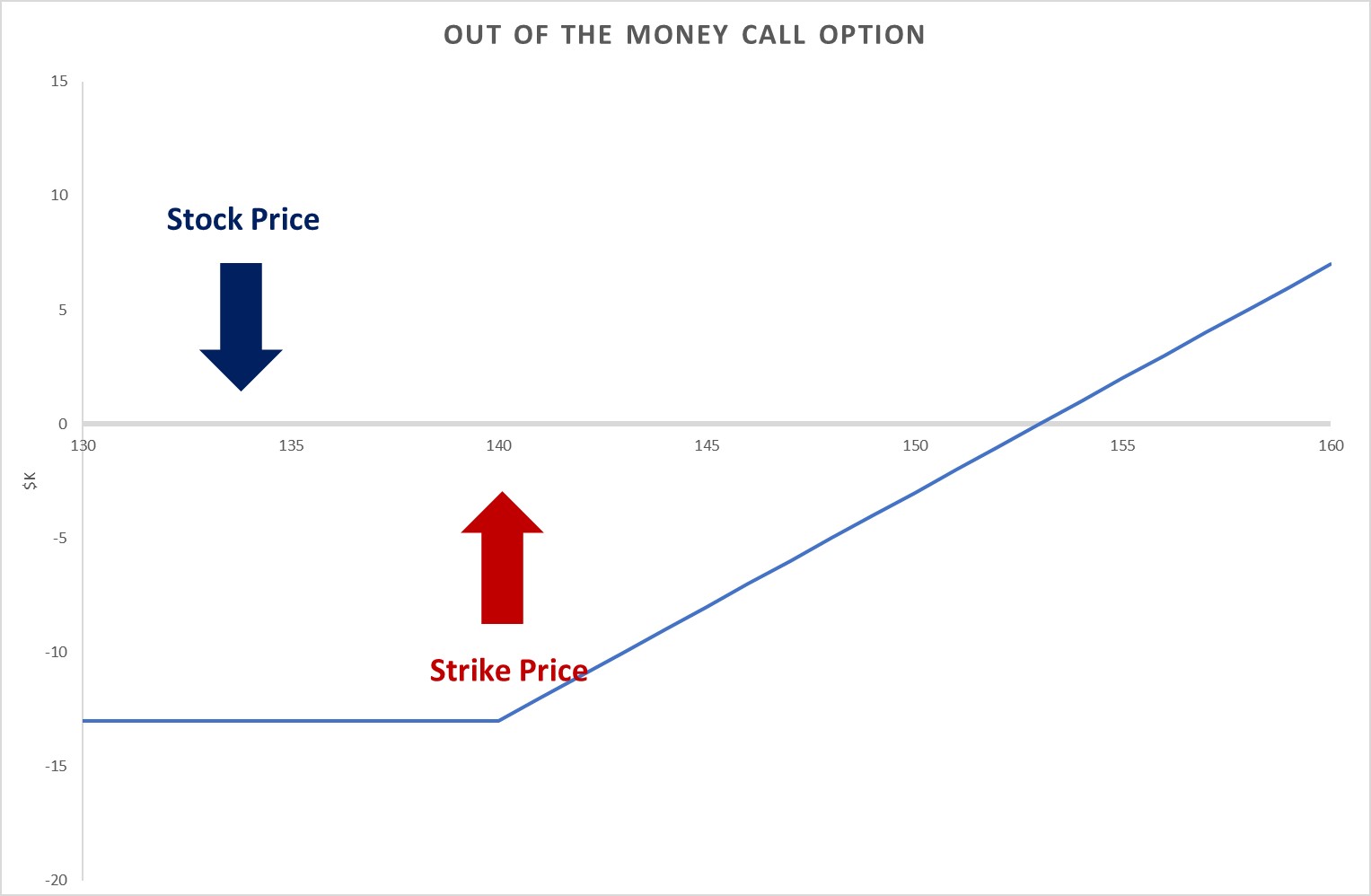

जब स्ट्राइक वर्तमान बाजार मूल्य से ऊपर होती है तो कॉल ऑप्शन को OTM कहा जाता है, तथा जब स्ट्राइक वर्तमान मूल्य से नीचे होती है तो पुट ऑप्शन को OTM कहा जाता है।

वास्तविक समय में इस विकल्प का प्रयोग करने से लाभ नहीं होगा, क्योंकि इसका मूल्य समय मूल्य और निहित अस्थिरता जैसे बाह्य कारकों पर आधारित है।

ओटीएम विकल्प की लागत आमतौर पर एटीएम या आईटीएम अनुबंधों से कम होती है क्योंकि आप आंतरिक मूल्य के लिए भुगतान नहीं करते हैं। इसके बजाय, आप केवल बाह्य मूल्य के लिए भुगतान करते हैं, जिसमें शामिल हैं:

समय मूल्य - समाप्ति तक जितना अधिक समय होगा, अंतर्निहित के अनुकूल रूप से आगे बढ़ने की संभावना उतनी ही अधिक होगी।

निहित अस्थिरता - ओटीएम विकल्प की कीमतें अस्थिरता में परिवर्तन के प्रति महत्वपूर्ण रूप से प्रतिक्रिया करती हैं, विशेष रूप से यदि अंतर्निहित में बड़े उतार-चढ़ाव का अनुभव होता है।

यह ओटीएम विकल्पों को सट्टा रिटर्न चाहने वाले व्यापारियों के लिए आकर्षक बनाता है। हालाँकि, जब तक अंतर्निहित परिसंपत्ति स्ट्राइक को पार करने के लिए पर्याप्त रूप से गतिशील नहीं हो जाती, तब तक इनके बेकार हो जाने का जोखिम अधिक रहता है।

कॉल ऑप्शन तब OTM होता है जब एसेट अपने स्ट्राइक प्राइस से नीचे ट्रेड करता है। उदाहरण के लिए, $150 स्ट्राइक कॉल के साथ $145 पर ट्रेड करने वाला एप्पल स्टॉक OTM होता है; इसे इस्तेमाल करने पर शेयर सीधे खरीदने से ज़्यादा खर्च आएगा।

एक पुट ऑप्शन तब OTM होता है जब स्ट्राइक अंडरलाइंग प्राइस से नीचे हो, मान लीजिए कि $150 स्ट्राइक वाला पुट जब एप्पल $155 पर हो। ऐसे पुट का इस्तेमाल करने से कोई फ़ायदा नहीं होता।

व्यापारी प्रायः कम प्रीमियम और संभावित उच्च प्रतिशत लाभ का लाभ उठाने के लिए ओटीएम विकल्प चुनते हैं, यद्यपि इसमें कुल हानि का जोखिम भी शामिल होता है।

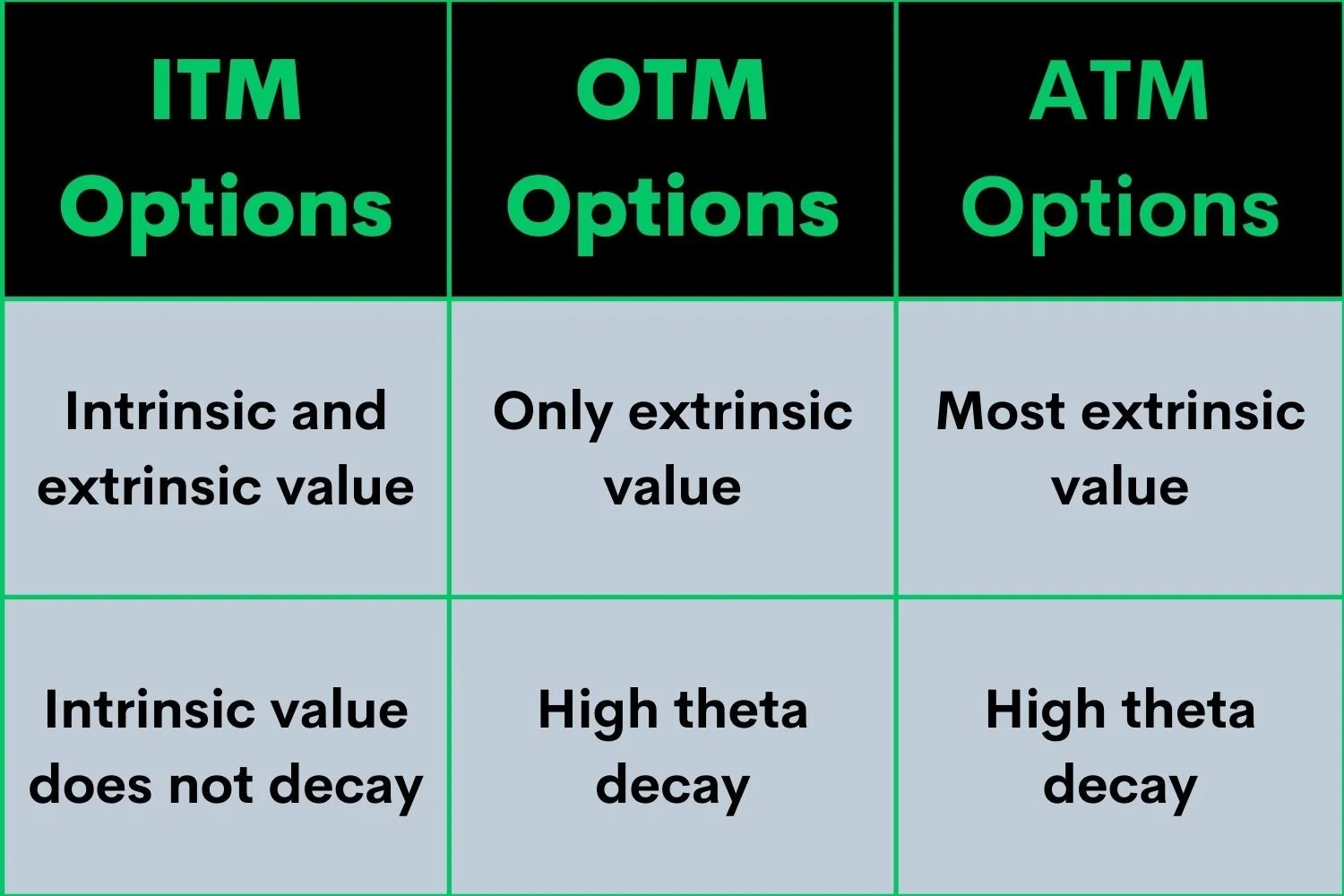

ओटीएम को पूरी तरह से समझने के लिए, इसे अन्य मुद्रा अवस्थाओं के साथ तुलना करने से मदद मिलती है:

आईटीएम (इन-द-मनी): जब स्ट्राइक बाजार मूल्य से नीचे होती है तो कॉल ऑप्शंस का आंतरिक मूल्य होता है; जब स्ट्राइक बाजार मूल्य से ऊपर होती है तो पुट ऑप्शंस का आंतरिक मूल्य होता है।

एटीएम (एट-द-मनी): स्ट्राइक मूल्य अंतर्निहित परिसंपत्ति के वर्तमान मूल्य के बराबर होता है, जिससे विकल्प को न तो आंतरिक और न ही नकारात्मक मूल्य मिलता है।

इसके विपरीत, ओटीएम विकल्पों में कोई आंतरिक मूल्य नहीं होता है, तथा उनका पूरा प्रीमियम केवल समय मूल्य पर आधारित होता है, क्योंकि ओटीएम विकल्प का प्रयोग करने से कोई तत्काल लाभ नहीं होता है।

सट्टा लाभ

बड़े मूल्य उतार-चढ़ाव की उम्मीद करने वाले व्यापारी ओटीएम कॉल (तेज़ी) या ओटीएम पुट (मंदी) खरीद सकते हैं। प्रवेश लागत न्यूनतम है, और यदि स्ट्राइक काफ़ी हद तक टूट जाती है तो प्रतिशत लाभ बहुत बड़ा होता है।

जोखिम प्रतिवर्तन और प्रसार रणनीतियाँ

रिस्क रिवर्सल में ओटीएम कॉल खरीदते समय ओटीएम पुट बेचना शामिल है, जिससे पुट प्रीमियम से वित्त पोषित एक सिंथेटिक लॉन्ग पोजीशन बनती है। बटरफ्लाई या अन्य स्प्रेड रणनीतियाँ सीमित-जोखिम, कम-लागत वाले दिशात्मक दांवों को परिभाषित करने के लिए ओटीएम स्ट्राइक का भी उपयोग कर सकती हैं।

परिभाषित जोखिम, कम लागत वाली प्रविष्टियाँ

ओटीएम विकल्पों में कम पूंजी निवेश की आवश्यकता होती है तथा निश्चित हानि सीमाएं स्थापित होती हैं; सबसे अधिक हानि, खर्च किया गया प्रीमियम होता है।

अस्थिरता का खेल

अस्थिरता में वृद्धि के बाद, ओटीएम विकल्प अक्सर निहित अस्थिरता में तेज़ी से बढ़ते हैं, जिससे वैकल्पिकता की अनुमति मिलती है, भले ही अंतर्निहित अभी तक स्थानांतरित न हुआ हो। व्यापारी आगे भी जारी रहने की उम्मीद में ओटीएम एक्सओपी में प्रवेश कर सकते हैं।

| फ़ायदे | जोखिम |

|---|---|

| कम प्रीमियम लागत - ओटीएम विकल्प एटीएम या आईटीएम विकल्पों की तुलना में सस्ते हैं | समाप्ति की उच्च संभावना - अधिकांश OTM विकल्प बिना किसी मूल्य के समाप्त हो जाते हैं |

| उच्च उत्तोलन क्षमता - छोटी कीमत चाल से बड़ा रिटर्न मिल सकता है | समय क्षय (थीटा) - समाप्ति के निकट आने पर मूल्य तेजी से कम हो जाता है |

| परिभाषित जोखिम - अधिकतम हानि भुगतान किए गए प्रीमियम तक सीमित है | लाभ की कम संभावना - लाभदायक होने के लिए महत्वपूर्ण मूल्य आंदोलन की आवश्यकता होती है |

| सट्टा व्यापार के लिए आदर्श - बड़े दिशात्मक दांव के लिए उपयोगी | कोई आंतरिक मूल्य नहीं - पूरी तरह से मूल्य आंदोलन और अस्थिरता पर निर्भर |

| रणनीति में लचीलापन - स्प्रेड, हेजेज या दिशात्मक ट्रेडों में उपयोग किया जा सकता है | अस्थिरता संवेदनशीलता - निहित अस्थिरता के आधार पर तेजी से मूल्य उतार-चढ़ाव की संभावना |

समय क्षय को समझें और ऐसी समाप्ति अवधि चुनें जो परिवर्तन के लिए पर्याप्त समय प्रदान करे।

डेल्टा पर नजर रखें तथा देखें कि विकल्प एटीएम के करीब पहुंचने पर उसमें क्या परिवर्तन होता है।

जब तक पर्याप्त अस्थिरता या मजबूत दिशात्मक बदलाव न हो, तब तक गहरे OTM से दूर रहें।

जोखिम को सीमित करने के लिए पोजीशन साइजिंग का उपयोग करें और OTM ट्रेडों को उच्च जोखिम वाले दांव की तरह मानें।

तरलता और बोली-मांग प्रसार को ध्यान में रखें, विशेष रूप से दूरस्थ स्ट्राइक के लिए, जिसमें न्यूनतम खुला ब्याज हो।

यह जानने के लिए कि क्या OTM विकल्प सस्ते मूल्य पर उपलब्ध हैं, निहित अस्थिरता रैंक/प्रतिशत जैसे विश्लेषण का उपयोग करें।

1. विकल्प ट्रेडिंग में OTM का क्या अर्थ है?

OTM का मतलब है आउट-ऑफ-द-मनी। यह उन विकल्पों को संदर्भित करता है जिनका कोई आंतरिक मूल्य नहीं होता। कॉल ऑप्शन तब OTM होता है जब स्ट्राइक मूल्य वर्तमान बाजार मूल्य से ऊपर होता है, और पुट ऑप्शन तब OTM होता है जब स्ट्राइक मूल्य बाजार मूल्य से कम होता है।

2. क्या ओटीएम विकल्प आईटीएम या एटीएम विकल्पों से अधिक जोखिमपूर्ण हैं?

हाँ, ओटीएम विकल्प आम तौर पर ज़्यादा जोखिम भरे होते हैं क्योंकि इनके इन-द-मनी (पैसे में) एक्सपायर होने की संभावना कम होती है। अगर अंतर्निहित परिसंपत्ति अनुकूल रूप से आगे नहीं बढ़ती है, तो विकल्प बेकार हो सकता है, जिसके परिणामस्वरूप भुगतान किए गए प्रीमियम का 100% नुकसान हो सकता है।

3. मुझे ओटीएम विकल्प खरीदने पर कब विचार करना चाहिए?

OTM विकल्पों पर विचार करना सबसे अच्छा होता है जब आप आय संबंधी घोषणाओं, प्रमुख समाचारों या आर्थिक आंकड़ों जैसी घटनाओं के कारण कीमतों में बड़े उतार-चढ़ाव की उम्मीद करते हैं। ये सीमित अग्रिम लागत और निश्चित जोखिम वाले सट्टा व्यापारों के लिए आदर्श होते हैं।

निष्कर्षतः, OTM विकल्पों में सटीकता और धैर्य दोनों की आवश्यकता होती है। हालाँकि इनमें कोई आंतरिक मूल्य नहीं होता और ये जल्दी खराब हो जाते हैं, फिर भी ये महत्वपूर्ण बदलाव की उम्मीद रखने वाले व्यापारियों के लिए कम लागत और उच्च लाभ के अवसर प्रदान करते हैं।

जब सावधानीपूर्वक लागू किया जाता है, तो ओटीएम अनुबंध महत्वपूर्ण रिटर्न दे सकते हैं, बशर्ते कि व्यापारी अपनी अपेक्षाओं को नियंत्रित करें, नुकसान को सीमित करें, और रणनीतिक विकल्प चुनें।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।