取引

EBCについて

公開日: 2025-07-31

オプション取引では、OTM(アウト・オブ・ザ・マネー)という用語は、特定の瞬間におけるオプションの可能性を定義する上で重要な役割を果たします。

投資家はアット・ザ・マネー(ATM)オプションとイン・ザ・マネー(ITM)オプションに注目することが多いですが、特に高レバレッジ、低コスト、または投機的な利益を求めるトレーダーにとっては、OTMを理解することが不可欠です。

この詳細なガイドでは、コールとプットの両方においてOTMが何を意味するのか、それがオプションの価格設定にどのように影響するのか、そしてそれがいつトレーディング戦略に適合するのかについて学習します。

オプション取引におけるOTMの意味を解説

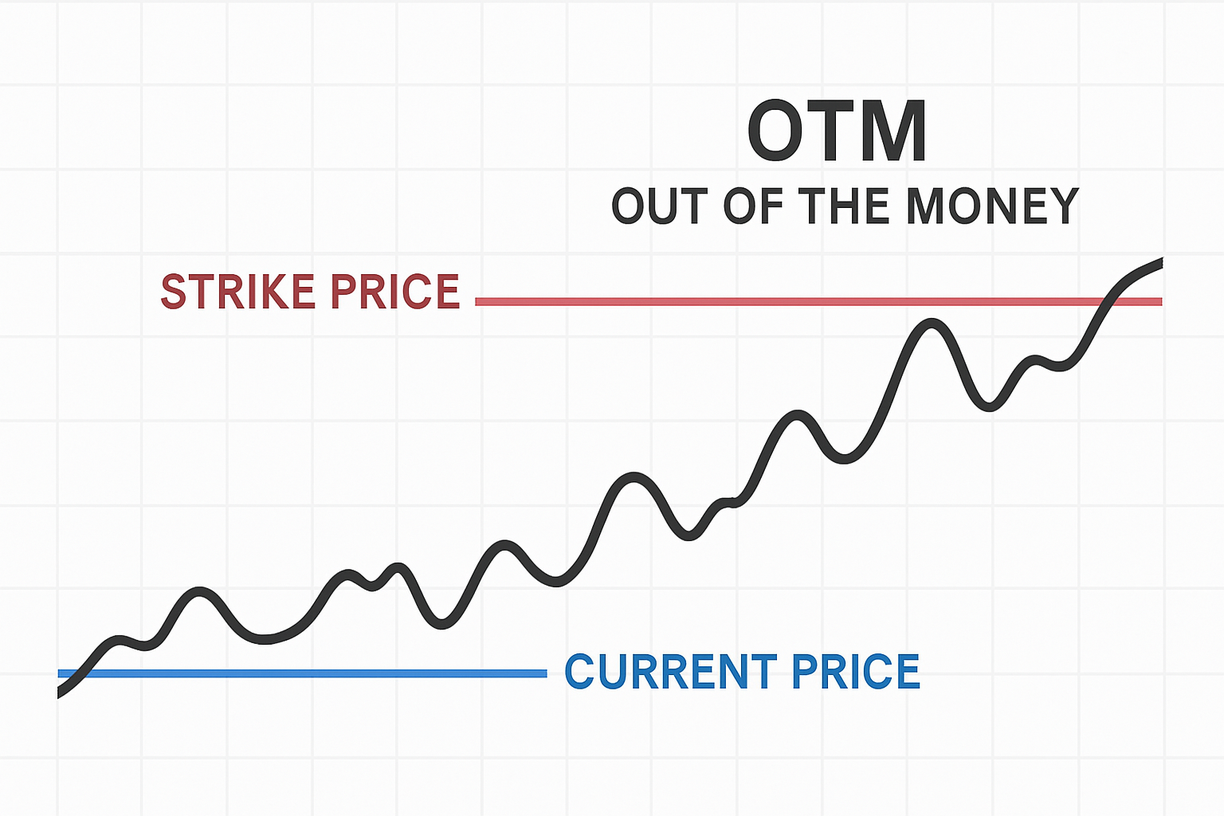

OTMは「アウト・オブ・ザ・マネー(Out of the Money)」の略で、本質的な価値を持たないオプションです。これは、オプションの権利行使価格と原資産の現在の価格の関係を表す「マネーネス」の中心的な概念です。

コールオプションは、権利行使価格が現在の市場価格を上回っている場合は OTM と表示され、プット オプションは、権利行使価格が現在の市場価格を下回っている場合は OTM と表示されます。

このオプションの価値は時間価値やインプライド・ボラティリティなどの外的要因に基づいているため、リアルタイムでこのオプションを行使しても利益は得られません。

OTMがオプション価格に与える影響

OTMオプションは、ATMやITM契約よりもコストが低くなります。これは、OTM契約では内在価値に支払う必要がないためです。OTMオプションは、外在価値(以下を含む)にのみ支払います。

時間的価値 - 満期までの期間が長いほど、原資産が有利に動く可能性が高くなります。

インプライドボラティリティ - OTM オプションの価格は、特に原資産が大きく変動した場合に、ボラティリティの変化に大きく反応します。

そのため、OTMオプションは投機的なリターンを求めるトレーダーにとって魅力的な選択肢となっています。しかし、原資産が行使価格を上回るほど変動しない限り、OTMオプションは無価値で満期を迎える高いリスクを伴います。

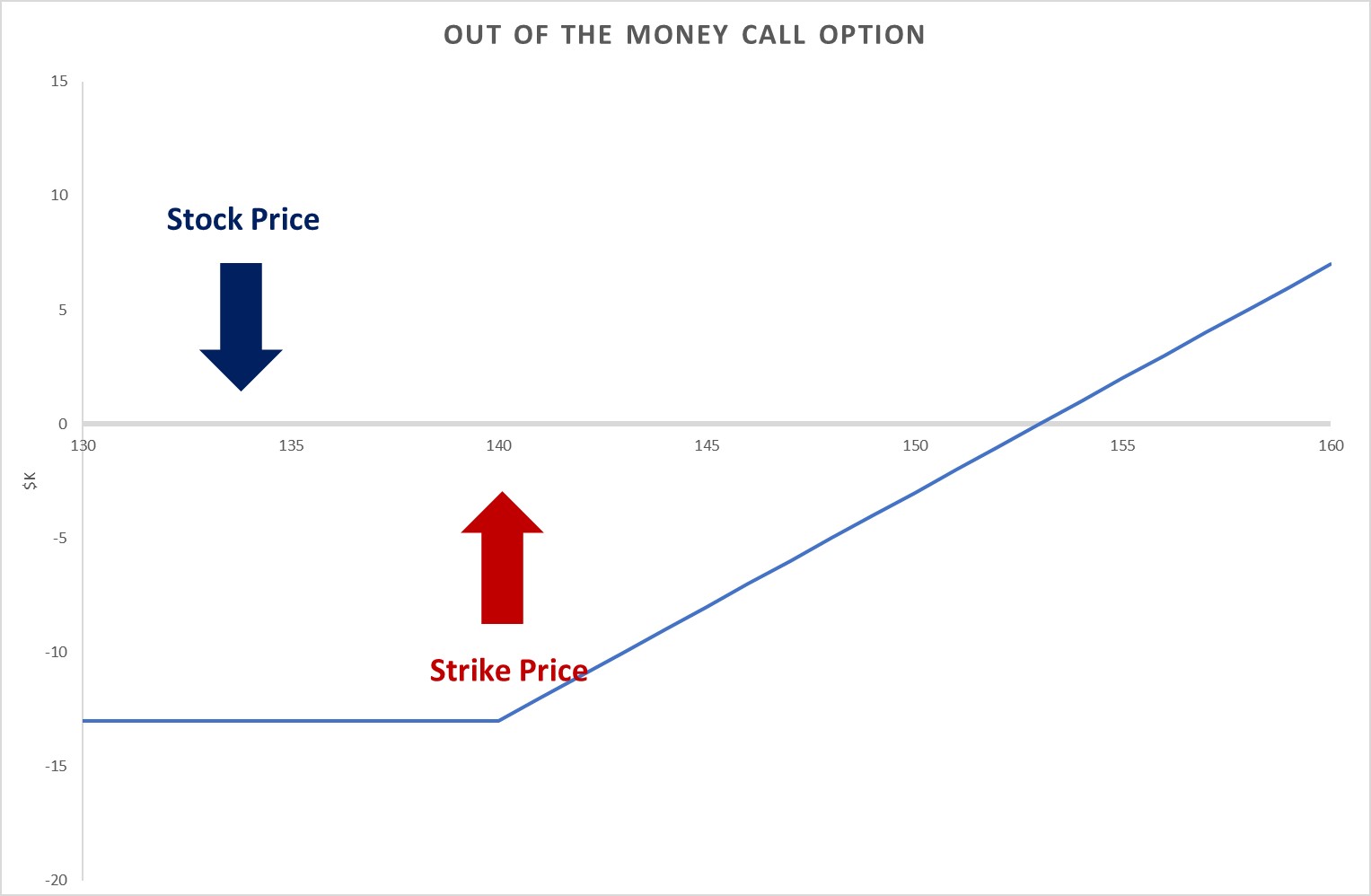

例: OTMコールとプット

コールオプションは、資産が権利行使価格を下回って取引されている場合、OTM(オーバータイム)と呼ばれます。例えば、Apple株が145ドルで取引されており、権利行使価格が150ドルのコールオプションはOTMです。権利行使には、株式を直接購入するよりもコストがかかります。

プットオプションは、権利行使価格が原資産価格を下回る場合、OTM(オーバータイム)と呼ばれます。例えば、Appleの株価が155ドルのときに権利行使価格が150ドルのプットオプションを行使した場合、このようなプットオプションを行使してもメリットはありません。

トレーダーは、全額損失のリスクはあるものの、低いプレミアムと潜在的に高いパーセンテージの利益を活用するために、OTM オプションを選択することがよくあります。

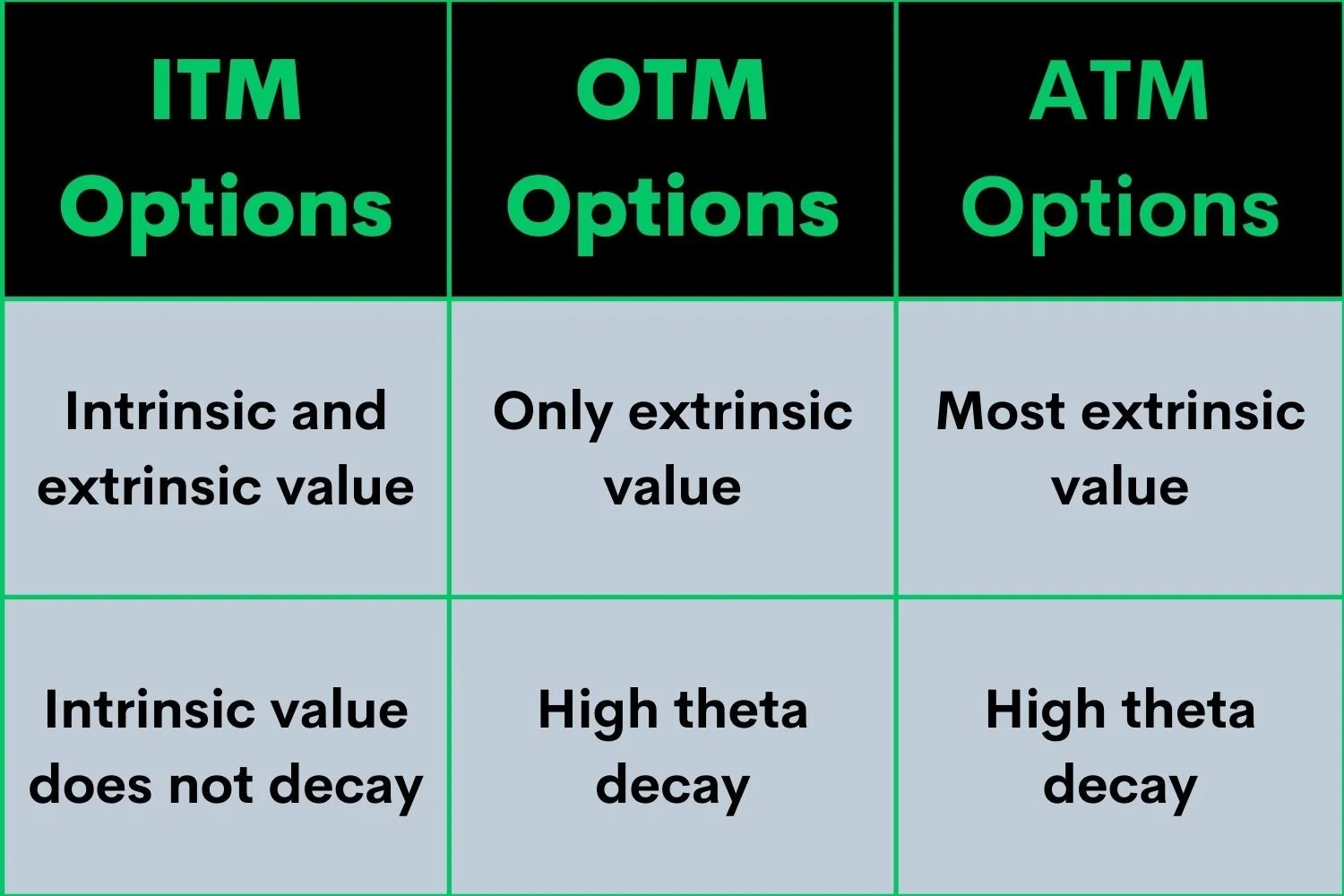

OTMはITMやATMとどう違うのか?

OTMを完全に理解するには、他の貨幣性状態と比較すると役立ちます。

ITM(イン・ザ・マネー): コール オプションは、権利行使価格が市場価格を下回る場合に本質的価値を持ちます。プット オプションは、権利行使価格が市場価格を上回る場合に本質的価値を持ちます。

ATM(アット・ザ・マネー): 行使価格は原資産の現在の価格と等しく、オプションに本質的価値もマイナス価値も与えません。

対照的に、OTMオプションには本質的価値がなく、OTM オプションを行使してもすぐに利益は得られないため、そのプレミアムの全額は時間的価値のみで構成されます。

トレーダーは戦略においてOTMオプションをどのように活用するのか?

投機的な上昇余地

大きな価格変動を予想するトレーダーは、OTMコール(強気)またはOTMプット(弱気)を購入することができます。エントリーコストは最小限で、権利行使価格を大幅に下回った場合のパーセンテージ利益は莫大です。

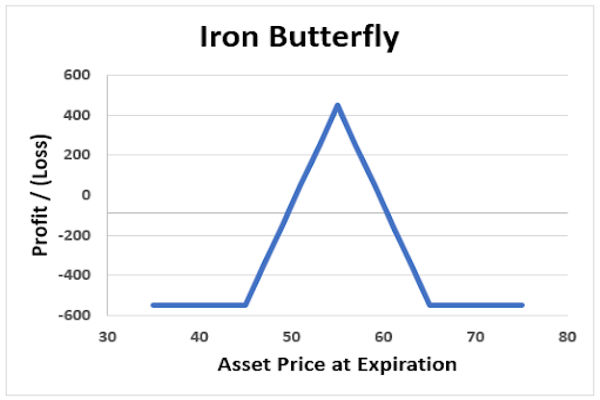

リスクリバーサルとスプレッド戦略

リスクリバーサルとは、OTMプットを売り、OTMコールを買うことで、プットプレミアムを原資とする合成ロングポジションを構築することです。バタフライやその他のスプレッド戦略では、OTMストライクオプションを用いて、リスクが限定され低コストの方向性のある賭けを定義することもあります。

明確なリスク、低コストの参入

OTM オプションでは、必要な資本投資が少なく、損失の境界が明確に設定されます。最大の損失は支払ったプレミアムです。

ボラティリティプレイ

ボラティリティの急上昇後、OTMオプションのインプライド・ボラティリティは急上昇することが多く、原資産がまだ変動していなくてもオプション取引が可能になります。トレーダーは、さらなるボラティリティの継続を予想して、OTM XOPにエントリーすることがあります。

メリットとリスク

| 利点 | リスク |

|---|---|

| 保険料の低さ– OTMオプションはATMやITMオプションよりも安価 | 満期時に価値がなくなる可能性大– ほとんどのOTMオプションは価値がないまま満期を迎える |

| 高いレバレッジポテンシャル– 小さな価格変動でも大きな利益を生む | 時間減衰(シータ) – 満期が近づくにつれて価値は急速に減少します |

| 定義されたリスク– 最大損失は支払った保険料に限定される | 利益の確率が低い– 利益を上げるには大幅な価格変動が必要 |

| 投機的な取引に最適- 大きな方向性の賭けに役立つ | 本質的な価値がない– 価格変動とボラティリティにのみ依存している |

| 戦略の柔軟性- スプレッド、ヘッジ、方向性取引に使用可能 | ボラティリティ感応性– インプライドボラティリティに基づいて急激な価格変動を起こしやすい |

心に留めておくべきベストプラクティス

時間の減衰を把握し、変更に十分な時間を提供する有効期限を選択します。

オプションが ATM に近づくにつれてデルタがどのように変化するかを監視します。

大幅なボラティリティまたは強い方向性の変化がない限り、深い OTM には手を出さないでください。

ポジション サイズを使用してエクスポージャーを制限し、OTM 取引を高リスクの賭けのように扱います。

特に未決済建玉が最小限である遠い権利行使価格については、流動性と売買スプレッドを考慮に入れます。

インプライドボラティリティランク/パーセンタイルなどの分析を使用して、OTM オプションの価格が安価かどうかを判断します。

よくある質問

1. オプション取引におけるOTMとはどういう意味ですか?

OTMはアウト・オブ・ザ・マネーの略で、本質的な価値を持たないオプションを指します。コールオプションは、権利行使価格が現在の市場価格を上回っている場合にOTMとなり、プットオプションは、権利行使価格が市場価格を下回っている場合にOTMとなります。

2. OTMオプションは ITM オプションや ATM オプションよりもリスクが高いですか?

はい、OTMオプションは一般的にリスクが高いです。なぜなら、満期時にイン・ザ・マネーとなる可能性が低いからです。原資産が不利な動きを見せた場合、オプションは無価値で満期となり、支払ったプレミアムの100%を失う可能性があります。

3. OTMオプションの購入はいつ検討すべきでしょうか?

OTMオプションは、決算発表、主要ニュース、経済データなどのイベントによる大幅な価格変動が予想される場合に最適です。初期費用が限定的でリスクが明確なため、投機的な取引に最適です。

結論

結論として、OTMオプションの取引には正確さと忍耐の両方が求められます。OTMオプションには本質的な価値がなく、価格が下落する傾向がありますが、大きな動きを期待するトレーダーにとっては、低コストで高レバレッジの取引機会を提供します。

慎重に適用すれば、トレーダーが期待を調整し、損失を制限し、戦略的な選択を行うことを条件に、OTM 契約は大きな利益を生み出すことができます。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。