ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-05-08

एसएंडपी 500 ईटीएफ में निवेश करना अमेरिकी शेयर बाजार में निवेश करने का सबसे सरल और सबसे प्रभावी तरीका है। लेकिन दर्जनों एसएंडपी 500 ईटीएफ उपलब्ध होने के बावजूद, आप अपने पोर्टफोलियो के लिए सबसे अच्छा ईटीएफ कैसे चुनेंगे?

इसका उत्तर अक्सर प्रदर्शन और शुल्क की सावधानीपूर्वक तुलना में निहित होता है। इस गाइड में, हम 2025 के लिए सर्वश्रेष्ठ S&P 500 ETF की तुलना करते हैं, जिससे आपको लागत और दीर्घकालिक रिटर्न के बीच सही संतुलन खोजने में मदद मिलती है।

एसएंडपी 500 ईटीएफ एसएंडपी 500 इंडेक्स के प्रदर्शन को ट्रैक करते हैं, जिसमें अमेरिका में सार्वजनिक रूप से कारोबार करने वाली 500 सबसे बड़ी कंपनियां शामिल हैं। ये फंड तुरंत विविधीकरण, कम प्रबंधन लागत और मजबूत रिटर्न का लंबा इतिहास प्रदान करते हैं - लगभग 90 वर्षों में सालाना औसतन लगभग 10%।

अधिकांश निवेशकों के लिए, एकल S&P 500 ETF को धारण करना दीर्घकालिक निवेश रणनीति के मूल के रूप में काम कर सकता है।

हालांकि सभी एसएंडपी 500 ईटीएफ का लक्ष्य सूचकांक को प्रतिबिंबित करना है, फिर भी वे निम्न में भिन्न हो सकते हैं:

व्यय अनुपात : फंड द्वारा लिया जाने वाला वार्षिक शुल्क, जो परिसंपत्तियों के प्रतिशत के रूप में व्यक्त किया जाता है।

ट्रैकिंग त्रुटि : ETF, S&P 500 के प्रदर्शन से कितनी निकटता से मेल खाता है।

तरलता : आप कितनी आसानी से शेयर खरीद या बेच सकते हैं।

लाभांश नीति : क्या ईटीएफ लाभांश वितरित करता है या उन्हें पुनर्निवेशित करता है।

समय के साथ, फीस में छोटा सा अंतर भी आपके निवेश रिटर्न को महत्वपूर्ण रूप से प्रभावित कर सकता है।

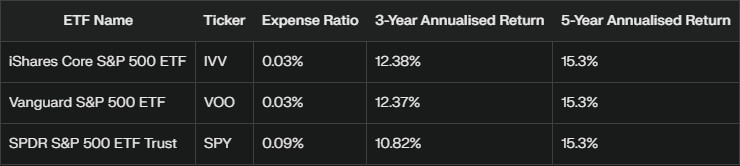

यहां सर्वोत्तम एसएंडपी 500 ईटीएफ की तुलना दी गई है, जिसमें उनके व्यय अनुपात और हालिया प्रदर्शन पर ध्यान केंद्रित किया गया है:

iShares Core S&P 500 ETF (IVV)

व्यय अनुपात: 0.03%

प्रदर्शन: 3 वर्ष का वार्षिक रिटर्न 12.38%

अवलोकन: IVV का प्रबंधन ब्लैकरॉक द्वारा किया जाता है और यह सबसे बड़े, सबसे अधिक तरल S&P 500 ETF में से एक है। यह इंडेक्स को बारीकी से ट्रैक करता है और लागत के प्रति सजग निवेशकों के लिए पसंदीदा है।

वैनगार्ड एसएंडपी 500 ईटीएफ (वीओओ)

व्यय अनुपात: 0.03%

प्रदर्शन: 3 वर्ष का वार्षिक रिटर्न 12.37%

अवलोकन: VOO अपनी कम लागत और S&P 500 की मजबूत ट्रैकिंग के लिए जाना जाता है। यह दीर्घकालिक निवेशकों के लिए एक शीर्ष विकल्प है जो कम शुल्क और निवेशक-अनुकूल नीतियों के लिए वैनगार्ड की प्रतिष्ठा को महत्व देते हैं।

एसपीडीआर एसएंडपी 500 ईटीएफ ट्रस्ट (एसपीवाई)

व्यय अनुपात: 0.09%

प्रदर्शन: 3-वर्ष का वार्षिक रिटर्न 10.82%

अवलोकन: 1993 में लॉन्च किया गया SPY सबसे पुराना और सबसे ज़्यादा कारोबार वाला S&P 500 ETF है। इसकी उच्च तरलता इसे अल्पकालिक व्यापारियों और दीर्घकालिक निवेशकों दोनों के लिए आदर्श बनाती है, हालाँकि इसका व्यय अनुपात IVV और VOO से थोड़ा ज़्यादा है।

"बड़े तीन" के अलावा, अद्वितीय विशेषताओं वाले अन्य विकल्प भी हैं:

इनवेस्को एसएंडपी 500 इक्वल वेट ईटीएफ (आरएसपी): सभी एसएंडपी 500 कंपनियों को मार्केट कैप के बजाय समान रूप से महत्व देता है। यह उन वर्षों में रिटर्न बढ़ा सकता है जब छोटी कंपनियां बेहतर प्रदर्शन करती हैं, लेकिन यह उच्च व्यय अनुपात (0.20%-0.35%) के साथ आता है।

लाभांश-केंद्रित एसएंडपी 500 ईटीएफ: प्रोशेयर्स एसएंडपी 500 डिविडेंड एरिस्टोक्रेट्स ईटीएफ (एनओबीएल) जैसे फंड लाभांश वृद्धि के मजबूत रिकॉर्ड वाली कंपनियों को लक्षित करते हैं, जो आय-केंद्रित निवेशकों को आकर्षित करते हैं।

हालांकि 0.03% और 0.09% व्यय अनुपात के बीच का अंतर छोटा लग सकता है, लेकिन समय के साथ यह बढ़ता जाता है। निवेश किए गए प्रत्येक $10,000 के लिए:

IVV/VOO (0.03%): प्रति वर्ष 3 डॉलर शुल्क

एसपीवाई (0.09%): प्रति वर्ष 9 डॉलर शुल्क

दशकों में, ये बचतें चक्रवृद्धि होकर आपके कुल रिटर्न को बढ़ा सकती हैं।

शीर्ष एसएंडपी 500 ईटीएफ के बीच हालिया प्रदर्शन लगभग समान है, क्योंकि वे सभी एक ही सूचकांक को ट्रैक करते हैं। वार्षिक रिटर्न में अंतर आमतौर पर 0.1% से कम होता है, मुख्य रूप से ट्रैकिंग त्रुटि और शुल्क अंतर के कारण।

उदाहरण के लिए, 2024 में, IVV और VOO दोनों ने लगभग 32.6% रिटर्न दिया, जबकि SPY बस थोड़ा पीछे था।

सबसे कम शुल्क के लिए: IVV और VOO स्पष्ट अग्रणी हैं, दोनों केवल 0.03% शुल्क लेते हैं।

तरलता और व्यापार के लिए: SPY का विशाल व्यापारिक आयतन इसे बार-बार व्यापार करने वाले या बड़ी रकम का लेनदेन करने वालों के लिए आदर्श बनाता है।

दीर्घकालिक निवेशकों के लिए: शीर्ष तीन में से कोई भी उपयुक्त है, लेकिन कम शुल्क IVV और VOO को थोड़ी बढ़त देते हैं।

विशिष्ट रणनीतियों के लिए: विभिन्न जोखिम/रिटर्न प्रोफाइल के लिए समान-भार या लाभांश-केंद्रित S&P 500 ETF पर विचार करें।

सर्वश्रेष्ठ S&P 500 ETFs-IVV, VOO, और SPY-सभी अमेरिकी शेयर बाजार में विश्वसनीय, कम लागत वाला निवेश प्रदान करते हैं। अधिकांश निवेशकों के लिए, सबसे कम शुल्क और मजबूत लिक्विडिटी वाला फंड चुनना दीर्घकालिक रिटर्न को अधिकतम करेगा।

अपना अंतिम निर्णय लेते समय हमेशा अपने निवेश लक्ष्यों, ट्रेडिंग आदतों और पसंदीदा फंड प्रदाता पर विचार करें।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।