取引

EBCについて

公開日: 2025-05-08

更新日: 2025-05-09

S&P 500 ETFへの投資は、米国株式市場へのエクスポージャーを得るための最もシンプルかつ効果的な方法の一つです。しかし、数十ものS&P 500 ETFの中で、ポートフォリオに最適なものをどのように選べば良いのでしょうか?

答えは、多くの場合、パフォーマンスと手数料を慎重に比較することにあります。このガイドでは、2025年のベストS&P 500 ETFを比較し、コストと長期リターンの適切なバランスを見つけるお手伝いをします。

S&P 500 ETF を選ぶ理由

S&P 500 ETFは、米国の上場企業上位500社で構成されるS&P 500指数のパフォーマンスを追跡するファンドです。これらのファンドは、迅速な分散投資、低い運用コスト、そして長年にわたる高いリターン(90年近くにわたり年平均約10%)を誇ります。

ほとんどの投資家にとって、単一のS&P 500 ETFを保有することは、長期投資戦略の中核として機能します。

主な基準:パフォーマンスと手数料

すべてのS&P 500 ETFは指数を反映することを目指していますが、以下の点で異なる場合があります。

経費率: ファンドが請求する年間手数料を資産の割合で表します。

トラッキング エラー: ETFがS&P 500のパフォーマンスにどれだけ近いですか。

流動性: 株式をどれだけ簡単に買ったり売ったりできますか。

配当方針: ETF が配当金を分配し、再投資しますか。

時間が経つにつれて、手数料のわずかな違いでも投資収益に大きな影響を与える可能性があります。

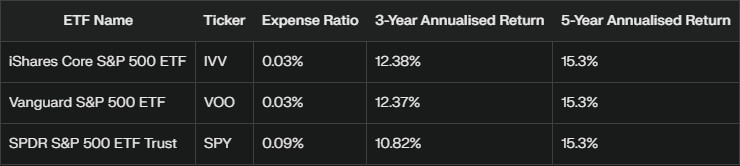

2025年のベストS&P 500 ETF:パフォーマンスと手数料で比較

ここでは、経費率と最近のパフォーマンスに焦点を当てた、最高のS&P 500 ETFの比較を示します。

iシェアーズ コアS&P 500 ETF (IVV)

経費率: 0.03%

パフォーマンス:3年間の年率リターン12.38%

概要:IVVはブラックロックが運用するS&P 500 ETFの中で、最大規模かつ最も流動性の高いETFの一つです。指数に密接に連動するため、コスト意識の高い投資家に人気があります。

バンガードS&P 500 ETF(VOO)

経費率: 0.03%

パフォーマンス:3年間の年率リターン12.37%

概要: VOOは低コストとS&P 500への強力な連動性で知られています。Vanguard の低料金と投資家に優しいポリシーの評判を重視する長期投資家にとって、VOO は最適な選択肢です。

SPDR S&P 500 ETFトラスト(SPY)

経費率: 0.09%

パフォーマンス:3年間の年率リターン10.82%

概要:1993年に設定されたSPYは、S&P 500 ETFの中で最も歴史が長く、最も取引量が多いETFです。高い流動性により、短期投資家と長期投資家の両方に最適ですが、経費率はIVVやVOOよりもわずかに高くなっています。

他のS&P 500 ETFはどう

その以外、独自の機能を備えた選択肢がいくつかあります。

インベスコS&P500イコールウェイトETF(RSP):時価総額ではなく、S&P500構成銘柄の銘柄を均等配分します。これにより、中小規模の企業がアウトパフォームした年にはリターンが上昇する可能性がありますが、経費率は高くなります(0.20%~0.35%)。

配当重視の S&P 500 ETF: ProShares S&P 500 Dividend Aristocrats ETF (NOBL) などのファンドは、配当成長の実績が優れている企業を対象としており、収益重視の投資家にとって魅力的です。

手数料の重要性

0.03%と0.09%の経費率の差は小さいように思えるかもしれませんが、時間の経過とともに積み重なっていきます。10,000ドルを投資するごとに、以下のようになります。

IVV/VOO (0.03%): 年間3ドルの手数料

SPY(0.09%):年間9ドルの手数料

数十年にわたって、これらの節約は複利となり、総収益を増加させることができます。

パフォーマンス比較:最近のリターン

上位S&P 500 ETFの最近のパフォーマンスは、すべて同じ指数をトラッキングしているため、ほぼ同じです。年間リターンの差は通常0.1%未満ですが、これは主にトラッキングエラーと手数料の違いによるものです。

たとえば、2024年にはIVVとVOOはどちらも約32.6%のリターンを得ましたが、SPYはわずかに遅れをとりました。

最適なS&P 500 ETFを選択する考慮事項

手数料が最も安いのは、 IVV と VOO で、どちらも手数料はわずか0.03%です。

流動性と取引について: SPY の膨大な取引量は、頻繁に取引を行うトレーダーや多額の資金を移動するトレーダーに最適です。

長期投資家向け:上位 3 つはどれでも適していますが、手数料が低いため、IVV と VOO がわずかに有利です。

独自の戦略の場合:異なるリスク/リターン プロファイルについては、均等配分または配当重視の S&P 500 ETF を検討してください。

結論

最高のS&P 500 ETFであるIVV、VOO、SPYはいずれも、米国株式市場への確実かつ低コストのエクスポージャーを提供します。ほとんどの投資家にとって、最も低い手数料と高い流動性を持つファンドを選択することが、長期的なリターンを最大化することにつながります。

最終的な選択をする際には、常に投資目標、取引習慣、希望するファンドプロバイダーを考慮してください。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。