Đầu tư vào ETF S&P 500 là một trong những cách đơn giản và hiệu quả nhất để tiếp cận thị trường chứng khoán Hoa Kỳ. Nhưng với hàng chục ETF S&P 500 có sẵn, làm thế nào để bạn chọn được ETF tốt nhất cho danh mục đầu tư của mình?

Câu trả lời thường nằm ở việc so sánh cẩn thận hiệu suất và phí. Trong hướng dẫn này, chúng tôi so sánh các ETF S&P 500 tốt nhất cho năm 2025, giúp bạn tìm được sự cân bằng phù hợp giữa chi phí và lợi nhuận dài hạn.

Tại sao nên chọn ETF S&P 500?

S&P 500 ETF theo dõi hiệu suất của chỉ số S&P 500, bao gồm 500 công ty đại chúng lớn nhất tại Hoa Kỳ. Các quỹ này cung cấp sự đa dạng hóa tức thời, chi phí quản lý thấp và lịch sử lâu dài về lợi nhuận cao - trung bình khoảng 10% mỗi năm trong gần 90 năm.

Đối với hầu hết các nhà đầu tư, việc nắm giữ một ETF S&P 500 có thể đóng vai trò cốt lõi của chiến lược đầu tư dài hạn.

Tiêu chí chính: Hiệu suất và Phí

Mặc dù tất cả các ETF của S&P 500 đều hướng đến mục tiêu phản ánh chỉ số, nhưng chúng có thể khác nhau ở:

Tỷ lệ chi phí : Phí hàng năm do quỹ tính, được thể hiện dưới dạng phần trăm tài sản.

Lỗi theo dõi : Mức độ phù hợp của ETF với hiệu suất của S&P 500.

Tính thanh khoản : Mức độ dễ dàng khi mua hoặc bán cổ phiếu.

Chính sách cổ tức : Liệu ETF có phân phối cổ tức hay tái đầu tư chúng hay không.

Theo thời gian, ngay cả những khác biệt nhỏ về phí cũng có thể ảnh hưởng đáng kể đến lợi nhuận đầu tư của bạn.

Các ETF S&P 500 tốt nhất năm 2025: Hiệu suất và Phí

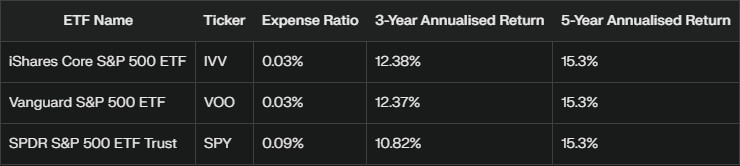

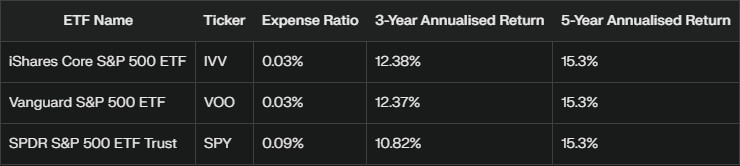

Sau đây là bảng so sánh các quỹ ETF S&P 500 tốt nhất, tập trung vào tỷ lệ chi phí và hiệu suất gần đây của chúng:

iShares Core S&P 500 ETF (IVV)

Tỷ lệ chi phí: 0,03%

Hiệu suất: Lợi nhuận hàng năm trong 3 năm là 12,38%

Tổng quan: IVV được quản lý bởi BlackRock và là một trong những ETF S&P 500 lớn nhất và thanh khoản nhất. Nó theo sát chỉ số và là lựa chọn ưa thích của các nhà đầu tư có ý thức về chi phí.

Quỹ ETF Vanguard S&P 500 (VOO)

Tỷ lệ chi phí: 0,03%

Hiệu suất: Lợi nhuận hàng năm trong 3 năm là 12,37%

Tổng quan: VOO được biết đến với chi phí thấp và theo dõi chặt chẽ S&P 500. Đây là lựa chọn hàng đầu cho các nhà đầu tư dài hạn coi trọng danh tiếng của Vanguard về mức phí thấp và các chính sách thân thiện với nhà đầu tư.

Quỹ tín thác SPDR S&P 500 ETF (SPY)

Tỷ lệ chi phí: 0,09%

Hiệu suất: Lợi nhuận hàng năm trong 3 năm là 10,82%

Tổng quan: SPY, ra mắt năm 1993, là ETF S&P 500 lâu đời nhất và được giao dịch nhiều nhất. Tính thanh khoản cao của nó khiến nó trở nên lý tưởng cho cả nhà giao dịch ngắn hạn và nhà đầu tư dài hạn, mặc dù tỷ lệ chi phí của nó cao hơn một chút so với IVV và VOO.

Thế còn các ETF S&P 500 khác thì sao?

Ngoài “ba lựa chọn lớn”, còn có những lựa chọn khác có các tính năng độc đáo:

Invesco S&P 500 Equal Weight ETF (RSP): Cân bằng tất cả các công ty S&P 500, thay vì theo vốn hóa thị trường. Điều này có thể thúc đẩy lợi nhuận trong những năm mà các công ty nhỏ hơn hoạt động tốt hơn, nhưng đi kèm với tỷ lệ chi phí cao hơn (0,20%-0,35%).

Quỹ ETF S&P 500 tập trung vào cổ tức: Các quỹ như ProShares S&P 500 Dividend Aristocrats ETF (NOBL) nhắm mục tiêu vào các công ty có thành tích tăng trưởng cổ tức mạnh mẽ, hấp dẫn các nhà đầu tư chú trọng vào thu nhập.

Phí quan trọng đến mức nào?

Mặc dù sự khác biệt giữa tỷ lệ chi phí 0,03% và 0,09% có vẻ nhỏ, nhưng nó sẽ tăng lên theo thời gian. Cứ mỗi 10.000 đô la đầu tư:

IVV/VOO (0,03%): Phí 3 đô la một năm

SPY (0,09%): Phí 9 đô la một năm

Qua nhiều thập kỷ, số tiền tiết kiệm này có thể tích lũy, giúp tăng tổng lợi nhuận của bạn.

So sánh hiệu suất: Lợi nhuận gần đây

Hiệu suất gần đây giữa các ETF S&P 500 hàng đầu gần như giống hệt nhau, vì tất cả đều theo dõi cùng một chỉ số. Sự khác biệt về lợi nhuận hàng năm thường dưới 0,1%, chủ yếu là do lỗi theo dõi và chênh lệch phí.

Ví dụ, vào năm 2024, cả IVV và VOO đều đạt mức lợi nhuận khoảng 32,6%, trong khi SPY chỉ thấp hơn một chút.

Quỹ ETF S&P 500 nào phù hợp nhất với bạn?

Về mức phí thấp nhất: IVV và VOO là những đơn vị dẫn đầu, cả hai đều chỉ tính phí 0,03%.

Về thanh khoản và giao dịch: Khối lượng giao dịch lớn của SPY khiến nó trở nên lý tưởng cho những nhà giao dịch thường xuyên hoặc những người chuyển số tiền lớn.

Đối với các nhà đầu tư dài hạn: Bất kỳ loại nào trong ba loại hàng đầu đều phù hợp, nhưng mức phí thấp hơn sẽ giúp IVV và VOO có lợi thế hơn một chút.

Đối với các chiến lược độc đáo: Xem xét các ETF S&P 500 có trọng số bằng nhau hoặc tập trung vào cổ tức cho các hồ sơ rủi ro/lợi nhuận khác nhau.

Suy nghĩ cuối cùng

Các ETF S&P 500 tốt nhất - IVV, VOO và SPY - đều cung cấp khả năng tiếp cận đáng tin cậy, chi phí thấp với thị trường chứng khoán Hoa Kỳ. Đối với hầu hết các nhà đầu tư, việc lựa chọn quỹ có mức phí thấp nhất và tính thanh khoản mạnh sẽ tối đa hóa lợi nhuận dài hạn.

Luôn cân nhắc mục tiêu đầu tư, thói quen giao dịch và nhà cung cấp quỹ ưa thích của bạn khi đưa ra lựa chọn cuối cùng.

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ dành cho mục đích thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc các lời khuyên khác mà chúng ta nên tin cậy. Không có ý kiến nào trong tài liệu này cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ khoản đầu tư, chứng khoán, giao dịch hoặc chiến lược đầu tư cụ thể nào là phù hợp với bất kỳ người cụ thể nào.