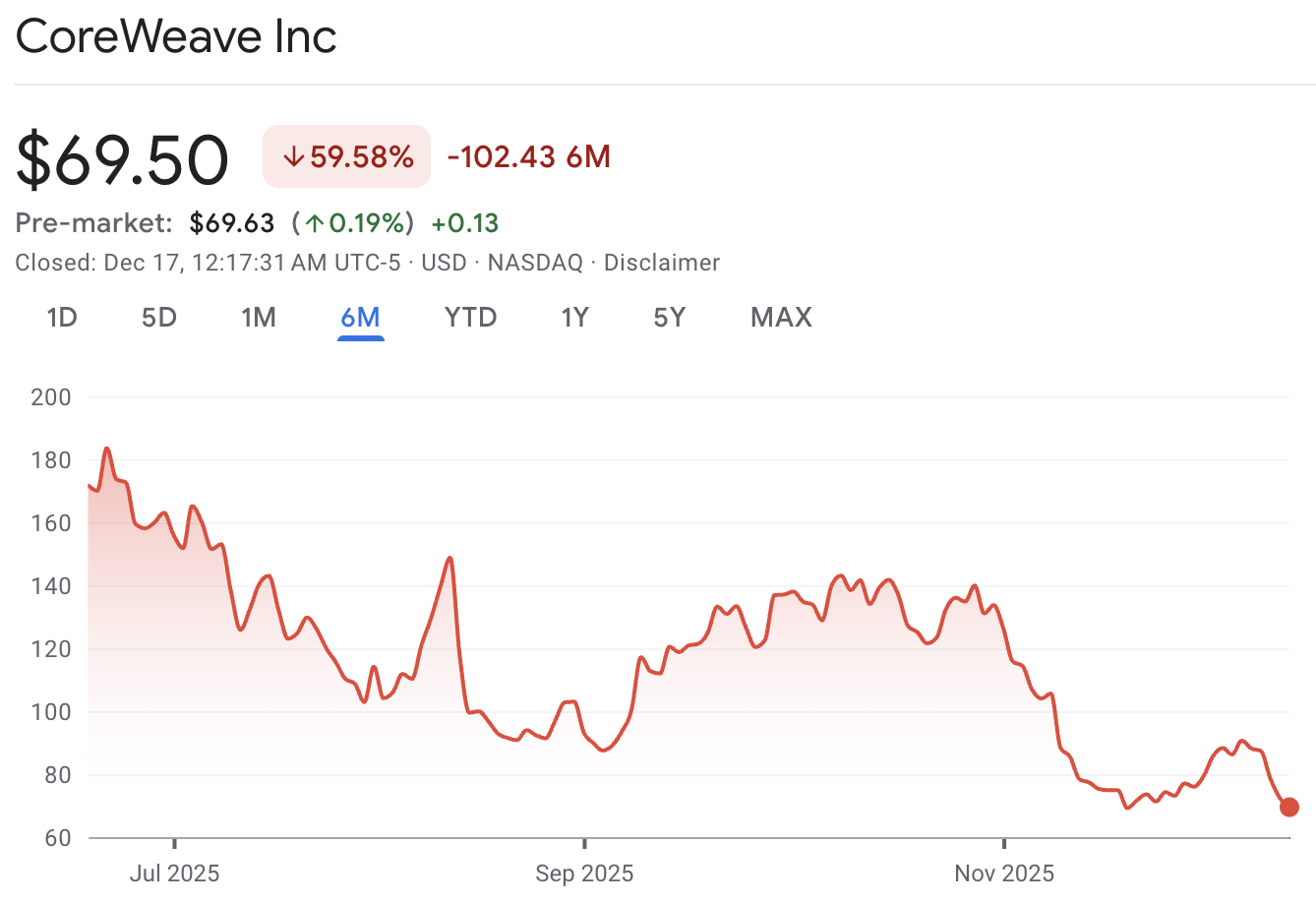

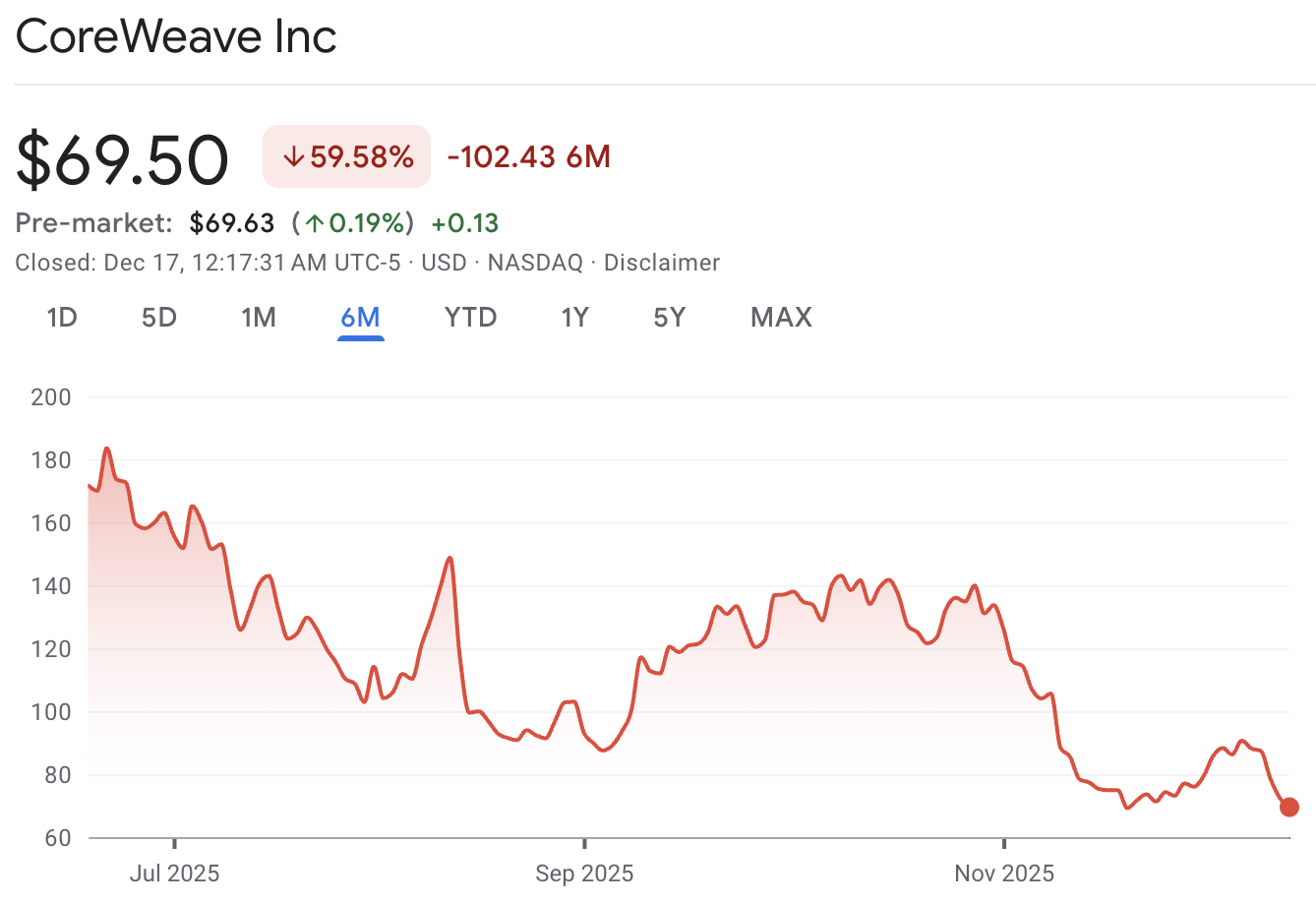

Las acciones de CoreWeave (CRWV) han estado bajo una presión constante y el gráfico ahora parece significativamente diferente del rápido aumento observado a principios de año.

Las acciones de CoreWeave cotizan alrededor de $69.50, y la caída ha sido tan pronunciada que la conversación ha pasado de ser una "historia de crecimiento" a una "historia de ejecución". Este tipo de liquidación suele ocurrir cuando los inversores dejan de invertir en el potencial y empiezan a invertir en la prueba.

En el caso de CoreWeave, los inversores están atentos a tres cuestiones clave:

Si la nueva capacidad entrará en funcionamiento según lo previsto

¿Qué tan costoso es financiar el crecimiento?

¿Cuánto riesgo de dilución está incorporado en el plan de capital?

¿Por qué están cayendo las acciones de CoreWeave?

1) El apalancamiento se encuentra con un clima de mayor restricción

CoreWeave puede escalar rápidamente, pero ampliar su capacidad requiere financiación continua. Cuando el apetito por el riesgo del mercado se enfría, las acciones con grandes necesidades de financiación tienden a liquidarse primero, incluso si el crecimiento de los ingresos sigue siendo sólido.

En su última actualización trimestral, CoreWeave reportó ingresos de $1.364 millones para el tercer trimestre de 2025. Sin embargo, también destacó los altos costos de mantenimiento del modelo, con un gasto neto por intereses de $310,6 millones y una pérdida neta de $110,1 millones para el trimestre.

2) El mercado está castigando los costos de financiación, no el crecimiento de los ingresos

El crecimiento de los ingresos del tercer trimestre de CoreWeave es impresionante, pero la línea de interés está causando un gran daño. Una acción puede repuntar con el crecimiento durante un tiempo, pero una vez que el mercado se centra en "¿cómo se financia esto?", el múltiplo puede comprimirse rápidamente.

3) La sensibilidad crediticia es un riesgo macro real para la infraestructura de IA

La construcción de centros de datos de IA está cada vez más expuesta a las condiciones crediticias, especialmente para los inquilinos e intermediarios menos sólidos financieramente.

Cuando la financiación se encarece, toda la cadena lo resiente: promotores, propietarios y arrendatarios de ordenadores.

4) El riesgo del balance se señala explícitamente en las presentaciones

CoreWeave advierte que su considerable endeudamiento podría limitar la flexibilidad financiera, dificultar la captación de capital adicional y desviar el flujo de caja hacia el servicio de las obligaciones. Ese es precisamente el tipo de lenguaje al que reaccionan las instituciones cuando la situación se pone a la defensiva.

5) El riesgo de concentración de clientes limita las compras en bajadas de precios

Incluso con una fuerte demanda de computación de IA, el mercado descartará cualquier hipótesis en la que un pequeño número de clientes pueda influir en la utilización y el poder de fijación de precios. La concentración no tiene por qué romperse para perjudicar las acciones; basta con que aumente la prima de riesgo percibida.

6) El daño técnico se retroalimenta a sí mismo

Una vez que una acción rompe las medias móviles clave y el impulso se vuelve "venta", los flujos sistemáticos suelen añadir presión. Esto puede mantener el precio de la acción al alza incluso en días sin noticias nuevas.

Rendimiento reciente de las acciones de CoreWeave: 1 semana, 1 mes, 6 meses

El movimiento ha sido pronunciado en múltiples períodos de tiempo.

| Periodo de tiempo |

Nivel de inicio |

Último cierre |

Mover |

| 1 semana (5 sesiones) |

$90.66 |

$69.50 |

-23,34% |

| 1 mes |

$75.33 |

$69.50 |

-7,74% |

| 6 meses |

Cerca del pico de mediados de año, alrededor de $187 |

$69.50 |

aproximadamente entre un -60% y un -65% desde el pico |

Lo que dice la acción del precio

Las recientes operaciones de CRWV no son una pérdida gradual. Son un evento de volatilidad:

En la última sesión que se muestra en la tabla, las acciones osciló entre $71,50 y $67,75 y terminaron en $69,50 con un volumen de aproximadamente 35,6 millones de acciones.

No se trató de una venta silenciosa, sino de una eliminación activa del riesgo.

Análisis técnico de las acciones de CoreWeave

| Indicador |

Valor |

Lo que sugiere |

| Último cierre |

$69.50 |

El precio está en una zona débil |

| cambio de 1 día |

-3,94% |

Los vendedores todavía tienen el control |

| cambio de 5 días |

-23,34% |

La tendencia bajista se está acelerando |

| RSI (14) |

33.33 |

Casi sobrevendido, aumenta el riesgo de rebote |

| MACD (12,26) |

-5.96 |

La tendencia sigue siendo bajista |

| Señal MACD (9) |

-6.85 |

La presión de venta ha sido persistente |

| histograma MACD |

+0,89 |

Tendencia bajista, pero el impulso bajista se está suavizando |

| media móvil simple (SMA) de 20 días |

$78.12 |

El precio está muy por debajo del promedio a corto plazo. |

| media móvil simple (SMA) de 50 días |

$103.78 |

Mayor daño a la tendencia, los repuntes se enfrentan a un suministro superior |

| Bollinger (20,2) superior |

$91.79 |

Techo de reversión a la media |

| Bollinger (20,2) más bajo |

$64.44 |

Zona de soporte de volatilidad clave |

| ATR (14) |

$7.45 |

Las oscilaciones diarias son grandes (la gestión de riesgos es importante) |

| Volumen promedio (20D) |

29,38 millones |

La liquidez es fuerte, los movimientos son "reales" |

Tendencia y medias móviles

CRWV cotiza muy por debajo de sus medias móviles de 20 y 50 días, lo que representa un patrón clásico de tendencia bajista. Una acción puede mantenerse por debajo de estas medias durante más tiempo del esperado, especialmente tras una caída del impulso.

El promedio de 50 días, de alrededor de $103.78, también nos recuerda cuántas compras previas se encuentran atrapadas por encima del mercado. Esa oferta superior suele convertirse en resistencia en los rebotes.

Momentum: RSI y MACD

El RSI cercano a 33 indica ventas intensas y rápidas y un mercado estirado, pero no confirma un fondo.

El MACD se mantiene negativo, manteniendo una tendencia bajista más amplia. Sin embargo, un giro al alza sugiere que el impulso bajista se está desvaneciendo y que la ola de ventas está perdiendo ritmo.

Esta combinación a menudo conduce a uno de dos resultados:

un rebote brusco de alivio que falla en la resistencia, o

una base corta cerca del soporte, luego otro intento más bajo si los compradores no intervienen.

Niveles de soporte y resistencia a tener en cuenta en las acciones de CoreWeave

Estos niveles son importantes porque coinciden con máximos y mínimos recientes, bandas de volatilidad clave y zonas de retroceso ampliamente observadas.

Soporte clave

$67,65 a $67,70 (cerca de la última zona de soporte pivote)

$65,20 a $65,80 (reciente zona de mínimos y una importante "línea en la arena")

$64,40 (zona inferior de la banda de Bollinger)

Si la acción pierde el área de $65 limpiamente con un volumen fuerte, a menudo indica que los traders ya no tratan la caída como una sacudida temporal.

Resistencia clave

$71,35 a $71,45 (primer retroceso significativo y límite a corto plazo)

$75,15 (próxima zona de retroceso)

$78,20 (área de retroceso del 50%, también cerca del promedio de 20 días)

$85,65 a $86,25 (mayor retroceso y congestión previa)

Una forma sencilla de leer la resistencia en este tipo de cinta: es probable que el mercado "pruebe" los niveles rápidamente, pero solo los "superará" si el volumen respalda el movimiento y los cierres diarios comienzan a mantenerse por encima de ellos.

Cómo podrían posicionarse a continuación los traders alcistas y bajistas

Si eres optimista (táctico, no ciego)

Lista de verificación alcista:

Si eres bajista (seguidor de tendencias)

El caso bajista es simple: la tendencia es bajista y las acciones están por debajo de los promedios principales.

Lista de verificación bajista:

Los rallys fallaron en la resistencia (68,8–69,7 en el corto plazo, luego MA20).

Una ruptura limpia por debajo del área de soporte 66,99–67,38.

Preguntas frecuentes

1. ¿La caída de las acciones de Coreweave es una señal de que el comercio de IA ha terminado?

No necesariamente. La ola de ventas se debe más al riesgo financiero y de ejecución que al fin de la demanda de IA.

2. ¿CRWV sigue teniendo un fuerte crecimiento?

Sí, los ingresos del tercer trimestre de 2025 fueron de $1.364 millones.

3. ¿Las acciones de CoreWeave están sobrevendidas en estos momentos?

En la instantánea diaria, el RSI(14) es 29,45, lo que está cerca del territorio de sobreventa y a menudo aumenta las probabilidades de un rebote a corto plazo.

4. ¿En qué nivel empezaría a mejorar el gráfico?

Un primer paso sería recuperar el área MA20 (alrededor de 73,96) y mantenerse por encima de ella.

Conclusión

En conclusión, CRWV está en declive a medida que los inversores pasan de aplaudir el crecimiento de la IA a analizar con lupa el coste de implementarla. El dato del tercer trimestre muestra una escala real, pero también destaca una fuerte carga de intereses que hace que el capital se comporte como una apuesta apalancada a una ejecución impecable.

Técnicamente, la acción está en una postura de "Venta fuerte" con un impulso de sobreventa, que es exactamente la combinación que puede producir rebotes bruscos y caídas igualmente bruscas.

Hasta que el precio comience a recuperar los promedios móviles clave y la narrativa de financiación se estabilice, trate los repuntes como pruebas, no como cambios de tendencia.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.