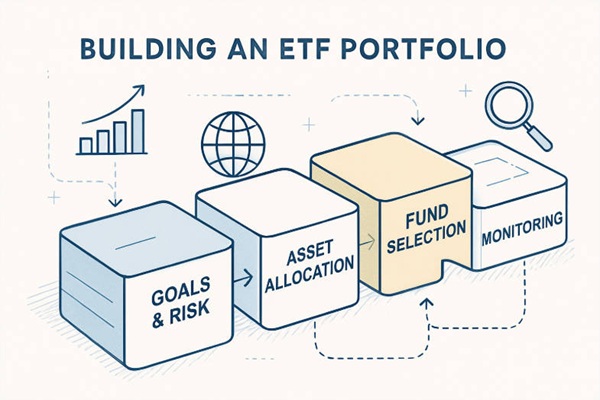

Una cartera ETF bien estructurada depende de objetivos claros, una asignación de activos adecuada, una selección inteligente de fondos y un seguimiento disciplinado.

Desde seleccionar la asignación correcta hasta implementar una estructura que equilibre la estabilidad con el crecimiento, cada decisión importa.

Esta guía le guiará paso a paso en la creación de una cartera ETF diseñada para un rendimiento duradero en cualquier entorno de mercado.

Definición de objetivos de inversión y tolerancia al riesgo para su cartera ETF

Antes de comprar un solo fondo, su primera tarea es definir por qué está creando la cartera y qué tan cómodo se siente con las fluctuaciones.

1. Objetivos de inversión

¿Está invirtiendo para la acumulación a largo plazo (por ejemplo, para la jubilación dentro de muchos años) o para un objetivo a corto plazo (por ejemplo, comprar una casa en los próximos cinco años)?

¿Priorizas el crecimiento, los ingresos o la preservación del capital?

¿Qué tan esencial es esta cartera para su plan financiero general?

2. Horizonte temporal y capacidad de riesgo

Si tu situación financiera es débil (por ejemplo, no tienes un fondo de emergencia, tienes muchas deudas), entonces tu capacidad de riesgo podría ser menor.

3. Tolerancia al riesgo

Esta es su tolerancia personal a las fluctuaciones del mercado.

Aunque puedas tolerar un riesgo elevado, ¿realmente quieres correr ese riesgo, teniendo en cuenta que consultas los valores del mercado con frecuencia y podrías reaccionar emocionalmente?

| Objetivo de inversión |

Horizonte temporal típico |

Categorías de ETF adecuadas |

| crecimiento a largo plazo |

Más de 10 años |

ETFs de renta variable y temáticos |

| Crecimiento moderado |

5–10 años |

ETFs balanceados o multiactivos |

| Generación de ingresos |

3–5 años |

ETFs de bonos y dividendos |

| Preservación del capital |

1–3 años |

ETFs de bonos a corto plazo o del mercado monetario |

Determinación de la asignación de activos en su cartera ETF

Una vez definidos los objetivos y la tolerancia al riesgo, el siguiente paso importante es elegir cómo se divide la cartera entre las principales clases de activos.

1. Por qué importa la asignación de activos

La asignación de activos es la piedra angular del rendimiento a largo plazo de una cartera. Diversos estudios demuestran que las decisiones de asignación —cuánto invertir en acciones, bonos y otras clases de activos— explican la mayor parte de la variabilidad de la rentabilidad de una cartera.

Una asignación estratégica proporciona una estructura estable a largo plazo, mientras que una asignación táctica permite ajustes basados en oportunidades a corto plazo o condiciones macroeconómicas.

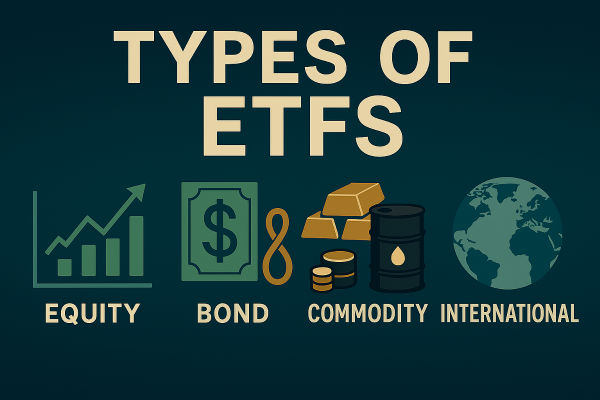

Clases de activos típicas y sus funciones

| Clase de activos |

Función en el portafolio |

Ejemplo de tipo de ETF |

Comentarios |

| Equidad |

crecimiento del capital |

ETFs globales, regionales o sectoriales |

Ofrece exposición a las ganancias corporativas y la innovación. |

| Renta fija |

Estabilidad e ingresos |

ETFs de bonos soberanos, corporativos o indexados a la inflación |

Actúa como amortiguador durante las caídas del mercado de valores. |

| materias primas |

Cobertura contra la inflación |

ETFs de oro, plata o materias primas en general |

Ofrece diversificación de activos financieros. |

| Bienes raíces |

Rendimiento y diversificación |

ETFs de REIT |

Proporciona exposición a activos físicos e ingresos por alquiler. |

| Alternativas |

Reducción del riesgo |

ETF de infraestructura o multiestrategia |

Baja correlación con los mercados tradicionales. |

La verdadera diversificación debería ir más allá de las clases de activos e incluir geografías, industrias y factores de inversión.

Elegir una estructura de cartera para su estrategia de ETF

Una vez decidida la asignación, debe seleccionar una estructura o "marco" mediante el cual organizará la cartera.

Modelos estructurales comunes

Núcleo y satélite:

Una gran parte de la cartera se compone de ETFs de mercado amplio, con posiciones satélite más pequeñas en sectores especializados (por ejemplo, tecnología, recursos). Este método ofrece estabilidad y potencial de crecimiento.

Igual peso:

Cada ETF recibe una ponderación similar, lo que simplifica su construcción y evita depender excesivamente de uno solo.

Estructura basada en objetivos:

Asignar fondos específicos a objetivos específicos (ingresos, crecimiento, preservación).

Solución integral:

Para simplificar, uno o dos ETF multiactivos pueden cubrir una amplia exposición.

Seleccionar ETFs que se alineen con su estrategia

Ahora llega el paso práctico de elegir qué ETFs incluir.

1. Criterios de selección

Al elegir ETFs, priorice:

Un ratio de gastos bajo: mantener los costes bajos ayuda a obtener rentabilidad.

Liquidez y tamaño (activos bajo gestión): evite los fondos muy pequeños con riesgo de cierre o mala ejecución.

Cartera subyacente / metodología: comprenda lo que posee en lugar de asumir que todos los fondos de "mercado amplio" son idénticos.

Ajústelo a su asignación de activos: evite superposiciones no deseadas (por ejemplo, dos ETF que tengan las mismas acciones) y garantice la diversificación global, sectorial y por clase de activos.

Ejemplo de selección de ETF y características clave

| Candidato a ETF |

Ratio de gastos |

Activos bajo gestión / Liquidez |

Principales participaciones / Enfoque |

Notas |

| Amplia equidad estadounidense |

Muy bajo |

Alto |

Acciones de gran capitalización + acciones de mediana/pequeña capitalización |

Buena exposición a la renta variable principal |

| Renta variable internacional |

Bajo |

Alto |

Mercados desarrollados y emergentes |

diversificación global |

| mercado de bonos |

Bajo |

Alto |

Bonos gubernamentales y corporativos |

Equilibra el riesgo de la renta variable |

| Tema / satélite |

Moderado |

Moderado |

Por ejemplo, tecnología, recursos, oro |

Potencial de crecimiento, mayor riesgo |

2. Evitar escollos

Al seleccionar ETFs, tenga en cuenta lo siguiente:

Comisiones elevadas en comparación con fondos similares.

El bajo volumen de negociación y los amplios diferenciales entre precios de compra y venta pueden aumentar los costes.

Demasiada superposición temática o excesiva concentración en un sector/región.

Buscar el rendimiento reciente y comprar un fondo en su punto máximo.

Implementación: Estrategia de inversión y entrada

Una vez confirmada la estructura y la selección, ahora toca poner el plan en marcha.

1. Método de inversión

Puedes elegir entre:

Invertir una suma global si se dispone de una gran cantidad de dinero.

Las aportaciones regulares (promedio del costo en dólares) suavizan la entrada y reducen el riesgo de sincronización.

Dado que revisas las valoraciones con frecuencia y puedes sentirte tentado a programar tus entradas, las aportaciones regulares alineadas con tu asignación pueden protegerte contra la toma de decisiones emocionales.

2. Consejos de ejecución

Utilice órdenes limitadas en lugar de órdenes de mercado para evitar pagar diferenciales más amplios, especialmente al inicio o al cierre del mercado.

Realice sus compras por etapas en lugar de hacerlas todas a la vez, especialmente en lo que respecta a la parte del satélite.

Documenta la asignación de activos que deseas implementar y cíñete a tu plan en lugar de perseguir todos los nuevos fondos "de moda".

Seguimiento y reequilibrio de su cartera ETF

Una vez realizada la inversión, comienza la fase de mantenimiento a largo plazo.

1. Monitoreo

Revise su cartera de inversiones a intervalos regulares (por ejemplo, trimestral o anualmente) en lugar de reaccionar constantemente a las fluctuaciones diarias. Los estudios recomiendan una revisión anual o trimestral en lugar de cambios frecuentes.

Monitor:

Rendimiento de cada ETF en relación con su índice de referencia (error de seguimiento).

Si su asignación se ha desviado debido a las fluctuaciones del mercado.

Cualquier cambio en sus objetivos personales, tolerancia al riesgo o situación financiera.

2. Reequilibrio

Si los mercados de renta variable han experimentado un fuerte repunte y ahora su exposición a renta variable supera el objetivo, es posible que deba reequilibrar su cartera reduciendo la exposición a renta variable y aumentando la exposición a renta fija (o viceversa). Dos enfoques comunes:

Según el calendario: una o dos veces al año.

Basado en umbrales: reequilibrar cuando las asignaciones se desvían en un porcentaje determinado (por ejemplo, ±5-10 %).

3. Errores comunes que se deben evitar

Sobreoperar: reaccionar a cada fluctuación del mercado tiende a reducir la rentabilidad.

Sin tener en cuenta comisiones, costes de transacción o implicaciones fiscales.

Permitir que se produzcan solapamientos (por ejemplo, dos fondos te exponen a las mismas acciones).

Perder de vista las decisiones estratégicas debido al ruido a corto plazo.

Gestión de la eficiencia fiscal y la exposición cambiaria

Las consideraciones fiscales y cambiarias suelen distinguir las carteras promedio de las óptimas.

1. Eficiencia fiscal:

Mantener ETFs dentro de cuentas con ventajas fiscales (como IRA, ISA o SIPP) puede diferir o reducir los impuestos.

Las ganancias de capital solo se realizan cuando se venden las unidades, lo que ofrece flexibilidad en los plazos.

Tenga en cuenta las retenciones fiscales extranjeras sobre los dividendos de los ETF internacionales.

2. Gestión de divisas:

Los ETF que replican mercados extranjeros conllevan exposición cambiaria. Los inversores deben decidir si:

Mantenga ETF sin cobertura para beneficiarse de la posible apreciación de la moneda, o

Utilice ETF con cobertura cambiaria para minimizar la volatilidad del tipo de cambio.

La decisión debe ajustarse a la moneda base del inversor, su horizonte temporal y su tolerancia a las fluctuaciones cambiarias.

Aprendizaje continuo y evolución del portafolio

Una cartera ETF no es una estructura estática. Los regímenes económicos, los tipos de interés y el liderazgo del mercado global evolucionan constantemente. El aprendizaje continuo ayuda a los inversores a perfeccionar su estrategia, adoptar la innovación y mantener la disciplina.

Revise anualmente el rendimiento de la cartera, evalúe si los objetivos o la tolerancia al riesgo han cambiado y manténgase al día sobre las nuevas estructuras de ETF, como los ETF activos o los ETF de bonos de vencimiento fijo, que pueden mejorar la eficiencia.

Preguntas frecuentes

P1: ¿Cuál es el primer paso antes de invertir en ETFs?

El primer paso es definir tus objetivos de inversión, tu horizonte temporal y tu tolerancia al riesgo. Saber si buscas crecimiento a largo plazo, objetivos a corto plazo, ingresos o preservación del capital te ayudará a tomar todas las decisiones posteriores.

P2: ¿Por qué la asignación de activos importa más que la selección individual de ETF?

Los estudios demuestran que el rendimiento a largo plazo de una cartera depende en gran medida de cómo se distribuyen los activos entre acciones, bonos y otras inversiones. Una correcta distribución crea una base sólida que permite afrontar las fluctuaciones del mercado.

P3: ¿Qué es una estructura de cartera núcleo-satélite?

Una estructura de núcleo y satélite utiliza un gran "núcleo" de ETF de mercado amplio para lograr estabilidad, mientras que posiciones "satélite" más pequeñas se dirigen a sectores, temas o regiones específicos para mejorar el potencial de crecimiento.

P4: ¿Cómo selecciono los ETF que se alineen con mi estrategia de cartera?

Elija ETF con comisiones bajas, alta liquidez y carteras subyacentes transparentes. Asegúrese de que complementen su asignación sin generar solapamiento sectorial o regional, y evite intentar replicar el rendimiento reciente.

P5: ¿Con qué frecuencia debo monitorear mi cartera ETF?

Establece intervalos de revisión fijos, como trimestrales o anuales. Revisar con frecuencia puede llevar a decisiones impulsivas. Céntrate en la desviación de la asignación de activos, el rendimiento de los ETF en relación con los índices de referencia y cualquier cambio en tus objetivos financieros personales.

Conclusión

Crear una cartera ETF eficaz no consiste en perseguir el fondo de moda ni en predecir el mercado a la perfección. Se trata de empezar con objetivos claros, traducirlos en la asignación de activos correcta, seleccionar una estructura sensata, elegir ETF de calidad, implementar el plan y, posteriormente, mantenerlo mediante la disciplina y la revisión periódica.

Al alinear tu cartera con tu horizonte a largo plazo, operar dentro de tu tolerancia al riesgo y evitar las distracciones del ruido diario del mercado, te posicionas de la mejor manera para un crecimiento sostenido. Tu éxito dependerá más de la constancia, la estructura y la paciencia que de la sincronización perfecta.

Descargo de responsabilidad: Este material tiene fines meramente informativos y no pretende ser (ni debe considerarse como) asesoramiento financiero, de inversión o de otro tipo en el que deba depositarse confianza. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC ni del autor de que ninguna inversión, valor, transacción o estrategia de inversión en particular sea adecuada para ninguna persona específica.