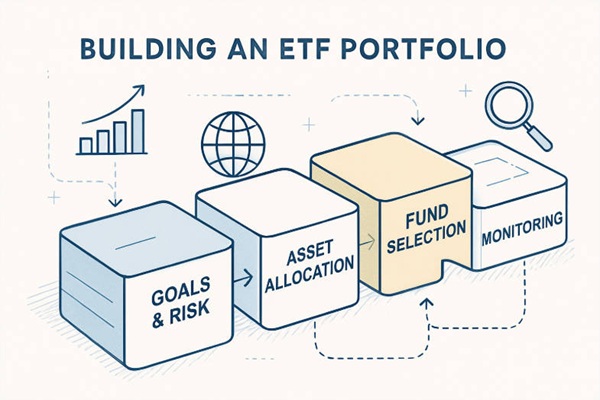

Uma carteira de ETFs bem estruturada depende de objetivos claros, alocação de ativos adequada, seleção inteligente de fundos e monitoramento disciplinado.

Desde a escolha da alocação correta até a implementação de uma estrutura que equilibre estabilidade e crescimento, cada decisão importa.

Este guia irá orientá-lo passo a passo na criação de uma carteira de ETFs projetada para um desempenho duradouro em qualquer cenário de mercado.

Definindo Metas de Investimento e Tolerância ao Risco Para Sua Carteira de ETFs

Antes de comprar um único fundo, sua primeira tarefa é definir por que você está construindo o portfólio e o quão confortável você se sente com as flutuações.

1. Objetivos de investimento

Você está investindo para acumulação a longo prazo (por exemplo, para a aposentadoria daqui a muitos anos) ou para um objetivo de curto prazo (por exemplo, comprar uma casa em cinco anos)?

Você prioriza crescimento, renda ou preservação de capital?

Qual a importância deste portfólio para o seu planejamento financeiro geral?

2. Horizonte temporal e capacidade de risco

Se sua base financeira for frágil (por exemplo, sem reserva de emergência, dívidas elevadas), sua capacidade de assumir riscos poderá ser menor.

3. Tolerância ao risco

Isso se refere ao seu nível pessoal de conforto com as oscilações do mercado.

Mesmo que você consiga tolerar um alto risco, você realmente quer correr esse risco, considerando que você verifica os valores de mercado com frequência e pode reagir emocionalmente?

| Objetivo de investimento |

Horizonte temporal típico |

Categorias de ETFs adequadas |

| Crescimento a longo prazo |

Mais de 10 anos |

ETFs de ações e temáticos |

| Crescimento moderado |

5–10 anos |

ETFs balanceados ou multiativos |

| Geração de renda |

3 a 5 anos |

ETFs de renda fixa e dividendos |

| Preservação de capital |

1–3 anos |

ETFs de títulos de curto prazo ou do mercado monetário |

Determinar a Alocação de Ativos em Sua Carteira de ETFs

Com os objetivos e a tolerância ao risco definidos, o próximo passo importante é escolher como seu portfólio será dividido entre as principais classes de ativos.

1. Por que a alocação de ativos é importante

A alocação de ativos é a base do desempenho de um portfólio a longo prazo. Pesquisas mostram consistentemente que as decisões de alocação — quanto manter em ações, títulos e outras classes de ativos — explicam a maior parte da variabilidade do retorno de um portfólio.

Uma alocação estratégica proporciona uma estrutura estável a longo prazo, enquanto uma alocação tática permite ajustes com base em oportunidades de curto prazo ou condições macroeconômicas.

Classes de ativos típicas e seus papéis

| Classe de ativos |

Função no portfólio |

Exemplo de tipo de ETF |

Comentários |

| Equidade |

Crescimento de capital |

ETFs globais, regionais ou setoriais |

Proporciona visibilidade aos resultados financeiros e à inovação da empresa. |

| Renda fixa |

Estabilidade e renda |

ETFs de títulos soberanos, corporativos ou indexados à inflação |

Atua como um amortecedor durante quedas no mercado de ações. |

| Mercadorias |

Cobertura contra inflação |

ETFs de ouro, prata ou commodities em geral |

Oferece diversificação em relação aos ativos financeiros. |

| Imobiliária |

Rendimento e diversificação |

ETFs de REITs |

Proporciona exposição a ativos físicos e renda de aluguel. |

| Alternativas |

Redução de riscos |

ETFs de infraestrutura ou multiestratégia |

Baixa correlação com os mercados tradicionais. |

A verdadeira diversificação deve ir além das classes de ativos e incluir geografias, setores e fatores de investimento.

Como Escolher Uma Estrutura de Portfólio Para Sua Carteira de ETFs

Com a alocação definida, você deve selecionar uma estrutura ou "modelo" para organizar o portfólio.

Modelos estruturais comuns

Núcleo e satélite:

Uma grande parcela "central" em ETFs de mercado amplo, com posições "satélites" menores em temas especializados (por exemplo, tecnologia, recursos naturais). Esse método oferece estabilidade e potencial de crescimento.

Peso igual:

Cada ETF recebe uma ponderação semelhante, o que simplifica a sua construção e evita a dependência excessiva de um único ETF.

Estrutura baseada em objetivos:

Alocar recursos específicos para objetivos específicos (renda, crescimento, preservação).

Solução completa:

Para simplificar, um ou dois ETFs multiativos podem oferecer uma exposição ampla.

Selecionando ETFs Que Estejam Alinhados Com Sua Estratégia.

Agora vem a etapa prática de quais ETFs incluir.

1. Critérios de seleção

Ao escolher ETFs, priorize:

Baixa relação custo/benefício: manter os custos baixos ajuda a obter retornos.

Liquidez e tamanho (ativos sob gestão): evite fundos muito pequenos com risco de encerramento ou má execução.

Participações subjacentes / metodologia: entenda o que você possui em vez de presumir que todos os fundos de "mercado amplo" são idênticos.

Adeque-se à sua alocação de ativos: evite sobreposições não intencionais (por exemplo, dois ETFs que detêm as mesmas ações) e assegure a diversificação global, setorial e por classe de ativos.

Exemplo de seleção de ETF e principais características

| Candidato a ETF |

Índice de despesas |

AUM / Liquidez |

Principais participações / Foco |

Notas |

| Ampla participação acionária nos EUA |

Muito baixo |

Alto |

Ações de grande capitalização + ações de média/pequena capitalização |

Boa exposição ao capital próprio principal |

| Capital internacional |

Baixo |

Alto |

Mercados desenvolvidos e emergentes |

Diversificação global |

| Mercado de títulos |

Baixo |

Alto |

Títulos do governo e títulos corporativos |

Equilibra o risco de ações |

| Tema / satélite |

Moderado |

Moderado |

Por exemplo, tecnologia, recursos, ouro |

Potencial de crescimento, maior risco |

2. Evitando armadilhas

Ao selecionar ETFs, leve em consideração:

Taxas elevadas em comparação com fundos semelhantes.

Baixo volume de negociação e spreads de compra/venda amplos, o que pode aumentar os custos.

Sobreposição temática excessiva ou concentração desmedida em um único setor/região.

A estratégia consiste em buscar o desempenho recente e comprar um fundo no seu pico.

Implementação: Estratégia de Investimento e Entrada

Com a estrutura e a seleção confirmadas, agora é hora de colocar o plano em ação.

1. Método de investimento

Você pode escolher entre:

Investimento de montante único se você tiver uma grande quantia disponível.

Contribuições regulares (média de custo em dólar) que suavizam a entrada e reduzem o risco de atraso.

Dado que você consulta as avaliações com frequência e pode ser tentado a programar as entradas, contribuições regulares alinhadas à sua alocação podem protegê-lo contra decisões emocionais.

2. Dicas de execução

Use ordens limitadas em vez de ordens a mercado para evitar pagar spreads maiores, especialmente na abertura ou no fechamento do mercado.

Faça as compras por etapas, em vez de comprar tudo de uma vez, especialmente no caso da parte do satélite.

Documente sua alocação de recursos desejada e siga seu plano, em vez de correr atrás de todos os novos fundos "da moda".

Monitoramento e Rebalanceamento da Sua Carteira de ETFs

Uma vez realizado o investimento, inicia-se a fase de manutenção a longo prazo.

1. Monitoramento

Analise seu portfólio em intervalos regulares (por exemplo, trimestralmente ou anualmente) em vez de reagir constantemente às oscilações diárias. Pesquisas recomendam uma revisão anual ou trimestral em vez de mudanças frequentes.

Monitor:

Desempenho de cada ETF em relação ao seu índice de referência (erro de rastreamento).

Se a sua alocação de recursos sofreu alterações devido a movimentos do mercado.

Quaisquer alterações em seus objetivos pessoais, tolerância ao risco ou situação financeira.

2. Reequilíbrio

Se os mercados de ações dispararam e agora sua participação em ações ultrapassou a meta, talvez seja necessário reequilibrar a carteira, reduzindo a exposição a ações e aumentando a exposição a títulos (ou vice-versa). Duas abordagens comuns:

Com base no calendário: uma ou duas vezes por ano.

Baseado em limiar: reequilibrar quando as alocações se desviam em uma porcentagem definida (por exemplo, ±5-10%).

3. Armadilhas comuns a evitar

Negociar em excesso: reagir a cada oscilação do mercado tende a reduzir os retornos.

Ignorando taxas, custos de transação ou implicações fiscais.

Permitir que haja sobreposição (por exemplo, dois fundos expondo você às mesmas ações).

Perder de vista suas decisões estratégicas devido a ruídos de curto prazo.

Gerenciando a Eficiência Tributária e a Exposição Cambial

As questões fiscais e cambiais frequentemente distinguem as carteiras de investimento médias das carteiras ótimas.

1. Eficiência tributária:

Investir em ETFs dentro de contas com vantagens fiscais (como IRAs, ISAs ou SIPPs) pode adiar ou reduzir o pagamento de impostos.

Os ganhos de capital só são realizados quando as unidades são vendidas, oferecendo flexibilidade em termos de prazo.

Esteja ciente dos impostos retidos na fonte sobre dividendos de ETFs internacionais.

2. Gestão de moeda:

Os ETFs que replicam mercados estrangeiros têm exposição cambial. Os investidores devem decidir se:

Mantenha ETFs sem proteção cambial para se beneficiar da potencial valorização da moeda, ou

Utilize ETFs com proteção cambial para minimizar a volatilidade das taxas de câmbio.

A decisão deve estar alinhada com a moeda base do investidor, o horizonte temporal e a tolerância às flutuações cambiais.

Aprendizagem Contínua e Evolução do Portfólio

Uma carteira de ETFs não é uma estrutura estática. Regimes econômicos, taxas de juros e liderança no mercado global estão em constante evolução. O aprendizado contínuo ajuda os investidores a aprimorarem suas estratégias, a abraçarem a inovação e a manterem a disciplina.

Analise o desempenho da carteira anualmente, avalie se os objetivos ou a tolerância ao risco mudaram e mantenha-se atualizado sobre novas estruturas de ETFs — como ETFs de gestão ativa ou ETFs de títulos de renda fixa — que podem aumentar a eficiência.

Perguntas Frequentes Sobre Carteira de ETFs

P1: Qual é o primeiro passo antes de investir em ETFs?

O primeiro passo é definir seus objetivos de investimento, horizonte de tempo e tolerância ao risco. Saber se você busca crescimento a longo prazo, objetivos de curto prazo, renda ou preservação de capital ajuda a orientar todas as decisões subsequentes.

P2: Por que a alocação de ativos é mais importante do que a seleção individual de ETFs?

Pesquisas mostram que o desempenho de longo prazo de um portfólio é amplamente determinado pela forma como os ativos são alocados entre ações, títulos e investimentos alternativos. Uma alocação correta cria uma base capaz de resistir às oscilações do mercado.

P3: O que é uma estrutura de portfólio núcleo-e-satélite?

Uma estrutura de núcleo e satélite utiliza um grande "núcleo" de ETFs de mercado amplo para garantir estabilidade, enquanto posições "satélite" menores têm como alvo setores, temas ou regiões específicos para aumentar o potencial de crescimento.

P4: Como seleciono ETFs que estejam alinhados com minha estratégia de portfólio?

Escolha ETFs com baixas taxas de administração, alta liquidez e ativos subjacentes transparentes. Certifique-se de que eles complementem sua alocação sem causar sobreposição setorial ou regional e evite buscar apenas o desempenho recente.

P5: Com que frequência devo monitorar meu portfólio de ETFs?

Defina intervalos fixos de revisão, como trimestral ou anual. Verificações frequentes podem levar a decisões impulsivas. Concentre-se na deriva da alocação, no desempenho dos ETFs em relação aos índices de referência e em quaisquer mudanças em seus objetivos financeiros pessoais.

Conclusão

Construir uma carteira de ETFs eficaz não se resume a perseguir o fundo da moda ou acertar o momento exato do mercado. Trata-se de começar com objetivos claros, traduzi-los em uma alocação de ativos correta, selecionar uma estrutura sensata, escolher ETFs de qualidade, implementar seu plano e, em seguida, mantê-lo por meio de disciplina e revisão regular.

Ao alinhar seu portfólio com seu horizonte de longo prazo, trabalhando dentro de sua tolerância ao risco e evitando as distrações do ruído diário do mercado, você se coloca na melhor posição para um crescimento sustentável. Seu sucesso virá mais da consistência, estrutura e paciência do que de um timing perfeito.

Aviso: Este material destina-se apenas a fins informativos gerais e não constitui (nem deve ser considerado como) aconselhamento financeiro, de investimento ou de qualquer outra natureza que deva ser levado em consideração. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.