En un mercado repleto de fondos de nicho y específicos de sectores, los ETF de base amplia como el iShares Core S&P Total US Stock Market ETF (ITOT) ofrecen un camino atractivo para los inversores que buscan una exposición diversificada a la renta variable.

A partir de 2025, ITOT habrá crecido a $45 mil millones en activos bajo gestión, lo que refleja su atractivo como una solución de "boleto único" para participar en todo el mercado de valores de EE. UU.

Pero ¿qué incluye exactamente ITOT y por qué debería estar en la mira de los inversores este año? Este artículo le explicará por qué debería considerar este ETF a través de nuestra plataforma de CFD de ETD.

Entendiendo el ETF de ITOT

Lanzado en 2004, ITOT sigue el rendimiento del S&P Total Market Index. Este índice busca representar la amplitud del mercado bursátil estadounidense, abarcando acciones de alta, mediana, pequeña y microcapitalización. Con más de 4000 participaciones, ITOT garantiza exposición a prácticamente todos los segmentos de la renta variable estadounidense que cotiza en bolsa.

En 2025, ITOT presume de un ratio de gastos de tan solo el 0,03 %, uno de los más bajos del sector. Sumado a la negociación diaria a través de las principales casas de bolsa, se ha convertido en el vehículo predilecto para lograr una exposición integral al mercado de valores con costes y complejidad mínimos.

Cómo encaja ITOT en la estrategia de cartera

Para los inversores que construyen una cartera equilibrada, ITOT puede ser el componente principal de la renta variable. Su amplia trayectoria demuestra una alineación constante con el rendimiento general del mercado de valores estadounidense. A diferencia de los ETF sectoriales, ITOT minimiza el riesgo de un solo sector a la vez que maximiza la diversificación.

Dentro de un enfoque de asignación de activos "principal y satélite", el ITOT suele ser el eje central. Los inversores pueden complementarlo con posiciones satélite, como ETF internacionales, fondos de bonos o inversiones temáticas, pero manteniendo el ITOT como base de su asignación de renta variable, ofreciendo estabilidad, bajo coste y facilidad de reequilibrio.

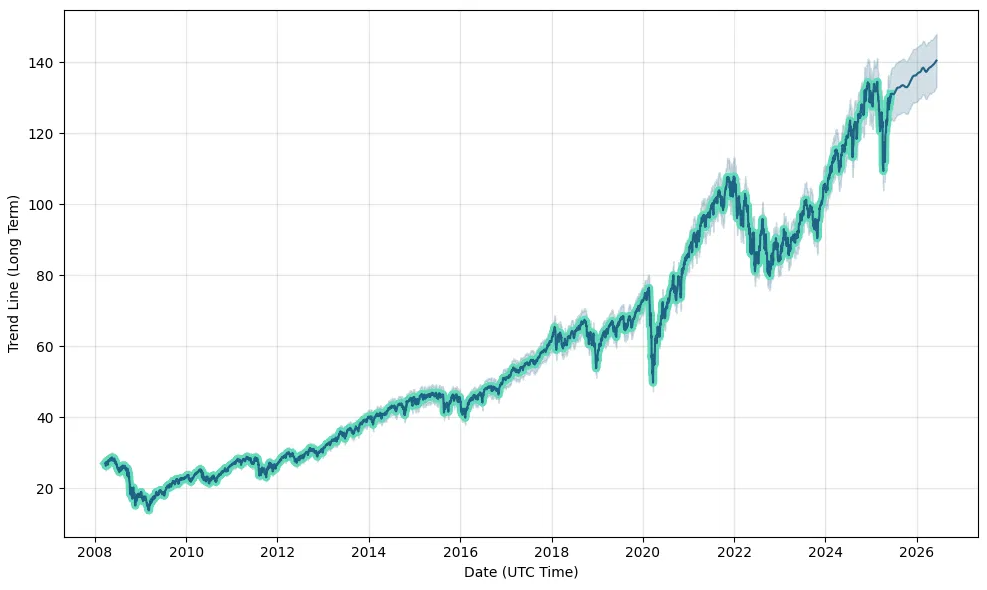

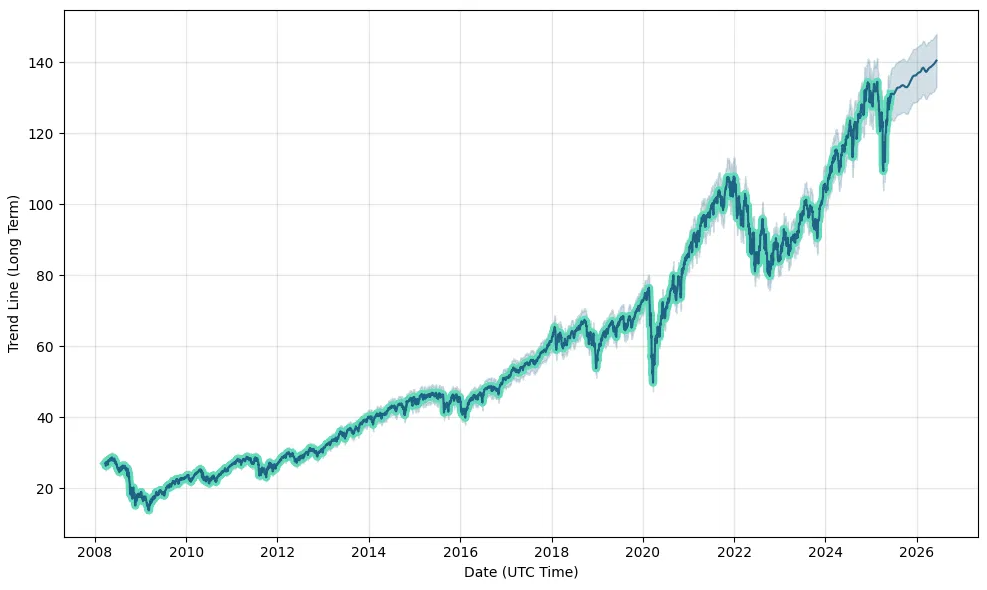

Resumen del desempeño histórico de ITOT (2004-2025)

1. Inicios y primeros años (2004-2010)

Fecha de lanzamiento: 20 de enero de 2004

ITOT proporcionó exposición amplia y de bajo costo al mercado de valores de EE. UU.

Entre 2004 y 2007, ITOT generó rendimientos sólidos a medida que el mercado estadounidense se expandía.

Crisis financiera de 2008: El ITOT sufrió una fuerte caída, reflejando el desplome de la renta variable estadounidense. El fondo cayó aproximadamente un 37 % en 2008, en línea con el mercado.

La recuperación comenzó en 2009 con una rentabilidad anual de ~28%, lo que refleja el repunte del mercado estadounidense.

2. Crecimiento posterior a la recesión (2011-2019)

Esta década marcó uno de los mercados alcistas más largos en la historia de Estados Unidos.

| Año

|

Declaración anual

|

Comentario

|

| 2011 |

1,2% |

Estancamiento del mercado |

| 2012 |

16,2% |

Fuerte rally |

| 2013 |

33,2% |

El apoyo de la Fed impulsó las acciones |

| 2014 |

12,5% |

Crecimiento económico constante |

| 2015 |

0,9% |

Volatilidad y corrección |

| 2016 |

12,4% |

Manifestación postelectoral |

| 2017 |

21.0% |

Optimismo por la reforma fiscal |

| 2018 |

-5,3% |

temores de guerra comercial |

| 2019 |

30,7% |

Fuertes recortes tecnológicos y de la Fed |

Durante este período, ITOT superó a muchos fondos gestionados activamente.

La tasa de crecimiento anual compuesta (CAGR) de 2010 a 2019 fue de alrededor del 13%.

3. Pandemia y recuperación (2020-2021)

| Año

|

Declaración anual

|

Eventos clave

|

| 2020 |

20,7% |

Colapso pandémico y auge tecnológico |

| 2021 |

25,2% |

Continúa la tendencia alcista impulsada por la liquidez y las acciones tecnológicas |

En marzo de 2020, ITOT cayó más del 30%, pero se recuperó rápidamente.

La era de la pandemia demostró el poder de diversificación de los ETF: las empresas tecnológicas de gran capitalización impulsaron el índice.

4. Periodo de corrección e inflación (2022-2023)

| Año

|

Declaración anual

|

Factores

|

| 2022 |

-19,5% |

Subidas de tipos de la Reserva Federal, inflación |

| 2023 |

+15,6% |

El repunte de la IA mejora la inflación |

ITOT enfrentó vientos en contra debido al agresivo ajuste monetario de la Reserva Federal en 2022.

Se recuperó en 2023, en gran parte debido a la inteligencia artificial, los fabricantes de chips y el sector tecnológico en recuperación.

5. Últimos resultados en 2024-2025

| Año

|

Rentabilidad hasta la fecha (a mayo de 2025)

|

Comentario

|

| 2024 |

12,3% |

Rally generalizado del mercado; rendimiento de las empresas de gran y mediana capitalización |

| 2025 |

6,1% (hasta el momento)

|

Ganancias impulsadas por la tecnología, volatilidad moderada |

A partir de mayo de 2025, ITOT continúa generando ganancias sólidas y diversificadas.

Los principales contribuyentes en 2025 incluyen la inteligencia artificial, los semiconductores, los servicios financieros y la automatización industrial.

La inclusión de empresas pequeñas y medianas proporcionó un impulso adicional en el primer y segundo trimestre de 2025, especialmente a medida que mejoraron las perspectivas económicas.

Rendimientos anualizados (a mayo de 2025)

| Período

|

Devolución de ITOT

|

Índice de referencia (S&P 500)

|

| 1 año |

15,1% |

14,8% |

| 3 años |

8,5% |

8,7% |

| 5 años |

11,7% |

11,5% |

| 10 años |

12,4% |

12,2% |

| Desde el inicio |

~9,5% |

~9,3% |

Características y métricas clave en 2025

1) Cobertura integral del mercado

El índice S&P Total Market subyacente a ITOT incluye

Alrededor de 2.500 nombres de gran y mediana capitalización del S&P Composite 1500

Aproximadamente 1.600 acciones adicionales de pequeña y microcapitalización

Esta amplia cobertura garantiza la participación de personas de todos los sectores, tamaños de empresas y ciclos económicos.

2) Costos ultra bajos

Con un índice de gastos del 0,03%, ITOT sigue siendo competitivo en comparación con sus pares, incluido su equivalente de Vanguard (VTI, 0,03%) y el fondo mutuo SWTSX de Schwab (0,03%).

Su coste mínimo atrae tanto a inversores minoristas como institucionales que buscan maximizar la rentabilidad.

3) Eficiencia fiscal y liquidez

Gracias a su estructura ETF, ITOT ofrece alta liquidez y a menudo se negocia con diferenciales estrechos entre oferta y demanda.

Además, su mecanismo de reembolso en especie mejora la eficiencia fiscal al reducir las distribuciones de ganancias de capital, lo que lo hace particularmente atractivo en cuentas tributables.

Razones para invertir en ITOT ahora

1. Diversificación simplificada

Al combinar acciones de gran, mediana, pequeña y microcapitalización en estilos de crecimiento y valor, ITOT reduce eficazmente el riesgo de cada acción y sector. Permite a los inversores obtener una exposición completa al mercado sin necesidad de una cartera compleja de inversiones individuales.

2. Ventajas de costos e impuestos

Las bajas comisiones implican que el inversor obtiene una mayor rentabilidad. Además, la estructura fiscal de ITOT limita las distribuciones, lo cual es crucial para quienes tienen cuentas sujetas a impuestos y buscan evitar imprevistos fiscales.

3. Adecuado para la asignación de núcleos

ITOT encarna la idea de "apropiarse del mercado". Es especialmente adecuado para inversores que buscan exposición pasiva a la renta variable estadounidense y que no desean invertir tiempo en elegir acciones o sectores específicos.

Escenarios de "Cómo usar ITOT"

1) Enfoque de núcleo y satélite

Combine ITOT con un ETF de renta variable internacional (p. ej., IXUS o VEU) y un fondo o ETF de renta fija (p. ej., BND o AGG) para crear una cartera equilibrada. Utilice ITOT como su principal inversión en renta variable estadounidense.

2) Cuentas de jubilación

Es adecuado para cuentas IRA o 401(k) debido al crecimiento a largo plazo y la eficiencia fiscal. Los inversores pueden reequilibrar sus inversiones anual o semestralmente ajustando sus ponderaciones.

3) Cuentas gravables

Dado que las ganancias de capital provenientes de transacciones a nivel de fondos son limitadas, el inversor conserva el control sobre las ganancias de capital, lo que convierte a ITOT en una fuerte ventaja fiscal en los ETF en comparación con los fondos mutuos.

Factores de riesgo a monitorear

A pesar de sus numerosas ventajas, ITOT aún presenta riesgos. La exposición a empresas de pequeña capitalización puede generar pérdidas desproporcionadas durante las fluctuaciones del mercado. Además, las tensiones geopolíticas y comerciales globales pueden influir indirectamente en los ETF orientados a EE. UU., como ITOT.

El error de seguimiento se mantiene bajo, pero pueden aparecer pequeñas brechas de rendimiento durante períodos de volatilidad. Los inversores canadienses también deben considerar los tratados fiscales con EE. UU. y las posibles consecuencias de la retención de dividendos.

Conclusión

En conclusión, ITOT es una excelente idea en un momento en que la conveniencia, el costo y la variedad son cruciales. Su amplia exposición a EE. UU., su bajísimo ratio de gastos y sus beneficios fiscales lo hacen ideal para todo tipo de inversores, desde principiantes hasta asesores experimentados en la creación de carteras.

Si su objetivo es adquirir una parte sustancial del mercado bursátil estadounidense con el mínimo esfuerzo y resultados predecibles, ITOT es una excelente opción. Sin embargo, recuerde complementarlo con ETF internacionales y de renta fija para completar su estrategia diversificada.

Aviso legal: Este material tiene fines meramente informativos y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.