تجارة

حول إي بي سي

اريخ النشر: 2026-01-13

تُعرف الشركات التي رفعت توزيعات أرباحها سنوياً لمدة لا تقل عن 50 عاماً متتالية باسم "ملوك توزيعات الأرباح". ويتطلب تحقيق هذا الإنجاز أكثر من مجرد قوة الأرباح الدورية، فهو يعكس توليد تدفقات نقدية حرة ثابتة، وإدارة حكيمة للميزانية العمومية، والقدرة على الحفاظ على توزيعات الأرباح للمساهمين خلال فترات الركود الاقتصادي، وفترات التضخم، وتقلبات السوق.

يُميّز مرور خمسين عامًا على توزيع الأرباح شركات "ملوك الأرباح" عن معظم أسهم الشركات الأخرى الموزعة للأرباح. فهو ضعف الشرط المُطبّق على شركات "أرستقراطيي الأرباح"، ويعكس قدرة هذه الشركات على تجاوز فترات ركود اقتصادي متعددة، ودورات تضخم، وتغييرات في القيادة، وتحولات في الاقتصاد بشكل عام، دون أن تتأثر سجلاتها في توزيع الأرباح.

ما تبقى هو مجموعة نادرة من الشركات التي لا يمثل فيها نمو توزيعات الأرباح خياراً سياسياً، بل معياراً مؤسسياً راسخاً.

| رتبة | شركة | مؤشر الأسعار | قطاع | عائد توزيعات الأرباح | توزيعات الأرباح السنوية |

|---|---|---|---|---|---|

| 1 | مجموعة ألتريا | شهر | السلع الاستهلاكية الأساسية | حوالي 7.3% | حوالي 4.24 دولار |

| 2 | شركة يونيفرسال | الأشعة فوق البنفسجية | السلع الاستهلاكية الأساسية | حوالي 6.1% | حوالي 3.28 دولار |

| 3 | كيمبرلي كلارك | كي إم بي | السلع الاستهلاكية الأساسية | حوالي 5.0% | حوالي 5.04 دولار |

| 4 | هورميل فودز | HRL | السلع الاستهلاكية الأساسية | حوالي 4.8% | حوالي 1.16 دولار |

| 5 | صندوق الاستثمار العقاري الفيدرالي | FRT | العقارات | حوالي 4.4% | حوالي 4.52 دولار |

| 6 | شركة نورث ويست ناتشورال هولدينغ | شمال غرب | المرافق | حوالي 4.4% | حوالي 1.97 دولار |

| 7 | هدف | TGT | المستهلك الاختياري | حوالي 4.2% | حوالي 4.48 دولار |

| 8 | شركة بيبسيكو | بيب | السلع الاستهلاكية الأساسية | حوالي 3.9% | حوالي 5.69 دولار |

| 9 | ستانلي بلاك آند ديكر | SWK | الصناعات | حوالي 3.8% | حوالي 3.28 دولار |

| 10 | سينسيناتي فاينانشال | سينف | تأمين | حوالي 3.7% | حوالي 3.16 دولار |

| 11 | كوكا كولا | KO | السلع الاستهلاكية الأساسية | حوالي 3.0% | حوالي 2.04 دولار |

| 12 | جونسون آند جونسون | جونسون آند جونسون | الرعاية الصحية | حوالي 2.8% | حوالي 4.96 دولار |

| 13 | 3M | ممم | الصناعات | حوالي 2.9% | حوالي 6.04 دولار |

| 14 | شركة قطع غيار أصلية | GPC | المستهلك الاختياري | حوالي 2.6% | حوالي 4.04 دولار |

| 15 | بروكتر آند غامبل | PG | السلع الاستهلاكية الأساسية | حوالي 2.5% | حوالي 4.03 دولار |

| 16 | كولجيت-بالموليف | سي إل | السلع الاستهلاكية الأساسية | حوالي 2.4% | حوالي 1.96 دولار |

| 17 | شركة إم جي إي للطاقة | MGEE | المرافق | حوالي 2.4% | حوالي 1.76 دولار |

| 18 | شركة إلينوي تول ووركس | ITW | الصناعات | حوالي 2.3% | حوالي 5.56 دولار |

| 19 | إيمرسون إلكتريك | السجلات الطبية الإلكترونية | الصناعات | حوالي 2.2% | حوالي 2.10 دولار |

| 20 | باركر-هانيفين | درجة الحموضة | الصناعات | حوالي 2.1% | حوالي 6.52 دولار |

| 21 | مختبرات أبوت | ABT | الرعاية الصحية | حوالي 2.0% | حوالي 2.04 دولار |

| 22 | شركة بي بي جي للصناعات | PPG | مواد | حوالي 2.0% | حوالي 2.68 دولار |

| 23 | دوفر | وزارة الدفاع | الصناعات | حوالي 2.0% | حوالي 2.02 دولار |

| 24 | لويز | قليل | المستهلك الاختياري | حوالي 2.0% | حوالي 4.40 دولار |

| 25 | نوردسون | شبكة الأمن الوطني | الصناعات | حوالي 2.0% | حوالي 2.80 دولار |

ملاحظة: يعكس عائد توزيعات الأرباح توزيعات الأرباح السنوية المتوقعة مقارنة بأسعار السوق السائدة في أوائل يناير 2026.

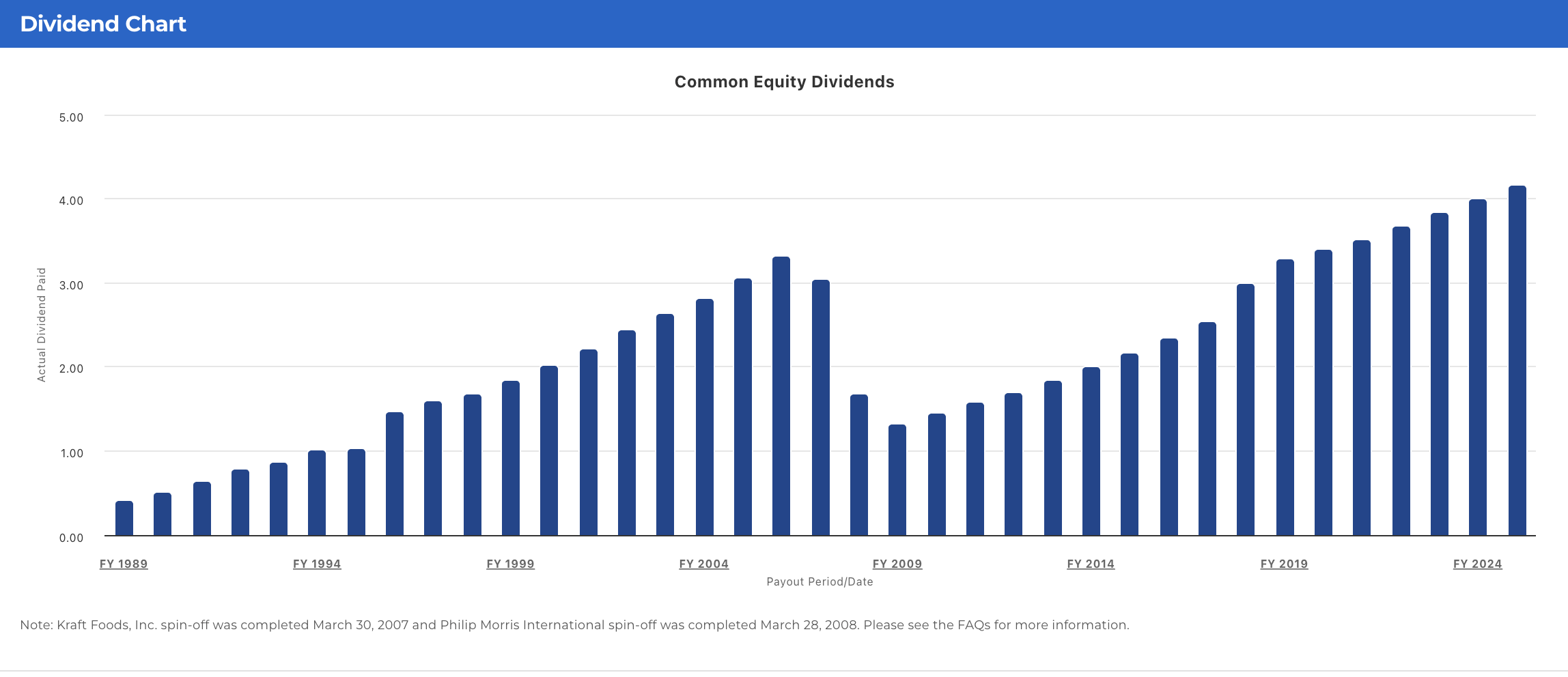

عائد توزيعات الأرباح: حوالي 7.3%

توزيعات الأرباح السنوية: حوالي 4.24 دولار

معدل نمو توزيعات الأرباح على مدى 5 سنوات: حوالي 4.2%

سلسلة زيادة الأرباح الموزعة: أكثر من 54 عامًا

لماذا يُعتبر ملك توزيعات الأرباح؟

تستند سمعة شركة ألتريا كشركة رائدة في توزيع الأرباح إلى استدامة التدفق النقدي الحر وليس إلى نمو حجم المبيعات. فبينما يستمر حجم مبيعات السجائر في الولايات المتحدة في الانخفاض الهيكلي، فإن قدرة الشركة المتميزة على تحديد الأسعار، وكفاءتها العالية في إدارة التكاليف، ونموذجها التشغيلي الذي لا يتطلب رأس مال كبير، تدعم تحويلًا قويًا للتدفق النقدي الحر وهوامش ربح مرنة.

لا تزال الأرباح مدعومة بطلب مستقر على النيكوتين، وإطار عمل واضح لنسبة التوزيع، ومتطلبات إعادة استثمار ضئيلة، مما يتيح عوائد ثابتة للمساهمين، وملف عائد جذاب للمساهمين، وتوليد دخل موثوق به حتى في ظل اضطراب الصناعة على المدى الطويل وتطور فئات النيكوتين الخالية من الدخان / منخفضة المخاطر.

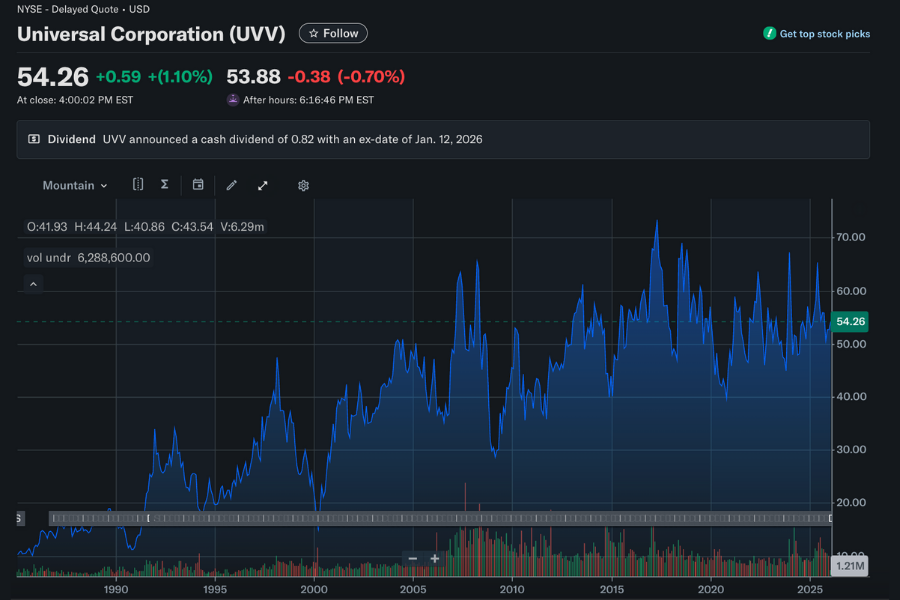

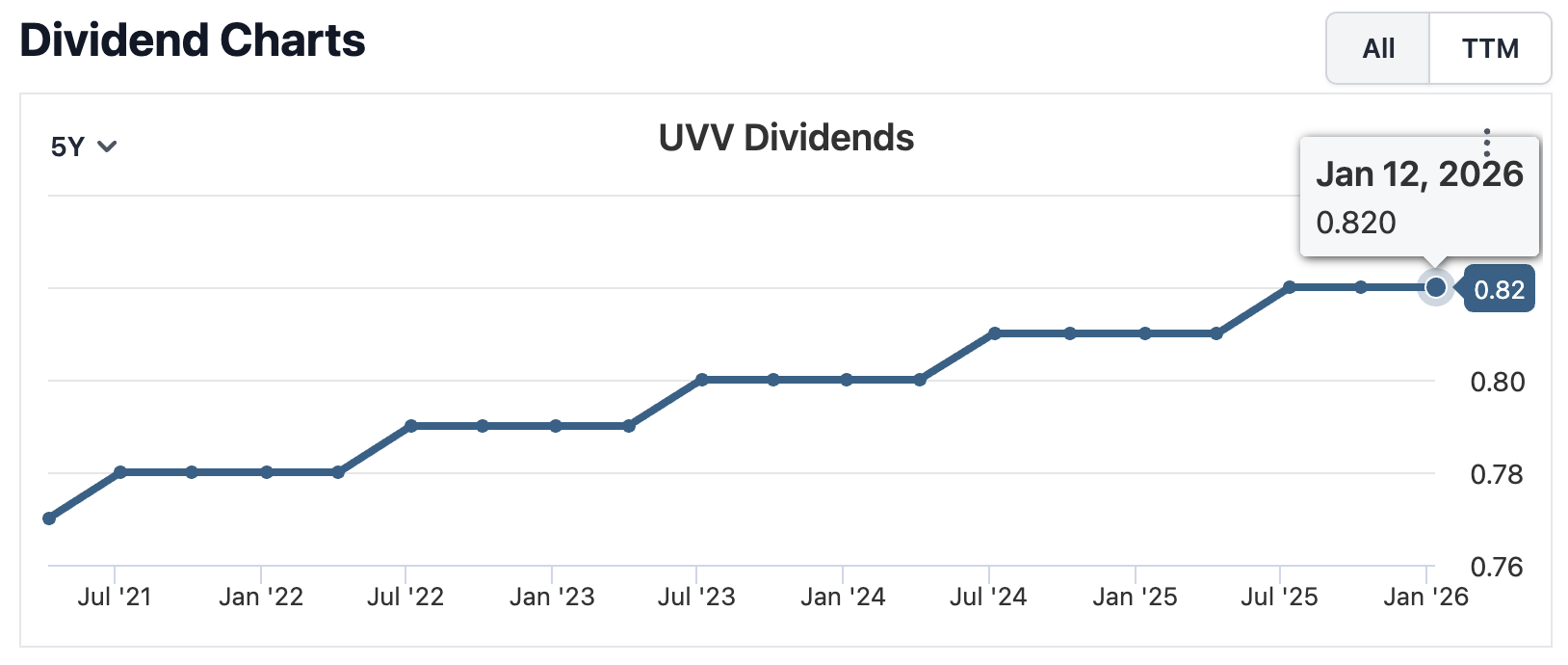

عائد توزيعات الأرباح: حوالي 6.1%

توزيعات الأرباح السنوية: حوالي 3.28 دولار

معدل نمو توزيعات الأرباح على مدى 5 سنوات: حوالي 4.0%

سلسلة زيادة الأرباح الموزعة: أكثر من 54 عامًا

لماذا يُعتبر ملك توزيعات الأرباح؟

يُسهم دور شركة يونيفرسال في المراحل الأولى من سلسلة توريد التبغ، والذي لا يتطلب أصولاً كبيرة، في خلق ميزة تنافسية مستدامة تحمي الأرباح من المنافسة بين العلامات التجارية. وتُسهم عقود التوريد طويلة الأجل، والتدفقات النقدية المتعاقد عليها، والعمليات التشغيلية ذات الكفاءة الرأسمالية، في تحقيق إيرادات متوقعة وتحويل قوي للتدفقات النقدية الحرة.

إلى جانب الرافعة المالية المحافظة واحتياطي السيولة الكافي، تدعم هذه المرونة في الميزانية العمومية زيادات ثابتة في توزيعات الأرباح خلال دورات السلع. وتستند استدامة هذه التوزيعات إلى تحسين رأس المال العامل، والتحويل المنضبط للنقد، وإطار عمل لتخصيص رأس المال يضع مصلحة المساهمين في المقام الأول بدلاً من الاعتماد على نمو الإيرادات.

عائد توزيعات الأرباح: حوالي 5.0%

توزيعات الأرباح السنوية: حوالي 5.04 دولار

معدل نمو توزيعات الأرباح على مدى 5 سنوات: حوالي 3.6%

سلسلة زيادة الأرباح الموزعة: أكثر من 51 عامًا

لماذا يُعتبر ملك توزيعات الأرباح؟

تُوفر مجموعة منتجات كيمبرلي-كلارك الأساسية للمستهلكين (منتجات النظافة اليومية والمنزلية) طلبًا متكررًا ومستدامًا في الأسواق المتقدمة والناشئة على حد سواء. ورغم أن نمو حجم المبيعات على المدى الطويل متواضع، إلا أن الشركة حافظت على استدامة تدفقاتها النقدية الحرة بفضل قدرتها على تحديد الأسعار، وإدارتها المنضبطة للتكاليف، ومبادراتها المستمرة لرفع الإنتاجية والكفاءة بما يحمي هوامش الربح.

إن مرونة التدفق النقدي هذه تدعم قصة العائد النقدي المتسق، مما يدعم نمو توزيعات الأرباح بشكل ثابت حتى خلال فترات تضخم تكاليف المدخلات، وضغط الهوامش، وارتفاع حالة عدم اليقين الكلي.

عائد توزيعات الأرباح: حوالي 4.8%

توزيعات الأرباح السنوية: حوالي 1.16 دولار

معدل نمو توزيعات الأرباح على مدى 5 سنوات: حوالي 6.0%

سلسلة زيادة الأرباح الموزعة: أكثر من 57 عامًا

لماذا يُعتبر ملك توزيعات الأرباح؟

يستند سجل توزيعات أرباح شركة هورميل إلى ميزانية عمومية قوية وإدارة رأسمالية متحفظة. وتتيح نسبة التوزيع المنخفضة مجالاً لاستيعاب تقلبات أسعار البروتين، في حين أن التوسع الأخير في العائد يعكس ضعف سعر السهم وليس أي ضغط على توزيعات الأرباح نفسها.

عائد توزيعات الأرباح: حوالي 4.4%

توزيعات الأرباح السنوية: حوالي 1.97 دولار

معدل نمو توزيعات الأرباح على مدى 5 سنوات: حوالي 1.0%

سلسلة زيادة الأرباح الموزعة: أكثر من 68 عامًا

لماذا يُعتبر ملك توزيعات الأرباح؟

يُحقق نموذج المرافق الخاضع للتنظيم لشركة نورث ويست ناتشورال أرباحًا مستقرة للغاية. ويُعزى تباطؤ نمو توزيعات الأرباح عمدًا إلى القيود التنظيمية المفروضة على العائدات وليس إلى ضعف تشغيلي. ويؤكد تصنيف الشركة كإحدى أقدم الشركات الرائدة في توزيع الأرباح على مرونة توزيعاتها في مختلف أنظمة أسعار الفائدة.

عائد توزيعات الأرباح: حوالي 4.4%

توزيعات الأرباح السنوية: حوالي 4.52 دولار

معدل نمو توزيعات الأرباح على مدى 5 سنوات: حوالي 3.2%

سلسلة زيادة الأرباح الموزعة: أكثر من 56 عامًا

لماذا يُعتبر ملك توزيعات الأرباح؟

تُعدّ شركة Federal Realty صندوق الاستثمار العقاري الوحيد الحائز على لقب "ملك توزيعات الأرباح". وتتركز محفظتها الاستثمارية في ممرات تجارية عالية الجودة تعاني من محدودية العرض في أسواق ساحلية مزدهرة، مما يخلق طلبًا قويًا من المستأجرين ويدعم نمو الإيجارات الضمنية حتى في فترات الركود العقاري.

يتم تمويل زيادات توزيعات الأرباح من خلال التدفقات النقدية المتكررة المدفوعة بـ AFFO والنمو الداخلي (هوامش التأجير وزيادات الإيجار)، وليس من خلال مبيعات الأصول لمرة واحدة أو الرافعة المالية العدوانية، مما يعزز تدفق دخل مستدام ومنضبط في الميزانية العمومية.

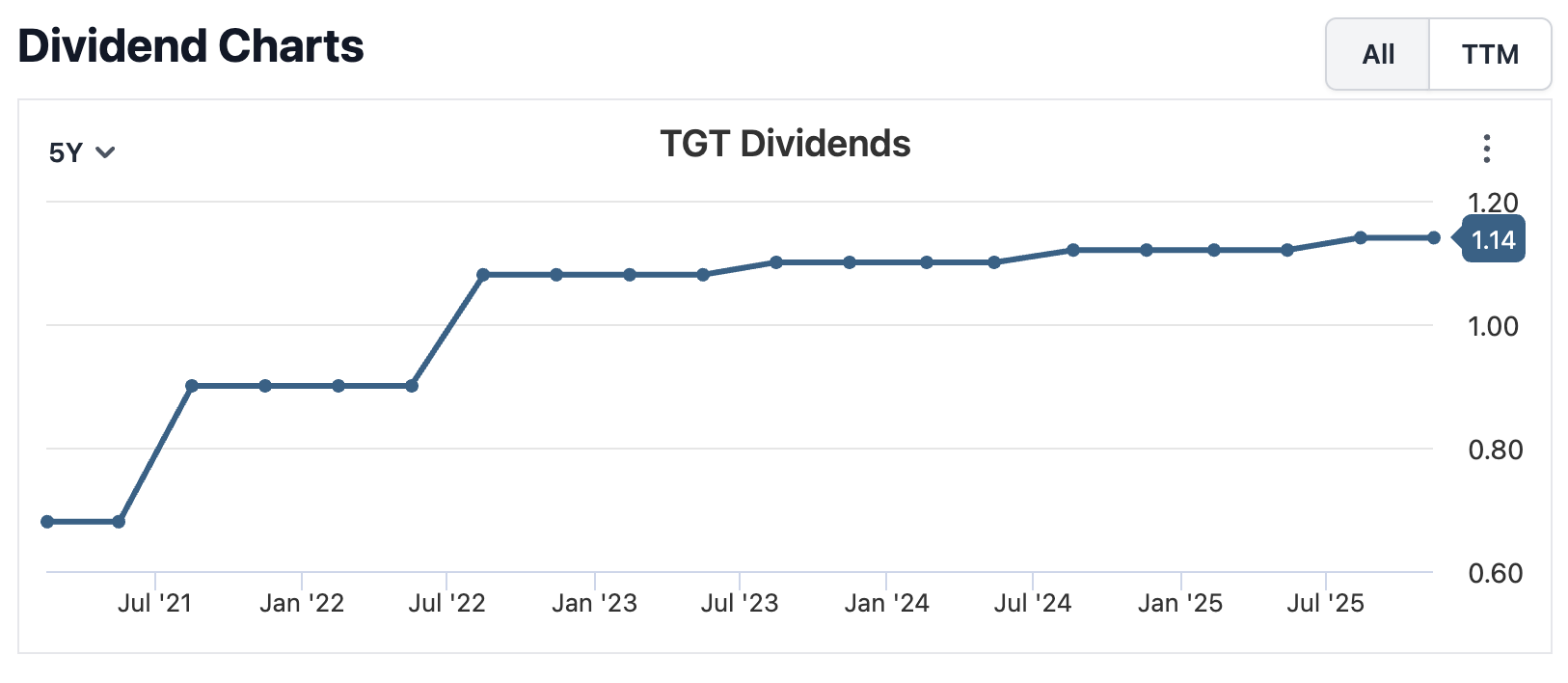

عائد توزيعات الأرباح: حوالي 4.2%

توزيعات الأرباح السنوية: حوالي 4.48 دولار

معدل نمو توزيعات الأرباح على مدى 5 سنوات: حوالي 7.5%

سلسلة زيادة الأرباح الموزعة: أكثر من 56 عامًا

لماذا يُعتبر ملك توزيعات الأرباح؟

وقد تم دعم سجل شركة تارجت الطويل في نمو توزيعات الأرباح من خلال التدفق النقدي الحر القوي خلال دورات البيع بالتجزئة المواتية والنهج المنضبط في تخصيص رأس المال.

على الرغم من أن هوامش الربح تتقلب مع دورات المخزون وديناميكيات التسعير والتحولات في طلب المستهلك، إلا أن حجم شركة تارجت ومرونتها التشغيلية وإدارتها المنضبطة للميزانية العمومية قد دعمت نمو توزيعات الأرباح دون انقطاع لأكثر من خمسة عقود.

عائد توزيعات الأرباح: حوالي 3.9%

توزيعات الأرباح السنوية: حوالي 5.69 دولار

معدل نمو توزيعات الأرباح على مدى 5 سنوات: حوالي 6.8%

سلسلة زيادة الأرباح الموزعة: أكثر من 52 عامًا

لماذا يُعتبر ملك توزيعات الأرباح؟

تستند مكانة شركة بيبسيكو كشركة رائدة في توزيع الأرباح إلى محفظتها المتنوعة من الوجبات الخفيفة والمشروبات، مما يوفر لها قدرة أكبر على التفاوض على الأسعار مقارنة بمنافسيها في مجال المشروبات فقط.

لقد ساهم النمو العضوي المستقر والانتشار العالمي والاستخدام الفعال لرأس المال في دعم نمو الأرباح الموزعة الذي يتجاوز التضخم باستمرار مع الحفاظ على نسبة التوزيع تحت السيطرة.

عائد توزيعات الأرباح: حوالي 3.7%

توزيعات الأرباح السنوية: حوالي 3.16 دولار

معدل نمو توزيعات الأرباح على مدى 5 سنوات: حوالي 5.5%

سلسلة زيادة الأرباح الموزعة: أكثر من 63 عامًا

لماذا يُعتبر ملك توزيعات الأرباح؟

تعتمد شركة سينسيناتي فاينانشال في توزيع أرباحها على الانضباط في عمليات الاكتتاب والحفاظ على رأس المال على المدى الطويل. وتتجنب الشركة السعي المحموم وراء العوائد المرتفعة، وتعتمد بدلاً من ذلك على تمويل نمو توزيعات الأرباح من خلال الأرباح المحتجزة وعوائد الاستثمار المحافظة.

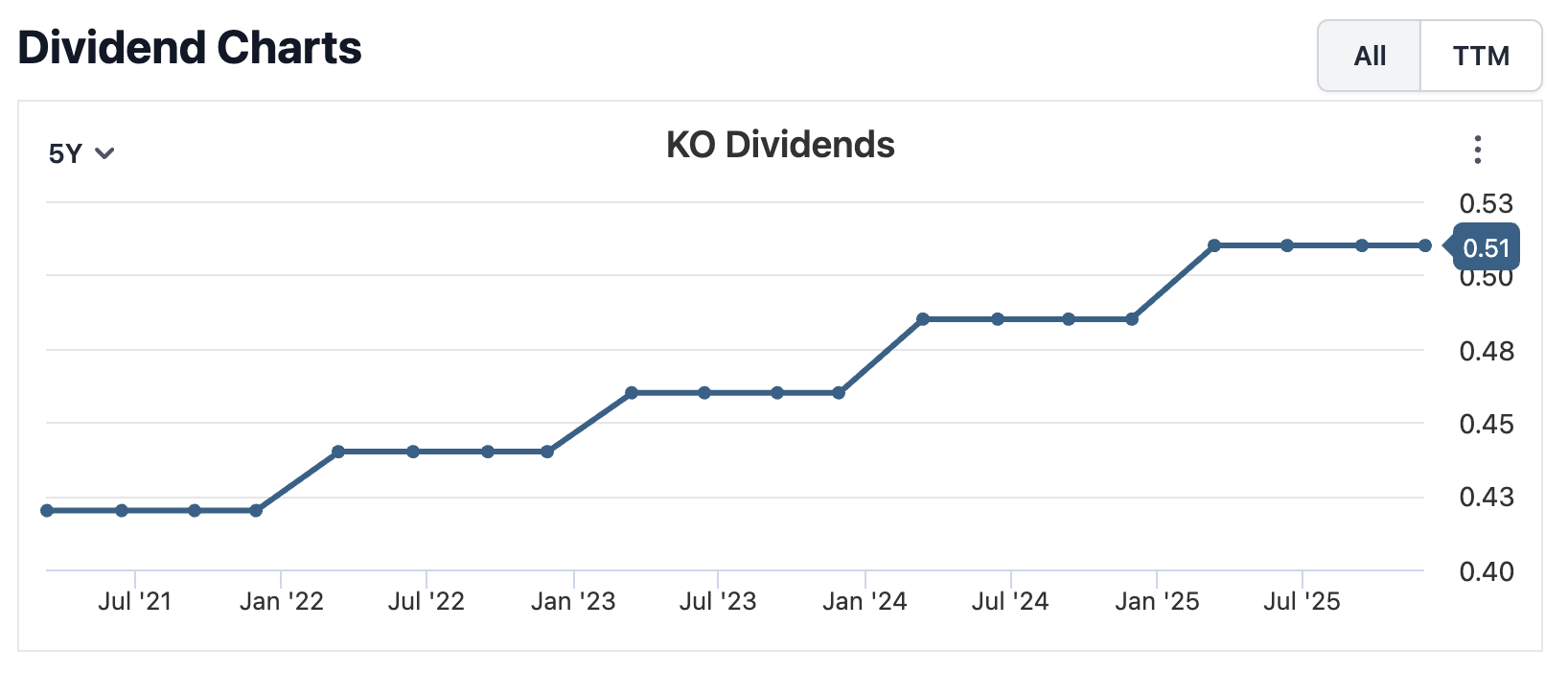

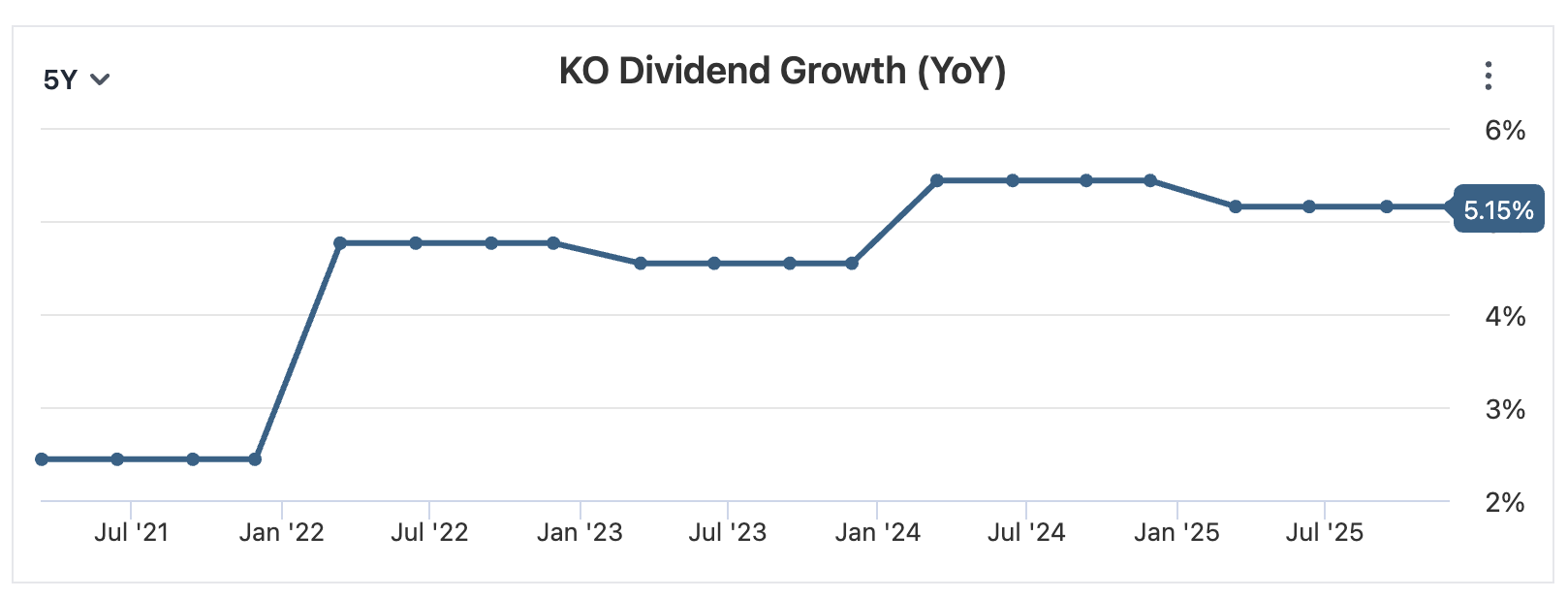

عائد توزيعات الأرباح : حوالي 3.0%

توزيعات الأرباح السنوية: حوالي 2.04 دولار

معدل نمو توزيعات الأرباح على مدى 5 سنوات: حوالي 4.5%

سلسلة زيادة الأرباح الموزعة: أكثر من 62 عامًا

لماذا يُعتبر ملك توزيعات الأرباح؟

تستند مرونة توزيعات أرباح شركة كوكاكولا إلى ميزتها التنافسية العالمية، وحجم التوزيع الذي لا مثيل له، وهيكل تعبئة خفيف الأصول إلى حد كبير يدعم هوامش ربح قوية واستدامة التدفق النقدي الحر.

على الرغم من أن عائد توزيعات الأرباح عادةً ما يكون أقل من عائد نظيراتها ذات الدخل الأعلى مخاطرة، إلا أن قوة التسعير لدى شركة كوكاكولا، والطلب المتكرر، وتخصيص رأس المال المنضبط قد ترجمت باستمرار إلى عوائد موثوقة للمساهمين ونمو ثابت في توزيعات الأرباح على المدى الطويل.

يجب على الشركة رفع توزيعاتها النقدية المنتظمة سنوياً لمدة خمسة عقود على الأقل. ويؤدي تجميد أو خفض توزيعات الأرباح إلى كسر هذه السلسلة فوراً.

لا تُحتسب المدفوعات الخاصة أو لمرة واحدة أو غير المنتظمة. فقط توزيعات الأرباح النقدية الدورية المدفوعة للمساهمين العاديين هي التي تُحتسب.

لا يشترط أن تكون الشركات التي توزع أرباحاً كبيرة مدرجة في مؤشر ستاندرد آند بورز 500 أو أي مؤشر رئيسي آخر، ولهذا السبب يمكن للشركات الأصغر حجماً والأقل شهرة أن تتأهل.

يتطلب الوصول إلى أكثر من 50 عامًا قدرة على الصمود خلال مختلف الدورات الاقتصادية، مثل النمو المستمر في توزيعات الأرباح خلال فترات الركود والتضخم وارتفاع أسعار الفائدة وانخفاضات السوق الكبيرة.

باختصار، الشركات التي حققت نمواً في توزيعات الأرباح دون انقطاع لمدة نصف قرن على الأقل، هي الشركات التي زادت توزيعات أرباحها دون انقطاع، مما يجعلها من بين أكثر الشركات استدامة في نمو توزيعات الأرباح وعائدات المساهمين في الأسواق العامة.

لانكستر كولوني (LANC) | عائد توزيعات الأرباح: ~2.0% - منتج أغذية متخصص يتمتع بولاء قوي للعلامة التجارية وإدارة مالية متحفظة، مما يدعم نمو توزيعات الأرباح المستقرة المدفوعة بتدفقات نقدية موثوقة.

مجموعة خدمات المياه في كاليفورنيا (CWT) | عائد توزيعات الأرباح: ~1.7% - شركة مرافق مياه منظمة تقدم رؤية مستقرة للغاية للأرباح وواحدة من أطول سجلات نمو توزيعات الأرباح في السوق.

مجموعة SJW (SJW) | عائد توزيعات الأرباح: ~2.3% - شركة مرافق منخفضة التقلبات، ملكة توزيعات الأرباح، ذات عوائد يمكن التنبؤ بها مرتبطة بهياكل أسعار منظمة والطلب على البنية التحتية الأساسية.

شركة بلاك هيلز (BKH) | عائد توزيعات الأرباح: ~4.6% - شركة مرافق إقليمية رائدة في توزيعات الأرباح تستفيد من عمليات الكهرباء والغاز المنظمة، وتقدم عائدًا أعلى مع نمو ثابت في توزيعات الأرباح مدفوع بالسياسات.

كوميرس بانكشيرز (CBSH) | عائد توزيعات الأرباح: ~1.9% - بنك إقليمي يدير بشكل متحفظ، وقد تم الحفاظ على نمو توزيعات الأرباح خلال دورات ائتمانية متعددة من خلال الاكتتاب المنضبط والاحتفاظ برأس المال.

بنك المزارعين والتجار (FMCB) | عائد توزيعات الأرباح: ~1.5% - وهو بنك مجتمعي أقل شهرة، ولكنه ملك توزيعات الأرباح ولديه سجل طويل استثنائي في توزيع الأرباح، مدعومًا بالإقراض المحافظ وقواعد الودائع المحلية القوية.

تُعرف الشركات المدرجة في البورصة باسم "ملوك توزيعات الأرباح"، وهي الشركات التي زادت توزيعات أرباحها سنوياً لمدة لا تقل عن 50 عاماً متتالية. ويعكس هذا المعيار انضباطاً مالياً استثنائياً، وتدفقات نقدية مستدامة، والتزاماً طويل الأجل بتحقيق عوائد للمساهمين.

يكمن الاختلاف الرئيسي في طول فترة الاستثمار. تتطلب الشركات الرائدة في توزيع الأرباح 25 عامًا متتالية من الزيادات في توزيعات الأرباح، بينما تتطلب الشركات الرائدة في توزيع الأرباح 50 عامًا. هذا المعيار الأعلى يضع الشركات الرائدة في توزيع الأرباح ضمن مجموعة أصغر وأكثر انتقائية.

لا. تقدم العديد من الشركات الرائدة في توزيع الأرباح عوائد معتدلة. يكمن سر جاذبيتها في استقرار توزيعات الأرباح ونموها على المدى الطويل، بدلاً من التركيز على تعظيم الدخل على المدى القصير. غالباً ما تعكس العوائد المرتفعة ضمن هذه المجموعة دورات التقييم، وليس مخاطر توزيع الأرباح.

نعم. إذا فشلت شركة ما في رفع توزيعات أرباحها في أي عام، حتى لو حافظت على نفس نسبة التوزيع، فإنها تفقد على الفور لقب "ملك توزيعات الأرباح" ويجب أن تبدأ سلسلة جديدة من الصفر.

تاريخياً، تميل الشركات التي توزع أرباحاً كبيرة إلى أن تكون أكثر مرونة خلال فترات الركود الاقتصادي بفضل نماذج أعمالها المستقرة وقدرتها القوية على توليد السيولة النقدية. ومع ذلك، فهي تبقى أسهماً وتخضع لمخاطر السوق.

لا يوجد ضمان لتوزيعات الأرباح. فرغم أن شركات توزيعات الأرباح الكبرى تتمتع بسجلات أداء استثنائية، إلا أن نمو توزيعات الأرباح في المستقبل يعتمد على الأرباح والتدفقات النقدية وقرارات الإدارة. ويقلل الأداء المتميز في الماضي من المخاطر، ولكنه لا يقضي عليها تمامًا.

تمثل شركات "ملوك توزيعات الأرباح" أعلى معايير الاستثمار في نمو توزيعات الأرباح. وتعكس قدرتها على زيادة توزيعات الأرباح باستمرار لأكثر من نصف قرن نماذج أعمال متينة، وتخصيصًا منضبطًا لرأس المال، والتزامًا راسخًا بتحقيق عوائد للمساهمين.

رغم اختلاف العوائد بين شركات المجموعة، إلا أن ما يجمع "ملوك توزيعات الأرباح" هو الموثوقية لا السعي وراء العوائد. بالنسبة للمستثمرين الباحثين عن استقرار الدخل على المدى الطويل، وتدفق نقدي مقاوم للتضخم، ومرونة مثبتة عبر الدورات الاقتصادية، تظل "ملوك توزيعات الأرباح" من أكثر الركائز مصداقية في أسواق الأسهم.

تنويه: هذه المعلومات مُخصصة لأغراض إعلامية عامة فقط، ولا تُعتبر (ولا ينبغي اعتبارها) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُشكل أي رأي وارد في هذه المعلومات توصية من شركة EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُحددة مناسبة لأي شخص بعينه.