تجارة

حول إي بي سي

اريخ النشر: 2025-10-28

ارتفعت أسواق الأسهم العالمية مرة أخرى، محطمة أعلى مستوياتها على الإطلاق في أواخر أكتوبر 2025. إذا كنت تتساءل عن سبب ارتفاع الأسهم على الرغم من المخاوف الاقتصادية الكلية، أو التضخم، أو العناوين الرئيسية العالمية، فأنت لست وحدك.

في واقع الأمر، إن ارتفاع اليوم ليس قصة منفردة؛ بل هو نتيجة لعدة نبضات إيجابية تصطف في وقت واحد: قراءة أضعف من المتوقع للتضخم في الولايات المتحدة، والتي أحيت توقعات خفض أسعار الفائدة من جانب بنك الاحتياطي الفيدرالي في الأمد القريب؛ وتجدد التفاؤل في العلاقات التجارية بين الولايات المتحدة والصين؛ والأرباح القوية وزخم الذكاء الاصطناعي في شركات التكنولوجيا الكبرى؛ وتدفقات المحافظ الداعمة إلى الأصول الخطرة.

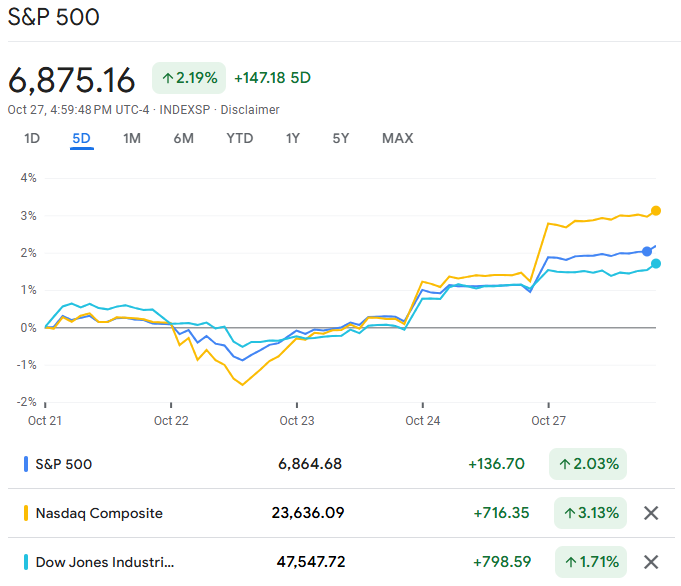

ونتيجة لهذا، دفعت هذه المواضيع مؤشرات ستاندرد آند بورز 500 وناسداك وداو جونز إلى مستويات قياسية جديدة أو قريبة منها، في حين ارتفعت العقود الآجلة قبل الموجة التالية من إعلانات أرباح الشركات الكبرى.

وفي الجلسات الأخيرة، شهدت الأسواق مكاسب واسعة النطاق، حيث سجل مؤشرا S&P 500 وناسداك مستويات قياسية جديدة، في حين أغلق مؤشر داو جونز أيضاً على ارتفاع ملحوظ.

وشهد شهر أكتوبر وحده ارتفاع المؤشرات بنسبة تتراوح بين 3% و7%، مع تفوق أداء الشركات الصغيرة والأسواق الآسيوية على الشركات الكبيرة على مستوى العالم.

أغلقت المؤشرات الأمريكية الرئيسية ، بما في ذلك مؤشر S&P 500، وناسداك، ومتوسط داو جونز الصناعي، جميعها عند مستويات قياسية مرتفعة في 27 أكتوبر 2025.

الارتفاع العالمي : سجلت المؤشرات الآسيوية (اليابان وكوريا الجنوبية وتايوان) قمم جديدة ، في حين تعزز اليوان الصيني وأصول الأسواق الناشئة.

في أعقاب أحدث إصدار لمؤشر أسعار المستهلك الأمريكي وموجة من نتائج الشركات المتفائلة، أضاف مؤشر داو عدة مئات من النقاط في جلسة واحدة، مع ارتفاع مؤشري ستاندرد آند بورز وناسداك بنحو 0.8-1.2%. [1]

واصلت العقود الآجلة مكاسبها حتى يوم التداول التالي، حيث استوعب المستثمرون احتمالات خفض أسعار الفائدة من قِبَل الاحتياطي الفيدرالي، واستوعبوا الأرباح القوية لشركات التكنولوجيا. وكانت أحجام التداول واتساع نطاق التداول إيجابيين، حيث تفوقت الأسهم الرابحة على الأسهم الخاسرة بفارق كبير في كلٍّ من بورصتي نيويورك وناسداك.

| # | المحفز | المحرك الرئيسي / الملخص |

|---|---|---|

| 1 | انخفاض التضخم ورهانات خفض أسعار الفائدة الفيدرالية | أدى تراجع مؤشر أسعار المستهلك الأمريكي (الأساسي عند 3%) إلى تعزيز توقعات خفض أسعار الفائدة من جانب بنك الاحتياطي الفيدرالي في الأمد القريب، مما أدى إلى تراجع العوائد ورفع أسعار الأسهم. |

| 2 | تفاؤل بشأن التجارة بين الولايات المتحدة والصين | أدت الإشارات الإيجابية من محادثات التجارة والصفقات الصغيرة إلى تقليل المخاطر الجيوسياسية وتحسين رؤية الأرباح. |

| 3 | زخم أرباح التكنولوجيا والذكاء الاصطناعي | أكدت النتائج القوية للربع الثالث من شركات التكنولوجيا الكبرى النمو المستدام المدعوم بالذكاء الاصطناعي. |

| 4 | تدفقات الصناديق وصناديق الاستثمار المتداولة | أدى الارتفاع الكبير في تدفقات صناديق الاستثمار المتداولة في الأسهم بعد صدور مؤشر أسعار المستهلك والأخبار التجارية إلى خلق ضغوط صعودية على المؤشرات. |

| 5 | رياح الاقتصاد الكلي المواتية: العائدات الحقيقية والدولار | وقد أدى انخفاض العائدات الحقيقية وضعف الدولار إلى زيادة جاذبية الأصول الخطرة. |

| 6 | اتساع السوق والتحليلات الفنية | أكدت المزيد من الأسهم التي وصلت إلى مستويات قياسية جديدة المشاركة الواسعة والزخم الصعودي. |

أظهر تقرير مؤشر أسعار المستهلك الأمريكي لشهر سبتمبر انخفاضًا في التضخم الأساسي بنسبة 3.0%، وهو أقل من التوقعات وأقل من الشهر السابق. وسارعت الأسواق إلى تقدير خفض أسعار الفائدة بمقدار ربع نقطة مئوية، مما زاد من احتمالية تخفيف بنك الاحتياطي الفيدرالي لسياساته النقدية فياجتماع اللجنة الفيدرالية للسوق المفتوحة في 29 أكتوبر .

أدى هذا التحول إلى انخفاض العائدات الحقيقية وتعزيز تقييمات قطاعات النمو. ويتوقع حوالي 96% من متداولي العقود الآجلة الآن أن يخفض الاحتياطي الفيدرالي أسعار الفائدة إلى ما بين 3.75% و4.00%.

أهمية هذا الأمر : إن انخفاض معدلات التضخم يعزز الرغبة في المخاطرة من خلال زيادة احتمالية اتباع سياسة نقدية أكثر سهولة وتقليل الضغوط على الإنفاق الأسري/المستهلك.

وكان المحرك الكبير الآخر وراء هذه الخطوة هو التفاؤل المتجدد بشأن مفاوضات التجارة بين الولايات المتحدة والصين.

في سياق متصل، من المقرر عقد اجتماع بين الرئيس الأمريكي دونالد ترامب والرئيس الصيني شي جين بينغ هذا الأسبوع في كوريا الجنوبية. وخلال الأيام القليلة الماضية، أشارت التقارير إلى أن الجانبين اتفقا على إطار عمل تجاري أولي، مما قلل من خطر تصعيد جديد للحرب التجارية. وقد خفف هذا من وطأة الثقل الجيوسياسي الكبير على سلاسل التوريد العالمية وهوامش أرباح الشركات. [2]

وساهمت اتفاقيات التجارة الصغيرة الإضافية مع ماليزيا وفيتنام وتايلاند في تعزيز المعنويات في مختلف أنحاء آسيا.

أهمية هذا الأمر : تتمتع الشركات الأمريكية الكبرى بتعاملات قوية مع الصين. حتى التحسن الطفيف في تدفقات التجارة يُحسّن من وضوح الأرباح وثقة المستثمرين.

تظل شركات التكنولوجيا الكبرى وشركات الرقائق الإلكترونية المحرك الرئيسي للسوق في عام 2025. إنه أسبوع حاسم للأرباح، حيث أعلنت أكثر من 170 شركة من شركات S&P 500 (بما في ذلك شركات التكنولوجيا العملاقة "Magnificent 7") عن نتائج الربع الثالث.

حتى الآن، تجاوزت نتائج حوالي 86% من شركات مؤشر ستاندرد آند بورز 500 توقعات المحللين فيما يتعلق بالإيرادات والأرباح، وهو ما يمثل أحد أقوى "التجاوزات" منذ سنوات.

عندما تؤكد الأرباح أن الإنفاق على الذكاء الاصطناعي حقيقي ودائم، فإنه يعمل على تضخيم التفاؤل عبر أشباه الموصلات، والسحابة، والبرمجيات، والأجزاء المجاورة من السوق، مما ينتج عنه عوائد ضخمة للمؤشرات لأن هذه الشركات تحمل أوزانًا ثقيلة في المعايير الرئيسية. [3]

باختصار، يوضح هذا أن الذكاء الاصطناعي يتطور إلى مصدر للإيرادات المتكررة، مما يعزز مشهد المخاطر بأكمله.

أهمية هذا الأمر : عندما تتفوق الشركات ذات القيمة السوقية الضخمة على غيرها من الشركات، تعمل تدفقات صناديق الاستثمار المتداولة وصناديق المؤشرات تلقائيًا على توجيه المزيد من رأس المال إلى تلك الأسماء، مما يؤدي إلى تضخيم مكاسب المؤشر.

أظهرت بيانات متتبعي الصناديق وموجزات التدفقات اليومية تدفقات صافية إلى صناديق المؤشرات المتداولة للأسهم بعد صدور مؤشر أسعار المستهلك، وفي الفترة التي تسبق عناوين الأخبار التجارية. في عام 2025، ستظل تدفقات الاستثمار السلبي وصناديق المؤشرات المتداولة مؤثرة بشكل كبير في السوق.

عندما يخصص المستثمرون أموالهم لصناديق المؤشرات المتداولة للأسهم، فإنهم لا يختارون أسهمًا فردية؛ بل يشترون السوق بأكمله. هذا النهج يُحدث ضغطًا صعوديًا فوريًا على مؤشرات السوق.

غالبًا ما تؤدي عناوين الأخبار الإيجابية وتراجع المخاوف بشأن أسعار الفائدة إلى فترات وجيزة من نشاط شراء قوي. خلال هذه الفترات، يمكن لصناديق الاستثمار المتداولة (ETFs) ، والصناديق النشطة التي تُعدّل ميزانيات المخاطر الخاصة بها، ومكاتب التداول الخاصة التي تعيد استخدام الرافعة المالية لمراكزها، أن تُضخّم تحركات الأسعار الصاعدة.

أهمية هذا الأمر : عندما تتوافق تدفقات التجزئة والمؤسسات، فإن حتى التغييرات الأساسية التدريجية يمكن أن تولد ارتفاعات قوية في السوق.

بعيدًا عن العناوين الرئيسية، فإنّ العوامل المحرّكة للاقتصاد الكليّ هي العائدات الحقيقية والدولار الأمريكي. إذ يميل انخفاض قراءة مؤشر أسعار المستهلك إلى خفض أسعار الفائدة الاسمية والحقيقية المتوقعة؛ وغالبًا ما يتبع انخفاض الدولار هذا التحوّل أو يرافقه. ويُعدّ انخفاض العائدات الحقيقية وضعف الدولار الأمريكي إيجابيين للأصول المقوّمة بالدولار (بما في ذلك الأسهم الأمريكية) ولمخاطر الأسواق الناشئة.

سوف يلاحظ المتداولون الذين يراقبون فروق أسعار الفائدة بين سندات الخزانة الأمريكية (TIPS)، وتحركات السندات على مدى 2 إلى 10 سنوات، ومؤشر الدولار الأمريكي (DXY)، أن هذه المتغيرات تحولت بطرق تصب في صالح الأصول الخطرة خلال الجلسات الأخيرة.

أهمية هذا الأمر : تؤدي العائدات الحقيقية المنخفضة إلى رفع القيمة الحالية للتدفقات النقدية المستقبلية للشركات، وخاصة بالنسبة لأسهم النمو.

يفوق عدد الأسهم التي تحقق أعلى مستوياتها خلال 52 أسبوعًا عدد الأسهم التي تحقق أدنى مستوياتها، مما يشير إلى مشاركة إيجابية. وقد جذبت الاختراقات الفنية زخمًا وتدفقات كمية، مما أدى إلى عمليات بيع قصيرة بين الحين والآخر.

وعلاوة على ذلك، أدى الخوف من تفويت الفرصة (FOMO) بين المستثمرين الأفراد والمستثمرين المؤسسيين إلى تغذية عمليات الشراء اللاحقة.

لماذا هذا مهم : يؤكد اتساع النطاق أن هذه الخطوة ليست مجرد حفنة من الشركات الكبرى التي تسحب المؤشرات إلى الأعلى؛ بل تشير إلى أن المشاركة أوسع وأكثر استدامة على المدى القصير.

قد تُشير القوة الملحوظة اليوم إلى بداية انتعاش أكثر استدامة، ولكنها قد تكون أيضًا مجرد ارتفاع مؤقت كبير. لسوق صاعد مستدام، ستحتاج عادةً إلى:

نمو الأرباح الدائم

تيسير السياسة النقدية والقدرة على التنبؤ بها،

الظروف الجيوسياسية مستقرة أو تتحسن

اتساع وتدفق صحي.

لدينا حاليًا أجزاء من هذا اللغز، لكن كل جزء منها قابل للتغيير. لذا، راقبوا ما إذا كانت التدفقات ستظل إيجابية، وما إذا كانت إجراءات الاحتياطي الفيدرالي تتماشى مع توقعات السوق في الأشهر المقبلة.

اتصالات وتقويم اجتماعات بنك الاحتياطي الفيدرالي

الأرباح من الشركات الكبرى المتبقية

عناوين التجارة بين الولايات المتحدة والصين

تقارير تدفقات الصناديق المتداولة في البورصة والتدفقات الصافية على مستوى الصناديق

العائدات الحقيقية وتحركات الدولار

ليس بالضرورة. فانخفاض مؤشر أسعار المستهلك يزيد من احتمالية تخفيف بنك الاحتياطي الفيدرالي لسياساته النقدية، وهو أمر متفائل، لكن الأسواق سرعان ما تعدل توقعاتها المستقبلية.

لا. في حين أن قطاع التكنولوجيا هو القطاع الرائد، فإن نمو الأرباح سيكون واسع النطاق في الربع الثالث من عام 2025، مع تسجيل القطاعات الصناعية والمالية والمرافق أيضًا أرقامًا قياسية جديدة.

ارتفعت السندات مع انخفاض العائدات؛ وتأخر الذهب وبعض العملات المشفرة قليلاً بسبب بيئة المخاطرة.

ينبغي على المستثمرين على المدى الطويل اتباع نهج DCA، في حين ينبغي على المتداولين انتظار التأكيد الفني بعد عمليات الانسحاب.

نعم. عناوين الأخبار التجارية قد تُغيّر شهية المخاطرة بسرعة.

في الختام، قبل إصدار مؤشر أسعار المستهلك، كانت الأسواق متفائلة بحذر، لكنها لم تُقدّر سوى احتمالات ضئيلة لخفض الفائدة. وقد دفع تراجع مؤشر أسعار المستهلك احتمالات خفض الفائدة من قِبَل الاحتياطي الفيدرالي إلى ارتفاع ملموس خلال ساعات، مما أدى إلى إعادة تخصيص فورية للاستثمارات من النقد والأدوات قصيرة الأجل إلى الأسهم.

نفّذت الصناديق السلبية ومديرو الخوارزميات جداول شراء في صناديق الاستثمار المتداولة وعقود المؤشرات الآجلة، مما عزّز الزخم. وفي غضون 24 ساعة، حوّلت التدفقات وإعادة تقييم القيمة انتعاشًا مؤقتًا إلى إغلاقات قياسية لمؤشري ستاندرد آند بورز وناسداك.

يُحدد هذا التسلسل من البيانات ← توقعات السياسات ← التدفقات ← استجابة الأسعار دورة السوق الحديثة. وسيعتمد استمرار الاتجاه الصعودي على الجولة القادمة من بيانات الاقتصاد الكلي، وقرارات الاحتياطي الفيدرالي، ومدة استمرار الأرباح الإيجابية والرياح الجيوسياسية المواتية.

إخلاء مسؤولية: هذه المادة لأغراض إعلامية عامة فقط، وليست (ولا ينبغي اعتبارها كذلك) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُمثل أي رأي مُقدم في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُعينة مُناسبة لأي شخص مُحدد.

[2] https://www.reuters.com/world/china/global-markets-trading-day-graphic-2025-10-27/