Có một câu nói trong thế giới đầu tư rằng "chọn cổ phiếu còn quan trọng hơn chọn thời điểm". Câu này có nghĩa là việc chọn cổ phiếu tốt để đầu tư sẽ mang lại lợi nhuận; tuy nhiên, nếu chọn đúng cổ phiếu mà lại giao dịch vào thời điểm không thích hợp, thì có thể dẫn đến thua lỗ. Ngược lại, nếu lựa chọn đúng thời điểm mua và bán cổ phiếu, bạn sẽ có cơ hội thu được lợi nhuận tốt hơn. Để nắm bắt được thời điểm mua bán hợp lý, việc xác định các mức hỗ trợ và kháng cự là rất quan trọng. Dưới đây là một cái nhìn chi tiết về các mức kháng cự và chiến lược giao dịch liên quan đến chúng.

Mức kháng cự là gì?

Mức kháng cự, còn được gọi là mức áp lực, là một mức giá mà tại đó giá cổ phiếu hoặc đồng tiền thường bị áp lực bán mạnh, khiến giá khó có thể tiếp tục tăng. Điều này xảy ra vì tại mức giá này, các nhà đầu tư có thể có xu hướng bán ra để kiếm lời, hoặc vì mức giá đó được xem là quá cao hoặc không hợp lý.

Mức kháng cự cũng có nghĩa là khi giá cổ phiếu tăng lên gần một mức giá nhất định, giá sẽ dừng lại hoặc thậm chí giảm xuống. Giống như có một lực lượng nào đó từ trên cao đang giữ giá cổ phiếu không cho tăng tiếp hoặc thậm chí kéo giá xuống. Nó giống như một lực đè nén, ngừng đà tăng.

Áp lực này thường được xác định là lực bán, ngăn cản giá tăng tiếp trong một khoảng thời gian. Cụ thể, khi giá cổ phiếu đạt đến một mức nhất định và nếu áp lực bán trở nên mạnh mẽ đến mức ngừng được đà tăng giá, thì mức giá đó giống như một "trần" giá. Mức giá này có thể ngừng hoặc tạm thời cản trở giá tăng, được gọi là mức kháng cự.

Ví dụ, nếu giá cổ phiếu tăng từ 80 đô la lên 100 đô la rồi sau đó giảm, và sau đó lại tăng lên 100 đô la và tiếp tục giảm, thì có thể nói là có rất nhiều áp lực bán quanh mức giá 100 đô la, ngăn cản giá tiếp tục tăng trong một thời gian. Vì vậy, 100 đô la có thể coi là khu vực kháng cự.

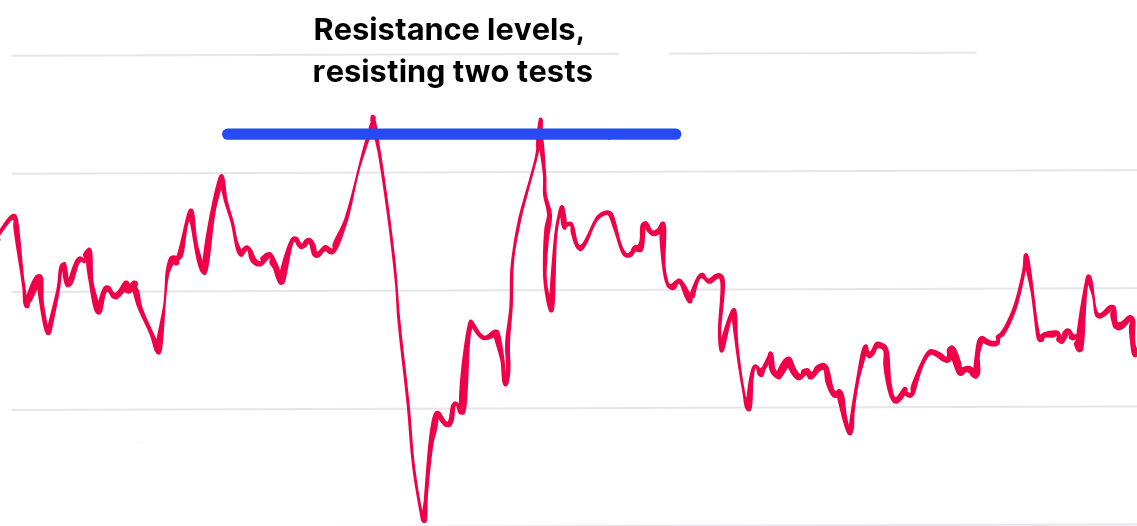

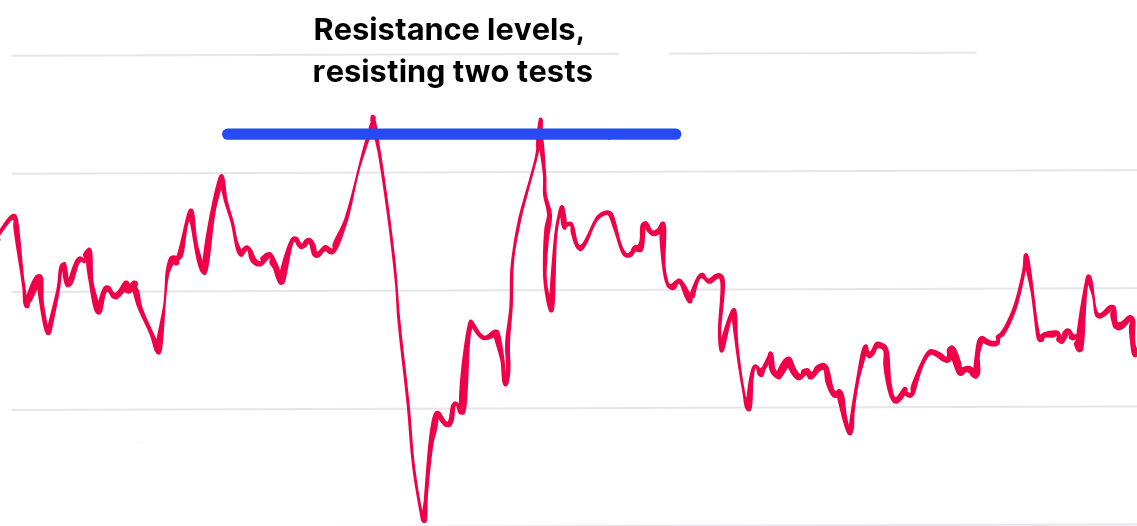

Thông thường, trên biểu đồ giá, mức kháng cự được thể hiện dưới dạng một đường nối các điểm cao nhất của ít nhất hai sóng và kéo dài ra phía bên phải biểu đồ. Đường kháng cự này thường là một đường ngang hoặc dốc xuống, và khi giá chạm vào đường này, giá sẽ gặp phải sự cản trở và có thể giảm xuống.

Ngược lại, mức hỗ trợ là một đường ngang hoặc đường dốc lên trên biểu đồ. Khi giá cổ phiếu giảm đến mức hỗ trợ, nó thường được hỗ trợ và có thể quay đầu tăng trở lại. Đường hỗ trợ được vẽ bằng cách nối các điểm thấp nhất của ít nhất hai sóng trên biểu đồ giá và kéo dài ra phía bên phải.

Một điểm quan trọng cần lưu ý là mức kháng cự và mức hỗ trợ có thể hoán đổi cho nhau. Cụ thể, khi một cổ phiếu vượt qua thành công một mức kháng cự, mức kháng cự đó sẽ trở thành mức hỗ trợ trong tương lai. Ngược lại, nếu giá cổ phiếu giảm xuống dưới mức hỗ trợ, mức hỗ trợ đó sẽ trở thành mức kháng cự trong tương lai.

Ví dụ: Giả sử, giá cổ phiếu trước đây dao động giữa 80 đô la và 100 đô la, và một số nhà đầu tư đã mua cổ phiếu trong phạm vi này. Phạm vi dao động này là khu vực giá trị của những nhà đầu tư đó. Sau khi giá cổ phiếu trải qua một đợt tích lũy, nó đã giảm xuống dưới khu vực hỗ trợ gần 80 đô la, có nghĩa là những nhà đầu tư đã mua cổ phiếu trong khoảng từ 80 đến 100 đô la giờ đây đang chịu thua lỗ.

Từ góc độ tâm lý giao dịch, không ai muốn chịu thua lỗ. Mặc dù một số người có thể vượt qua rào cản tâm lý và chấp nhận lỗ, nhưng vẫn có nhiều người chọn cách giữ cổ phiếu và mong chờ giá cổ phiếu tăng trở lại để bán ra với giá gần mức hòa vốn. Vì vậy, khi giá cổ phiếu có cơ hội hồi phục lên gần khu vực hỗ trợ trước đó, tức là khi giá cổ phiếu hồi phục gần 80 đô la, thực chất giá cổ phiếu đang gần với giá trị hòa vốn của những nhà đầu tư bị mắc kẹt.

Họ sẽ muốn bán ra để thoát khỏi tình trạng này, dẫn đến áp lực bán lớn, ngăn cản giá cổ phiếu tiếp tục tăng. Do đó, mặc dù khu vực 80 đô la là mức hỗ trợ ban đầu, nhưng khi mức hỗ trợ này bị phá vỡ và cổ phiếu hồi phục, chúng ta phải giải quyết áp lực bán trên thị trường, khiến khu vực hỗ trợ 80 đô la trở thành một khu vực kháng cự mới.

Ngoài ra, một cái gì đó cần ghi nhớ. Mức kháng cự quan sát trên các khung thời gian dài thường quan trọng hơn so với các khung thời gian ngắn. Khi giá cổ phiếu hoặc đồng tiền đạt đến mức kháng cự, các nhà đầu tư có thể kỳ vọng giá sẽ giảm xuống hoặc có một phạm vi giao dịch kéo dài.

Biểu đồ giá giúp các nhà giao dịch và nhà đầu tư nhận diện được các khu vực kháng cự và cung cấp những manh mối về tầm quan trọng của các mức giá này. Cụ thể, họ nhìn vào số lần giá chạm vào khu vực kháng cự, và nếu khu vực này bị kiểm tra nhiều lần, nó sẽ càng trở nên quan trọng, vì nó thu hút thêm nhiều người mua và bán để đưa ra quyết định giao dịch.

Tóm lại, mức kháng cự có thể hạn chế đà tăng giá vì có sự xuất hiện của lực bán mạnh tại mức giá đó, khiến giá khó có thể vượt qua. Nếu giá cổ phiếu hoặc đồng tiền có thể vượt qua mức kháng cự, điều này có thể kích thích một đợt tăng giá mới, thu hút thêm nhiều người mua tham gia giao dịch.

7 loại mức kháng cự

| Kiểu |

Sự miêu tả. |

| Đỉnh cao lịch sử |

Tăng lên mức cao nhất mọi thời đại trước đó bị chặn |

| Đường trung bình động |

Sự gia tăng bị chặn gần các đường trung bình động |

| Fibonacci thoái lui |

Tăng lên mức thoái lui Fibonacci bị chặn |

| Đỉnh khối lượng |

Khối lượng đạt đỉnh khi tăng. |

| Đường xu hướng |

Tăng bị chặn bởi đường xu hướng |

Mức kháng cự được hình thành như thế nào

Mức kháng cự được hình thành bởi sức mạnh bán ra trong thị trường. Khi giá cổ phiếu hoặc đồng tiền tăng lên, các người bán có thể xuất hiện tại một mức giá nhất định để chốt lời hoặc quyết định bán ra vì họ cho rằng giá hiện tại quá cao. Áp lực bán này tạo ra mức kháng cự trong thị trường, ngăn cản giá tiếp tục tăng.

Khi giá gần chạm hoặc đạt mức cao nhất mọi thời đại, hoặc các mức giá quan trọng, các nhà đầu tư có thể cảm thấy lo lắng hoặc sợ hãi rằng giá hiện tại quá cao và có thể sẽ có sự điều chỉnh giá. Do đó, họ có thể quyết định bán ra tại mức giá này, tạo ra mức kháng cự.

Một cách khác, có thể có một lượng lớn các lệnh bán tại một mức giá nhất định, tức là cung vượt cầu. Điều này có thể do trước đó, các nhà đầu tư đã mua một lượng lớn cổ phiếu hoặc tiền tệ tại mức giá này và khi giá tăng trở lại đến mức đó, họ quyết định bán ra, tạo thành mức kháng cự.

Mức kháng cự cũng có thể hình thành khi giá tăng đến một mức nhất định và các nhà đầu tư đang nắm giữ vị thế có thể quyết định chốt lời, dẫn đến gia tăng các lệnh bán. Hiện tượng này được gọi là rút lợi nhuận, trong đó nhà đầu tư chốt lời từ mức giá đã mua trước đó và bán tài sản của mình với giá cao hơn. Hành động này thường dẫn đến sự cản trở nhất định đối với sự tăng giá, tạo ra mức kháng cự.

Chúng ta có thể dễ dàng hiểu hiện tượng này qua một câu chuyện. Một thương nhân mua 50 thanh vàng sáng bóng từ một quốc gia khác với giá 1.000 đô la mỗi thanh. Sau đó, ông mang số vàng này về quê và mở một quầy bán với giá ban đầu là 1.100 đô la mỗi thanh. Lúc đầu, nhiều người đã mua hết năm thanh vàng cuối cùng khi giá tăng lên. Sau đó, ông tăng giá mỗi thanh lên 1.200 đô la, và kết quả là tất cả đều được bán sạch. Ngày hôm đó, thương nhân đã bán hết số vàng và kiếm được một khoản tiền lớn.

Ngày hôm sau, ông lại vội vàng ra ngoài và với chi phí là 1.000 đô la, ông mua thêm 100 thanh vàng, mang về quê và bán với giá 1.500 đô la mỗi thanh. Tuy nhiên, doanh thu của ông đột nhiên giảm mạnh và không có ai đến mua vàng.

Lý do là một số khách hàng đã mua vàng trước đây đã mở các quầy bán vàng với giá thấp hơn. Để giành khách, họ bán một thanh vàng với giá chỉ 1.300 đô la, khiến thương nhân phải giảm giá xuống còn 1.200 đô la để thu hút khách hàng. Tuy nhiên, các quầy vàng khác cũng nhanh chóng giảm giá, bán với giá 1.150 đô la.

Cuối cùng, giá vàng đã giảm xuống còn 1.100 đô la, và lúc này doanh thu của thương nhân đột nhiên tăng mạnh. Đây là mức giá mà ông đã bán vàng lần đầu tiên và rất nhiều khách hàng không mua vàng trước đó với mức giá này bắt đầu cảm thấy tiếc nuối. Khi vàng được bán lại với giá 1.100 đô la, nhiều người đã lao vào mua vàng một cách điên cuồng.

Tại thời điểm này, các quầy vàng khác không còn muốn giảm giá nữa, vì họ đã mua vàng với giá 1.100 đô la, không có lý do gì để bán thấp hơn mức giá đó. Do đó, mức giá 1.100 đô la đã tạo thành một mức hỗ trợ, vì mức giá này thu hút được nhu cầu lớn từ thị trường. Nếu càng nhiều người nghĩ rằng 1.100 đô la là mức giá hợp lý để mua hoặc nếu nhiều người tiếp tục mua tại mức giá này vì sợ bỏ lỡ cơ hội, mức hỗ trợ này sẽ càng hiệu quả hơn.

Câu chuyện tiếp tục khi thương nhân nhận ra rằng khách hàng bắt đầu mua vàng với mức giá 1.100 đô la. Ngày hôm sau, ông bắt đầu tăng giá dần, bán với giá 1.200 đô la, sau một tuần là 1.300 đô la, rồi 1.500 đô la. Một tháng sau, ông bán với giá 1.600 đô la, nhưng số vàng này không thể bán được.

Cần lưu ý rằng một số người bán vàng đã mua vàng từ thương nhân trước đó với hy vọng rằng giá vàng sẽ tiếp tục tăng mạnh, và sau đó sẽ bán lại để kiếm lời. Tuy nhiên, sau gần một tháng giá giảm, họ nhận ra rằng 1.500 đô la là mức giá cao nhất trong thời gian này. Vì vậy, sau một tháng, nhiều người đã quyết định bán vàng ở mức giá 1.500 đô la để không bỏ lỡ cơ hội, và số lượng người bán tăng lên, tạo ra một mức kháng cự tại mức giá này.

Mức kháng cự này hình thành vì đây là mức giá mà tại đó có một nguồn cung rất lớn từ thị trường, và càng nhiều người nghĩ rằng 1.500 đô la là mức giá cao nhất, hoặc càng nhiều người chọn bán vàng ở mức giá này vì sợ bỏ lỡ cơ hội, mức kháng cự sẽ càng mạnh.

Mức kháng cự cũng có thể được hình thành vì các nhà phân tích kỹ thuật thường sử dụng các mô hình biểu đồ và các chỉ báo kỹ thuật để xác định các mức giá kháng cự. Một số yếu tố kỹ thuật phổ biến bao gồm mức giá cao nhất mọi thời đại, các đường trung bình động và mức thoái lui Fibonacci. Khi giá tiếp cận hoặc chạm các mức giá này, các nhà giao dịch có thể kỳ vọng rằng sự tăng giá sẽ bị cản trở, từ đó tạo ra mức kháng cự.

Tóm lại, mức kháng cự được hình thành bởi sức mạnh bán ra trong thị trường và thường xảy ra khi giá cổ phiếu hoặc đồng tiền tăng lên. Tại mức giá này, các người bán sẵn sàng bán tài sản của họ, khiến giá khó có thể tiếp tục tăng.

Cách tính mức kháng cự

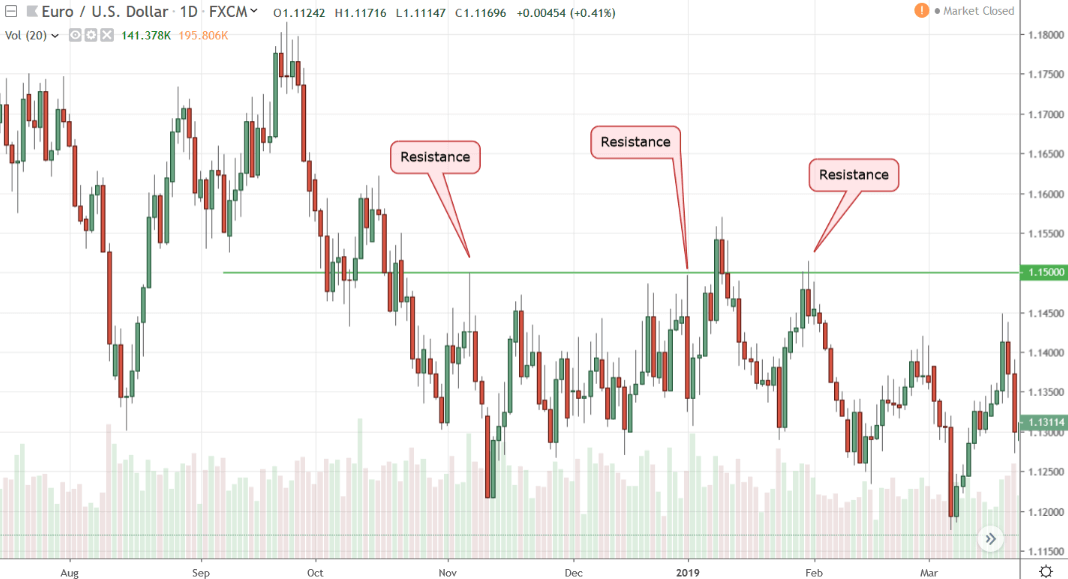

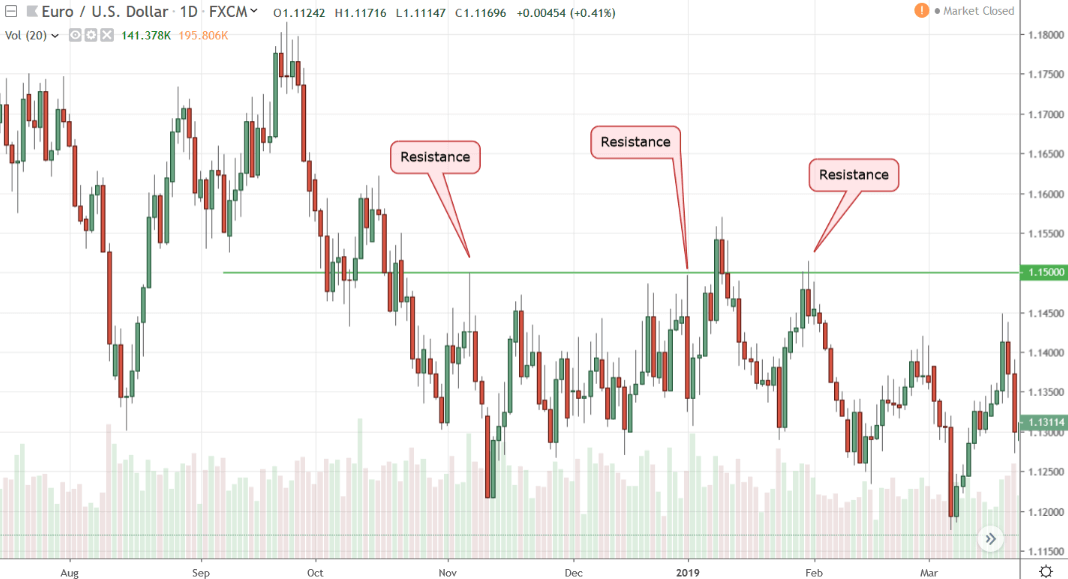

Nó được sử dụng trong phân tích kỹ thuật để mô tả điểm cản trở khi giá tăng. Mức giá này thường là thời điểm giá đã tăng đến một mức nhất định và đang nỗ lực để tiếp tục tăng do lực bán tăng hoặc áp lực bán từ nhà đầu tư. Nó thường được ước tính bằng cách phân tích biến động giá trong lịch sử và các chỉ số kỹ thuật khác và không thể tính toán bằng số. Như được hiển thị trong biểu đồ trên, Châu Âu và Hoa Kỳ so với đồng đô la Mỹ đã ba lần gặp phải sự kháng cự ở phần đính kèm đường màu xanh lá cây, do đó có một mức áp lực ở đây.

Tuy nhiên, thông qua lý thuyết sóng, bạn có thể mở rộng công thức như vậy để có được giá trị gần đúng để chúng ta có thể tìm ra điểm kháng cự nhanh hơn. Công thức là: (b × c) -> a.

Công thức được chia thành hai bước. Đầu tiên là tìm điểm thấp nhất trong làn sóng tăng của một cổ phiếu, đánh dấu nó là điểm a. Thứ hai là tìm điểm cao sau đợt phục hồi. Sau đó tìm điểm cao sau đợt phục hồi và đánh dấu nó là điểm B. Sau đó, điểm thoái lui đầu tiên của giá cổ phiếu được đặt thành c. Sau đó, bằng cách thay những con số này vào công thức trên, bạn sẽ có được mức áp suất.

Ví dụ: mức thấp nhất của một cổ phiếu trong đợt sóng tăng là 31,89. Mức cao nhất của cuộc biểu tình là 35,58. Điểm thoái lui là 34 đô la. Áp dụng công thức vừa mô tả, điểm phục hồi b được nhân với mức thoái lui c và sau đó chia cho điểm thấp a. Đó là 35,58 nhân với 34 rồi chia cho 31,89. Kết quả là 37,93. Đây là một khoảng thời gian ngắn do mức độ áp lực.

Đây là mức áp lực ngắn hạn. Khi đạt tới mức áp lực này, nhà đầu tư sẽ biết nên chú ý đến mức giá nào. Ở phần trên của mức giá của ngưỡng kháng cự này, chúng ta biết mình có thể bước vào vị thế nào để giao dịch. Tuy nhiên, điều quan trọng cần lưu ý là, dù là kháng cự hay hỗ trợ, nó không phải là một đường hay một mức giá duy nhất mà là một khu vực.

Trong giao dịch thực tế, các nhà đầu tư không coi mức kháng cự là một giá trị chính xác mà là một vùng giá. Khi giá tiếp cận mức kháng cự, nhà đầu tư áp dụng chiến lược giao dịch, chẳng hạn như giảm vị thế hoặc đặt lệnh dừng lỗ, để đối phó với tình huống tăng giá bị chặn lại.

Chiến lược giao dịch kháng chiến

Bởi vì mức kháng cự là thời điểm tốt để can thiệp nên nó thường được các nhà đầu tư sử dụng làm trọng tâm trong các quyết định chiến lược giao dịch của họ. Tất nhiên, các mức hỗ trợ có thể hoán đổi cho nhau cũng quan trọng không kém đối với các nhà đầu tư khi giao dịch. Thông thường, các nhà đầu tư sẽ chọn chúng làm điểm mua và bán; ví dụ, phổ biến nhất là mua ở mức hỗ trợ và sau đó bán ở mức kháng cự.

Chiến lược mua gần mức hỗ trợ và bán gần mức kháng cự thường hoạt động trong một thị trường có giới hạn phạm vi mà không có tin tức nào can thiệp vào thị trường. Đối với những nhà giao dịch có thể dừng lỗ kịp thời, chiến lược tham gia này mang đến cơ hội đạt được tỷ lệ thắng cao và lợi nhuận ổn định.

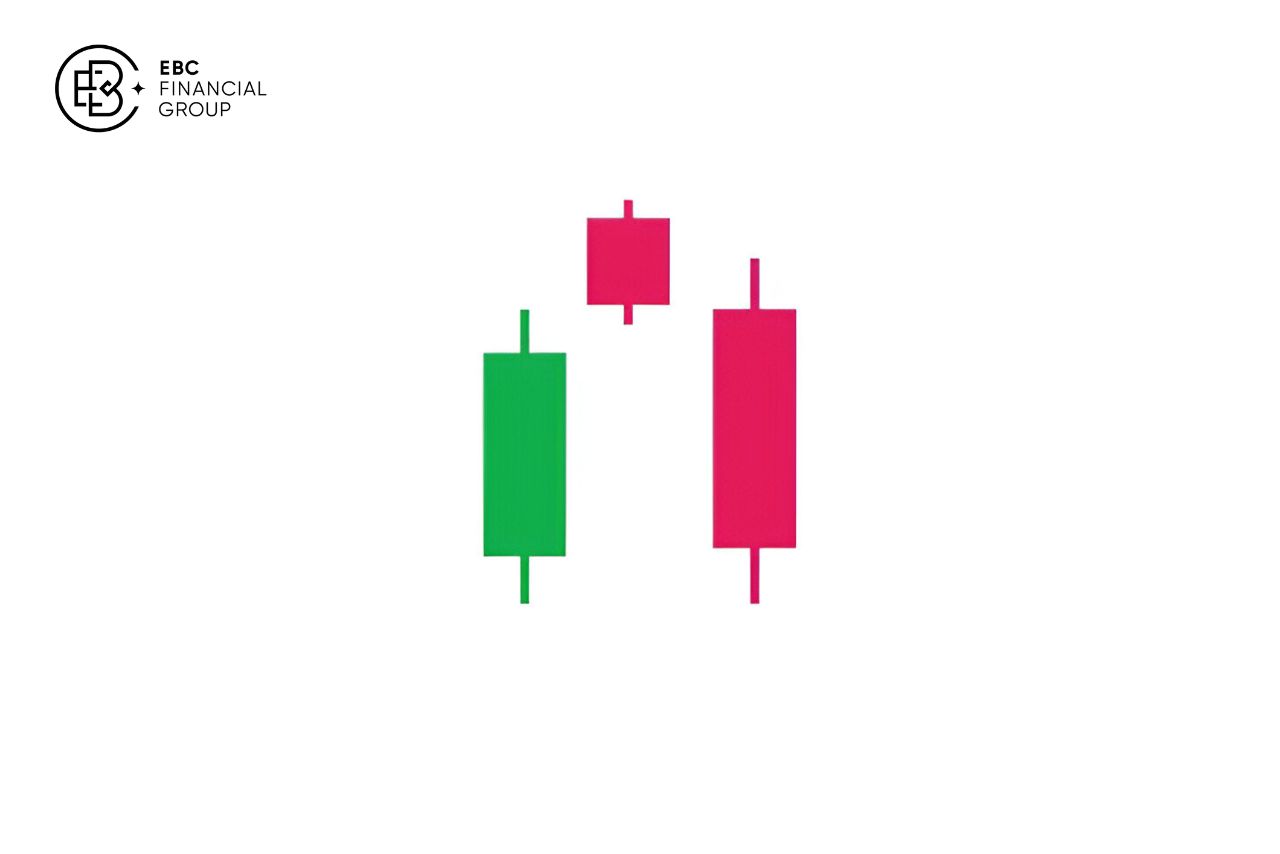

Mặt khác, mua trên mức kháng cự và bán dưới mức hỗ trợ là một chiến lược Giao dịch theo xu hướng. Mặc dù tỷ lệ thắng của chiến lược này có thể dưới 50% nhưng lợi nhuận có thể lớn hơn nhiều so với khoản lỗ. Chiến lược này phù hợp với các thị trường có tính biến động cao, nơi xác suất xảy ra xu hướng thị trường cao hơn. Các nhà đầu tư cũng có thể sử dụng chiến lược này sau các sự kiện tin tức có nhiều khả năng sinh lãi hơn.

Mặt khác, các nhà giao dịch chuyên nghiệp sử dụng chiến lược bao gồm mua trước khi phá vỡ ngưỡng hỗ trợ giả và bán trước khi phá vỡ ngưỡng kháng cự giả. Khi thị trường vượt qua ngưỡng hỗ trợ, nhiều nhà giao dịch sẽ tham gia thị trường với lệnh bán. Tuy nhiên, nếu thị trường phục hồi trên mức hỗ trợ, những người giao dịch bán ra sẽ phải đối mặt với những khoản lỗ chưa thực hiện được và sẽ phải mua lại để giảm thiểu khoản lỗ của mình. Việc di chuyển trở lại phía trên hệ thống báo hiệu các nhà giao dịch phạm vi sẽ nắm giữ Vị thế mua và đẩy giá lên cao hơn.

Cũng có thể bán trước mức hỗ trợ và mua trước mức kháng cự. Điều quan trọng là phải nhận ra rằng các thị trường có xu hướng mạnh mẽ có khả năng tiếp tục di chuyển theo một hướng cho đến khi đạt được mức hỗ trợ hoặc kháng cự. Các nhà giao dịch chuyên nghiệp có thể tìm kiếm lệnh dừng lỗ từ các nhà giao dịch khác bằng cách bán trước mức hỗ trợ và mua trước mức kháng cự.

Chiến lược này mang lại cơ hội giao dịch có rủi ro cao. Đặt mục tiêu dưới mức hỗ trợ khi bán. Nếu xu hướng mạnh, thị trường có thể vượt qua ngưỡng hỗ trợ để kéo dài lợi nhuận. Ngược lại, nếu thị trường ngừng giảm sau khi chạm mức hỗ trợ, nó có thể thoát ra với mức lợi nhuận nhỏ hơn.

Phân tích mức kháng cự là một phần cơ bản trong chiến lược đầu tư, có thể được sử dụng để quản lý lợi nhuận, đặt lệnh dừng lỗ và xác định các điểm vào và ra. Tuy nhiên, cũng cần phải lưu ý rằng có nhiều yếu tố ảnh hưởng đến sự di chuyển của giá, và các mức hỗ trợ, kháng cự có thể bị phá vỡ. Do đó, khi đánh giá độ mạnh của các mức này, cần phải phân tích trong bối cảnh tổng thể của thị trường.

Chiến lược giao dịch kháng cự

| Chiến lược |

Sự miêu tả |

Thuận lợi |

| Bán hoặc giảm vị trí. |

Bán hoặc giảm vị thế gần mức kháng cự |

Kiếm lợi nhuận hoặc giảm thiểu rủi ro. |

| Đặt lệnh dừng lỗ |

Đặt lệnh dừng lỗ tại ngưỡng kháng cự. |

Hạn chế tổn thất có thể xảy ra |

| Xem hoặc làm sáng lên |

Theo dõi hoặc giảm mức kháng cự gần. |

Dành cho những nhà đầu tư không chắc chắn |

| Giao dịch phục hồi |

Thoái lui mua theo giá |

Theo đuổi cơ hội tăng giá |

| Chiến lược ngắn ngắn |

Bán hợp đồng tương lai ngắn gần mức kháng cự. |

Kiếm được lợi ích của việc giảm giá. |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.