สรุป

สรุป

สำรวจการคาดการณ์ S&P 500 ปี 2025 พร้อมข้อมูลเชิงลึกจากผู้เชี่ยวชาญว่าตลาดกระทิงจะดำเนินต่อไปหรือเผชิญกับการแก้ไข เปิดเผยแนวโน้มและแนวโน้มสำคัญ

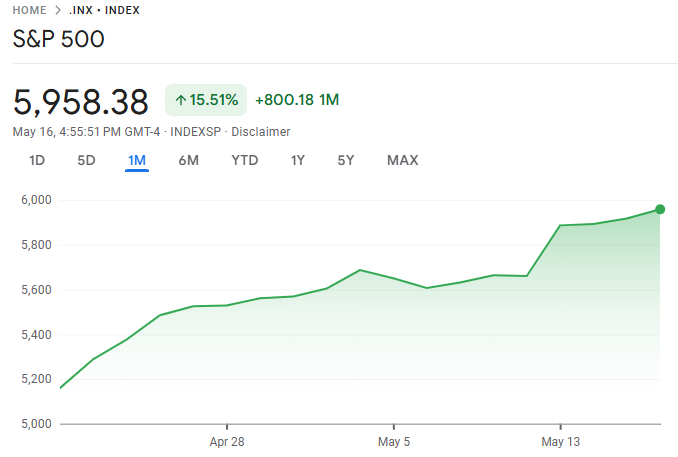

ณ กลางเดือนพฤษภาคม 2025 ดัชนี S&P 500 ได้พิสูจน์ให้เห็นถึงความยืดหยุ่นอย่างน่าทึ่ง โดยทำผลงานได้ดีเกินคาดท่ามกลางความไม่แน่นอนทั่วโลก ดัชนีได้ฟื้นตัวอย่างมีนัยสำคัญจากความผันผวนที่เกิดขึ้นในช่วงครึ่งหลังของปี 2024 โดยเพิ่มขึ้นมากกว่า 5% ในสัปดาห์ที่ผ่านมา และเพิ่มขึ้นประมาณ 11.2% นับตั้งแต่ต้นปี

ความแข็งแกร่งที่ฟื้นคืนมาของดัชนีอ้างอิงนี้มาจากผลประกอบการไตรมาสแรกที่แข็งแกร่งของบริษัทใหญ่ๆ เช่น Apple, Microsoft และ Alphabet ประกอบกับความรู้สึกของนักลงทุนที่ปรับปรุงดีขึ้นเนื่องจากอัตราเงินเฟ้อแสดงสัญญาณของการชะลอตัวต่อเนื่อง

ดังนั้น ผลการดำเนินงานดังกล่าวจึงจุดชนวนให้เกิดการถกเถียงกันอีกครั้งเกี่ยวกับความยั่งยืนของตลาดกระทิง อย่างไรก็ตาม ผู้เชี่ยวชาญคิดอย่างไรเกี่ยวกับการคาดการณ์ S&P 500 ฉบับปรับปรุงใหม่สำหรับปี 2025

ตามที่กล่าวไว้ การพุ่งขึ้นล่าสุดของดัชนี S&P 500 เป็นผลมาจากกำไรของบริษัทที่แข็งแกร่ง บริษัทประมาณ 92% ในดัชนี S&P 500 ได้รายงานกำไรของตนแล้ว โดย 78% สูงกว่าที่คาดไว้ การเติบโตของกำไรในอนาคตอยู่ที่ 13.6% สำหรับไตรมาสนี้ อย่างไรก็ตาม อัตราส่วนราคาต่อกำไรในอนาคต (P/E) พุ่งสูงถึง 21.5 ซึ่งสูงกว่าค่าเฉลี่ยห้าปี ซึ่งบ่งชี้ว่าอาจมีการประเมินมูลค่าเกินจริง

แม้จะมีข้อกังวลเหล่านี้ แต่ตลาดก็ยังคงมีความหวัง โดยไม่มีการคาดการณ์ว่าเศรษฐกิจจะถดถอย ความตึงเครียดด้านการค้าที่คลี่คลายลงและรายได้ที่แข็งแกร่งก็มีส่วนสนับสนุนให้เกิดมุมมองเชิงบวกนี้เช่นกัน

ปัจจัยที่มีอิทธิพลต่อตลาด

ปัจจัยสำคัญหลายประการที่ส่งผลต่อแนวโน้มของ S&P 500:

การเติบโตของรายได้ : นักวิเคราะห์คาดการณ์ว่ากำไรต่อหุ้น (EPS) ของ S&P 500 จะเร่งขึ้นเป็น 14% เมื่อเทียบกับปีก่อนหน้าในปี 2568

ข้อกังวลเกี่ยวกับการประเมินมูลค่า : อัตราส่วน P/E ล่วงหน้า 12 เดือนอยู่ที่ 20.2 สูงกว่าค่าเฉลี่ย 5 ปีที่ 19.9 และค่าเฉลี่ย 10 ปีที่ 18.3 ซึ่งบ่งชี้ว่าหุ้นอาจมีมูลค่าสูงเกินไป

ตัวบ่งชี้เศรษฐกิจ : แม้ว่าความเชื่อมั่นทางเศรษฐกิจจะเสื่อมลง แต่ข้อมูลกลับวาดภาพที่มองในแง่ดีมากขึ้น โดยการเรียกร้องสิทธิการว่างงานและค่าจ้างที่ต่ำเกินอัตราเงินเฟ้อ

นโยบายการค้า : ความตึงเครียดด้านการค้าที่คลี่คลายลงในช่วงที่ผ่านมาภายใต้การนำของประธานาธิบดีทรัมป์ช่วยลดความกลัวต่อภาวะเศรษฐกิจถดถอย ส่งผลให้ตลาดมีความเชื่อมั่นในทิศทางบวกมากขึ้น

นักวิเคราะห์ได้ให้การคาดการณ์ที่หลากหลายสำหรับประสิทธิภาพของ S&P 500 ภายในสิ้นปี 2025:

Wells Fargo Securities คงเป้าหมายขาขึ้นที่ 7,007 โดยอ้างถึงปัจจัยพื้นฐานทางเศรษฐกิจที่มีความยืดหยุ่นและการคาดการณ์การปรับลดอัตราดอกเบี้ยของธนาคารกลางสหรัฐ

ธนาคารออฟอเมริกา คาดการณ์ว่าหุ้นสหรัฐฯ อาจพุ่งขึ้น 17% ภายในปีถัดไป โดยมีเงื่อนไขว่าไม่เกิดภาวะเศรษฐกิจถดถอย

Goldman Sachs คาดการณ์ว่าดัชนี S&P 500 จะเพิ่มขึ้นถึง 6,500 จุดภายในสิ้นปี 2568 ซึ่งราคาจะเพิ่มขึ้น 9% จากระดับปัจจุบัน

อย่างไรก็ตาม บริษัทบางแห่งได้ปรับลดการคาดการณ์ลงเนื่องจากความเสี่ยงที่เกิดขึ้น:

Oppenheimer ลดคาดการณ์ดัชนี S&P 500 ปี 2568 จาก 7,100 เหลือ 5,950

Yardeni Research ลดเป้าหมายจาก 7,000 เหลือ 6,000

โกลด์แมนแซคส์ ยังแก้ไขประมาณการจาก 6,500 เป็น 5,700

แม้ว่าดัชนี S&P 500 จะค่อยๆ ไต่ระดับขึ้นในปี 2025 แต่ราคาทองคำกลับค่อนข้างทรงตัว หลังจากแตะระดับสูงสุดเป็นประวัติการณ์เหนือ 2,400 ดอลลาร์ต่อออนซ์ในเดือนมีนาคม 2025 ท่ามกลางความกังวลด้านภูมิรัฐศาสตร์และการซื้อของธนาคารกลาง ทองคำจึงร่วงลงมาอยู่ที่ระดับ 2,290–2,320 ดอลลาร์ตั้งแต่นั้นเป็นต้นมา

โมเมนตัมของทองคำในช่วงก่อนหน้านี้ขับเคลื่อนโดย:

ธนาคารกลาง (โดยเฉพาะในจีนและอินเดีย) กำลังเพิ่มปริมาณสำรองทองคำของตน

ตลาดเกิดความกังวลต่อภาวะเศรษฐกิจถดถอยของสหรัฐฯ และค่าเงินดอลลาร์ที่ลดลง

ความขัดแย้งยังคงดำเนินต่อไปในตะวันออกกลางและบางส่วนของยุโรปตะวันออก

อย่างไรก็ตาม ด้วยความน่าจะเป็นที่เศรษฐกิจสหรัฐฯ จะถดถอยอย่างรุนแรงและมีข้อมูลเศรษฐกิจที่แข็งแกร่ง ทำให้นักลงทุนเริ่มกลับมาลงทุนในหุ้นอีกครั้ง ส่งผลให้ประสิทธิภาพของทองคำเริ่มด้อยกว่าสินทรัพย์เสี่ยง เช่น S&P 500

ผลการดำเนินงานของทองคำ ณ เดือนพฤษภาคม 2025: ประมาณ +6.8%

ผลงาน S&P 500 YTD ณ เดือนพฤษภาคม 2025: ประมาณ +11.2%

นักลงทุนที่ต้องการเพิ่มมูลค่าของเงินทุนมักนิยมลงทุนในหุ้นมากกว่าทองคำ เนื่องจากเป็นสินทรัพย์ป้องกันความเสี่ยงที่สามารถเก็บรักษามูลค่าได้ อย่างไรก็ตาม ผู้ถือครองระยะยาวบางรายยังคงจัดสรรส่วนหนึ่งของพอร์ตโฟลิโอให้กับทองคำเพื่อป้องกันความเสี่ยงจากเงินเฟ้อและความเสี่ยงในระบบ

มาเปรียบเทียบผลงานของ S&P 500 ในปี 2025 กับกองทุนดัชนีสำคัญอื่นๆ ในสหรัฐฯ และทั่วโลกกัน:

แนสแด็ก-100 (NDX)

ดัชนี NASDAQ-100 แซงหน้าดัชนี S&P 500 ในปี 2025 โดยมีผลตอบแทนประมาณ +13.9% YTD เนื่องมาจากการฟื้นตัวของหุ้นเทคโนโลยีขนาดใหญ่ เมื่อความคาดหวังต่อการปรับลดอัตราดอกเบี้ยชัดเจนขึ้น เงินทุนก็หมุนเวียนไปที่หุ้นด้านการเติบโตและนวัตกรรมเป็นจำนวนมาก

อย่างไรก็ตาม นักวิเคราะห์บางคนเตือนว่าดัชนีที่เน้นเทคโนโลยีเป็นหลัก เช่น NASDAQ อาจเผชิญกับการตรวจสอบด้านกฎระเบียบที่เข้มงวดยิ่งขึ้นและความผันผวนเฉพาะภาคส่วนในช่วงครึ่งหลังของปี 2568 โดยเฉพาะอย่างยิ่งหากหุ้น AI แสดงสัญญาณของการเก็งกำไรที่มากเกินไป

ดัชนีอุตสาหกรรมดาวโจนส์ (DJIA)

ดัชนีดาวโจนส์ตามหลังดัชนี S&P 500 และ NASDAQ โดยมีผลตอบแทนตั้งแต่ต้นปีอยู่ที่ประมาณ +6.3% เนื่องจากเป็นดัชนีที่เน้นมูลค่ามากกว่า ดัชนีดาวโจนส์จึงไม่ได้รับประโยชน์จากความสนใจในหุ้นเติบโตที่เพิ่มขึ้น และเผชิญกับความท้าทายเชิงโครงสร้างเนื่องจากองค์ประกอบถ่วงน้ำหนักราคา

Russell 2000 (ดัชนีหุ้นขนาดเล็ก)

หุ้นขนาดเล็กในดัชนี Russell 2000 ฟื้นตัวในระดับปานกลางในปี 2025 โดยมีกำไรตั้งแต่ต้นปีที่ +8.1% อย่างไรก็ตาม ความกังวลเกี่ยวกับการเข้าถึงสินเชื่อและผลกำไรในสภาพแวดล้อมที่มีอัตราดอกเบี้ยสูงทำให้ความกระตือรือร้นของหุ้นขนาดเล็กมีจำกัด โดยเฉพาะอย่างยิ่งเมื่อเปรียบเทียบกับหุ้นเทคโนโลยีขนาดใหญ่

โดยสรุปแล้ว แนวโน้มปัจจุบันของดัชนี S&P 500 ในปี 2025 สะท้อนถึงความเชื่อมั่นในสุขภาพขององค์กร นโยบายการเงิน และเศรษฐกิจโดยรวม เมื่อเปรียบเทียบกับทองคำและดัชนีหลักอื่นๆ แล้ว ดัชนี S&P ยังคงเป็นหุ้นที่สมดุลสำหรับนักลงทุนระยะยาว โดยให้การผสมผสานระหว่างการเติบโตและความมั่นคง

อย่างไรก็ตาม นักลงทุนควรเฝ้าระวังความเสี่ยงด้านการประเมินมูลค่าและการพัฒนาทางภูมิรัฐศาสตร์ แม้ว่าตลาดกระทิงจะแสดงให้เห็นถึงความยืดหยุ่น แต่ปัจจัยกดดันที่อาจเกิดขึ้น เช่น การประเมินมูลค่าที่สูงเกินไปและความไม่แน่นอนทางเศรษฐกิจ อาจเปลี่ยนการลงทุนอย่างรวดเร็วในช่วงครึ่งหลังของปี 2568

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

เรียนรู้วิธีการวิเคราะห์ความเคลื่อนไหวของราคาทองคำโดยใช้แผนภูมิ ตัวบ่งชี้ ปริมาณ และแนวโน้ม คู่มือสำหรับผู้เริ่มต้นในการวิเคราะห์ทางเทคนิคในการซื้อขายทองคำ

2025-05-19

เรียนรู้พื้นฐานการซื้อขาย F&O ตั้งแต่กลยุทธ์สำคัญไปจนถึงเคล็ดลับการจัดการความเสี่ยง และตัดสินใจว่าสัญญาซื้อขายล่วงหน้าและออปชั่นเหมาะสมกับเป้าหมายการลงทุนของคุณหรือไม่

2025-05-19

ค้นพบข้อเท็จจริงสำคัญ 7 ประการเกี่ยวกับกองทุน ETF ด้านน้ำมันและก๊าซ เรียนรู้เกี่ยวกับประเภท ความเสี่ยง กลยุทธ์ และสิ่งที่ผู้ซื้อขายทุกคนควรพิจารณาก่อนลงทุนในกองทุน ETF ด้านพลังงาน

2025-05-19