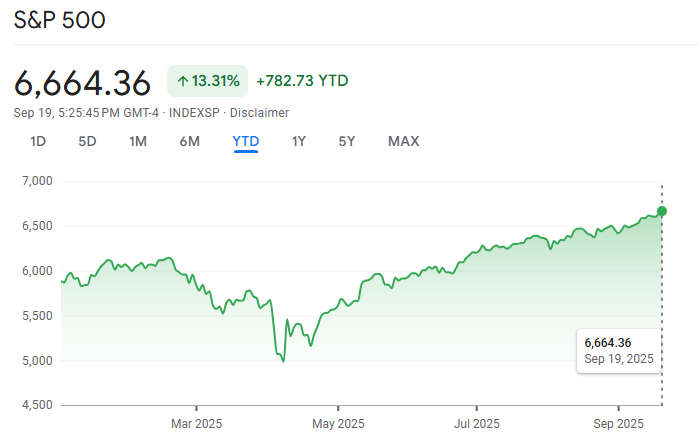

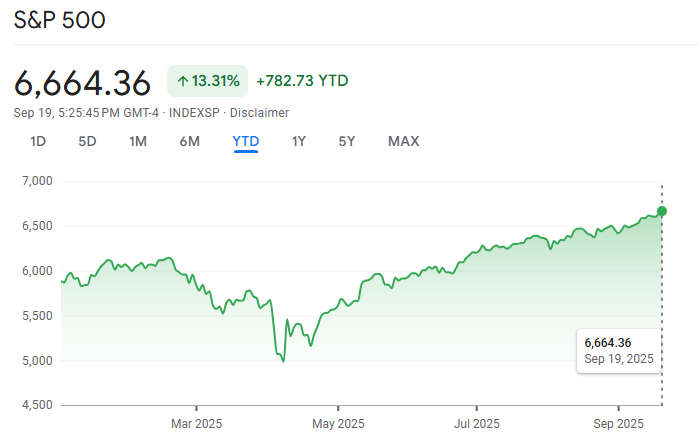

El S&P 500 ha experimentado una montaña rusa en 2025. comenzando el año con debilidad antes de recuperar impulso durante el verano.

Con las valoraciones aún altas y la política de la Reserva Federal en el centro de la atención, los inversores plantean una pregunta crucial: ¿Persistirá el mercado alcista hasta finales de 2025?

Visión general actual del S&P 500 (al septiembre de 2025)

Ratio P/E forward del S&P 500: 23.66

Ratio P/E forward operativo del S&P 500: 21.84

Objetivo de fin de año de Goldman Sachs: 6.800 (elevado en septiembre de 2025)

Rendimiento YTD (año hasta la fecha): ganancias modestas después de un Q1 débil, recuperación en Q2 y Q3

Política de la Fed: El mercado espera dos recortes de tasas en 2026. pero gran parte de esto ya está reflejado en los precios

¿Qué está impulsando el mercado actualmente?

1. Beneficios y valoraciones

Al septiembre de 2025. el ratio P/E forward del S&P 500 se sitúa cerca de 23.66. mientras que el P/E forward operativo es de alrededor de 21.84.

Esto indica que las valoraciones siguen siendo altas en comparación con promedios históricos (15–17), aunque inferiores a los picos observados a finales de 2021.

El crecimiento de beneficios de las corporaciones en el segundo y tercer trimestre ha superado las expectativas, especialmente en los sectores tecnológico, energético y financiero.

2. Reserva Federal e inflación

La Fed ha señalado una postura cautelosa pero dovish (acommodadora). Los traders anticipan hasta dos recortes de tasas desde finales de 2025 hasta 2026. aunque los analistas advierten que una porción significativa de esta positividad ya se refleja en los precios.

La inflación ha disminuido desde sus picos de 2022 pero sigue siendo persistente en el sector inmobiliario y los servicios, dejando riesgos de sorpresas políticas si la inflación vuelve a subir.

3. Riesgos geopolíticos y macroeconómicos

Las fluctuaciones en los precios energéticos globales, las interrupciones en las cadenas de suministro y las tensiones entre bloques comerciales siguen oscureciendo las perspectivas.

Los riesgos geopolíticos en Europa, Asia y Oriente Medio siguen suponiendo importantes catalizadores potenciales de inestabilidad.

Pronóstico del S&P 500 para finales de 2025: Análisis y pronósticos de expertos

| Escenario |

Suposiciones |

Resultado potencial |

| Caso alcista |

La inflación desciende hacia el 2,5–3%, la Fed recorta tasas dos veces, continúa el auge de beneficios impulsado por la IA |

El S&P 500 sube un 5–10% hasta fin de año |

| Caso base |

Crecimiento estable pero no fuerte, inflación persistente en ~3–3,5%, Fed cautelosa |

El S&P 500 opera en rango, ganancias modestas de 0–5% |

| Caso bajista |

La inflación se acelera nuevamente, la Fed retrasa los recortes o se produce un shock geopolítico/económico |

El S&P 500 cae un 5–15% |

Últimos pronósticos de analistas

Goldman Sachs (septiembre de 2025): Objetivo elevado a 6.800. citando la postura dovish de la Fed y beneficios más fuertes. [1]

Morgan Stanley (Q3 2025): Más cauteloso, citando valoraciones estiradas y recomendando una posición defensiva.

Bank of America (agosto de 2025): Advierte que el exceso de optimismo sobre los recortes de la Fed podría llevar a una corrección si la inflación sorprende.

¿Qué riesgos hay que monitorear?

1. Sorpresas al alza en la inflación:

Especialmente en energía y servicios.

2. Errores en la política de la Fed:

Si retrasa los recortes o señala una postura hawkish (restrictiva).

3. Estrés en los mercados de crédito:

Aumento de incumplimientos en préstamos corporativos o al consumo.

4. Geopolítica:

Escalada de conflictos comerciales, guerras o sanciones.

5. Crecimiento de China y la UE:

Una desaceleración de la demanda global podría afectar a las empresas exportadoras del S&P.

Otras oportunidades para traders

Aunque las perspectivas a largo plazo siguen siendo mixtas, el entorno actual de volatilidad ofrece múltiples oportunidades de trading. Mantener un ojo atento a las divergencias entre índices, pares de divisas y materias primas puede ayudar a los traders activos a aprovechar movimientos a corto y mediano plazo.

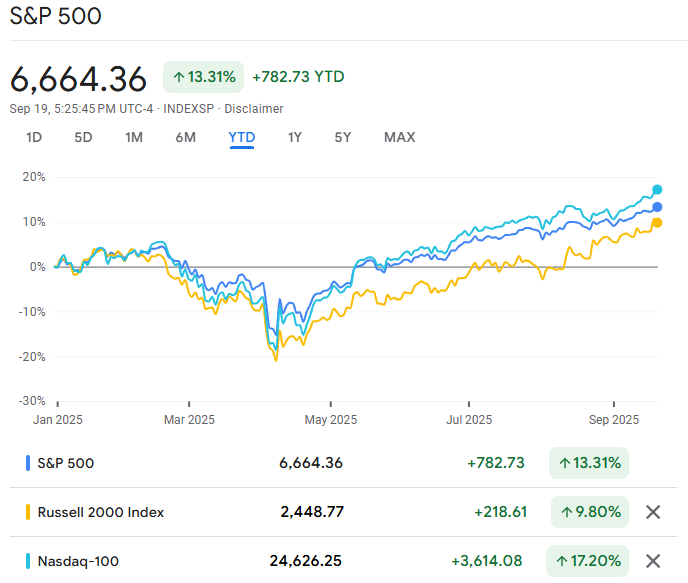

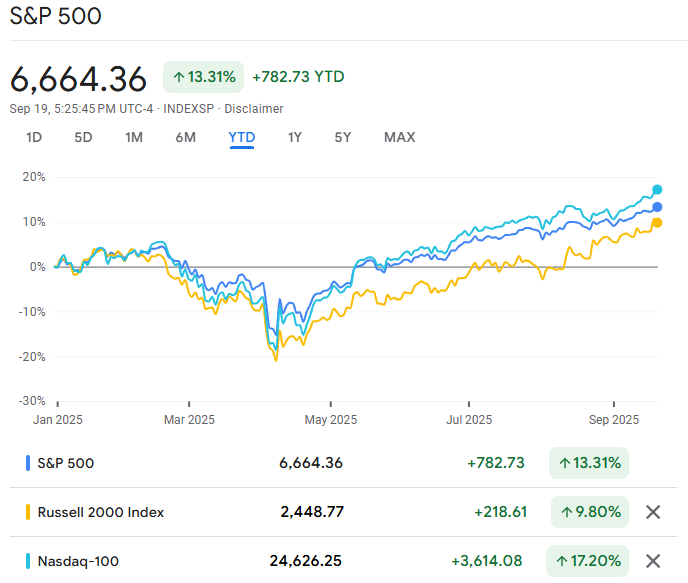

Índices clave y división por sectores

1) Russell 2000 (pequeñas capitalizaciones)

El Russell 2000 alcanzó recientemente un máximo histórico de cierre de 2.467.70 el 18 de septiembre de 2025. su primero desde noviembre de 2021. [2]

Ha superado el rendimiento de muchos índices de grandes capitalizaciones en las últimas semanas, con un aumento del ~13.5% desde agosto, en comparación con aproximadamente un ~7% para el S&P 500.

2) S&P 500 vs Nasdaq-100

Las empresas de grandes capitalizaciones y orientadas al crecimiento siguen beneficiándose de la IA, los semiconductores y la infraestructura en la nube, pero las valoraciones son más vulnerables en caso de aumento de los rendimientos o sorpresas inflacionarias.

Monitorear las divergencias: cuando las acciones de pequeñas y medianas capitalizaciones aumentan notablemente antes que el S&P o cuando las acciones de crecimiento underperforman (rendimiento inferior).

Forex y monedas

1) USDCNY

El yuan chino ha mostrado recientemente fuerza impulsada por políticas frente al dólar. [3]

Goldman Sachs ha revisado sus predicciones basándose en esto, sugiriendo que la reciente apreciación del yuan no es solo ruido del mercado. Su pronóstico se apoya en la fuerza de las exportaciones chinas y la calibración política.

2) Otros pares

El USDJPY sigue siendo un par central debido a las fluctuaciones en las tasas de interés estadounidenses en comparación con la política de Japón; los traders pueden aprovechar la diferencia de tasas o participar en operaciones carry trade, especialmente durante los anuncios de la Fed.

Además, las divisas vinculadas a materias primas (AUD, CAD) han beneficiado recientemente de materias primas más fuertes y vínculos comerciales regionales.

Materias primas

1) Oro

El oro sigue atrayendo inversiones como cobertura, con tasas reales en declive y preocupaciones geopolíticas que persisten como factores de apoyo.

Para los traders, los CFD o opciones sobre oro ofrecen una relación riesgo/recompensa desigual durante sorpresas macroeconómicas o inflacionarias.

Preguntas frecuentes

1. ¿Qué tipo de crecimiento de beneficios esperan los analistas para el resto de 2025?

Para el Q3 2025. las predicciones de crecimiento de beneficios en comparación con el año anterior son de aproximadamente un 7.7%, mientras que las estimaciones de crecimiento de ingresos son de alrededor del 6-6.5%. Los analistas calculan un crecimiento de EPS del S&P para todo 2025 de aproximadamente un 10-11%.

2. ¿Cuáles son los principales objetivos de precio de analistas para el S&P 500 al fin de año?

Los pronósticos recientes (por ejemplo, Goldman Sachs) sugieren un objetivo de fin de año en el rango de 6.700-6.800. Capital Economics también elevó su pronóstico de 2025 a alrededor de 6.750.

3. ¿Qué señales o datos deben monitorear los inversores para evaluar si la carrera alcista puede continuar?

Minutas de las reuniones de la Fed y datos de inflación (CPI / PCE)

Informes de beneficios corporativos, especialmente si se reducen las previsiones

Comportamiento de la curva de rendimientos (inversión o endurecimiento)

Indicadores de crecimiento global (China, Europa)

Amplitud del mercado y flujos de fondos (¿están participando las pequeñas capitalizaciones y las acciones menos seguidas?)

Conclusión

En conclusión, el S&P 500 sigue en un mercado alcista, aunque de forma condicional. Las perspectivas para finales de 2025 dependen de si la inflación continúa descendiendo y si los beneficios pueden mantener su rendimiento.

Si es así, el mercado podría avanzar gradualmente hacia el nivel de 6.800. Si no, los inversores deben prepararse para correcciones en un mercado que ya ha reflejado muchas buenas noticias.

Descargo de responsabilidad: este material es solo para fines informativos generales y no pretende ser (y no debe considerarse como) asesoramiento financiero, de inversión u otro tipo en el que se deba confiar. Ninguna opinión expresada en el material constituye una recomendación de EBC o el autor sobre qué inversión, valor, transacción o estrategia de inversión es adecuada para una persona específica.

Recursos

[1]https://www.reuters.com/business/goldman-sachs-lifts-sp-500-indexs-annual-target-2025-09-22/

[2]https://www.marketwatch.com/story/russell-2000-scores-fresh-record-for-the-first-time-in-4-years-why-the-small-cap-rally-still-has-room-to-run-b076bf30

[3]https://www.bloomberg.com/news/articles/2025-07-10/dollar-losing-allure-for-chinese-traders-creates-runway-for-yuan