O ouro continua sendo um ativo fundamental para investidores que buscam diversificação, proteção contra a inflação e reserva de valor.

Este artigo explica o que são ETFs de ouro, as diferentes formas de obter exposição a eles, como comprá-los passo a passo, os custos e riscos envolvidos e por que algumas corretoras, incluindo o EBC Financial Group, oferecem exposição a ETFs por meio de CFDs.

Por que aprender a comprar ETF de ouro é importante agora?

O ouro tem sido um dos ativos com melhor desempenho em 2025. Investidores profissionais e privados estão reavaliando suas alocações, visto que bancos centrais e participantes do mercado continuam a utilizar o ouro para diversificação de seus balanços. Escolher o veículo certo para obter exposição ao ouro pode afetar significativamente os retornos e os custos.

O que é um ETF de ouro em termos simples?

Um fundo negociado em bolsa (ETF) de ouro oferece aos investidores ações negociáveis que refletem a exposição ao ouro. Alguns ETFs detêm lingotes físicos e acompanham o preço do ouro. Outros ETFs detêm ações de empresas que extraem ouro. Os ETFs são negociados em bolsas de valores e podem ser comprados ou vendidos por meio da maioria das corretoras, da mesma forma que as ações. Os ETFs de ouro físico são usados principalmente para acompanhar o preço do ouro. Os ETFs de mineração oferecem exposição alavancada ao setor e tendem a ser mais voláteis.

Principais tipos de ETF de ouro

Existem três categorias práticas que você precisa conhecer.

1. ETFs de ouro físico

Esses fundos mantêm barras de ouro alocadas em cofres e buscam replicar o preço do ouro à vista, deduzindo as despesas. O SPDR Gold Shares (GLD) é o maior e mais negociado exemplo. O fundo possuía ativos sob gestão de aproximadamente US$ 141 bilhões em 8 de dezembro de 2025. O GLD não paga rendimentos.

2. ETFs de mineradoras de ouro

Esses fundos detêm ações de empresas de mineração de ouro, em vez de barras de ouro. GDX e GDXJ da VanEck são exemplos amplamente utilizados. Os ETFs de mineração podem superar o ouro físico quando os lucros das minas aumentam, mas são mais sensíveis ao sentimento do mercado de ações e aos riscos específicos de cada empresa. O GDX possuía ativos líquidos totais de cerca de 24 bilhões de dólares americanos em 10 de dezembro de 2025. O GDXJ possuía ativos líquidos totais de cerca de 9 bilhões de dólares americanos na mesma data.

3. Exposição a ETFs baseados em CFDs

Algumas corretoras oferecem CFDs (Contratos por Diferença) que acompanham o preço de ETFs listados. Os contratos por diferença permitem que os investidores abram posições compradas ou vendidas e utilizem alavancagem. O EBC Financial Group oferece acesso a CFDs para exposição a ETFs de ouro para clientes que preferem a flexibilidade de negociação por meio de contas de margem. As posições em CFDs geralmente incorrem em taxas de financiamento overnight se mantidas após o horário limite diário.

Tabela comparativa de ETF de Ouro

| Produto |

Objetivo típico |

Taxa de despesas ou taxa de administração |

Perfil típico de investidor |

| Ações SPDR Gold GLD |

Acompanhe o preço do ouro à vista por meio de barras físicas. |

Índice de despesas brutas de 0,40% em dezembro de 2025. |

Investidores de longo prazo que buscam exposição ao preço e baixa rotatividade. |

| ETF de mineradoras de ouro VanEck GDX |

Exposição a grandes e médias mineradoras de ouro |

A taxa de despesas brutas é de aproximadamente 0,51%. |

Investidores que buscam maior potencial de crescimento e que se sentem confortáveis com a volatilidade do preço das ações. |

| ETF VanEck Junior Gold Miners GDXJ |

Exposição a mineradoras juniores com maior volatilidade. |

A taxa de despesas brutas é de aproximadamente 0,51%. |

Investidores ou traders que buscam maior retorno sobre o risco e estão dispostos a aceitar riscos específicos da empresa. |

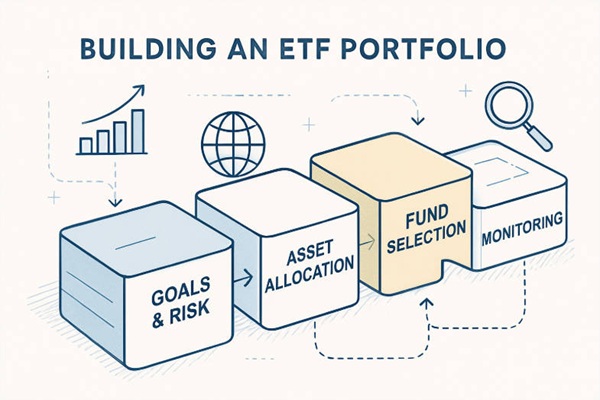

Como comprar um ETF de ouro passo a passo

Passo 1: Escolha o produto certo para o seu objetivo

Decida se prefere exposição direta ao preço do ouro ou exposição a ações de mineradoras. Para acompanhar o preço, escolha um ETF físico como o GLD. Para potencial de crescimento alavancado, escolha um ETF de mineradoras como o GDX ou o GDXJ. Se pretende operar de forma tática ou usar alavancagem, considere os CFDs oferecidos por corretoras regulamentadas como o EBC Financial Group.

Passo 2: Selecione uma corretora ou conta de negociação regulamentada

Procure uma corretora regulamentada em sua jurisdição, que publique taxas transparentes e que ofereça suporte ao produto que você deseja negociar. Se você pretende usar CFDs, verifique as taxas de financiamento e os requisitos de margem. Os provedores de CFDs cobram financiamento overnight para posições mantidas após o horário limite diário. Os principais provedores de CFDs descrevem os métodos típicos de financiamento overnight.

Passo 3: Deposite fundos na sua conta e defina o tamanho da sua posição

Utilize regras prudentes de dimensionamento de posição. Uma abordagem comum é arriscar no máximo de um a dois por cento do patrimônio da conta em uma única operação. Para alocações de compra e manutenção, determine a porcentagem da carteira a ser alocada ao ouro de acordo com sua tolerância ao risco. Rebalanceie periodicamente. Utilize ordens limitadas para controlar o preço de execução quando apropriado.

Passo 4: Realize a transação

Se você comprar um ETF em bolsa, use sua conta de negociação de ações e escolha uma ordem a mercado ou uma ordem limitada. Se negociar por meio de um CFD, selecione o instrumento CFD de ETF oferecido pela sua corretora e escolha uma posição comprada ou vendida. Lembre-se de que as negociações com CFDs podem usar alavancagem, o que amplia tanto os ganhos quanto as perdas.

Etapa 5: Monitorar e gerenciar posições

Defina níveis de stop loss e take profit. Para ETFs mantidos a longo prazo, monitore os fatores macroeconômicos, como expectativas de taxas de juros, força do dólar americano e padrões de compra dos bancos centrais. Para CFDs, monitore os níveis de margem diariamente para evitar liquidações inesperadas.

Custos e taxas típicas a esperar

Os custos variam conforme o instrumento e o provedor. Os principais itens a serem considerados são as taxas de administração dos fundos, as comissões de corretagem, os spreads de compra e venda e as taxas de financiamento overnight de CFDs. O GLD divulgou uma taxa de administração bruta de 0,40% em dezembro de 2025. O GDX e o GDXJ apresentam uma taxa de administração bruta próxima a 0,51%. As taxas de financiamento de CFDs geralmente utilizam uma referência de mercado mais ou menos uma margem e variam entre as corretoras. Sempre verifique a tabela de taxas do provedor antes de negociar.

Propriedade de ETFs e negociação de CFDs

| Recurso |

propriedade física de ETFs de ouro |

Negociação de CFDs de ETFs por meio de corretora |

| Capacidade de manter a longo prazo |

Muito adequado para armazenamento a longo prazo. |

É possível, mas o financiamento overnight encarece a propriedade a longo prazo. |

| Possibilidade de vender a descoberto o ETF |

Somente por meio de linhas de crédito com margem ou empréstimo, que podem ser limitadas. |

A venda a descoberto é simples através de CFDs, sujeita a limites de margem. |

| Disponibilidade de alavancagem |

Geralmente limitado ou indisponível para compras em dinheiro. |

Amplamente disponível com taxas de margem especificadas pela corretora. |

| Custos para investidores de longo prazo |

Taxa de despesas e comissão apenas |

A taxa de despesas pode estar embutida no preço do CFD, além das taxas de financiamento diárias. |

| Regulamentação e custódia |

O fundo mantém barras de ouro em cofres regulamentados. |

O usuário de CFD não possui o ativo subjacente; a posição é um contrato com a corretora. |

Exemplos práticos e contexto atual do mercado

Em 10 de dezembro de 2025, as ações do SPDR Gold Shares (GLD) estavam cotadas a cerca de 387 dólares americanos por ação. Os fundos GDX e GDXJ apresentaram retornos expressivos no acumulado do ano de 2025, impulsionados pela alta dos preços do ouro e pela rotação setorial. O GDX possuía ativos líquidos de aproximadamente 24 bilhões de dólares americanos e o GDXJ, cerca de 9 bilhões de dólares americanos em 10 de dezembro de 2025. Esses números ilustram o tamanho do mercado e a liquidez disponível para os investidores. O desempenho passado não garante retornos futuros.

Riscos a ter em conta ao comprar ETFs de ouro

A volatilidade do preço do ouro e os choques macroeconômicos podem causar quedas rápidas. Os ETFs de mineração adicionam risco operacional e da empresa. A negociação de CFDs adiciona risco de contraparte e risco de custo de financiamento. O erro de rastreamento pode ocorrer em fundos que detêm derivativos ou utilizam técnicas de otimização. Sempre entenda a estrutura do produto e verifique o prospecto do fundo e a declaração de risco da corretora.

Lista de verificação das melhores práticas antes de comprar

Confirme o código exato do ETF e leia a ficha informativa mais recente.

Verificar índices de despesas e ativos sob gestão.

Analise as taxas de corretagem e os termos de financiamento de CFDs, se aplicável.

Defina níveis claros de stop loss e take profit e planeje o tamanho das suas posições.

Reavalie a alocação periodicamente e reequilibre conforme necessário.

Perguntas frequentes sobre ETF de ouro

1. Qual a diferença entre GLD e GDXGJ?

O GLD acompanha o preço físico do ouro e busca refletir o valor do metal precioso. O GDX e o GDXJ acompanham empresas de mineração de ouro e, portanto, adicionam risco específico do mercado de ações e da empresa, ao mesmo tempo que oferecem maior potencial de crescimento.

2. Posso comprar GLD através do EBC Financial Group como um ETF ou apenas como um CFD?

O EBC Financial Group oferece exposição a ETFs de ouro populares, incluindo GLD, GDX e GDXJ, por meio de instrumentos CFD. Para investir diretamente em ETFs, utilize uma conta de corretagem padrão que ofereça acesso a ETFs listados.

3. Qual o custo para manter GLD por um ano?

A GLD cobra uma taxa de despesas brutas de cerca de 0,40% ao ano. As comissões de negociação e os spreads de compra e venda aumentam o custo. Consulte sempre o prospecto do fundo e as taxas da sua corretora para obter informações completas sobre os custos.

4. Os ETFs de mineração de ouro são mais seguros do que o ouro físico?

Os ETFs de mineração de ouro geralmente são menos seguros do que o ouro físico para preservação de capital, pois carregam o risco da empresa e a exposição ao mercado de ações. Os ETFs de mineração podem oferecer maior potencial de valorização durante altas do ouro, mas também perdas maiores em momentos de turbulência no mercado.

5. Quais são as taxas overnight típicas para posições em CFD?

O financiamento overnight de CFDs é calculado usando uma taxa de referência mais ou menos um spread definido pela corretora. As taxas variam de acordo com o provedor e o instrumento negociado. Sempre consulte a página de financiamento da corretora antes de abrir um CFD alavancado.

Conclusão

Comprar um ETF de ouro é simples se você começar com objetivos claros. Decida se precisa de acompanhamento do preço físico do ouro ou exposição a ações de mineradoras. Selecione uma corretora regulamentada e confirme as taxas e a estrutura do produto.

Para investidores que precisam de flexibilidade e alavancagem, a exposição a CFDs está disponível através de corretoras como a EBC Financial Group, mas isso acarreta custos adicionais contínuos e considerações sobre a contraparte. Por fim, revise os prospectos e as divulgações da corretora mencionados acima antes de investir capital.

Aviso: Este material destina-se apenas a fins informativos gerais e não constitui (nem deve ser considerado como) aconselhamento financeiro, de investimento ou de qualquer outra natureza que deva ser levado em consideração. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.