取引

EBCについて

公開日: 2024-03-29

更新日: 2024-10-25

投資家の中でも、財務関連の情報、特にうんざりするほど数字がぎっしりと詰まった財務諸表を見たくないという方も少なくないでしょう。しかし、企業の存在理由は利益を上げることであり、その資産と負債、営業損益、キャッシュフローの状況を把握しなければ、投資判断の非常に重要な手がかりを逃してしまうことになります。賢明な投資家は、価値のある投資会社を見つけるだけでなく、問題のある企業を避けるために財務諸表の分析方法を身につけなければなりません。この記事では、財務諸表の構成と一般的な分析方法について解説します。

財務諸表とは

財務諸表は、特定の期間における財務状況と経営成績を反映するために企業が作成する文書です。資産と負債の状況、収益性、キャッシュフローなど、企業の財務活動に関する重要な情報を提供し、投資家、経営陣、債権者、その他の利害関係者が企業の健全性と将来の発展傾向を評価するための基礎を提供します。

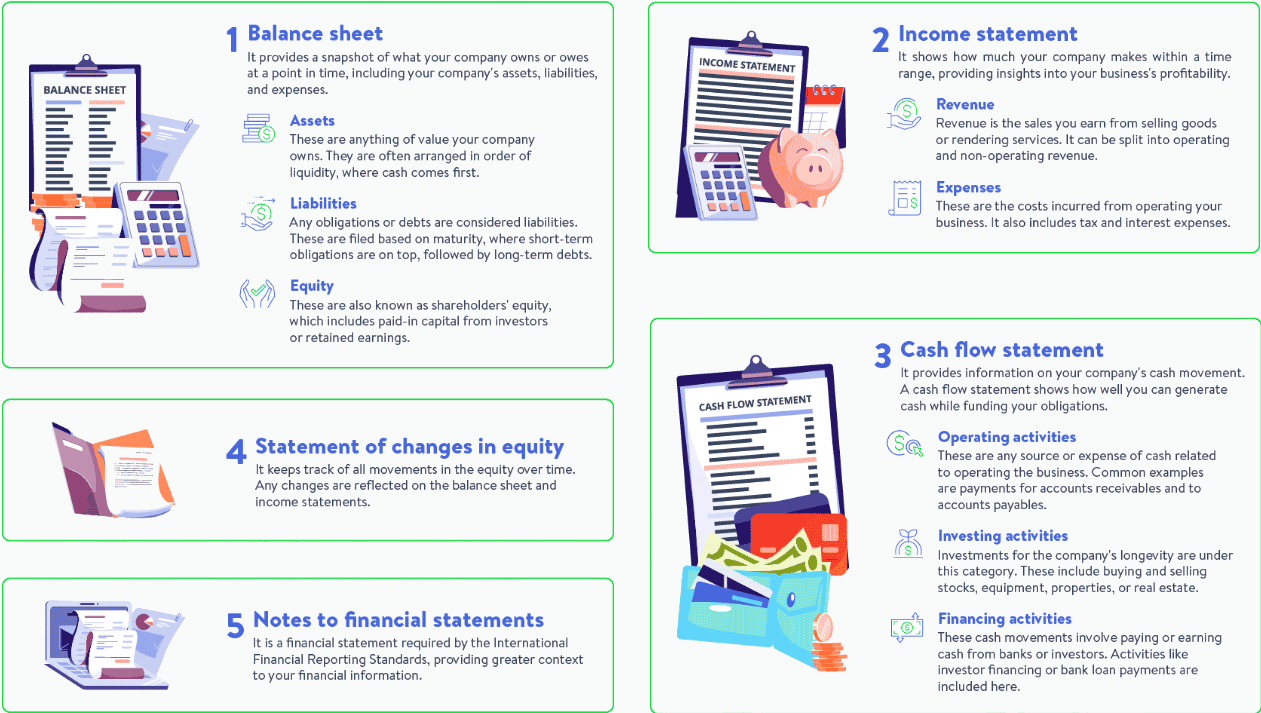

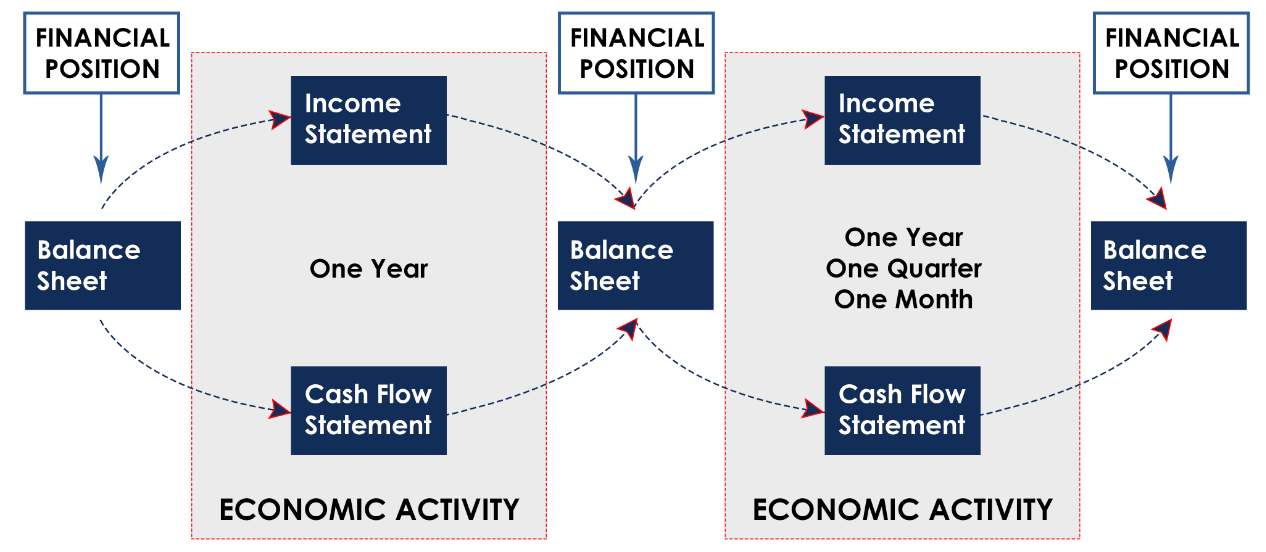

財務諸表の対象範囲については、年次報告書と四半期報告書の両方に、貸借対照表、損益計算書、キャッシュフロー計算書という一般に三大計算書と呼ばれる少なくとも3つの計算書が含まれています。これらには、親会社のステートメントと連結ステートメントが必要です。連結計算書は上場会社の本社とすべての子会社を一つの事業体とみなした計算書であるため、上場会社の株主や潜在的な投資家が注目する部分でもあります。

貸借対照表の枠組みは、2 つの主要な部分に単純化できます。表の右側には負債と株主資本が表記され、会社のお金の源泉を記録します。左側には支出が表記され、会社のお金がどこに使われているかを記録します。受け取ったお金は負債であり、株主が投入したお金は株主資本です。このお金がすべて、設備や金融商品など、つまり会社の資産となります。

貸借対照表は、会計の最初の水平方程式に従います。つまり、資産と負債と株主資本が等しいということです。資産とは、企業が所有する資源、または企業が外部に対して権利を有する経済的資源です。負債は、会社が対外的に引き受ける負債または義務です。株主資本(純資産)は、会社の純資産における会社の所有者の資本の部分を表します。

損益計算書は、一連の加算と減算で構成されます。企業の純利益を計算するために、一定期間の収益と費用を表示します。損益計算書は発生主義とも呼ばれる完全発生主義に従って作成されます。これは、発生した事業活動に応じて、収益と費用が実際に発生する前または後に財務諸表の1つである損益計算書に記録されることを意味します。

たとえば、A社はトラックに100万ドルを支払い、その車両の耐用年数は5年であると想定しています。完全発生主義会計では、A社が車両に対して支払った100万ドルは、今年度に全額費用化されるのではなく、A社の費用として5年間に分散されます。

損益計算書は発生主義であるため、企業は実際に受領または支払われていない収益と費用を損益計算書に記録する場合があり、これにより企業はある程度の柔軟性が得られますが、損益計算書の誤りや改ざんの可能性も高くなります。その結果、損益計算書は財務報告書の中で最も操作が難しく、誤解を招きやすい部分の1つとなります。

キャッシュフロー計算書は、報告期間中の現金および現金同等物の変動を記録したもので、現金を伴う活動は主に営業活動、投資活動、財務活動の3つのグループに分類されます。さらに、企業に外貨による現金の出入りがある場合、または海外子会社がある場合は、別のリストの影響によって生じる現金および現金同等物の為替レート変動も考慮する必要があります。

これら3種類の財務諸表は、それらの数値がすべて相互に関連しており、各種類の財務諸表が投資家に異なる情報をもたらす可能性があるため、不可欠です。会社の収入が全体像を表しているわけではないことを知っておくことが重要です。会社の資産、負債、キャッシュフローを理解することによってのみ、会社の財務状況を正確に判断できます。

たとえば、ABC社は、即時支払する必要がないが30日後には支払いできる顧客に5.000ドルの商品を販売します。お金はまだ手元にありませんが、ABCが販売した商品の価格は損益計算書に直接記録され、会社の収入が5.000ドル増加することがわかります。

そして、顧客は遅かれ早かれ返済するため、貸借対照表では、5.000ドルが資産セクションに記録されるため、この「借金」も資産となります。しかし、キャッシュフロー計算書では、まだ回収されていない代金により会社の現金が減少し、会社が事業を遂行するための資金が少なくなるため、5.000ドルの現金流出が示されています。

これら3つの主要な計算書の他に、株主資本変動計算書もあります。投資家の出資や超過利益の分配など、企業の株主資本の推移を示します。財務諸表には注記もあり、財務諸表作成の基礎、会計方針、重要な会計上の見積りなどの追加情報を提供するために使用されます。

投資分野では、財務諸表は投資家が企業の経営状況を理解し、投資の価値を評価するための重要なツールの1つです。投資家は、損益計算書、貸借対照表、キャッシュフロー計算書の詳細な分析を通じて、企業の収益性、財務の安定性、将来の成長の可能性について洞察を得ることができます。

財務諸表の作成

財務諸表は、企業が投資家やその他の利害関係者に財務状況や業績に関する情報を提供するための重要なツールです。それは会社の成績表であるだけでなく、会社の言語でもあります。財務諸表の作成は、企業の収益プロセス、資金の流れ、財務の健全性を理解するのに役立ちます。

会社の株を購入し、同社の収益の成果を共有する人が株主、株主の資産は株主資本として知られています。会社の設立は資金調達から始まりますが、一番初めは資金は2か所からしか来ません。 1つは他人からの借金で、もう1つは株式からのものです。他人から借りたお金を負債と言い、株主が出資したお金を株主資本と言います。

そして、企業が負債と株主資本の両方からお金を得ることができたら、会社として利益を出すために、サービスを提供したり、商品を生産したりすることになります。したがって、集まったお金は機械、プラント、設備の購入、または会社の運営費(資産と呼ばれる項目)に使用されます。資産はすべて、会社の正常運営に使用される必要があるため、資産の合計は負債と株主資本を足したものと等しくなければなりません。

貸借対照表の右半分にある負債と資本は会社の資金調達手段であり、会社がどこからお金を得るかを表します。貸借対照表の左半分の資産は会社の投資パイプラインであり、会社の資金の行き先を表します。会社は調達した資金がどこに使われるかを示す必要があるため、貸借対照表の左側と右側の金額は一致している必要があります。

もちろん、特定の貸借対照表では、流動資産、固定資産、流動負債、固定負債、株主資本に分類されます。中には会計項目がたくさんあります。貸借対照表とは、簡潔に言えば、企業が調達した資金がどのように活用されたかを示す表です。

財務諸表に欠けない貸借対照表は、特定の時点での企業の財務状況を反映する重要なツールです。ビジネスの2つの主要な部分である資産と負債を対応させて記録し、純資産または資本を計算します。純資産は事業の所有者の資本を表し、純資産または株主資本とも呼ばれます。

事業の純資産は、その時点で事業が清算された場合に株主に譲渡される残りの資産、つまり純資産の価値を示すため、事業の実際の価値を示しています。したがって、貸借対照表の純資産部分は、ビジネスの価値または純資産を測定するために使用できます。

会社が儲かったかどうかを記録する計算書は損益計算書として知られます。これは、特定の期間における事業の収益と費用を反映する財務諸表であり、売上、原価、経費、事業の純利益または純損失が示されます。そこには、売上収益、売上原価、諸経費、減価償却費、支払利息、法人税など、多くの会計項目が含まれています。

株式会社とは、株主全員が所有しており、株式投資で得た純利益、つまり配当金を各株主に支払うことができる会社ということです。最終配当後に残った資金は貸借対照表の株主資本に戻され、企業は一般に利益剰余金として知られる再投資用の資金を保持することができます。

財務諸表の重要な部分として損益計算書の主な目的は、特定の期間における企業の業績を測定することです。これにより、企業の収入源、また収入の規模と構造が明確にわかります。同時に、損益計算書には、売上原価、管理費、支払利息など、期間中に事業で発生したさまざまな費用や経費も開示されます。

最終的には、純利益 (または純損失) が損益計算書の重要な指標であり、期間中の企業の収益性のレベルを表します。したがって、損益計算書は企業の経営成績の包括的な評価を提供し、企業がどこでどれだけお金を稼いでいるのかを直接反映しています。そして、純利益を一定期間の企業の「給与」、つまり収益としてみなすことができます。

財務諸表の中で、資金調達は貸借対照表の右半分に記録されます。事業への投資は貸借対照表の左半分に記録されます。そしてお金を稼ぎ始めたことは損益計算書に記録されます。一方、キャッシュフロー計算書はこの会社の営業プロセスの潤滑油であり、他の2つの計算書には見られない現金取引を記録します。

会社の運営には現金取引が必要です。機械の購入や商品の販売インセンティブや利息の支払いには現金が用いられます。直接的な現金取引はキャッシュフローと呼ばれ、企業にキャッシュフローがある場合は必ず財務諸表の1つであるキャッシュフロー計算書に記録されます。それは、営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローの3つの主要な要素で構成されます。

損益計算書には、特定の会計期間における企業の収益と費用、収益と費用の差、または純利益が記録されます。損益計算書の項目のほとんどは、現金取引が発生したときにキャッシュフロー計算書の営業キャッシュフローのセクションに反映されます。例としては、商品の販売やサービスの提供によって発生した現金の領収書、サプライヤーや従業員に支払われた現金経費などが挙げられます。

貸借対照表の左半分には主に、事業の営業活動と投資をサポートするために使用される流動資産や固定資産などの事業資産が記録されます。企業が設備の購入、他社の買収、長期投資などの投資活動を行うと、キャッシュフローが生成されます。

これらの投資活動からのキャッシュフローは、財務諸表の1つであるキャッシュフロー計算書の投資キャッシュフローのセクションに反映されます。投資キャッシュフローは、企業が長期資産の売買やその他の投資活動に使用するキャッシュフローを記録します。その結果、貸借対照表上の投資項目は投資キャッシュフローに直接関係し、特定の期間に事業が行った投資活動の規模と影響を反映します。

貸借対照表の右半分には、主に事業の負債と株主資本(負債と資本を含む)が記録されます。これらの負債と株主資本は、企業の運営と投資活動をサポートするための外部資金源となります。

企業が社債の発行、銀行からの借入、株式の発行などの財務活動を行うと、これらの活動によってキャッシュフローが生成されます。これらの財務活動からのキャッシュフローは、キャッシュフロー計算書の財務キャッシュフローのセクションに反映されます。財務キャッシュフローは、債権者や株主から資金を調達し、借金を返済し、配当金を支払うことによって事業が生み出すキャッシュフローを記録します。

財務諸表の1つとしてキャッシュフロー計算書の最終的な目的は、期末現金残高と期首現金残高を比較して、事業の現金の純増減を確認することです。期末現金残高が期首現金残高よりも高い場合は、期間中の事業で現金流入があったことを意味します。期末現金残高が期首現金残高よりも低い場合は、その期間中に事業で現金流出があったことを意味します。そして期末残高は最終的に貸借対照表のキャッシュラインに戻り、貸借対照表とキャッシュフロー計算書が一致していることが保証されます。

キャッシュフロー計算書は、企業のお金の流れを測定するものです。営業、投資、財務のキャッシュフローを通じて、一定期間にわたる企業のキャッシュフローを明確に把握できます。企業運営の生命線であるため、企業の運営のために十分な現金があるかどうかを分析する上で重要な部分です。

実際、投資家は財務諸表の作成過程と財務諸表の内容を知ることで、企業の財務健全性や資金管理能力、今後の成長見通しを理解できると考えています。ただし、そこに含まれる情報を迅速に理解するには、特定の分析方法が必要です。

財務諸表分析

財務諸表分析は投資家にとって株式投資の重要な部分です。企業の財務諸表を精査することで、投資家は企業の財務状況、収益性、成長の可能性をより深く理解し、情報に基づいた投資決定を行うことができます。

貸借対照表では、資産は会社が所有する資源を表し、負債は会社が他者に借りているお金を表し、株主資本は会社の株主の資本を表します。貸借対照表を使用すると、会社の純資産を計算し、会社の価値と財務の健全性を評価できます。

損益計算書では、純利益がプラスの場合は利益を示し、純利益がマイナスの場合は損失を示します。ですので損益計算書では会社の純利益に注目してください。売上総利益率、純利益率、利益成長率などの指標を分析することで、企業の収益性と成長性をより完全に把握できます。

キャッシュフロー計算書では、営業、投資、財務活動からのキャッシュフローを分析することで、企業のキャッシュフロー状況と財務能力を評価することができます。最後に、株主資本変動計算書は、会社の損益だけでなく株主の会社への投資も把握することができます。

また、キャッシュフロー計算書ではキャッシュフローの数字に注目するだけでなく、キャッシュフローの質にも注意を払う必要があります。例えば、キャッシュフロー計算書の営業活動によるキャッシュフローとフリーキャッシュフローを分析することで、企業の収益の質や資金管理能力を評価することができます。

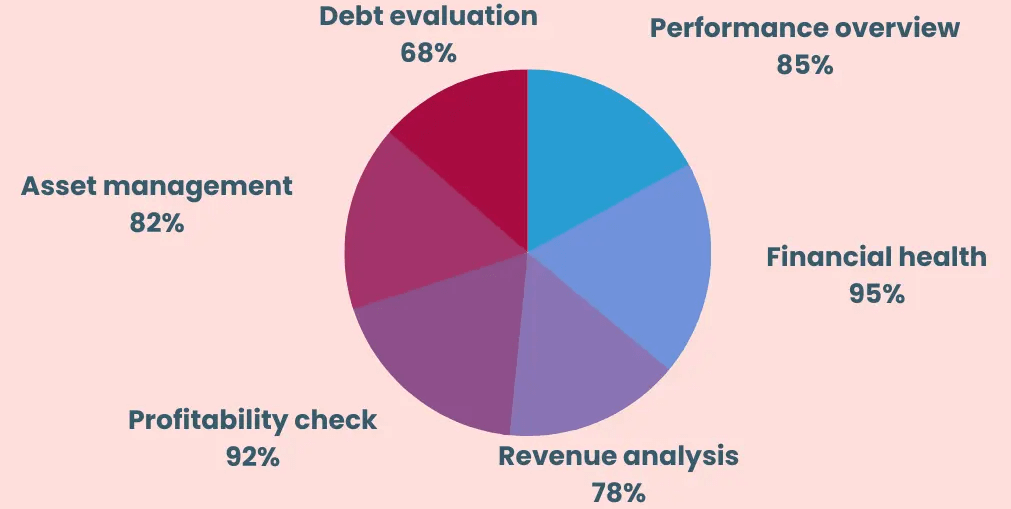

投資家は財務諸表を分析する際に、対象企業の財務指標を同業他社の財務指標と比較することもできるため、業界における企業の地位や競争優位性を評価することができます。比較指標としては、収益性、財務健全性、市場シェアなどが挙げられます。

また、純利益、営業利益、キャッシュフローなどの企業の財務諸表データの傾向の変化を観察することもできます。これにより、投資家は企業の発展のダイナミクスや長期的な傾向を理解することができ、企業の可能性とリスクをより適切に評価します。さまざまな財務比率を利用して、収益性、支払い能力、資産管理効率、市場評価などの指標を含む企業の詳細な評価を行うこともできます。

投資家が注目すべき財務諸表の指標は、純資産利益率、売上総利益率、営業利益、控除前純利益の4 つです。これらは、企業の財務状況に関するより詳細な情報を提供し、投資家がフォローしている上場企業がフォローする価値があるかどうかを判断するのに役立ちます。

純資産利益率は投資単位当たり企業が獲得できる利益を示し、粗利益率は企業の製品競争力と収益性を反映します。 3年連続で10%以上の純資産利益率を維持し、より高い粗利益率を維持している企業は、通常、収益性と市場での地位が優れています。

また、営業利益と控除前純利益という2つの指標は、企業の成長と収益性を評価するのに役立ちます。 3年連続で20%以上の成長率を維持している企業は、多くの場合、成長の見通しが良好です。

また財務諸表の分析で、会社の財務費用、特に長期借入に対する短期借入の比率を観察することもできます。金融費用が低いということは、企業の財務状況が比較的健全であることを示しており、投資リスクの軽減に役立ちます。そして会社の売掛金と買掛金を分析します。通常、売掛金が買掛金よりも多い企業は資本活用力が高く、サプライチェーン上の優位性があり、安定した事業活動の維持につながります。

上記の分析を通じて、投資家は企業の財務状況や将来性をより総合的に評価することができ、投資判断の重要な参考となります。ただし、財務諸表分析は投資判断の一部にすぎないことを理解しておく必要があります。投資家は長期的な投資目標を達成するために、業界の見通しや経営陣などの他の要素も考慮しましょう。

| 内容 | 資産 | 負債 | 株主資本 |

| 流動性 | 流動資産比率 | 流動負債比率 | 自己資本比率 |

| 資本構成 | 負債比率 | レバレッジ比率 | 自己資本構成比率 |

| 支払い能力 | ソルベンシー比率 | インタレスト・カバレッジ・マルチプル | |

| 収益性 | 売上総利益率 | 純利益率 | 株主資本利益率 |

| 稼働効率 | 売掛金回転率 | 在庫回転率 | 資産回転率 |

| キャッシュフロー | キャッシュフロー比率 | 営業活動によるキャッシュフロー | |

| 成長 | 売上高成長率 | 純利益成長率 | 自己資本成長率 |

| 評価 | PER | 価格対純利益比率 | 配当利回り |

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。