取引

EBCについて

公開日: 2024-04-04

更新日: 2024-11-08

株式市場では、人々は常に企業の株価に注目し、上昇した時には喜び、下落時には心配されます。株価の変動は巨額の利益または損失につながることがあるため、投資家は常に株価の変動に関心を持ちます。しかし、株価に加えて見落とされがちな同様に重要な指標があります。それは時価総額です。上場企業の発行済株式の時価総額だけでなく、企業の事業規模や投資価値を示す重要な指標でもあります。ここから、時価総額の意味と算出方法を一緒に理解しましょう。

時価総額とは?

企業の市場価値、つまり企業の発行済み株式の総額を指し、投資家による企業の総合的な評価を指します。上場企業の事業規模を測る重要な指標であるだけでなく、投資家が株式投資の可能性を評価するための最も重要な基礎の一つでもあります。

上場企業にとって、市場価値の向上は市場全体の認識と企業への期待を反映するため、重要な目標です。価値の向上を実現するには、企業が本質的価値を継続的に創造する必要があります。これは、企業が業績を向上させ、市場を拡大し、投資家からより多くの注目と信頼を集めるために一連の措置を講じる必要があることを意味します。

企業は、継続的に業績を向上させ、市場を拡大し、ブランド認知度と公共イメージを高め、効果的な投資家向け広報管理と透明性を高めることで、価値の成長を実現できます。優れた財務実績、事業領域の拡大、良い企業イメージと評判、投資家との良好なコミュニケーションと情報開示は、投資家の信頼と注目を高め、価値を高めることができます。

市場による企業全体の価値の推定も、投資家が企業の規模や財務状況を評価するために使用する指標の 1 つです。通常、価値が高いことは企業が大きく、事業が比較的安定していることを示します。一方で時価総額が低いことは、企業が成長の可能性が高い成長段階にあることを示しています。

その高低の動きは投資のリスクとリターンにも関係します。一般に、リスクが比較的低い企業の価値はより安定している可能性があります。企業の価値は成長の可能性は高いと言えますが、それに応じてリスクも増加します。投資家は、リスク選好度や投資目的に合った株式の種類を選択できます。

例えば、時価総額が大きい優良企業は、長い間安定した収益を上げてきた大企業で、投資家は株式を保有していると比較的安定した配当を得ることができます。一方、価値の小さい新興テクノロジー企業は、高い成長の可能性を秘めていますが、より高い市場リスクも伴います。

上場企業の価値がどのように変化するかを観察することは、投資家が投資戦略をタイムリーに調整するのに役立ちます。たとえば、価値の上昇は市場が企業の見通しについて楽観的であることを意味し、投資家は保有株を増やすか株式を購入することを検討します。価値の下落は企業が課題に直面していることを示唆しており、投資家は保有株を減らすか撤退することを検討するでしょう。

特定の企業が過小評価されていますが、高い成長の可能性があると投資家が、判断した場合、将来的にはより高い成長が期待できると信じる可能性があります。この場合、投資家はより多くの収入を得るために、これらのポテンシャルのある株式への投資を考えるでしょう。

価値の低い企業は、その見通しに関する悲観的な市場の期待やその他の一時的な要因により、過小評価される可能性があります。しかし、これらの企業が実際に優れた運営力、業界での地位、またはイノベーション能力を備えていることを投資家が認識できれば、将来的に株価が上昇し、投資家に多額の利益をもたらす可能性があります。

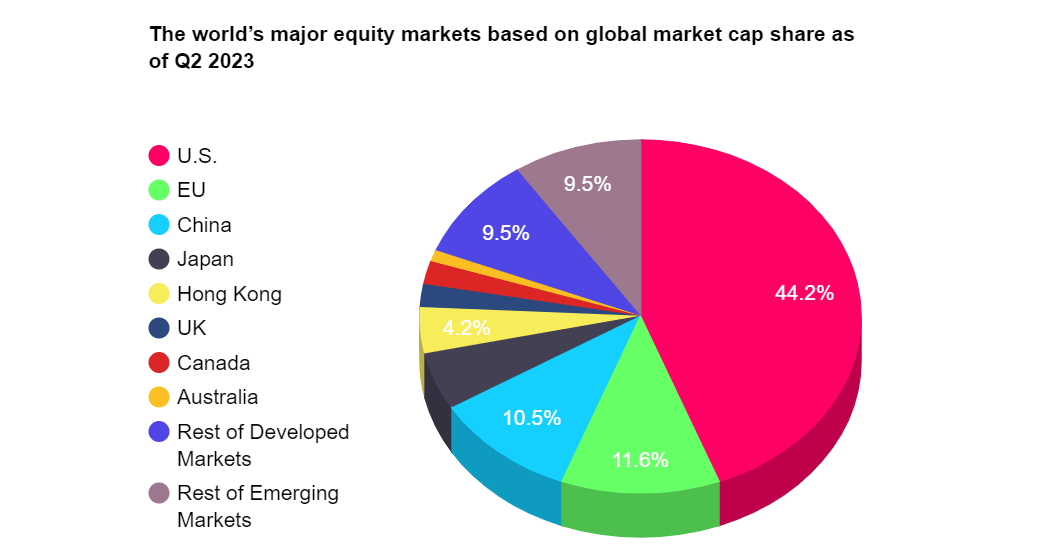

株式市場に上場している全企業の時価総額の合計を計算することで、その国の株式市場がどの程度発展しているかを測ることができ、ひいては国の経済の強さも反映されます。この数字は、その国の株式市場がどの程度発展しているかを記し、その国の経済の強さを評価する指標の1つとして使用されます。発達した株式市場は、経済的に活発で資本が充実した国を表します。

投資家にとって、これは企業の経営状況を知る重要な窓口となります。投資家は上場企業の時価総額の推移を観察することで、その企業に対する市場の総合的な評価や期待を把握できます。このような情報は、投資家が市場の変化に応じて株式の購入、保有、売却などの投資戦略をタイムリーに調整するのに役立ちます。

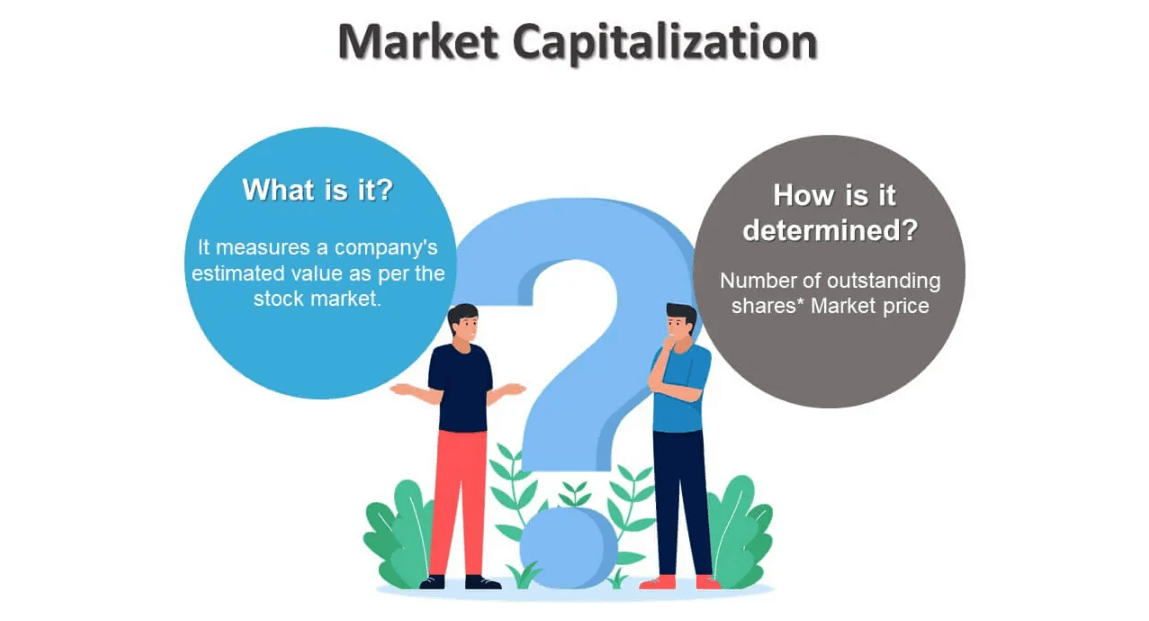

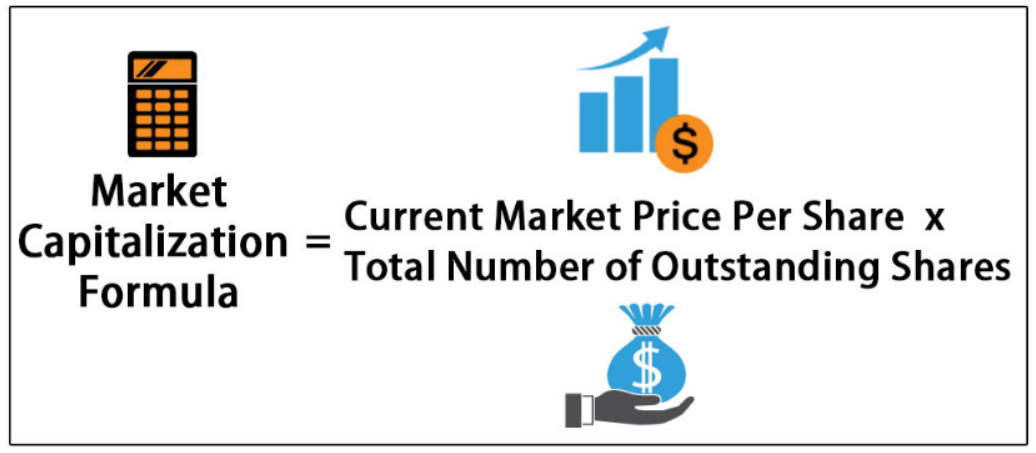

時価総額の算出方法

これは市場における上場企業の総合価値で、企業の発行済み株式数に現在の株価を乗じて計算されます。言い換えれば、投資家がその会社の公開株をすべて購入したい場合に必要となる総額を示します。

たとえば、A 社が市場に 3 単位の発行済み株式を持っており、最新の株価が 20 ドルであると仮定します。会社の時価総額は、20 ドルに 3 を乗算した値、つまり 60 ドルになります。これは、会社の同じ資本金や払込資本と同じではなく、会社が資本調達時に株主から実際に受け取る金額とも同じではないことに注意してください。

また、これを計算する際には、古い価格や不正確な価格ではなく、最新の取引価格または市場価格である必要があります。株価や株数により変動するため、正確性を確保するためには最新のデータを使用して計算する必要があります。

時価総額の変化は、企業に対する市場の全体的な見方と予想される収益を反映しています。たとえば、企業は最初の資本調達で株主から 1 株あたり 100 万ドルに対し 300 万ドルを受け取るとします。市場が企業の収益能力に強気になり、1 株あたり 200 万ドルで株式を購入する意欲が高まると、会社の実際の資本金はまだ 300 万ドルであるにもかかわらず、企業価値は600 万ドルに上昇します。

この場合、企業の資本金は増加していないにもかかわらず、将来の収益可能性が市場に認められることで株式の市場価格が上昇し、結果として企業価値が上昇します。これは、企業の実際の資本だけでなく、企業の将来の業績や市場の需給に対する投資家の期待にも影響されることを示しています。

通常、株式の総数ではなく、発行済み株式数に基づいて計算されます。したがって、発行済み株式のみが計算に考慮されるようにする必要があります。計算ミスを避けるために、計算式では株価と株数の通貨単位を一致させます。

また、普通株、優先株などを含む会社のすべての発行済み株式も計算に入れる必要があり、どの株式も計算から除外してはなりません。資本に変更があった場合(株式分割、合併など)、最新の資本構造を反映するために株式数を調整する必要があります。

綿密に計算された時価総額の重要性は、市場における企業の全体的な評価を提供することで、投資家が株式への投資可能性とリスクを評価するために非常に大切です。計算された価値がどの程度高いか低いかに応じて、投資家は企業の市場での地位と潜在的価値をより正確に把握でき、それが投資決定の指針となります。

株式の時価総額は高いほうが良いか、それとも低いほうが良いのか?

株価はその高さによって大型株、中型株、小型株に分類されます。投資家は、企業の規模に基づいて企業の安定性と成長の可能性を評価し、投資の意思決定を行います。通常、大型株は株価の動きががより滑らかですが、小型株は株価の変動が大きく、リスクが比較的高くなります。投資家の皆さんは、リスク選好度や投資目的に合った株式の種類を選択しましょう。

大型株とは、総額が数百億ドルから数千億ドル以上の価値の高い企業を指します。これらの企業は多くの場合、安定した収益性と市場での強力な地位を備えた業界におけるリーダー的存在です。大型株は、その規模と資本総額により、株価の値動きがより滑らかです。これらは機関投資家に好まれる傾向があり、付加価値の高い堅実な投資家の一部に好まれます。

一方、中型株は大型株と小型株の間に位置し、数十億ドルから数百億ドルの範囲にあります。これらの企業は中程度の規模で、業界のリーダーとも言えますが、市場シェアと収益性は大型株よりも低いです。中型株は比較的安定した株価パフォーマンスと成長性を備えているため、一部の成長投資家や中長期投資家にとって魅力的に映ります。

小型株とは、時価総額が通常数億ドルから数十億ドルの小さな企業を指します。これらの企業は、新興産業のイノベーターであるか、高い成長性を持つ既存産業への新参者でありますが、より大きなリスクも伴います。小型株は株価の変動が大きく、市場心理や情報開示の影響を受けるため、比較的リスクが高くなっています。小型株は、積極的で短期売買を行う投資家を惹きつけます。

もちろん国ごとに指数が異なれば、大型株、中型株、小型株を分類するための基準も異なります。たとえば、米国の S&P 500 指数には最低価額が 40 億ドルの企業が含まれていますが、S&P 400 指数には 10 億から 44 億ドルの範囲の企業が含まれており、S&P 600 指数には 3億から14億 ドルの間の価額の企業が含まれています。

価値が大きい企業は、より安定したビジネスモデル、豊富なリソース、より強力な市場地位にいるので、リスクが比較的低くなります。これらの企業はキャッシュフローと利益がより安定傾向があり、資金調達が容易なので投資家の信頼を集めることができます。結果として、こうした大企業への投資はより安定した収益をもたらす可能性がありますが、成長率は比較的遅いでしょう。

対照的に、小規模企業は成長の可能性が高くなりますが、リスクも高くなります。これらの企業は発展の初期段階にある可能性があり、大企業に比べて市場シェアが小さく、競争圧力が高く、管理が洗練されているとは言えません。

ビジネスが相対的に不安定であるため、株価はより不安定になる可能性があり、それに応じて投資リスクも増加します。しかし、これらの中小企業の成長が成功すれば、株価が急上昇し、投資家にも大きな利益をもたらすでしょう。

時価総額が高い企業は、より安定した収益性と市場での安定した地位を備えているので、大規模で成熟した安定した企業と言えます。より多くの資源と資本から景気の変動に対処することができ、投資家に比較的安定した収入と配当を提供しています。安定したリターンと低リスクを求める人や長期投資家に適しています。また、ポートフォリオ全体のパフォーマンスを安定させるために使用される、コアポートフォリオの保有にも適しています。

一方、下位の企業はより大きな可能性と高い成長性を備えた、新興成長企業です。彼らは業界のリーダーとなり得るかもしれませんし、高い利益を約束する革新的な製品や技術を持っているかもしれません。ハイリスク・ハイリターンを求め、より大きなリスクを取ることをいとわない投資家や、短期の投機投資家に適しています。また、これらの企業の可能性を徹底的に調査し評価できる、リスク許容度と専門知識を持つ投資家にも適しています。

ただし、その価値の高低が必ずしも企業の価値を直接反映するとは限らないことに注意が必要です。場合によっては、その価値が高いということは、市場の企業評価が過度に楽観的であること、または投機的な行動があることを意味する場合があります。投資家は慎重な判断を下し、盲目的に高値を追い求めないようにする必要があります。

逆に、価値が低い企業には潜在的な投資機会があるかもしれませんが、リスクも高くなります。したがって、特定の企業に投資するかどうかを決定する際、投資家は価値の大きさだけでなく、企業のファンダメンタルズ、業界の見通し、経営陣、財務状況、その他の要素を考慮しましょう。

全体として、時価総額が高い株式は通常より安定しており、賢明な投資家に適しています。一方、時価総額が低い株式はリスクは高くなりますが、成長の可能性が大きいため、より高いリスクを取ることを厭わない投資家に適しています。投資家の皆さんは、投資目的、リスク選好度、投資戦略に基づいて選択を行う必要があるでしょう。

| 会社 | 時価総額 (10億ドル) |

| マイクロソフト | 20,480 |

| アップル | 20,200 |

| サウジアラムコ | 18,750 |

| エヌビディア | 7,950 |

| アマゾン | 7,770 |

| グーグル | 7,720 |

| メタ(フェイスブック) | 7,600 |

| バークシャーハサウェイ | 6,770 |

| イーライリリー | 6,700 |

| テスラ | 6,680 |

免責事項: この資料は一般的な情報提供のみを目的としており、財務、投資、またはその他の信頼すべきアドバイスを意図したものではありません (また、そのようにみなされるべきではありません)。資料に記載されているいかなる意見も、特定の投資、証券、取引、または投資戦略が特定の個人に適しているという EBC または著者による推奨を構成するものではありません。