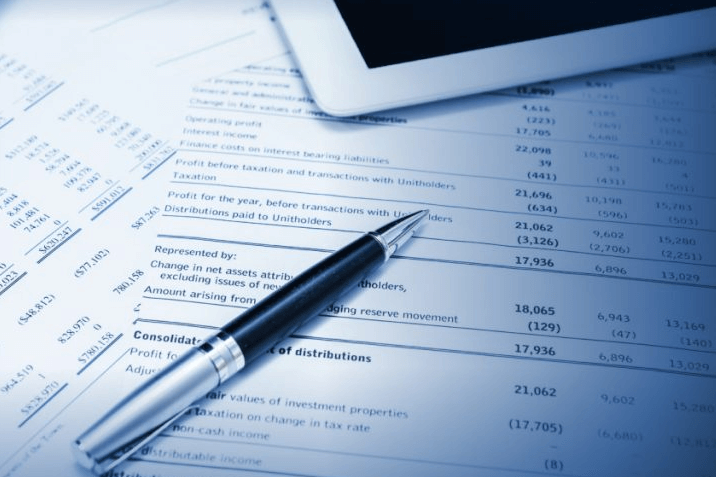

A muchos inversores no les gusta conocer información relacionada con las finanzas, especialmente los estados financieros, que están llenos de cifras que realmente desaniman a muchas personas. Sin embargo, la razón por la que existe una empresa es para obtener ganancias, y si no entendemos sus activos y pasivos, sus ganancias y pérdidas operativas o su situación de flujo de efectivo, nos estamos perdiendo una pista muy importante para juzgar la inversión. Los inversores inteligentes aprenderán a analizar los estados financieros, no sólo para encontrar empresas de inversión valiosas sino también para evitar empresas problemáticas. En este artículo, resumiremos la composición de los estados financieros y cómo analizarlos en general.

¿Qué son los estados financieros?

¿Qué son los estados financieros?

Es un documento elaborado por una empresa para reflejar su situación financiera y los resultados de sus operaciones durante un período de tiempo específico. Proporciona información importante sobre las actividades financieras de una empresa, incluido el estado de los activos y pasivos, la rentabilidad y el flujo de caja, y proporciona una base para que los inversores, la dirección, los acreedores y otras partes interesadas evalúen la salud de la empresa y sus tendencias de desarrollo futuras. .

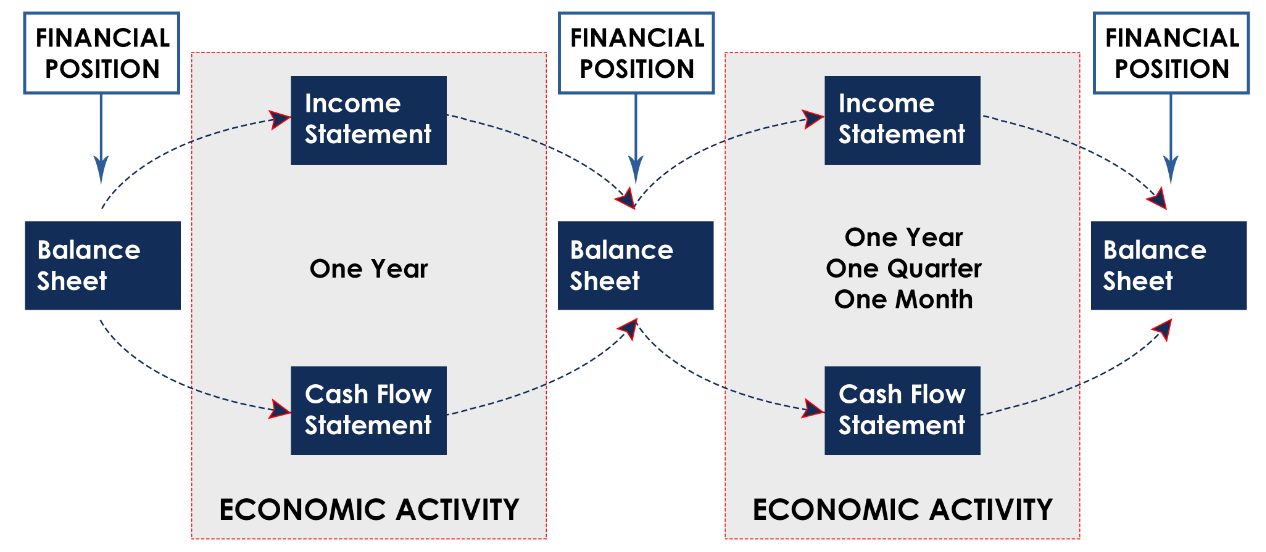

En China, las empresas que cotizan en bolsa deben publicar informes financieros cuatro veces al año: los informes trimestrales se publicarán a finales de abril, los semestrales a finales de agosto, los trimestrales a finales de octubre y el último. informe anual del año anterior a finales de abril del año siguiente. Además, el informe anual del año pasado debe publicarse antes que el informe trimestral del año siguiente.

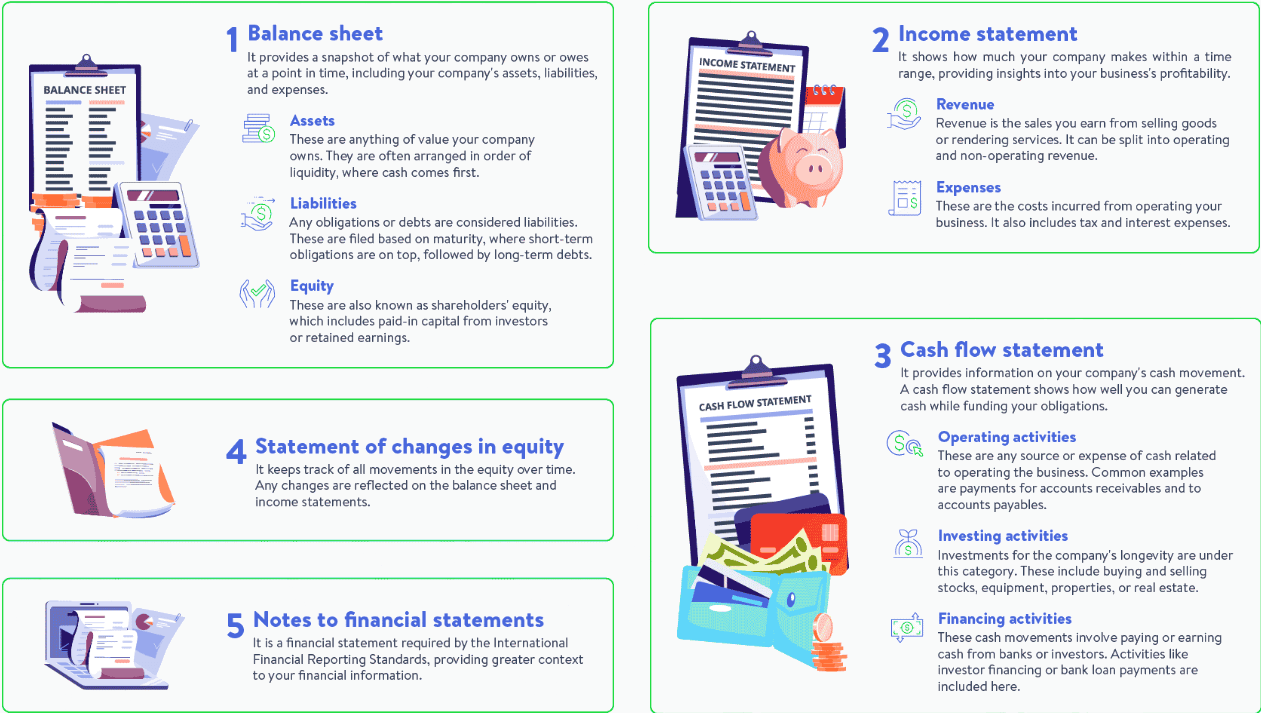

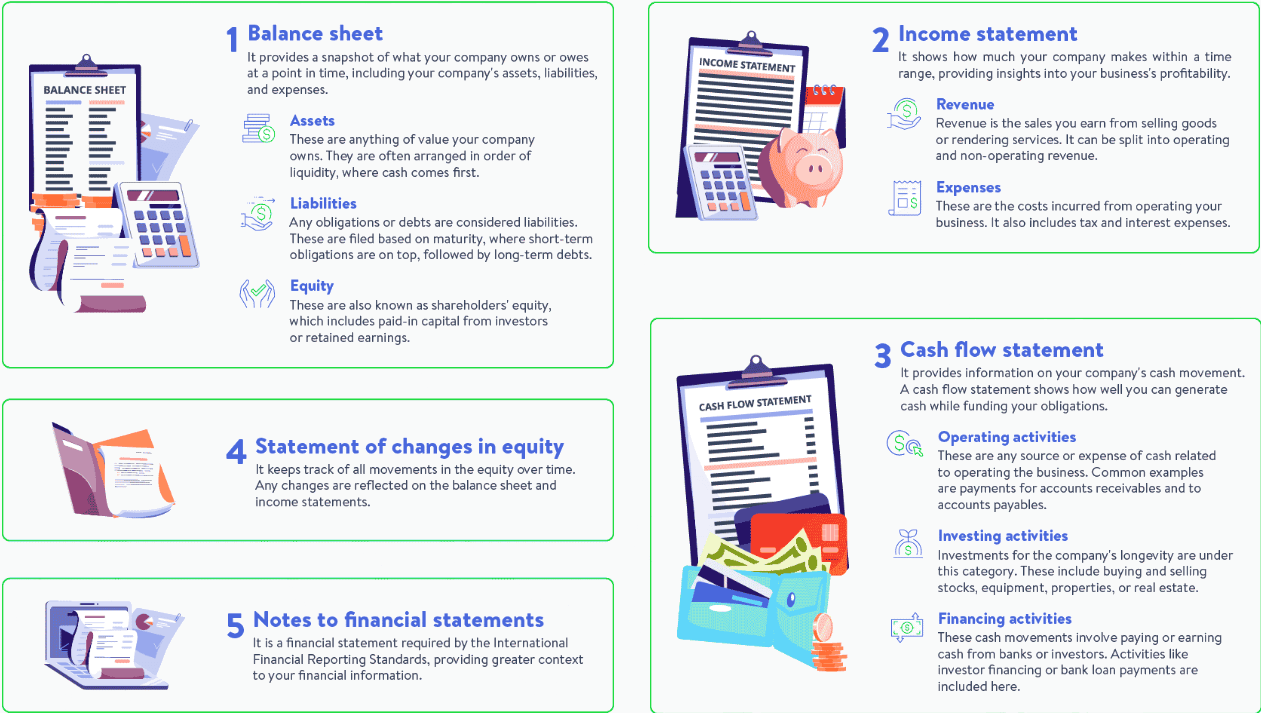

En cuanto al alcance del informe financiero, tanto el informe anual como el informe trimestral contienen al menos tres estados: el balance, el estado de resultados y el estado de flujo de efectivo, que comúnmente se conocen como los tres estados principales. Cada una de estas declaraciones requiere una declaración de la empresa matriz y una declaración consolidada. El estado consolidado es un estado que considera la oficina central y todas las subsidiarias de la empresa que cotiza en bolsa como una sola entidad, por lo que también es la parte en la que se centran los accionistas de la empresa que cotiza en bolsa y los inversores potenciales.

El marco del balance se puede simplificar en dos partes principales. En el lado derecho están los pasivos y el capital contable, que registran las fuentes del dinero de la empresa. A la izquierda están los activos, que registran adónde va el dinero de la empresa. El dinero recibido son pasivos y el dinero aportado por los accionistas es capital contable. En conjunto, este dinero se convierte en planta y equipo, productos financieros, etc.: los activos de la empresa.

El balance sigue la primera ecuación horizontal de la contabilidad: los activos son iguales a los pasivos más el capital contable. Los activos son los recursos que posee la empresa o los recursos económicos sobre los que tiene derechos externamente; el pasivo son las deudas u obligaciones asumidas por la empresa con el exterior; y el capital contable (activos netos) representa la parte del capital contable de la empresa en los activos netos de la empresa.

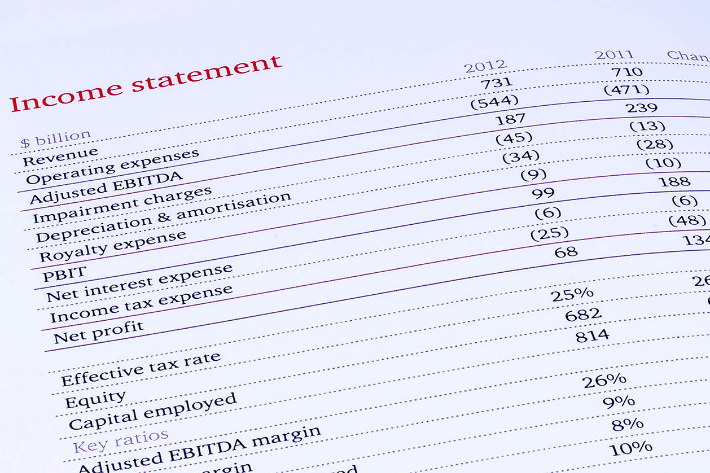

El estado de resultados, también llamado estado de pérdidas y ganancias, se enmarca como una serie de sumas y restas. Muestra los ingresos y gastos de un período de tiempo determinado para calcular el beneficio neto de la empresa. El estado de resultados se prepara de acuerdo con el principio de devengo, también llamado principio de devengo, lo que significa que los ingresos y gastos se registran en el estado de resultados antes o después de que realmente ocurran, dependiendo de la actividad comercial que se lleve a cabo.

Por ejemplo, la empresa A paga 1 millón de dólares por un camión y espera que el vehículo dure cinco años. Según la base contable de valores devengados, el millón de dólares que la Compañía A ha pagado ahora por el vehículo se distribuye a lo largo de los cinco años como gastos de la Compañía A en lugar de gastarse en su totalidad en el año en curso.

Precisamente porque el estado de resultados es devengado, una empresa puede registrar ingresos y gastos en su estado de resultados que en realidad no se reciben ni se pagan, lo que proporciona a la empresa cierta flexibilidad pero también aumenta la probabilidad de errores o manipulación del estado de resultados. . Como resultado, el estado de resultados es una de las partes más manipuladoras o engañosas del informe financiero.

El estado de flujo de efectivo es un registro de los cambios en efectivo y equivalentes de efectivo durante el período sobre el que se informa, y las actividades que involucran efectivo se clasifican en tres grupos principales: actividades operativas, actividades de inversión y actividades de financiamiento. Además, si la empresa tiene entradas y salidas de efectivo en moneda extranjera o tiene subsidiarias en el extranjero, también necesita fluctuaciones del tipo de cambio en efectivo y equivalentes de efectivo causadas por el impacto de una lista separada.

Estos tres tipos de estados financieros son indispensables porque las cifras que contienen están interrelacionadas y cada tipo de estado financiero puede aportar información diferente a los inversores. Es importante saber que los ingresos de la empresa no representan el panorama completo; Sólo comprender los activos y pasivos y el flujo de caja de la empresa puede determinar correctamente la situación financiera de la empresa.

Por ejemplo, la empresa ABC vende 5.000 dólares en bienes a un cliente que no tiene que devolver el dinero inmediatamente, pero puede devolverlo después de 30 días. Aunque el dinero aún no está disponible, el valor de los bienes vendidos por ABC se registra directamente en el estado de resultados, lo que demuestra que los ingresos de la empresa aumentarán en 5.000 dólares.

Y en el balance se registrará que los $5.000 están en la sección de activos porque el cliente los devolverá tarde o temprano, por lo que el dinero adeudado es un activo. Y en el estado de flujo de efectivo muestra una salida de efectivo de $5.000 porque las cuentas que aún no han sido cobradas reducirán el efectivo de la empresa, dejando a la empresa con menos dinero para realizar sus operaciones.

Además de estos tres estados principales, también hay un estado de cambios en el capital contable. Muestra los cambios en el capital contable de la empresa, incluidas las contribuciones de los inversores, la distribución de los excedentes de beneficios, etc. También hay notas a los estados financieros, que se utilizan para proporcionar información adicional como las bases de preparación de los estados financieros, políticas contables, estimaciones contables significativas, etc.

En el campo de las inversiones, los estados financieros son una de las herramientas clave para que los inversores comprendan las condiciones operativas de una empresa y evalúen el valor de su inversión. A través de un análisis en profundidad del estado de resultados, el balance y el estado de flujo de efectivo, los inversores pueden obtener información sobre la rentabilidad, la estabilidad financiera y el potencial de crecimiento futuro de una empresa.

Preparación de Estados Financieros

Preparación de Estados Financieros

Es una herramienta importante para que una empresa proporcione a los inversores y otras partes interesadas información sobre su situación financiera y su desempeño. No es sólo el boletín de calificaciones de la empresa, sino también el lenguaje de la empresa. El proceso de preparación de estados financieros se puede utilizar para comprender el proceso de ganancias, el flujo de fondos y la salud financiera de la empresa.

Aquellos que comparten los frutos de la rentabilidad de la empresa en la idea de acciones se convierten en accionistas, y la riqueza de los accionistas se conoce como capital contable. Una empresa comienza reuniendo capital y, en ese momento, el dinero sólo vendrá de dos lugares. Uno se toma prestado de otros y el otro de los propios accionistas. El dinero prestado de otros se denomina pasivo y el dinero aportado por los propios accionistas se denomina capital contable.

Y cuando la empresa obtiene tanto el dinero de los pasivos como del capital contable, para ganar dinero, proporcionará servicios o producirá bienes. Por lo tanto, el dinero se utilizará para comprar maquinaria, plantas, equipos o para mantener efectivo en las operaciones de la empresa (elementos llamados activos). Debido a que todos los activos deben estar disponibles para el uso de la empresa, los activos deben ser iguales a los pasivos más el capital contable.

Los pasivos y el capital en la mitad derecha del balance son los canales de financiación de la empresa y representan de dónde obtiene la empresa su dinero. Los activos en la mitad izquierda del balance son la cartera de inversiones de la empresa y representan hacia dónde va el dinero de la empresa. Como el dinero recaudado por la empresa debe mostrar dónde se gasta, las cantidades en los lados izquierdo y derecho del balance deben ser consistentes.

Por supuesto, en un balance específico, se desglosan en activos corrientes, activos fijos, pasivos corrientes, pasivos fijos y capital contable. En su interior hay muchos elementos contables. En definitiva, el balance es un cuadro que muestra cómo se han utilizado los fondos captados por una empresa.

El balance es una herramienta importante para reflejar la situación financiera de una empresa en un momento determinado. Enumera las dos partes principales de una empresa, activos y pasivos, en correspondencia y calcula los activos netos o patrimonio. Los activos netos representan el patrimonio de los propietarios de la empresa, también conocido como patrimonio neto o capital contable.

El patrimonio neto de una empresa es en realidad el valor de la empresa, ya que indica el valor de los activos restantes que irían a los accionistas si la empresa se liquidara en ese momento, es decir, los activos netos. Por lo tanto, la parte del patrimonio neto del balance se puede utilizar para medir el valor o el patrimonio neto de la empresa.

El estado que registra si la empresa ha ganado dinero o no se conoce como estado de pérdidas y ganancias, también conocido como estado de resultados o estado de resultados. Es un estado financiero que refleja los ingresos y gastos de una empresa durante un período de tiempo específico, mostrando los ingresos por ventas, los costos y gastos, y la ganancia o pérdida neta de la empresa. Contiene muchos asientos contables, como ingresos por ventas, costos de ventas, gastos generales, gastos de depreciación, gastos por intereses, impuestos corporativos, etc.

Una corporación es una empresa que pertenece a todos los accionistas y puede pagar dividendos a cada accionista a partir de las ganancias netas obtenidas, que son los dividendos recibidos al invertir en acciones. El dinero que queda después de la distribución del dividendo final vuelve al balance como capital contable, lo que permite a la empresa conservar el dinero para reinvertirlo, lo que comúnmente se conoce como ganancias retenidas.

El objetivo principal de la cuenta de resultados es medir el desempeño empresarial de una empresa durante un período de tiempo específico, a partir del cual se puede ver claramente de qué fuentes la empresa ha recibido sus ingresos, así como el tamaño y la estructura de estos ingresos. . Al mismo tiempo, el estado de resultados también enumera los diversos costos y gastos incurridos por la empresa durante el período, incluido el costo de los bienes vendidos, gastos administrativos, gastos por intereses, etc.

En definitiva, el beneficio neto (o pérdida neta) es el indicador clave de la cuenta de resultados, que representa el nivel de rentabilidad de la empresa durante el período. Como tal, el estado de resultados proporciona una evaluación integral del desempeño operativo de una empresa, reflejando directamente dónde gana la empresa su dinero y cuánto gana, por lo que los ingresos netos pueden considerarse el "salario" de una empresa durante un período determinado, es decir, los ingresos. generados por sus actividades operativas.

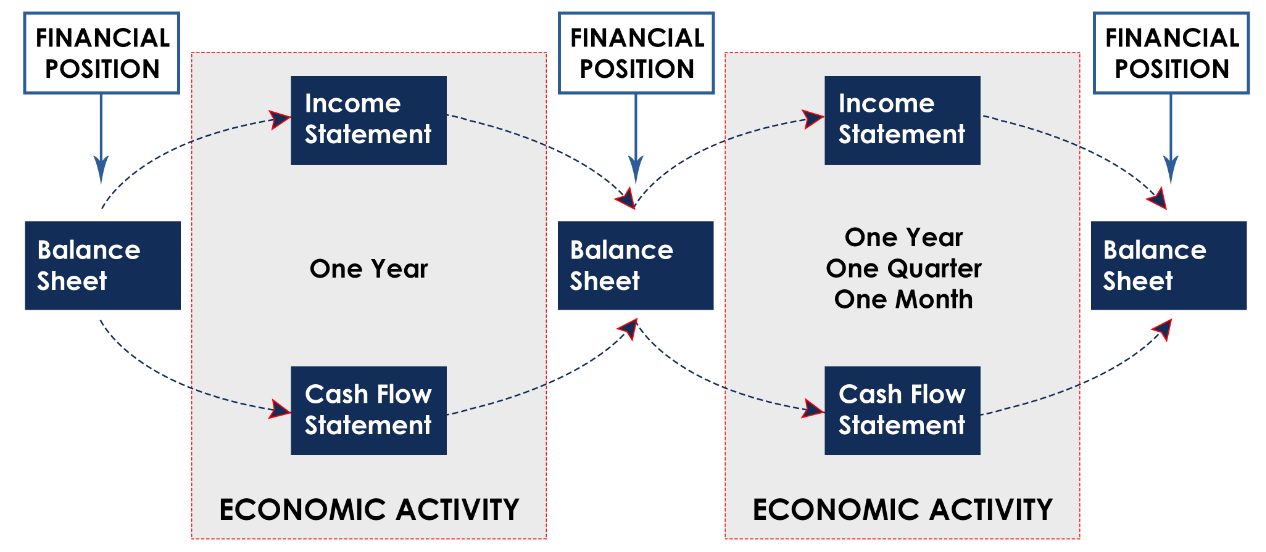

La recaudación de dinero se registra en la mitad derecha del balance; las inversiones en empresas se registran en la mitad izquierda del balance; y empezar a ganar dinero se registra en la cuenta de resultados. El estado de flujo de efectivo, por otro lado, es el lubricante del proceso operativo de esta empresa, ya que registra transacciones en efectivo que no se ven en los otros dos estados.

La recaudación de dinero se registra en la mitad derecha del balance; las inversiones en empresas se registran en la mitad izquierda del balance; y empezar a ganar dinero se registra en la cuenta de resultados. El estado de flujo de efectivo, por otro lado, es el lubricante del proceso operativo de esta empresa, ya que registra transacciones en efectivo que no se ven en los otros dos estados.

Las operaciones de una empresa deben implicar transacciones en efectivo. Se paga efectivo para comprar maquinaria, se recibe efectivo para vender mercancías y se paga efectivo por incentivos e intereses. Las transacciones directas de efectivo se denominan flujos de efectivo y, siempre que una empresa tiene flujos de efectivo, se registran en el estado de flujos de efectivo. Consta de tres componentes principales: flujo de caja operativo, flujo de caja de inversión y flujo de caja de financiación.

El estado de resultados registra los ingresos y gastos de una empresa durante un período contable específico, la diferencia entre ingresos y costos o ingresos netos. La mayoría de las partidas del estado de resultados se reflejan en la sección de flujo de efectivo operativo del estado de flujo de efectivo cuando ocurren transacciones en efectivo. Los ejemplos incluyen ingresos en efectivo generados por la venta de bienes o la prestación de servicios, gastos en efectivo pagados a proveedores y empleados, etc.

La mitad izquierda del balance registra principalmente los activos de la empresa, incluidos los activos corrientes y los activos fijos, que se utilizan para respaldar las actividades operativas y las inversiones de la empresa. Cuando una empresa se dedica a actividades de inversión, como comprar equipos, adquirir otras empresas o realizar inversiones a largo plazo, estas actividades generan flujos de efectivo.

Los flujos de efectivo de estas actividades de inversión se reflejan en la sección de flujos de efectivo de inversión del estado de flujos de efectivo. Los flujos de efectivo de inversión registran los flujos de efectivo que una empresa utiliza para comprar y vender activos a largo plazo y para realizar otras actividades de inversión. Como resultado, la partida de inversión en el balance está directamente relacionada con los flujos de efectivo de inversión y refleja la magnitud y el impacto de las actividades de inversión realizadas por la empresa durante un período determinado.

La mitad derecha del balance registra principalmente los pasivos y el capital contable de la empresa, incluida la deuda y el capital. Estos pasivos y el capital contable son fuentes de financiación externa para que la empresa respalde sus operaciones y actividades de inversión.

Cuando una empresa se dedica a actividades financieras, como emitir bonos, pedir prestado dinero a los bancos o emitir acciones, estas actividades generan flujos de efectivo. Los flujos de efectivo de estas actividades de financiación se reflejan en la sección de flujos de efectivo de financiación del estado de flujos de efectivo. Los flujos de efectivo de financiación registran los flujos de efectivo generados por una empresa al obtener fondos de acreedores y accionistas, así como al pagar deudas y pagar dividendos.

El propósito final del estado de flujos de efectivo es contar el saldo de efectivo final y compararlo con el saldo de efectivo inicial para ver el aumento o disminución neto del efectivo de la empresa. Si el saldo de efectivo de cierre es mayor que el saldo de efectivo de apertura, significa que las entradas de efectivo de la empresa durante el período fueron positivas. Si el saldo de efectivo final es menor que el saldo de efectivo inicial, significa que la empresa tuvo una salida de efectivo negativa durante el período. Y el saldo final regresa a la línea de efectivo del balance general, lo que garantiza que el balance general sea coherente con el estado de flujo de efectivo.

Un estado de flujo de efectivo es una medida del flujo de dinero de una empresa. Proporciona una imagen clara del flujo de caja de una empresa durante un período de tiempo a través de los flujos de caja operativos, de inversión y financieros. Como elemento vital de las operaciones de una empresa, es una parte importante del análisis de si la empresa tiene suficiente efectivo para nutrir sus procesos operativos.

De hecho, conociendo el proceso de preparación de los estados financieros y qué los constituye exactamente, creo que los inversores podrán comprender la salud financiera de la empresa, su capacidad para gestionar sus fondos y sus perspectivas de crecimiento futuro. Sin embargo, para digerir rápidamente la información que contiene, se necesitan ciertos métodos analíticos.

Análisis del estado financiero

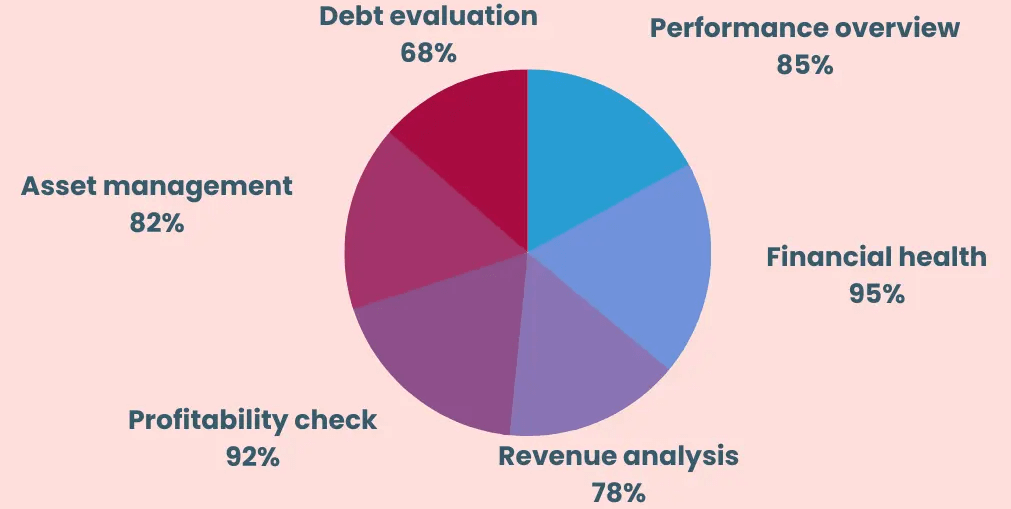

El análisis de los estados financieros es una parte crucial de la inversión en acciones de un inversor. Al examinar los estados financieros de una empresa, los inversores pueden comprender mejor la situación financiera, la rentabilidad y el potencial de crecimiento de la empresa para poder tomar decisiones de inversión informadas.

En un balance, los activos representan los recursos que posee la empresa, los pasivos representan el dinero que la empresa debe a otros y el capital contable representa el capital de los accionistas de la empresa. El balance permite calcular el patrimonio neto de la empresa y así evaluar el valor y la solidez financiera de la empresa.

En el estado de resultados, céntrese en el beneficio neto de la empresa, donde un beneficio neto positivo indica una ganancia y un beneficio neto negativo indica una pérdida. Al analizar indicadores como el margen de beneficio bruto, el margen de beneficio neto y la tasa de crecimiento de las ganancias, puede obtener una imagen más completa de la rentabilidad y el potencial de crecimiento de la empresa.

En el estado de flujos de efectivo, el análisis de los flujos de efectivo de las actividades operativas, de inversión y financieras puede ayudar a evaluar la posición del flujo de efectivo y la capacidad financiera de la empresa. Finalmente, el estado de cambios en el capital contable puede proporcionar una comprensión de la inversión de los accionistas en la empresa, así como de las pérdidas y ganancias de la empresa.

Y además de centrarse en la cantidad de flujos de efectivo en el estado de flujos de efectivo, también se debe prestar atención a la calidad de los flujos de efectivo. Por ejemplo, al analizar el flujo de efectivo de las actividades operativas y el flujo de efectivo libre en el estado de flujo de efectivo, se puede evaluar la calidad de las ganancias de la empresa y su capacidad de gestión de efectivo.

Al analizar los informes financieros, los inversores también pueden comparar los indicadores financieros de la empresa objetivo con los de otras empresas del mismo sector, para luego evaluar la posición y la ventaja competitiva de la empresa en el sector. Los indicadores comparativos incluyen rentabilidad, solidez financiera y participación de mercado.

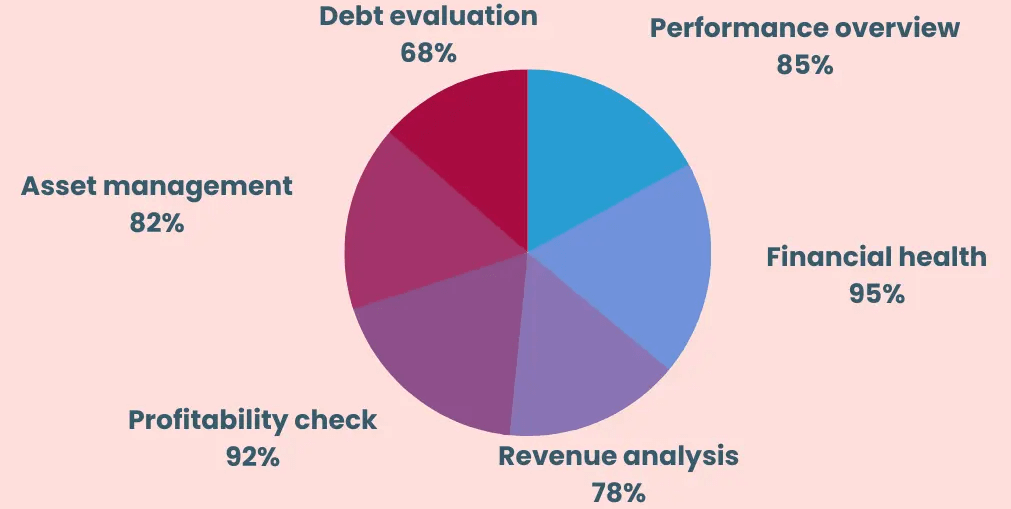

También es posible observar cambios en la tendencia de los datos de los informes financieros de la empresa, como beneficio neto, ingresos operativos, flujo de caja, etc. Esto puede ayudar a los inversores a comprender la dinámica del desarrollo de la empresa y las tendencias a largo plazo para que puedan evaluar mejor el potencial y los riesgos de la empresa. También se pueden utilizar varios ratios financieros para realizar una evaluación en profundidad de la empresa, incluidos indicadores como rentabilidad, solvencia, eficiencia en la gestión de activos y valoración de mercado.

Hay cuatro de estas métricas en las que los inversores pueden centrarse: rendimiento sobre los activos netos, margen de beneficio bruto, ingresos operativos y beneficio neto antes de deducciones. Estos índices pueden proporcionar información más detallada sobre la situación financiera de una empresa y ayudar a los inversores a determinar si vale la pena seguir o no la empresa que cotiza en bolsa que están siguiendo.

El rendimiento sobre los activos netos indica el rendimiento que una empresa puede obtener por unidad de capital invertido, mientras que el margen de beneficio bruto refleja la competitividad y rentabilidad del producto de una empresa. Las empresas que han mantenido un rendimiento sobre los activos netos superior al 10% durante tres años consecutivos y un mayor margen de beneficio bruto suelen tener una mejor rentabilidad y posición en el mercado.

Y dos indicadores, el ingreso operativo y el beneficio neto antes de deducciones, pueden ayudar a evaluar el crecimiento y la rentabilidad de una empresa. Las empresas que mantienen una tasa de crecimiento del 20% o más durante tres años consecutivos suelen tener buenas perspectivas de crecimiento.

Luego también podrá observar los gastos financieros de la empresa, especialmente la relación entre el endeudamiento a corto plazo y el endeudamiento a largo plazo. Los bajos gastos financieros indican que la situación financiera de la empresa es relativamente sólida, lo que ayuda a reducir los riesgos de inversión. Y analizar las cuentas por cobrar y por pagar de la empresa. Las empresas con mayores cuentas por cobrar que por pagar suelen tener una mayor utilización del capital y ventajas en la cadena de suministro, lo que favorece el mantenimiento de actividades comerciales estables.

A través del análisis anterior, los inversores pueden evaluar la situación financiera y el potencial de la empresa de forma más exhaustiva, proporcionando una referencia importante para las decisiones de inversión. Sin embargo, cabe destacar que el análisis de los estados financieros es sólo una parte de la decisión de inversión; Los inversores también deben considerar otros factores, como las perspectivas de la industria, el equipo directivo, etc., para lograr objetivos de inversión a largo plazo.

Cómo leer los estados financieros

| Contexto

|

Activos

|

Pasivo

|

Accionistas

|

| Liquidez

|

Relación de activos corrientes

|

Ratio de responsabilidad actual

|

Relación de capital

|

| Estructura capital

|

Ratio de deuda

|

Ratio de apalancamiento

|

Ratio de estructura patrimonial

|

| Solvencia

|

Coeficiente de solvencia

|

Cobertura de intereses múltiples |

|

| Rentabilidad

|

Ratio de beneficio bruto

|

Ratio de beneficio neto

|

Rentabilidad sobre recursos propios

|

| Eficiencia operativa

|

Índice de rotación de cuentas por cobrar

|

Índice de rotación de inventario

|

Índice de rotación de activos

|

| Flujo de fondos

|

Ratio de flujo de caja

|

El flujo de efectivo de las actividades de operaciones |

|

| Crecimiento

|

Tasa de crecimiento de ventas

|

Tasa de crecimiento del beneficio neto

|

Tasa de crecimiento del capital

|

| Valuación

|

Relación P / E

|

Relación precio/neto

|

Rentabilidad por dividendo

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

¿Qué son los estados financieros?

¿Qué son los estados financieros? Preparación de Estados Financieros

Preparación de Estados Financieros La recaudación de dinero se registra en la mitad derecha del balance; las inversiones en empresas se registran en la mitad izquierda del balance; y empezar a ganar dinero se registra en la cuenta de resultados. El estado de flujo de efectivo, por otro lado, es el lubricante del proceso operativo de esta empresa, ya que registra transacciones en efectivo que no se ven en los otros dos estados.

La recaudación de dinero se registra en la mitad derecha del balance; las inversiones en empresas se registran en la mitad izquierda del balance; y empezar a ganar dinero se registra en la cuenta de resultados. El estado de flujo de efectivo, por otro lado, es el lubricante del proceso operativo de esta empresa, ya que registra transacciones en efectivo que no se ven en los otros dos estados.