取引

EBCについて

公開日: 2026-01-30

ドナルド・トランプ大統領は金曜日の朝に次期FRB議長を発表する意向を示したことで、市場は「政策の信認プレミアム」を一挙に再評価する可能性に直面している。次期FRB議長の行方はもはや政治プロセス上の話題ではなく、短期金利の重要な触媒となり、米ドル、イールドカーブ(利回り曲線)、そして金利敏感株へリアルタイムで波及する市場イベントだ。

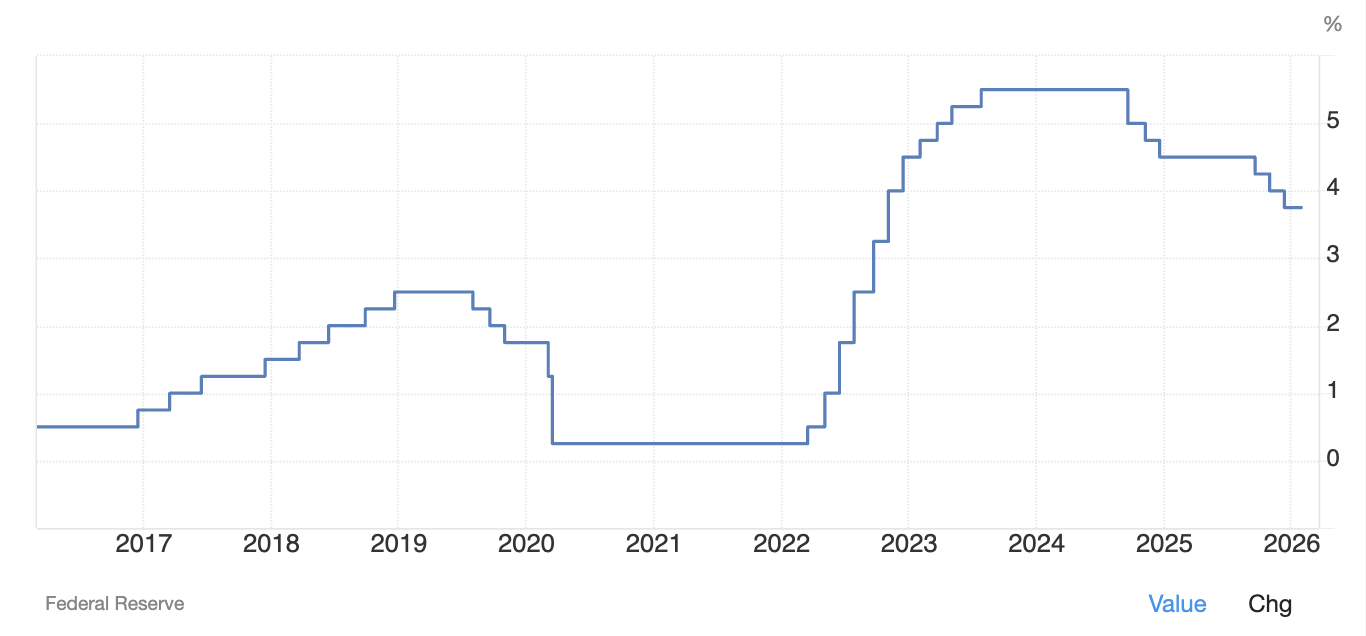

タイミングが重要なのは、FRBが政策金利を3.50~3.75%に据え置いた直後であるためだ。市場の「利下げは後で」という基本シナリオの下で、次期FRB議長がハト派的もしくは独立性に懸念があると見なされれば、極めて敏感に反応する可能性がある。

政策が中立に近い場合、リーダーシップ期待の限界的な影響は高まり、トレーダーはまずそれを米国の2年代理指標、米ドル複合体、そして最も金利に敏感な株式要因を通じて表現する傾向がある。

マクロ:政策金利が中立域にあり、市場の焦点は「いつ利下げか」に集まっている。ハト派的な次期FRB議長候補は、長期金利より短期金利の急激な価格調整(リプライシング)を招くリスクがある。

ファンダメンタルズ: 市場が反応するのは人格ではなく、「暗黙の反応関数」— 頑固なインフレへの許容度と、堅調な成長を抑制する意欲 — に対する見通しの変化である。

セクター:金利敏感株は「利下げ加速」で上昇する可能性がある一方、銀行セクターは分裂する。利回り曲線のスティープ化は純金利マージンを押し上げるが、信用リスク懸念はスプレッドを拡大させる可能性もある。

リスク: FRBの独立性への見通し自体が取引可能な変数となり、上院承認プロセスと政治的摩擦により、発表日を超えてイベントリスクが持続する可能性がある。

ポジショニング: 最も明確な表現はクロスアセットだ: USD 対金、短期金利対長期プレミアム、成長デュレーション対バリュー循環。

FRB議長が単独で政策を転換することは稀だが、政策結果の「分布」を変えることはできる。

次期FRB議長は、委員会内のバランス、コミュニケーションスタイル、そしてインフレの行き過ぎへの許容度を決定づける。市場が緩和へのハードルが下がったと判断すれば、最終的な政策金利(ターミナルレート)見通しは下方修正され、米ドルは金利面のサポートを失いがちだ。

しかし、より重大なトレードオフは「信頼性」だ。市場がFRBの独立性に対するリスクプレミアムを要求し始めると、イールドカーブは好ましくない形で急勾配化(スティープン)する可能性がある。短期金利は利下げ期待で下落する一方、長期金利はインフレ懸念や期間プレミアムの上昇で上昇する「ベア・スティープニング」が発生し、商品やボラティリティには強材料でも、株式市場には不安定な環境をもたらす可能性がある。

この分裂は、商品とボラティリティにとっては強気となる可能性がある一方で、株式にとっては不安定な状況を生み出す可能性がある。

現在の出発点は明確です:

フェデラルファンド金利の目標レンジ: 3.50%~3.75%

国債カーブ(最新更新):短期金利は3%台後半、長期金利は4%台半ばから後半

| レート/満期 | レベル |

|---|---|

| フェデラルファンド金利の目標レンジ | 3.50%から3.75% |

| 3ヶ月物国債 | 3.67% |

| 1年国債 | 3.50% |

| 2年国債 | 3.53% |

| 5年国債 | 3.80% |

| 10年国債 | 4.24% |

| 30年国債 | 4.85 |

10年債が政策金利を大きく上回っている場合、市場は長期成長の堅調さ、長期インフレリスクの上昇、財政リスクプレミアムの上昇、あるいはこれら3つすべてを示唆している。この環境下で、次期FRB議長の指名がインフレ抑制への規律に疑念を抱かせるようなものなら、長期金利をさらに押し上げる可能性がある。これが核心的な取引テーマであり、結果として短期金利下落と長期金利上昇、そして米ドル安という一見直感に反する結果を招く可能性がある。

この分裂こそがコア取引だ。だからこそ、議長の決定は直感に反する結果、すなわち2年債利回りの低下と10年債利回りの上昇、そして米ドル安をもたらす可能性があるのだ。

現在の市場価格は、政策行方を見守る投資家の様子を映し出している。金価格の堅調さと米ドルの軟調さの組み合わせは、ハト派的サプライズや信頼性リスクに対するヘッジ需要の表れと解釈できる。

| 市場プロキシ | ティッカー | 最新 | プロキシするもの |

|---|---|---|---|

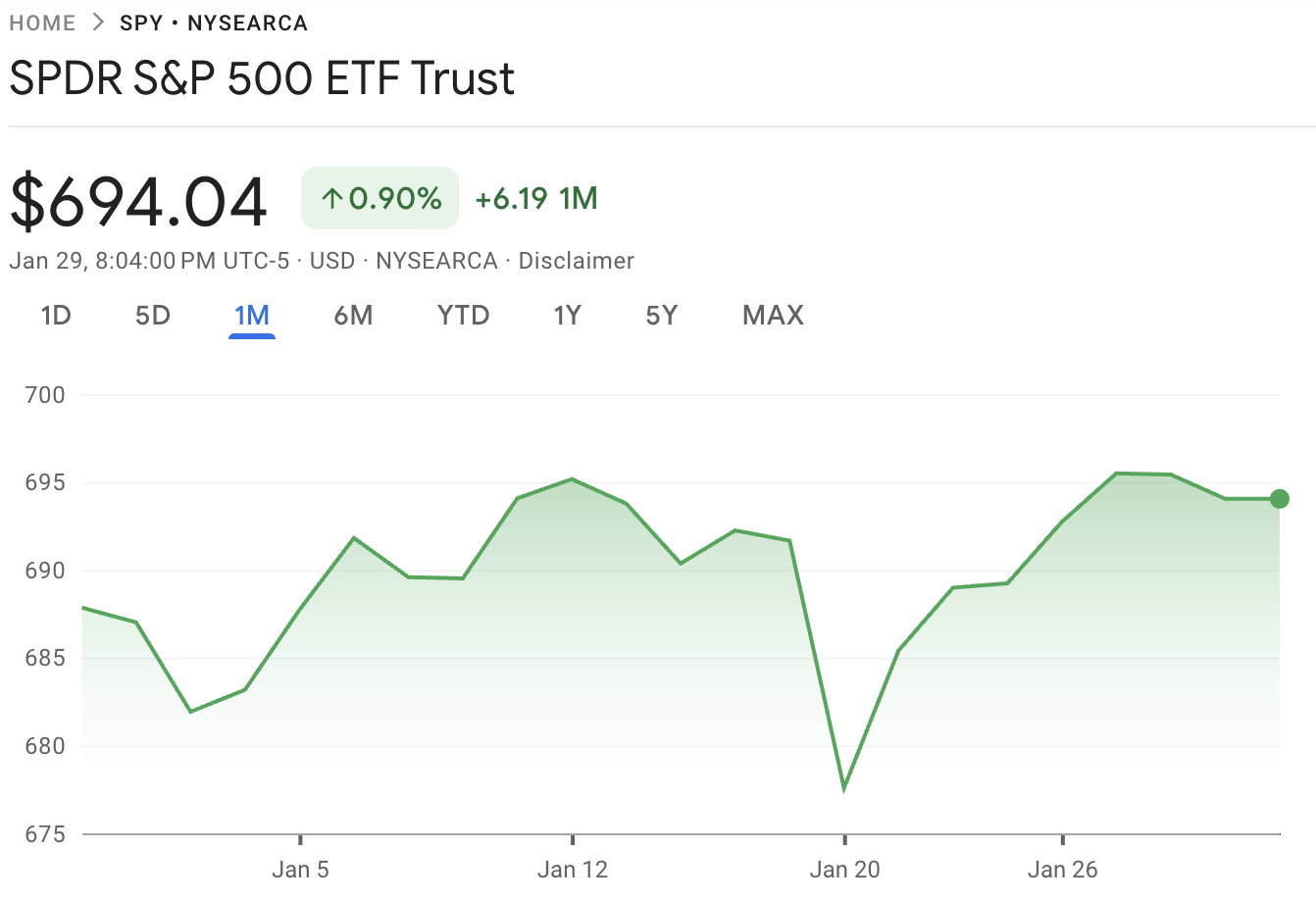

| S&P 500へのエクスポージャー | スパイ | 6926.59ドル | 幅広い米ドルの方向性とキャリー需要 |

| フロントエンドレートプロキシ | シャイ | 82.92ドル | 短期金利の予想 |

| 腹帯の長さ | IEF | 96.00ドル | 中期国債デュレーション |

| 長期金利 | TLT | 87.62ドル | 期間プレミアムと長期感応度 |

| 金ヘッジ | GLD | 495.90ドル | インフレヘッジと政策の信頼性リスク |

| 地方銀行 | クレ | 69.03ドル | カーブ感度とクレジットトーン |

この混合は、市場が完全なパニック状態に陥っていないことを示唆している。債券市場の平静さに関するコメントは、投資家がまだ無秩序な独立ショックを織り込んでいないことを示唆している。

それでも、より軟調な米ドル代替通貨と堅調な金ヘッジの組み合わせは、ハト派的なサプライズや信頼性への疑問に対する保護を望む市場の意向と一致している。

Invesco DB US Dollar Index Bullish Fund は米国市場のファンドだ。

価格は現在26.59ドルで、前日終値より0.05ドル(-0.00%)下落している。

最新の始値は26.57 USD、日中取引量は1592485だ。

日中高値は 26.7 USD、日中安値は 26.57 USD だ。

最新の取引時間は 1 月 30 日金曜日、09:15:00 +0800 だ。

報道や市場の話題は、ケビン・ワーシュ氏、クリストファー・ウォーラー氏、リック・リーダー氏、そしてケビン・ハセット氏の4名に集中している。トレーディングにとって現実的な問題は、これらの4名が利下げの行方やFRBの政策コミュニケーション姿勢を巡るオッズにどのような変化をもたらすかということだ。

| 候補者候補 | 市場の略語 | 最も敏感な市場 | おそらく最初の反応 |

|---|---|---|---|

| ケビン・ワーシュ | 信頼性タカ派、改革派の口調 | 長期利回り、米ドル、金融 | 信頼性プレミアムが上昇すれば米ドルは堅調、イールドカーブは平坦化 |

| クリストファー・ウォーラー | 政策技術者、委員会継続担当 | フロントエンド、金利変動 | 再価格設定は縮小し、データ依存に焦点が戻る |

| リック・リーダー | 市場関係者のハト派的姿勢 | フロントエンド、株式、金 | 短期金利は低下、リスク資産は買い、米ドルは軟調 |

| ケビン・ハセット | ホワイトハウスの連携リスク | USD、長期プレミアム | 信頼性に関する議論の拡大、カーブリスクの上昇 |

重要事項:これは結果を予測するものではない。市場が主導権シグナルを金利経路の確率に変換する傾向を踏まえ、最も可能性の高い一次反応をマップ化したものだ。

この発表は、非対称的な波及効果を伴うボラティリティイベントとして捉えるのが適切だ。アルゴリズム用語で言えば、これはレジームスイッチのトリガーだ。相関行列は急速に反転し、スプレッドは拡大する可能性があり、ストップロスの設定は日中のレンジ拡大を考慮に入れる必要がある。

| シナリオ | 料金(2年間) | 米ドル | 株式 | 金 |

|---|---|---|---|---|

| タカ派で独立志向の候補者 | 上 | 上 | ダウンまたはミックス | ダウンまたはミックス |

| ハト派候補者 | 下 | 下 | 上 | 上 |

| 政治的に連携した候補者は信頼性リスクとみなされる | 混合(リスクプレミアムにより上昇する可能性あり) | 混合 | 下 | 上 |

| サプライズ候補者、不透明な立場 | 揮発性 | 揮発性 | 揮発性 | 揮発性 |

市場が候補者が利下げをより急ピッチで推し進める可能性が高いと解釈した場合、最初の刺激は通常、フロントエンドを通じて続く。

金利: 短期デュレーションとベリーデュレーションが最初に上昇する可能性があり、長期デュレーションが完全に追随する前に、2 年間の代理効果が短期国債 ETF に現れる可能性がある。

FX : キャリー優位性が縮小するにつれ、特に高利回りの代替資産に対して米ドルは下落する可能性がある。

リスク資産:株価指数は割引率の低下によって急上昇する可能性があるが、その後の動向は期間プレミアムによってカーブが急勾配になるかどうかによって決まる。

話題が「削減」から「信頼性」に移れば、カーブは弱気方向に急勾配になる可能性がある。

金利: 短期金利が上昇しても、インフレ補償や期間プレミアムの上昇を反映して、長期金利は売られる可能性がある。

金:市場が結果を構造的なインフレとみなせば、ヘッジ入札は強まる可能性がある。

株式:上昇幅は縮小し、長期成長よりも価格決定力のあるセクターと実物資産が有利となる。

専門官僚的かつ委員会寄りであるとみなされる候補者は、選挙活動の機会を急速に狭めることができる。

金利と FX : 暗黙のボラティリティは平均回帰し、価格変動はインフレ率や雇用統計のサプライズなどのデータトリガーに戻る。

株式:政策の不確実性が低下し、ヘッジ需要が減少すれば、幅は拡大する。

ジェローム・パウエル氏の議長としての任期は2026年5月15日に終了するが、理事としての任期は2028年1月31日までである。同氏が理事会に留任した場合、市場は「二重中心」のメッセージングリスクと内部調整の遅れを織り込み、タームプレミアムとボラティリティが高止まりする可能性がある。

実際には、最初のクリーン リードは 3 つの場所から行われることが多いだ。

USD コンプレックス:市場が単なる見出しではなく、ターミナルおよび実質金利の期待を再評価しているという、1 つの企業の崩壊。

カーブのプロキシ指標:中期デュレーションが長期デュレーションを上回る場合、市場は「信頼性を損なうことなく利下げ」に傾きます。長期デュレーションがアンダーパフォームする場合、期間プレミアムは上昇する。

ヘッジ:金価格が堅調で米ドルが軟調なのは、トレーダーがリスクオンの勢いを追っているだけでなく、保険を購入していることを示している可能性がある。

次期FRB議長は現職理事の中から選出され、上院の承認が必要で、理事の14年間の任期とは別に4年間の任期を務める。これは重要な意味を持つ。なぜなら、指名は2段階の取引、すなわちヘッドライン・デーのリプライシングと、承認後のパス・リプライシングの2段階の取引となる可能性があるからだ。

ジェローム・パウエル議長の任期は2026年5月15日まで、理事としての任期は2028年1月31日までだ。パウエル氏が理事会に留まる場合、「影のリーダーシップ」への懸念が生まれ、市場の解釈を複雑にする可能性がある。

承認手続きの計算や制度上の摩擦を通じて、政治も絡んでくる。報道によると、上院の抵抗はより広範な論争や調査と関連しており、最初の発表後も不確実性が長引く可能性がある。

市場の解釈を検証する最も早い方法は、候補者の経歴を見ることではない。それは、次に挙げる測定可能なシグナルだ。

見出し後の最初の 30 ~ 90 分間は、次の点に注意してください。

フェデラルファンド金利/SOFR先物:暗黙の利下げは前倒しになるか、それとも押し出されるか?

2 年債利回り vs. 10 年債利回り:きれいな上昇か、それとも急上昇か?

DXY/USD主要通貨:ドルは「緩和政策」を裏付けるのか、それとも「リスクプレミアム」を裏付けるのか?

銀行対ナスダック:スティープナーは銀行に有利となる傾向があり、期間プレミアムショックによりデュレーションが悪化する。

1) トランプ大統領は次期FRB議長をいつ発表するのだろうか?

トランプ大統領は、金曜日の午前中に候補者を発表すると示唆しており、市場はこれを金利と為替の短期的な転換点と捉えている。市場開始前のニュースと通常取引での価格形成では流動性状況が大きく異なる可能性があるため、発表時期の明確さは重要である。

2) ジェローム・パウエルの任期はいつ終わるか?

パウエル議長の任期は2026年5月15日に終了するが、理事としての任期は2028年1月31日までである。この隔たりによって重大なテールリスクが生じる。パウエル氏が議長交代とともに退任するか、理事会に留まるかによって、内部の動向や市場の見方が変化する可能性があるのだ。

3) 現在の米国の金利はいくらだか?

FRBの政策金利はフェデラルファンド金利の目標範囲は3.50%~3.75%で、直近の会合で据え置かれた。これが短期市場の基準となる。

4) 次期FRB議長は金利を直ちに変更できるだろうか?

一方的ではない。政策はFOMCによって決定され、議長は議題、コミュニケーション、そして連携の構築において、同等の立場にある者の中で第一人者だ。市場が依然として急速に動くのは、トレーダーが正式な投票結果だけでなく、予想される反応関数を価格に織り込んでいるからだ。

5) 次期FRB議長はなぜすぐに市場を動かすのだろうか?

議長は将来の政策結果の分布に影響を与える。市場は、予想される利下げの道筋、インフレのオーバーシュートに対する許容度、そして政策誤りの可能性を再評価する。こうした再評価は通常、まず短期金利、次に為替、そして最後にデュレーション重視の株式に波及する。

6) 市場が金利引き下げを予想しているのに、なぜ 10 年債利回りが上昇するのだろうか?

10年債には長期的なインフレリスクと期間プレミアムが織り込まれているためだ。ハト派的な議長シグナルは、短期的な利下げが織り込まれているにもかかわらず、2年債を引き下げると同時にインフレプレミアムを上昇させ、イールドカーブをスティープ化させ、10年債を押し上げる可能性がある。

結論

次期FRB議長の指名は、市場が単なる利下げではなく新たな「政策配分」を織り込むことを迫る、重要な取引イベントとなる。政策金利が既に中立域にある現在、認識される「反応関数」の僅かな変化でも、米ドル、利回り曲線の形状、ヘッジ需要に大きな変動をもたらす可能性がある。市場は、指名の性格が「ハト派リプライシング」「独立性プレミアム」「継続性」のいずれのシナリオを優位にするかによって、迅速かつ多角的に反応することになるだろう。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。