取引

EBCについて

公開日: 2025-06-17

金融市場では、価格が予測不可能な動きをすることがしばしばありますが、価格間の隙間こそが最も重要な物語を語ることもあります。こうした隙間はギャップ(窓)と呼ばれ、価格が前日の終値よりも大幅に上昇または下落して始まる際に発生します。

アクティブトレーダー、特にデイトレードやスイングトレードを行うトレーダーにとって、ギャップトレーディングは突然の市場変動から利益を得るために使用される人気の戦略です。

しかし、ギャップトレーディングとは一体何なのでしょうか?トレーダーはどのようにしてギャップを見極め、そして何よりも重要なのは、そこからどのように利益を得ることができるのでしょうか?このガイドでは、ギャップの種類、その背後にある心理学、そして利益を上げるための戦略など、ギャップトレードの包括的な概要を説明します。

ギャップトレーディングとは何か?

ギャップトレーディングとは、2つの取引期間の間に取引活動がない空白期間を指します。これは通常、価格チャート上で、資産が前日の終値と大きく異なる水準で始値に達した場合に発生します。ギャップは、ローソク足チャートや棒グラフ上で空白として明確に確認できます。

ギャップは日足チャートで最も頻繁に現れますが、より短い時間軸でも発生する可能性があり、特にボラティリティの高い市場やニュースに左右される市場では顕著です。ギャップは、決算発表、経済指標の発表、地政学的イベント、あるいは一晩でのセンチメントの変化などによって引き起こされる可能性があります。

ギャップトレーディングとは、このようなギャップを特定し、その継続または反転の可能性から利益を得るために取引を行う手法です。

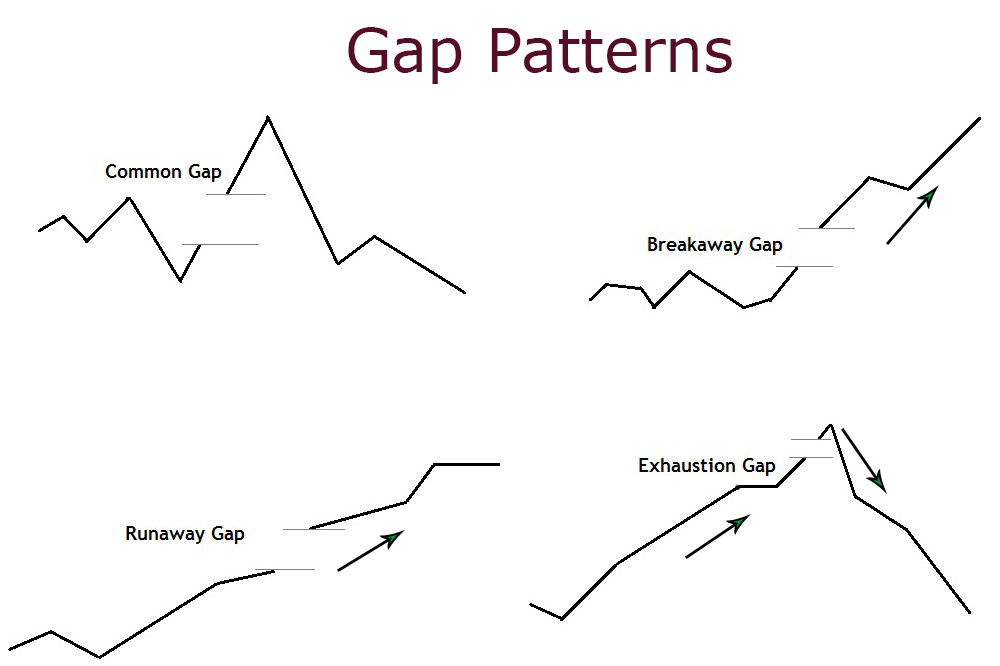

ギャップの種類

1. 共通のギャップ

これらは頻繁に発生し、通常はすぐに埋められる小さなギャップです。取引量の少ない環境や、値固め局面で発生することが多いです。コモンギャップは通常、大きなニュースとは関連がなく、強い取引シグナルとなることはありません。

2. ブレイクアウェイギャップ

ブレイクアウェイギャップは、価格が明確に定義されたサポートゾーンやレジスタンスゾーン、あるいはトライアングルやチャネルといった価格パターンを上抜けた際に発生します。出来高が大きく、強い方向性を示しています。これらのギャップはすぐに埋まることはなく、新たなトレンドの始まりを示唆します。

3. ランナウェイギャップ(または継続ギャップ)

これらのギャップはトレンドの中盤に発生し、現在の勢いが継続していることを示しています。トレンドが強まるにつれて資産への関心が高まることで、このギャップはさらに拡大します。急激に変動する市場でよく見られるランナウェイギャップは、トレーダーの自信を裏付け、既存の方向性を強化するものです。

4. イグゾースチョンギャップ(窓埋め)

強いトレンドの終焉近くに現れるイグゾースチョンギャップは、現在の動きが勢いを失いつつあることを示唆しています。これらのギャップは、市場が調整する前に後発のトレーダーが駆け込むため、反転することがよくあります。

なぜギャップが発生するのでしょうか?

通常、ギャップは需給の不均衡によって引き起こされます。多くの場合、投資家心理の急激な変化や、市場の見通しを変えるような新たな情報を反映しています。ギャップが発生する理由としては、以下のようなものが挙げられます。

予想を上回るか下回る収益報告

市場の認識に影響を与える時間外ニュースリリース

金利決定などの経済発表

合併と買収

アナリストによる格上げまたは格下げ

戦争や貿易制裁などの地政学的出来事

ギャップが形成されると、それは緊急性、つまり新しい情報に基づいて資産の価格を急ぎ直す必要があることを意味します。

取引可能なギャップを特定する方法

ギャップトレーディングを行う前に、トレーダーは高確率のセットアップをフィルタリングする必要があります。取引可能なギャップを示唆する典型的な条件は次のとおりです。

ギャップは、特にブレイクアウェイギャップとランナウェイギャップにおいてボリュームの拡大を伴います。

株価はテクニカルパターンまたは価格レベルを突破しました。

このギャップは、より広範な市場動向やニュースのきっかけと一致します。

ギャップは明確な価格構造(ブルフラグ、再テストなど)に従います。

ギャップゾーンの近くでは頭上の抵抗やサポートは最小限です。

移動平均、RSI、フィボナッチ リトレースメントなどのチャート ツールも、ギャップが潜在的なエントリー ポイントであるかどうかを確認するのに役立ちます。

人気のギャップトレーディング戦略

それでは、ギャップトレーディング向けの実証済みの戦略をいくつか見ていきましょう。

ギャップアンドゴー戦略

これは、埋められないギャップを捉え、そのギャップの方向へ継続するモメンタム戦略です。デイトレードで最もよく用いられます。

エントリーは、市場がボリュームとフォロースルーで方向を確認した後に行われます。

損切り注文は通常、ギャップまたはブレイクアウト レベルより下に配置されます。

トレンドが拡大するにつれて利益が確定し、多くの場合、日中の高値を目標として使用されます。

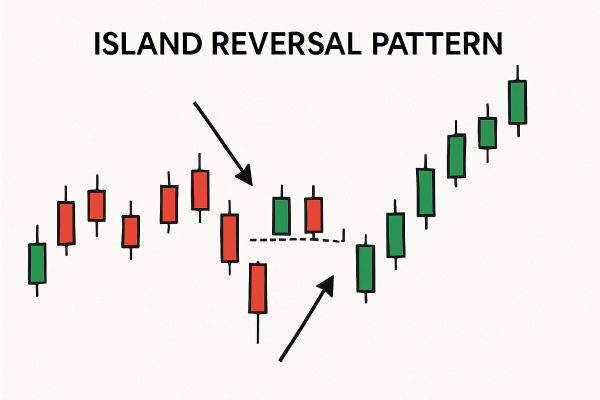

ギャップフィル戦略(ギャップをフェードアウト)

この戦略では、ギャップは過剰反応であり、価格は以前の終値レベルに戻ると想定します。

トレーダーは、陰の包み線やピンバーなどの反転パターンの兆候を探します。

勢いが急速に衰える共通のギャップや消耗ギャップに最適です。

損切り注文は最近の高値または安値を超えて設定され、ターゲットはギャップクローズレベルに設定されます。

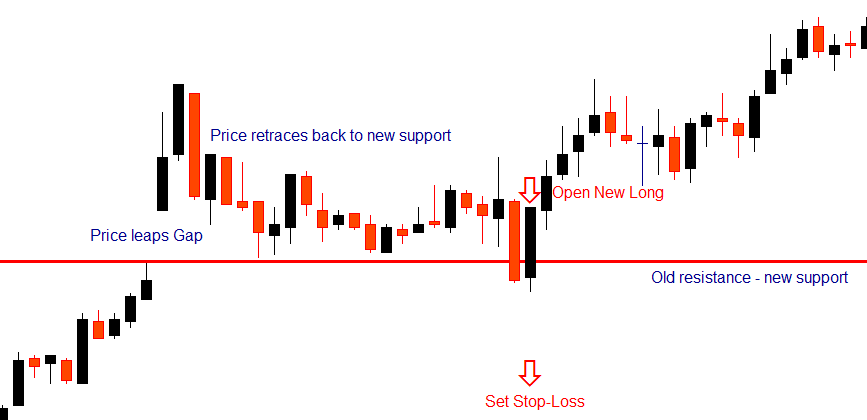

ブレイクアウェイギャップ戦略

これは、ブレイクアウトギャップが新しいトレンドの始まりであると想定して、その直後にポジションに入ることを意味します。

強力なニュースのきっかけや技術的なブレイクアウトがあったときに使用されます。

エントリーは、より広範な市場感情と一致するはずです。

これらのギャップは埋まらないことが多いため、トレーダーは勢いに乗ります。

ギャップトレーディングに最適な市場と資産

ギャップトレーディングは株式だけに限りません。価格ギャップがよく発生する市場は以下のとおりです。

株式市場: ニュース触媒のある中型株および小型株に特に効果的です。

FX市場: ギャップは週末の後や主要な経済発表の際に発生します。

コモディティ先物: 世界的な供給/需要のニュースや天候イベントの後にギャップが発生します。

トレーダーは、ギャップベースの戦略では、ボラティリティ、ニュースへの敏感性、およびボリューム流動性が高い商品を選択する必要があります。

例

例1:決算発表後のブレイクアウトギャップ

好調な四半期決算を受けて、株価は70ドルで取引を終え、その後75ドルまでギャップが拡大しました。出来高が急増し、株価は上昇を続けました。このギャップは維持され、株価は2営業日で82ドルに達しました。

取引プラン:75ドル以上でエントリーし、ストップロスを73ドルに設定。勢いに乗って80ドル以上を目指す。

例2: 一般的なギャップフィル

株価は40ドルで終値を付け、取引量が少ない中、ニュースもなく41.5ドルで始値を付けました。その後、株価は下落し始め、数時間以内に40ドルに戻りました。

取引計画:41.3ドルでショート、目標は40.2ドル。前日の終値で決済。

例3:枯渇ギャップの逆転

株価は5日連続で急騰し、55ドルから60ドルまでギャップアップしました。その後、60ドルを下回り、56ドルで取引を終えました。

取引計画:価格が60ドルに反したためショートポジションをエントリーし、61ドルを損切りとする。利益目標は55ドル。

結論

ギャップトレーディングは、市場心理、価格動向、そしてリスク管理を理解しているトレーダーにとって、依然として魅力的な戦略です。重要なのは、どのギャップをトレードすべきか、どのギャップを避けるべきかを見極めることです。すべてのギャップに注目するべきではありませんが、出来高、テクニカル指標、そして市場全体のセンチメントと一致するギャップは、絶好の機会となる可能性があります。

他の戦略と同様に、バックテスト、規律、そして継続的な学習が不可欠です。ギャップトレードが初めての方は、まずは様々なセットアップでペーパートレードを行い、自分のスタイルとリスク許容度に合ったルールベースのシステムを構築しましょう。

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。