ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2026-01-30

सोने और चांदी की कीमतों में हालिया गिरावट मुख्य रूप से वास्तविक ब्याज दरों और अमेरिकी डॉलर के मूल्य में तीव्र बदलाव के कारण है, न कि कीमती धातुओं में अचानक विश्वास की कमी के कारण। जैसे-जैसे वास्तविक प्रतिफल बढ़ता है, सोने और चांदी को उच्च जोखिम-मुक्त प्रतिफल के सापेक्ष पोर्टफोलियो में अपनी जगह को सही ठहराना पड़ता है, एक ऐसी गतिशीलता जिसे बाजार तेजी से लागू करता है। वर्तमान गिरावट धातुओं के लिए संरचनात्मक रूप से उच्च अस्थिरता की अवधि के भीतर ब्याज दरों से प्रेरित एक विशिष्ट सुधार का प्रतिनिधित्व करती है।

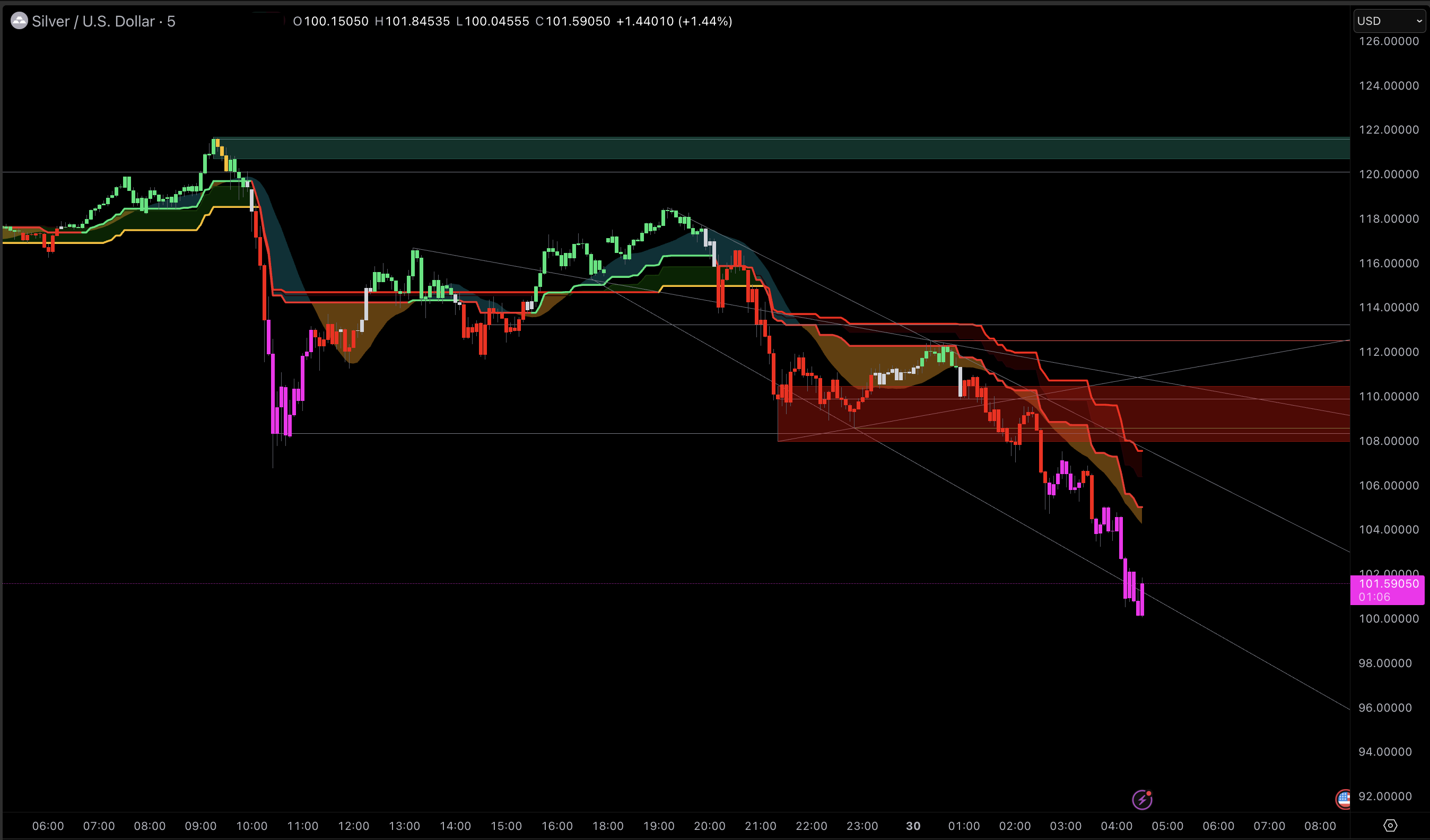

हाल के समय में कीमतों में उल्लेखनीय रूप से असमान उतार-चढ़ाव देखने को मिला है। चांदी में लीवरेज्ड गोल्ड के समान लक्षण दिखाई दे रहे हैं, क्योंकि यह मौद्रिक सुरक्षा और औद्योगिक वस्तु दोनों की भूमिका निभाती है। नवीनतम सत्र में, सोने के वायदा भाव में लगभग 7.2% की गिरावट आई और यह लगभग 4,952.36 डॉलर पर पहुंच गया, जबकि चांदी के वायदा भाव में लगभग 15.55% की गिरावट आई और यह लगभग 95.14 डॉलर पर आ गया। यह भिन्नता आमतौर पर वित्तीय स्थितियों में सख्ती और जोखिम कम करने की दिशा में बदलाव का संकेत देती है, न कि सुरक्षित निवेश विकल्पों को पूरी तरह से समाप्त करने का।

वास्तविक प्रतिफल सीमित बने हुए हैं : 10-वर्षीय नाममात्र प्रतिफल लगभग 4.26% है जबकि 10-वर्षीय वास्तविक प्रतिफल लगभग 1.90% है, जिससे गैर-प्रतिफल देने वाली धातुओं के लिए अवसर लागत उच्च बनी हुई है।

मुद्रास्फीति की उम्मीदें स्थिर हैं, उनमें तेजी नहीं आ रही है: 10-वर्षीय ब्रेकइवन मुद्रास्फीति दर लगभग 2.34% है, जो यह दर्शाता है कि हालिया यील्ड में बदलाव केवल "मुद्रास्फीति का डर" नहीं है, बल्कि वास्तविक दर और टर्म प्रीमियम का दबाव भी है।

डॉलर का दायरा अभी भी मायने रखता है, भले ही DXY में तेजी न हो: व्यापार-भारित व्यापक अमेरिकी डॉलर सूचकांक 119.29 के करीब ऊंचा है, और उसी बाजार स्नैपशॉट में डॉलर सूचकांक का स्तर लगभग 96.39 है, जो गैर-अमेरिकी सीमांत खरीदारों के लिए प्रतिकूल स्थिति को मजबूत करता है।

पोजीशनिंग में भीड़भाड़ थी और अब इसकी गहन जांच की जा रही है: COMEX में ओपन इंटरेस्ट अभी भी काफी अधिक है (सोने में लगभग 528,004 अनुबंध और चांदी में 152,020), गैर-वाणिज्यिक नेट लॉन्ग पोजीशन अभी भी काफी बड़ी हैं, जिससे गति में बदलाव होने पर एयर पॉकेट बन जाते हैं।

चांदी की कीमत में तेजी से गिरावट आ रही है क्योंकि यह एक मौद्रिक परिसंपत्ति होने के साथ-साथ एक औद्योगिक धातु भी है: बाजार में सख्ती के आवेग में, बाजार पहले औद्योगिक चक्रीयता को ध्यान में रखता है, और चांदी की उच्च अस्थिरता परिसमापन को बढ़ाती है।

तकनीकी विश्लेषण गति में गिरावट की पुष्टि करते हैं: सोने का आरएसआई लगभग 33.5 है, और चांदी का आरएसआई लगभग 29.6 है, दोनों बाजार प्रमुख अल्प से मध्यम घातीय गतिमान औसत से नीचे कारोबार कर रहे हैं, जो मजबूरन बिकवाली और सीटीए डीलीवरेजिंग की गतिशीलता के अनुरूप है।

सोना और चांदी नकदी प्रवाह उत्पन्न नहीं करते। यह सरल तथ्य सामान्य परिस्थितियों में कोई कमजोरी नहीं है, लेकिन जब निवेशक सरकारी बांडों में उच्च वास्तविक प्रतिफल अर्जित कर सकते हैं, तो यह मूल्य निर्धारण पर एक बाधा बन जाता है। इस दबाव को समझने का सबसे स्पष्ट तरीका नाममात्र प्रतिफल, वास्तविक प्रतिफल और मुद्रास्फीति की अपेक्षाओं की तुलना करना है।

10 साल के ट्रेजरी बॉन्ड पर यील्ड लगभग 4.26% है।

10 साल की वास्तविक उपज लगभग 1.90% है।

दस साल की ब्रेकइवन मुद्रास्फीति दर लगभग 2.34% है।

ये स्तर सामूहिक रूप से संकेत देते हैं कि बाज़ार बेतहाशा मुद्रास्फीति की अवधि की आशंका नहीं जता रहे हैं। मुद्रास्फीति की उम्मीदें 2% के निम्न से मध्य स्तर पर स्थिर बनी हुई हैं। परिणामस्वरूप, धातुओं पर दबाव लंबी अवधि तक निवेश बनाए रखने और नकदी के लिए आवश्यक वास्तविक मुआवजे में वृद्धि से उत्पन्न होता है। ऐतिहासिक रूप से, इस तरह का वास्तविक ब्याज दर वातावरण सोने और चांदी के लिए प्रतिकूल होता है, क्योंकि यह रक्षात्मक निवेश की सीमा को बढ़ा देता है।

यह गतिशीलता बताती है कि निवेशकों का धातुओं के दीर्घकालिक भविष्य पर भरोसा बना रहने के बावजूद उनकी कीमतों में अक्सर गिरावट क्यों आती है। जब वास्तविक प्रतिफल बढ़ता है या ऊँचा बना रहता है, तो सोने की कीमतें आमतौर पर गिर जाती हैं, जब तक कि ऐसे नए खरीदार सामने न आ जाएँ जिनकी प्रेरणा मुख्य रूप से वित्तीय न हो, जैसे कि केंद्रीय बैंक या खुदरा निवेशक जो कीमत के प्रति कम संवेदनशील हों। अल्पावधि में, वित्तीय क्षेत्र के खिलाड़ी ही आमतौर पर सीमांत मूल्य निर्धारण करते हैं।

एक अतिरिक्त विचारणीय बिंदु प्रतिफल की संरचना है। भले ही नीतिगत दरें स्थिर रहें, निवेशकों द्वारा अधिक अवधि प्रीमियम की मांग होने पर दीर्घकालिक प्रतिफल बढ़ सकता है। यह महत्वपूर्ण है क्योंकि सोने और चांदी का मूल्यांकन केवल वर्तमान नीतिगत दरों पर निर्भर नहीं करता, बल्कि भविष्य के नकदी प्रवाह के डिस्काउंटिंग पर निर्भर करता है। अवधि प्रीमियम में वृद्धि सभी दीर्घकालिक मूल्य भंडारों, जिनमें कीमती धातुएं भी शामिल हैं, के लिए एक कठोर झटका साबित होती है।

सोने और चांदी का वैश्विक स्तर पर व्यापार होता है, लेकिन इनका बिल मुख्य रूप से अमेरिकी डॉलर में बनता है। जब व्यापारिक साझेदारों के मुकाबले डॉलर स्थिर रहता है, तो स्थानीय कीमतों में वृद्धि न होने पर गैर-अमेरिकी खरीदारों की क्रय शक्ति स्वतः ही कम हो जाती है। दो मौजूदा संकेतक दर्शाते हैं कि डॉलर का व्यापार अभी भी प्रासंगिक है:

सोने और चांदी का वैश्विक स्तर पर व्यापार होता है, लेकिन इनका बिल मुख्य रूप से अमेरिकी डॉलर में बनता है। जब व्यापारिक साझेदारों के मुकाबले डॉलर स्थिर रहता है, तो स्थानीय कीमतों में वृद्धि न होने पर गैर-अमेरिकी खरीदारों की क्रय शक्ति स्वतः ही कम हो जाती है। दो मौजूदा संकेतक दर्शाते हैं कि डॉलर का व्यापार अभी भी प्रासंगिक है:

व्यापार-भारित अमेरिकी डॉलर का व्यापक सूचकांक 119.29 के करीब है।

बाजार के स्नैपशॉट से पता चलता है कि डॉलर इंडेक्स लगभग 96.39 पर है।

जब कीमतें अधिक हों तो अमेरिकी डॉलर की मामूली मजबूती भी कीमती धातुओं पर महत्वपूर्ण प्रभाव डाल सकती है। सोने का 52 सप्ताह का उच्चतम स्तर लगभग 5,625 डॉलर है, जबकि चांदी का लगभग 121.76 डॉलर है। इन स्तरों पर, विदेशी मुद्रा और वित्तपोषण स्थितियों के प्रति संवेदनशीलता बढ़ जाती है, क्योंकि सीमांत खरीदार कीमतों में बदलाव के प्रति अधिक संवेदनशील हो जाते हैं।

जब अमेरिकी डॉलर मजबूत होता है और वास्तविक प्रतिफल अधिक होता है, तो सोने और चांदी की कीमत में वृद्धि के लिए आमतौर पर किसी अतिरिक्त उत्प्रेरक की आवश्यकता होती है। ऐसे उत्प्रेरकों में आर्थिक विकास में उल्लेखनीय गिरावट, मुद्रास्फीति की बढ़ती चिंताएं, या कोई महत्वपूर्ण भू-राजनीतिक घटना शामिल हो सकती है जो कैरी संबंधी विचारों से अधिक महत्वपूर्ण हो। इन कारकों की अनुपस्थिति में, कीमतों में गिरावट संभव है और सांख्यिकीय रूप से सामान्य है।

सोना मुख्य रूप से एक मौद्रिक परिसंपत्ति के रूप में कार्य करता है, जबकि चांदी मौद्रिक और औद्योगिक दोनों उद्देश्यों को पूरा करती है। जोखिम से बचने या वित्तीय तंगी के दौर में, चांदी की दोहरी पहचान उसकी संवेदनशीलता को बढ़ा देती है।

वित्तीय परिस्थितियाँ कठिन होने पर, बाज़ार विनिर्माण गतिविधि, पूंजीगत व्यय और इन्वेंट्री चक्र जैसे संकेतकों के आधार पर औद्योगिक मांग की अपेक्षाओं को तेज़ी से समायोजित करते हैं। साथ ही, चांदी के निवेशकों का आधार गति के प्रति अधिक संवेदनशील होता है, और इसकी उच्च अस्थिरता व्यवस्थित निवेश रणनीतियों द्वारा यांत्रिक ऋणमुक्ति को बढ़ावा दे सकती है।

वर्तमान मतभेद उस गतिशीलता को अच्छी तरह से दर्शाता है:

वर्तमान मतभेद उस गतिशीलता को अच्छी तरह से दर्शाता है:

| नवीनतम स्नैपशॉट (30 जनवरी, 2026) | सोने के वायदा | चांदी वायदा |

|---|---|---|

| अंतिम कीमत | $4,952.36 | $95.14 |

| सत्र परिवर्तन | -7.20% | -15.55% |

| 52 सप्ताह का उच्चतम स्तर | $5,625.16 | $121.755 |

यदि गिरावट केवल सुरक्षित निवेश की घटती मांग के कारण होती, तो चांदी का प्रदर्शन आमतौर पर इतना खराब नहीं होता। वर्तमान स्थिति मौद्रिक सुरक्षा और चांदी के विकास-संवेदनशील पहलुओं दोनों को प्रभावित करने वाले कड़े उपायों को दर्शाती है, और बाजार में उतार-चढ़ाव के प्रति अधिक संवेदनशीलता के कारण चांदी में अधिक गिरावट आई है।

धातुओं के बाजार काफी गहरे होते हैं, लेकिन मामूली मूल्य निर्धारण में भी, विशेष रूप से लंबी तेजी के बाद, पोजीशनिंग हावी हो सकती है। COMEX के लिए 'कमिटमेंट ऑफ ट्रेडर्स' डेटा से स्पष्ट रूप से पता चलता है कि सट्टेबाजी का प्रभाव कितना व्यापक है:

| बाज़ार | स्पष्ट हित | गैर-व्यावसायिक लंबी | गैर-व्यावसायिक लघु फिल्म | गैर-व्यावसायिक नेट |

|---|---|---|---|---|

| सोना | 528,004 | 295,772 | 51,002 | +244,770 |

| चाँदी | 152,020 | 42,965 | 17,751 | +25,214 |

ये अभी भी काफी बड़ी नेट लॉन्ग पोजीशन बनी हुई हैं। जब ब्याज दरों या मुद्रा मूल्यों में अचानक बदलाव से अल्पकालिक रुझान उलट जाते हैं, तो बड़ी संख्या में लॉन्ग पोजीशन रखने वाले धारक तेजी से बाहर निकलने लगते हैं, अक्सर वायदा बाजारों के माध्यम से, जिसका सीधा असर कीमतों पर पड़ता है।

यहां दो सूक्ष्मसंरचनात्मक प्रभाव महत्वपूर्ण हैं:

मार्जिन और अस्थिरता के बीच परस्पर क्रिया: अस्थिरता बढ़ने पर मार्जिन आवश्यकताएं और जोखिम सीमाएं बाध्यकारी हो जाती हैं, जिससे परिसमापन में तेजी आती है। चांदी आमतौर पर अपनी स्वाभाविक रूप से उच्च अस्थिरता के कारण अधिक प्रभावित होती है।

व्यवस्थित बिक्री और कॉल टू एक्शन (CTA) व्यवहार: ट्रेंड-फॉलोइंग मॉडल आमतौर पर बाजार की मजबूती के दौरान जोखिम बढ़ाते हैं और कमजोरी के दौरान इसे कम करते हैं। जब प्रमुख मूविंग एवरेज टूट जाते हैं, तो ये प्रवाह स्व-पुष्टि करने वाले बन सकते हैं।

हालांकि तकनीकी परिस्थितियां अंतर्निहित व्यापक आर्थिक कारणों को स्पष्ट नहीं करतीं, लेकिन वे गिरावट की गति और तीव्रता को समझाती हैं। वर्तमान में, दोनों धातुएं अतिविक्रय या लगभग अतिविक्रय की स्थिति में हैं और घातीय गतिमान औसत के सापेक्ष अल्पावधि में मंदी का रुख दिखा रही हैं।

| सूचक | पढ़ना | संकेत |

|---|---|---|

| आरएसआई (14) | 33.48 | कमजोर गति |

| एमएसीडी (12,26) | -66.97 | मंदी |

| ईएमए 20 | 5,323.49 | नीचे दी गई कीमत |

| ईएमए 50 | 5,350.27 | नीचे दी गई कीमत |

| ईएमए 200 | 5,112.11 | कीमत लगभग/ऊपर |

| समर्थन (क्लासिक S1 / S2 / S3) | 5,164.60 / 5,119.50 / 5,094.75 | प्रमुख नकारात्मक क्षेत्र |

| प्रतिरोध (क्लासिक R1 / R2 / R3) | 5,234.45 / 5,259.20 / 5,304.30 | पुनर्प्राप्ति बाधाएँ |

| रुझान | अल्पकालिक गिरावट, दीर्घकालिक मिश्रित | मरम्मत की आवश्यकता है |

| गति | नकारात्मक | जोखिम को कम करना |

सोने का आरएसआई 30 के निचले स्तर पर है, जो दर्शाता है कि फिलहाल विक्रेता हावी हैं, हालांकि यह अभी तक पूरी तरह से आत्मसमर्पण की स्थिति को नहीं दर्शाता है। इससे भी महत्वपूर्ण बात यह है कि कीमत 20-दिवसीय और 50-दिवसीय घातीय चल औसत से नीचे बनी हुई है और 200-दिवसीय ईएमए के करीब है, जो अक्सर दीर्घकालिक खरीदारों और मैक्रो-प्रेरित विक्रेताओं के बीच विवाद का बिंदु होता है।

| सूचक | पढ़ना | संकेत |

|---|---|---|

| आरएसआई (14) | 29.583 | ओवरसोल्ड जोखिम |

| एमएसीडी (12,26) | -2.353 | मंदी |

| ईएमए 20 | 112.096 | नीचे दी गई कीमत |

| ईएमए 50 | 113.520 | नीचे दी गई कीमत |

| ईएमए 200 | 105.782 | नीचे दी गई कीमत |

| समर्थन (क्लासिक S1 / S2 / S3) | 104.635 / 102.290 / 99.965 | नाजुक नकारात्मक क्षेत्र |

| प्रतिरोध (क्लासिक R1 / R2 / R3) | 109.305 / 111.630 / 113.975 | भारी ओवरहेड आपूर्ति |

| रुझान | नीचे | ट्रेंड फॉलोअर्स संरेखित |

| गति | अत्यंत नकारात्मक | परिसमापन-प्रवण |

चांदी का आरएसआई 30 से नीचे होना जबरन बिकवाली का संकेत है। महत्वपूर्ण बात यह है कि इस स्नैपशॉट में चांदी अपने 200-दिवसीय घातीय मूविंग एवरेज से नीचे कारोबार कर रही है, जो सोने की तुलना में अधिक महत्वपूर्ण तकनीकी गिरावट का संकेत देता है और बड़ी गिरावट में योगदान देता है।

सभी तथ्यों को मिलाकर देखें तो, गिरावट के सबसे सटीक कारण कोई असामान्य नहीं हैं:

वास्तविक प्रतिफल सोने के साथ प्रतिस्पर्धा करने के लिए पर्याप्त रूप से उच्च है। 10 वर्षों की अवधि में लगभग 1.90% का वास्तविक प्रतिफल, बिना प्रतिफल वाली संपत्ति रखने का एक सार्थक विकल्प है।

मुद्रास्फीति की उम्मीदें नाममात्र प्रतिफल को संतुलित करने के लिए पर्याप्त तेजी से नहीं बढ़ रही हैं। लगभग 2.34% के ब्रेकइवन स्तर के साथ, बाजार फिलहाल सोने को "मुद्रास्फीति त्वरण" प्रीमियम नहीं दे रहा है।

डॉलर से कोई राहत नहीं मिल रही है। व्यापार-भारित स्तरों में वृद्धि और डॉलर सूचकांक की मजबूती के कारण विदेशी मुद्रा विनिमय पर दबाव बना हुआ है।

सट्टेबाजी की स्थिति अभी भी काफी मजबूत है, जिससे गति में गिरावट आना महंगा पड़ सकता है। गैर-व्यावसायिक व्यापारियों के बीच सोने और चांदी में अभी भी काफी मात्रा में नेट लॉन्ग पोजीशन मौजूद हैं।

चांदी के औद्योगिक बीटा मूल्य का पुनर्मूल्यांकन किया जा रहा है। धातु न केवल ब्याज दरों पर प्रतिक्रिया दे रही है, बल्कि वित्तीय स्थितियों में आई सख्ती पर भी प्रतिक्रिया दे रही है, जिसका सबसे पहले चक्रीय मांग संबंधी अपेक्षाओं पर असर पड़ता है।

वर्तमान स्थिति को घबराहट के बिना सख्ती के रूप में वर्णित किया जा सकता है। वित्तीय परिस्थितियाँ इतनी प्रतिबंधात्मक हो गई हैं कि नकारात्मक लाभ वाली संपत्तियों को नुकसान हो रहा है, लेकिन इतनी भी नहीं कि सुरक्षित निवेश की ओर पलायन जैसी तीव्र प्रतिक्रिया उत्पन्न हो। इन परिस्थितियों में, धातुओं में गिरावट आ सकती है, भले ही दीर्घकालिक निवेश के लिहाज से वे अभी भी उपयुक्त हों।

ब्याज दरों में वृद्धि से गैर-लाभकारी संपत्तियों को रखने की अवसर लागत बढ़ जाती है। जब वास्तविक प्रतिफल बढ़ता है, तो निवेशक बांड या नकदी में मुद्रास्फीति-समायोजित अधिक प्रतिफल अर्जित कर सकते हैं, जिससे सोने और चांदी की कीमतें कम हो जाती हैं, जब तक कि कोई अन्य उत्प्रेरक इस हानि की भरपाई न कर दे।

क्योंकि सोने और चांदी की कीमत अमेरिकी डॉलर में तय होती है, इसलिए डॉलर के मजबूत होने से गैर-अमेरिकी निवेशकों की क्रय शक्ति कम हो जाती है और मांग में मामूली गिरावट आ सकती है। यहां तक कि कीमतों में उछाल न आने पर भी, डॉलर की मजबूती पहले से ही अधिक कीमतों में होने वाली तेजी को सीमित कर सकती है।

चांदी का बाजार छोटा है, इसमें अस्थिरता अधिक है और इसकी औद्योगिक मांग का इसमें महत्वपूर्ण योगदान है। मांग में तेजी आने पर, बाजार अक्सर चक्रीय मांग को नजरअंदाज कर देते हैं और जोखिम सीमाएं तेजी से लागू करते हैं, जिससे सोने की तुलना में चांदी की कीमतों में अधिक गिरावट आती है और परिसमापन के कारण कीमतों में उतार-चढ़ाव अधिक होता है।

तकनीकी रूप से देखा जाए तो चांदी की स्थिति ओवरसोल्ड है, जिसका आरएसआई लगभग 29.6 है, जबकि सोना कमजोर है लेकिन उसकी स्थिति उतनी गंभीर नहीं है, जिसका आरएसआई लगभग 33.5 है। ओवरसोल्ड की स्थिति अल्पकालिक उछाल का समर्थन कर सकती है, लेकिन स्थायी रिकवरी के लिए आमतौर पर यील्ड, डॉलर या पोजीशनिंग में स्थिरता की आवश्यकता होती है।

जी हां। वायदा भाव अक्सर सीमांत मूल्य निर्धारित करते हैं, विशेषकर तीव्र उतार-चढ़ाव के दौरान। जब गैर-व्यावसायिक नेट लॉन्ग पोजीशन बड़ी होती हैं, तो गति में अचानक बदलाव से व्यवस्थित बिकवाली और मार्जिन-आधारित परिसमापन शुरू हो सकता है, जो वायदा और स्पॉट दोनों से जुड़े मूल्य निर्धारण में तेजी से फैल सकता है।

कीमती धातुओं में गिरावट को ब्याज दरों और अमेरिकी डॉलर के कारण होने वाले सुधार के रूप में सबसे सटीक रूप से समझा जा सकता है, जिसे पोजीशनिंग और तकनीकी कारकों ने और भी तीव्र कर दिया है। लगभग 4.26% की 10-वर्षीय यील्ड और लगभग 1.90% की वास्तविक यील्ड के साथ, निवेशकों के पास सोने के अलावा वास्तविक प्रतिफल का एक व्यवहार्य विकल्प मौजूद है। वहीं, लगभग 2.34% की मुद्रास्फीति की उम्मीदें सोने और चांदी की कीमतों में हुए समायोजन की भरपाई करने के लिए अपर्याप्त हैं।

सोना एक मौद्रिक परिसंपत्ति के रूप में कार्य कर रहा है, जो उच्च वास्तविक प्रतिफल के अनुरूप समायोजित हो रहा है, जबकि चांदी एक उत्तोलित मौद्रिक परिसंपत्ति के रूप में अतिरिक्त चक्रीय जोखिम के साथ प्रतिक्रिया कर रही है, जिससे इसमें और भी अधिक गिरावट आ रही है। तकनीकी संकेतक गति में बदलाव की पुष्टि करते हैं, और पोजीशनिंग डेटा मौलिक अनुमानों से कहीं अधिक तेजी से बिकवाली को दर्शाता है। निकट भविष्य में, वास्तविक प्रतिफल का स्थिरीकरण और अमेरिकी डॉलर की कम अस्थिरता एक टिकाऊ मूल्य आधार स्थापित करने के लिए आवश्यक हैं।