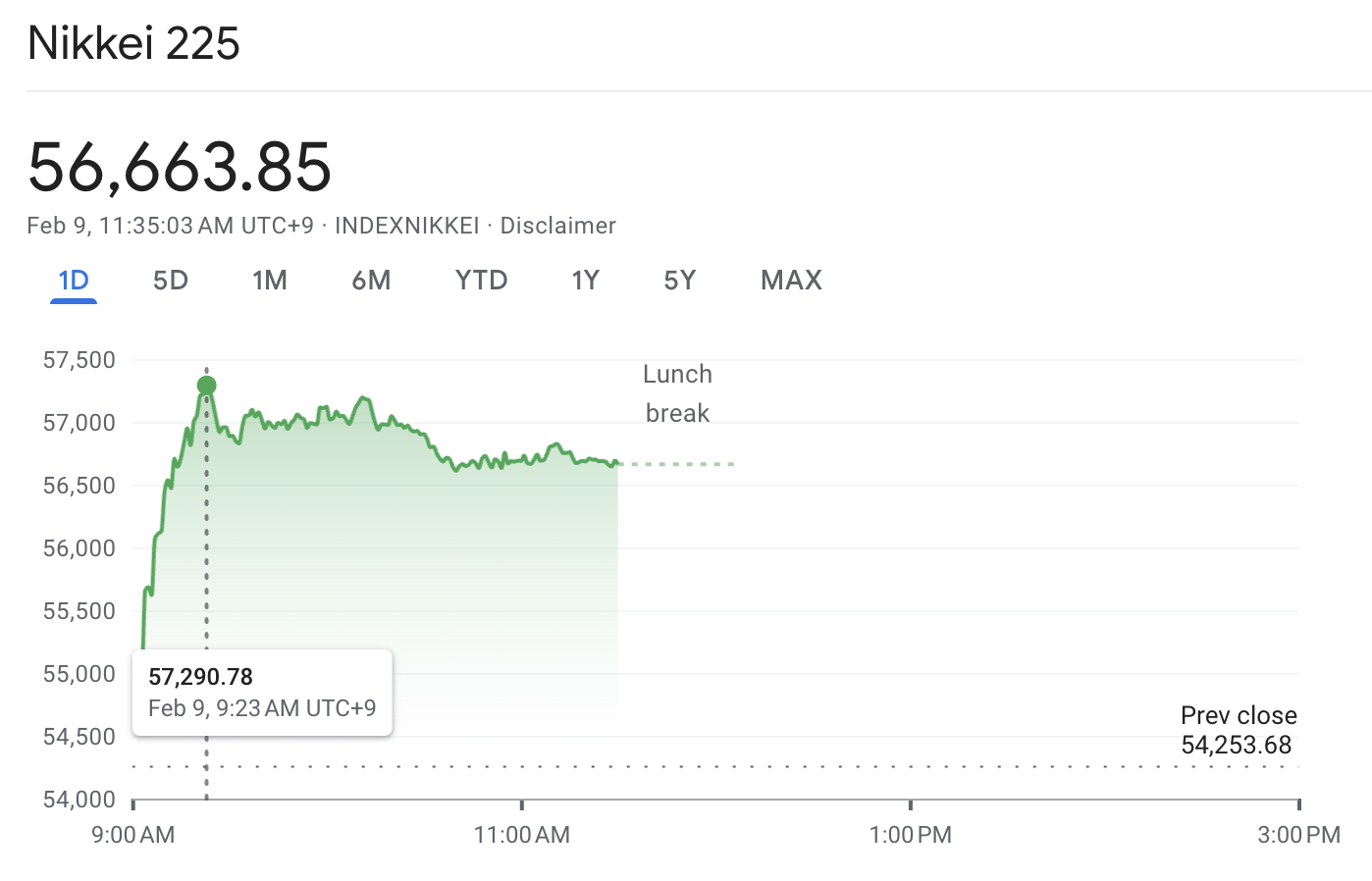

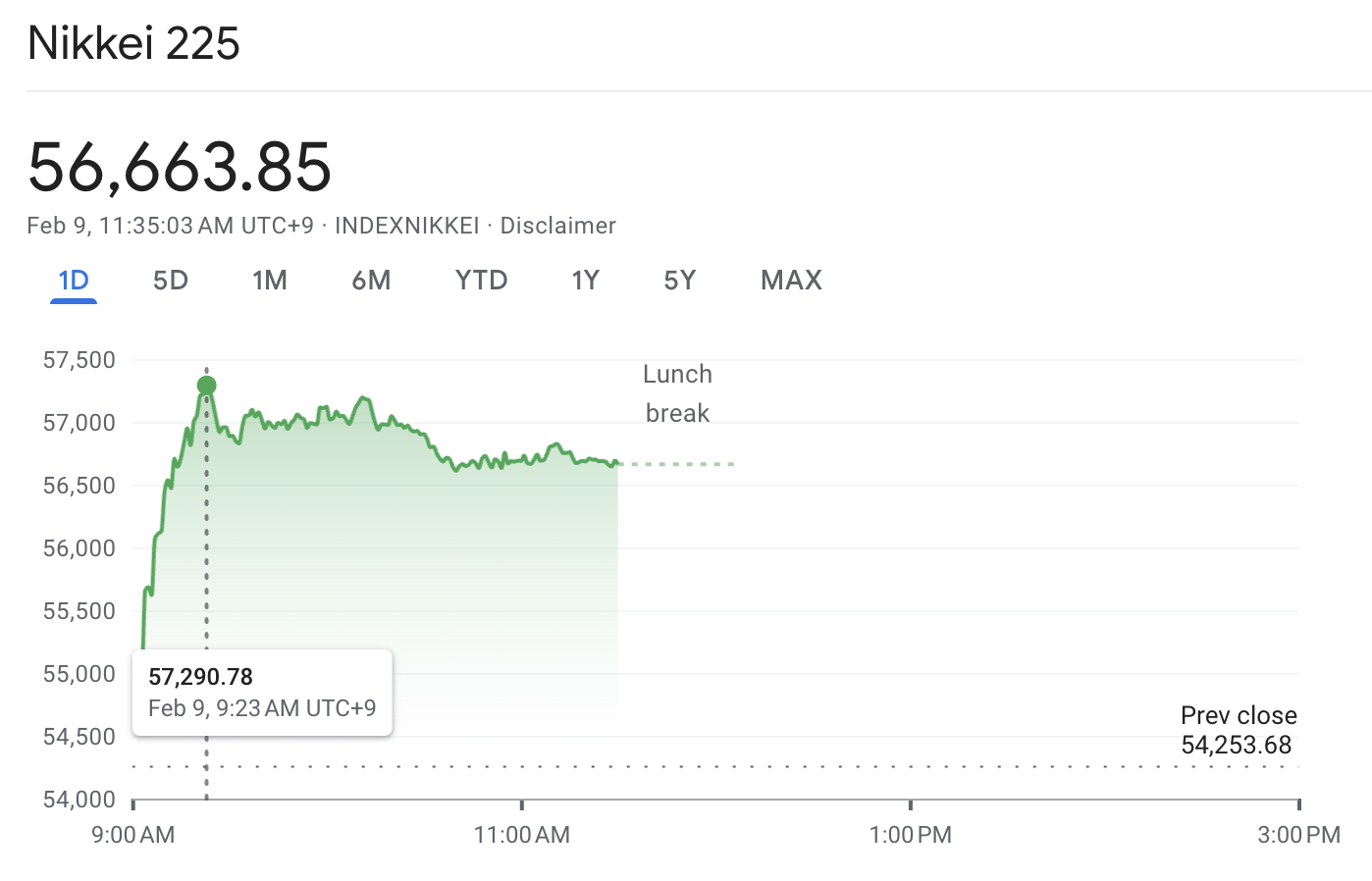

La bolsa de valores de Japón acaba de alcanzar otro hito. El índice Nikkei 225 subió más de 5% y superó los 57,000 por primera vez, mientras que el índice más amplio Topix también alcanzó un nuevo récord y avanzó por encima de 3,800.

El catalizador inmediato fue la claridad política. La aplastante victoria de la primera ministra Sanae Takaichi en la elección anticipada provocó una fuerte revaloración de los activos japoneses, con los inversores inclinándose hacia una agenda fiscal procrecimiento y la probabilidad de un apoyo continuado de las políticas.

Eso es el titular, pero no es toda la historia. Las acciones japonesas han ido ganando impulso durante meses gracias a la reforma corporativa, mayores recompras de acciones y el retorno constante de capital extranjero. La elección añadió un acelerador a corto plazo y redujo la incertidumbre sobre la combinación de políticas.

¿Qué pasó hoy en el índice Nikkei 225?

Como se indicó arriba, el avance del Nikkei más allá de 57,000 se produjo durante un fuerte rally posterior a la elección. El índice llegó a subir hasta 5% y superó los 57,000 por primera vez tras el resultado de la elección anticipada, y el Topix también rompió los 3,800.

Esto siguió a una racha de máximos incluso antes de la elección. Por ejemplo, el Nikkei cerró en un récord de 54,720.66 a principios de febrero, impulsado por los sólidos beneficios de las acciones tecnológicas y financieras.

Por lo tanto, la historia del rally de las acciones japonesas se entiende mejor en dos niveles:

El nivel estructural: reformas, recompras, mejor gobernanza y entradas de capital extranjero.

El nivel catalizador: política y expectativas de políticas, además de un entorno de yen favorable

Por qué las acciones japonesas se disparan: los cinco principales motores

1. El shock político 'risk-on'

La reacción del mercado no se debió solo a quién ganó. Se debió a lo que la victoria implicaba para la política fiscal, la inversión corporativa y el margen de maniobra del Banco de Japón.

La victoria de Takaichi otorgó una supermayoría de dos tercios y volvió a situar una agenda favorable al estímulo en el centro del relato. Por ello, los inversores reaccionaron ante expectativas de mayor estímulo e inversión corporativa en sectores tecnológicos estratégicos.

Para contextualizar, la coalición ganó 316 de 465 escaños y propuso un plan de estímulo amplio y una propuesta para suspender un impuesto al consumo del 8% sobre los alimentos, ambos factores que reforzaron una interpretación procrecimiento en los mercados.

Por qué esto mueve tan rápidamente a un índice bursátil

La duración de la política se volvió más clara

Las expectativas de subidas de tipos pueden cambiar

El apetito por el riesgo mejora cuando la incertidumbre disminuye

2. El efecto del yen: un yen más débil sigue siendo una palanca para los beneficios

El mercado de renta variable japonés sigue siendo muy sensible al yen porque una parte significativa de los beneficios del Nikkei se genera en el extranjero. Cuando el yen está débil, los ingresos en moneda extranjera se traducen en beneficios reportados sólidos, y los sectores con peso exportador tienden a tener mejor desempeño.

El mercado ha estado negociando activamente esta relación durante meses. Por ejemplo, las acciones japonesas subieron mientras el yen se debilitaba a medida que los inversores descontaban condiciones fiscales y monetarias más laxas vinculadas al mismo cambio en el liderazgo político.

También hay una segunda capa. La volatilidad de la divisa se ha vuelto significativa, lo que ha llevado a las autoridades estadounidenses y japonesas a expresar su preocupación por fluctuaciones desordenadas.

Un incidente poco común que implicó un "rate check" del Tesoro de EE. UU. y la Reserva Federal de Nueva York subrayó su estrecha vigilancia de las condiciones cambiarias, lo que en última instancia impulsó al yen.

3. Reforma corporativa y un cambio real en la remuneración a los accionistas

El mercado japonés ha estado experimentando cambios y desarrollos internos. El énfasis de la Bolsa de Tokio en la "eficiencia del capital" y la gestión enfocada en el precio de la acción ha obligado a las empresas a utilizar el efectivo de forma más eficaz, reducir las participaciones cruzadas y aumentar la remuneración a los accionistas.

Se sitúa junto al Código de Gobierno Corporativo y al trabajo más amplio de reestructuración del mercado.

Una prueba contundente son las recompras de acciones. En abril de 2025, las empresas japonesas anunciaron un total de ¥3.8 billones en recompras, casi el triple de la cifra del año anterior. Para el ejercicio 2024, las recompras sumaron aproximadamente ¥20 billones.

Por qué esto importa para el índice Nikkei 225

Las recompras reducen el número de acciones y pueden respaldar las ganancias por acción.

A menudo actúan como compradores naturales durante la debilidad del mercado.

Señalan que la dirección toma más en serio la valoración y a los accionistas.

4. El capital extranjero está volviendo a Japón

Los inversores internacionales han ido reconstruyendo su exposición a Japón para diversificar y reducir la dependencia de Estados Unidos.

Según Bloomberg, los inversores extranjeros compraron acciones japonesas en 2025 al ritmo más alto desde 2013, impulsados en parte por la demanda de una alternativa no estadounidense durante la incertidumbre política y económica en EE. UU.

Cuando aumentan los flujos extranjeros, las empresas más líquidas del índice suelen liderar, y eso impulsa al Nikkei.

5) La composición sectorial de Japón ahora capta el gasto global en IA y automatización

El rally bursátil de Japón también ha estado respaldado por la publicación de resultados en sectores clave.

El Nikkei tiene una fuerte exposición a la tecnología, la automatización y las cadenas de suministro vinculadas a semiconductores en comparación con muchos índices de referencia europeos.

Esto importa porque:

Los bancos pueden beneficiarse cuando las tasas suben desde niveles ultrabajos, porque los márgenes de interés netos pueden mejorar.

Las cadenas de suministro vinculadas a la tecnología y a la IA atraen flujos globales cuando los inversores buscan exposición al crecimiento fuera de las megacapitalizaciones de EE. UU.

En resumen, cuando los inversores globales buscan 'beta de IA' junto con diversificación geográfica, Japón se convierte en un destino natural, especialmente si la divisa es favorable.

Análisis técnico del índice Nikkei 225: ¿Se está sobrecalentando el rally?

| Indicador |

Último valor |

Señal |

| RSI (14) |

69.367 |

Compra, pero cercano a condiciones de sobrecompra. |

| Stoch (9,6) |

96.546 |

Sobrecomprado, lo que puede provocar una reversión a la media a corto plazo. |

| MACD (12,26) |

716.9 |

Compra, coherente con una aceleración de la tendencia. |

| ATR (14) |

626.3 |

Alta volatilidad, propia de una jornada de ruptura. |

Cuando un índice supera un número redondo significativo, como 57,000, la acción del precio puede volverse emocional. Es entonces cuando los indicadores técnicos suelen importar más, porque muestran si la compra es amplia y sostenida o de corto plazo y tensa.

La página técnica del Nikkei indica un resumen de 'Fuerte Compra' en las medias móviles, con el RSI subiendo hacia la parte alta de los 60. Al mismo tiempo, varios osciladores muestran sobrecompra, algo típico después de una ruptura vertical.

Medias móviles y niveles de "reparación" de tendencia

| Media móvil |

Nivel |

Qué implica |

| MA20 |

54,566 |

Soporte de la tendencia a corto plazo, a menudo probado tras un repunte pronunciado. |

| MA50 |

54,129 |

Zona de soporte de medio plazo que los seguidores de tendencia vigilan de cerca. |

| MA200 |

53,244 |

Ancla de la tendencia a largo plazo, que señala dónde las correcciones más profundas pueden estabilizarse. |

Estos niveles importan porque una ruptura que se mantiene por encima de medias móviles ascendentes tiende a atraer compras en las caídas en lugar de ventas por pánico.

Mapa de puntos pivote (Clásico)

| Nivel |

Valor |

| S1 / Pivote / R1 |

56,450 / 56,849 / 57,094 |

| S2 / R2 |

56,205 / 57,493 |

| S3 / R3 |

55,806 / 57,738 |

Estos niveles a menudo se convierten en las 'líneas de batalla' tras un movimiento impulsivo.

Conclusión clave:

El mercado ha demostrado su capacidad de cotizar por encima de 57,000. La siguiente pregunta es si puede mantenerse por encima del área de pivote cerca de 56,849 en las correcciones.

Mantenerse sostenidamente conserva el impulso. Una caída rápida por debajo de esa zona suele señalar toma de beneficios más que compras institucionales nuevas.

¿Qué podría descarrilar la bolsa de valores de Japón?

El repunte de Japón parece potente, pero los riesgos también son claros. Los operadores deberían vigilar estos cuatro puntos.

1) El yen se fortalece repentinamente

Si el yen sube rápidamente, los exportadores pueden perder una ventaja clave en sus beneficios. El mercado puede recalibrar precios con rapidez, especialmente cuando las posiciones están aglomeradas.

2) Los rendimientos de los bonos suben de forma desordenada

Si las preocupaciones fiscales empujan los rendimientos a largo plazo al alza demasiado deprisa, las valoraciones de las acciones pueden quedar bajo presión, incluso si los beneficios están bien.

3) Decepción política tras el rebote electoral

Los repuntes electorales pueden desvanecerse si el primer paquete de medidas parece más pequeño de lo esperado, o si se retrasan los plazos. El FT describió la "Takaichi trade" como impulsada por expectativas de estímulo e inversión, lo que significa que el mercado querrá pruebas.

4)Un choque global de aversión al riesgo

Japón sigue siendo un mercado global principal. Si las acciones tecnológicas globales sufren una fuerte liquidación o los temores de desaceleración del crecimiento se intensifican, el Nikkei 225 puede caer, incluso en medio de sólidas reformas internas.

Preguntas frecuentes

1. ¿Por qué el índice Nikkei 225 subió por encima de 57,000?

El detonante inmediato fue un resultado electoral arrollador que redujo la incertidumbre política y reforzó las expectativas de estímulo e inversión estratégica.

2. ¿El repunte bursátil de Japón se debe únicamente a la política?

No. Aunque la política jugó un papel significativo, también contribuyeron factores estructurales, en particular la presión de la Bolsa de Tokio para mejorar la eficiencia del capital y aumentar la rentabilidad para los accionistas.

3. ¿Un yen más débil ayuda al Nikkei 225?

Sí. Un yen más débil típicamente beneficia a los exportadores japoneses al aumentar sus ingresos en moneda extranjera cuando se convierten de nuevo a yenes.

4. ¿Qué podría causar un retroceso de las acciones japonesas en 2026?

Los principales riesgos son un salto en los rendimientos de los bonos ligado a preocupaciones fiscales, una reversión del yen impulsada por el riesgo de intervención y titulares geopolíticos que eleven la prima de riesgo de Japón. Cualquiera de estos puede desencadenar toma de beneficios tras una ruptura rápida.

Conclusión

En conclusión, que el índice Nikkei 225 supere los 57,000 no es solo un titular. Es el mercado valorando una mezcla de optimismo político a corto plazo y cambios estructurales de larga duración en las empresas japonesas.

El resultado electoral añadió combustible, pero la tendencia a más largo plazo se ha construido sobre la reforma de gobernanza, un fuerte aumento de las recompras de acciones y una renovada demanda extranjera de acciones japonesas.

Si el índice puede estabilizarse por encima de los niveles de ruptura sin una reversión repentina del yen o un shock en el mercado de bonos, la tendencia podría continuar. Sin embargo, si los rendimientos aumentan bruscamente o el riesgo de intervención crece, el repunte podría perder impulso, incluso si la narrativa reformista a largo plazo sigue siendo sólida.

Aviso legal: Este material es solo para fines de información general y no pretende ser (y no debe considerarse como) asesoramiento financiero, de inversión u otro tipo sobre el que deba basarse la toma de decisiones. Ninguna opinión expresada en el material constituye una recomendación por parte de EBC o del autor de que alguna inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.