Las cuatro palabras de empresa pública, ya sea en las series de televisión o en las películas que vi cuando era niño o en las novelas que leí cuando crecí, se sienten muy poderosas. Cuando se trata del mercado de valores, lo que vemos son acciones de empresas públicas, tantas empresas poderosas y cómo elegir, lo que se ha convertido en un problema difícil para muchas personas. Este artículo le brindará un resumen de las empresas públicas en el futuro y cómo analizar si vale la pena invertir en ellas.

¿Qué significa una empresa pública?

Se refiere a una empresa que ha cotizado (o cotizada) en una bolsa de valores. La cotización se produce cuando las acciones de una empresa (u otros valores) cotizan en una bolsa de valores, sus acciones se negocian públicamente en la bolsa de valores y los inversores pueden convertirse en accionistas de la empresa comprando estas acciones. Uno de los principales objetivos de cotizar en bolsa es proporcionar a las empresas acceso a financiación y al mismo tiempo proporcionar un mercado para que los inversores compren y vendan acciones.

Una empresa no cotiza en bolsa si tiene 10 millones de dólares de capital. Pero si la empresa quiere expandirse, necesita salir a bolsa y puede vender 8 millones de acciones. Si alguien compra esos 8 millones de acciones, la empresa puede utilizar ese dinero para hacer otras cosas para expandirse.

Y de hecho, si la empresa quiere salir a bolsa, no es tan sencillo; también debe cumplir algunas condiciones para poder aplicarse. Debe cumplir con una serie de regulaciones y estándares establecidos por la bolsa para garantizar la salud financiera, la transparencia y el cumplimiento de la empresa. Estas regulaciones pueden involucrar requisitos de informes financieros, gobierno corporativo, divulgación de información, capitalización de mercado, liquidez y más.

Al mismo tiempo, la estructura de propiedad de la empresa debe cumplir con las regulaciones pertinentes y puede haber un requisito mínimo de divulgación de acciones. Esto significa tener una estructura accionarial estable y evitar una concentración excesiva de participaciones. También suele haber una estructura de gobierno clara, que incluye una junta directiva, alta dirección, etc., para garantizar el cumplimiento y el funcionamiento eficaz de la empresa.

Las acciones de la empresa cotizan en bolsas de valores, como NASDAQ, la Bolsa de Valores de Nueva York (NYSE), etc., y la propiedad se vende a inversores mediante una oferta pública de acciones. Esto proporciona un nivel relativamente alto de liquidez, lo que permite a los inversores comprar y vender estas acciones con relativa facilidad. Pueden comprar y vender estas acciones a través de la bolsa de valores y convertirse en accionistas de la empresa para compartir las ganancias y los intereses de la empresa.

Después de cotizar en bolsa, la empresa estará sujeta a la supervisión de la bolsa de valores y de las autoridades reguladoras pertinentes. Esto incluye cumplir con ciertos requisitos financieros y regulatorios para proteger los intereses de los inversores. Por ejemplo, la empresa es responsable de proporcionar informes financieros periódicos y otra información necesaria a los inversores y reguladores de valores para mantener la transparencia y permitir que los inversores comprendan las operaciones de la empresa.

Salir a bolsa no es sólo un medio para que una empresa recaude dinero, sino también para mostrar el estado comercial y las perspectivas de la empresa pública. Sin embargo, la cotización también requiere el cumplimiento de una serie de regulaciones y enfrenta el escrutinio de los inversores y el mercado. Si hay una infracción o si la situación financiera no cumple con los estándares establecidos por el intercambio, es posible que se le solicite la eliminación de la lista.

El estado de una empresa pública generalmente depende de una serie de factores, incluida la capitalización de mercado, el desempeño y el estado de la industria. El valor de mercado de una empresa es el valor de mercado total de sus acciones, que es un indicador importante para medir el tamaño de una empresa. Las empresas con una gran capitalización de mercado suelen tener una posición más destacada en el mercado. El desempeño financiero de una empresa, incluidos los ingresos, las ganancias y las tasas de crecimiento, tiene un impacto significativo en su posición. El buen desempeño suele reflejar la competitividad y la salud de la empresa.

La posición de una empresa en su industria también es crítica. En la misma industria, la empresa líder puede tener una mayor participación de mercado y un estatus más alto. Las empresas multinacionales o con una posición importante en los mercados internacionales pueden disfrutar de mayor visibilidad y estatus a escala global.

La estructura de gobernanza y la transparencia de una empresa también tienen un impacto en su reputación, y los inversores y el mercado generalmente confían más en las empresas que siguen buenas prácticas de gobernanza. La capacidad de una empresa para innovar y el liderazgo tecnológico pueden ser factores clave en determinadas industrias, afectando su posición y su posición en el mercado.

¿Cuál es la estructura accionarial de una sociedad cotizada?

| Tipo de accionista

|

Tipo de participación

|

Especificación

|

| Principales accionistas

|

Acciones ordinarias

|

Fundadores de empresas, directivos, etc.

|

| Inversor institucional

|

Acciones preferentes

|

Fondos, compañías de seguros, etc.

|

| Inversor minorista

|

Acciones ordinarias

|

Inversores individuales

|

| Plan de propiedad de acciones para empleados

|

Acciones ordinarias

|

Participación de los empleados

|

| Otras clases especiales de acciones

|

Clases especiales de acciones

|

Necesidades financieras o de gobernanza únicas.

|

¿Cómo se analiza si vale la pena invertir en una empresa pública?

Si quiere saber si vale la pena invertir en una empresa, debe interpretarla desde seis perspectivas. Recuerde que la valoración de una empresa es un descuento de los flujos de efectivo futuros de la empresa y el precio de las acciones depende en gran medida de las expectativas del mercado sobre el desempeño futuro de la empresa. Por tanto, como inversor minorista, es necesario comprender en profundidad las perspectivas de desarrollo de la empresa.

Para ver si vale la pena invertir en las acciones de la empresa pública, el primer paso es fijarse en la industria y tener una comprensión integral de la industria en la que se encuentra la empresa. Uno depende de las características de la industria; el segundo depende de si la industria es cíclica; y el tercero es la etapa de la industria.

Las características de la industria deben determinar si pertenece a la industria de competencia total en el mercado, a la industria oligopólica o a la industria de competencia monopolística. Por ejemplo, la electrónica, los paneles, los automóviles, etc. pertenecen a la industria de completa competencia en el mercado; el petróleo pertenece a la industria del oligopolio; la energía nuclear, la aeroespacial, etc. pertenecen a la industria de la competencia monopolística. En diferentes industrias, los inversores se centran en cosas completamente diferentes.

Las empresas en mercados perfectamente competitivos deben prestar atención a los gastos de ventas porque los gastos de ventas se utilizan en gran medida para ocupar el mercado. También es necesario centrarse en el nivel de inteligencia y refinamiento, ya que costos unitarios más bajos significan mayores márgenes de ganancia cuando las empresas no pueden controlar el precio de venta.

En el caso de oligopolios y monopolios, es necesario prestar atención a las políticas nacionales. Tomando como ejemplo la energía nuclear de China, debemos prestar atención a la actitud del gobierno hacia la energía nuclear. Después del accidente de la central nuclear de Fukushima, el gobierno chino redujo significativamente la velocidad de conversión nuclear de las centrales nucleares civiles. La mayoría de las plantas están en las provincias de Fujian y Jiangsu, donde las tarifas de alimentación y la electricidad afectan directamente los ingresos y ganancias nucleares de China.

En segundo lugar, ver si se trata de una industria cíclica. En general, se cree que las materias primas son industrias cíclicas, mientras que las bebidas alcohólicas, la restauración, los alimentos, las bebidas, etc., no son cíclicas.

El rendimiento y los precios de las acciones de las industrias cíclicas son volátiles y siguen ciertas reglas. Por ejemplo, Ganfeng Lithium y Tianqi Lithium cayeron debido a la caída del precio de los recursos de litio. Sin embargo, con la recuperación de los precios de los recursos de litio, el rendimiento y los precios de las acciones pueden recuperarse. Es probable que la disminución del rendimiento de las industrias no cíclicas sea un problema para el desarrollo sostenible de la empresa. Por ejemplo, el rendimiento de una cadena de empresas de catering ha disminuido por completo, lo que puede no ser realmente bueno.

Mire la etapa de la industria como inversionista para juzgar claramente si la empresa es una industria emergente, una industria madura o una industria en recesión. Una industria que el Estado apoya, o una que el Estado está empezando a restringir. Por ejemplo, las industrias de semiconductores y nuevas energías son industrias emergentes y el gobierno tiene el poder de desarrollarlas. El sector inmobiliario, por otro lado, es una industria estrictamente controlada por el Estado.

Esto no quiere decir que sólo las industrias emergentes y las industrias apoyadas por el Estado tengan oportunidades de inversión, pero es necesario predecir el rango medio de diversas industrias. De hecho, no son más de tres. Uno es el efecto Matthew, que da como resultado que una familia se vuelva dominante. El segundo es el equilibrio del duopolio o la multioligarquía. En tercer lugar, está relativamente disperso y florecen cien flores.

Ya sea un monopolio o un duopolio, los inversores sólo tienen unas pocas opciones. Sólo cuando florecen cien flores en una industria es necesario realizar muchos análisis para identificar empresas de inversión. Si desea tener información y luego encontrar una empresa de alto crecimiento, debe prestar atención a los siguientes pasos:

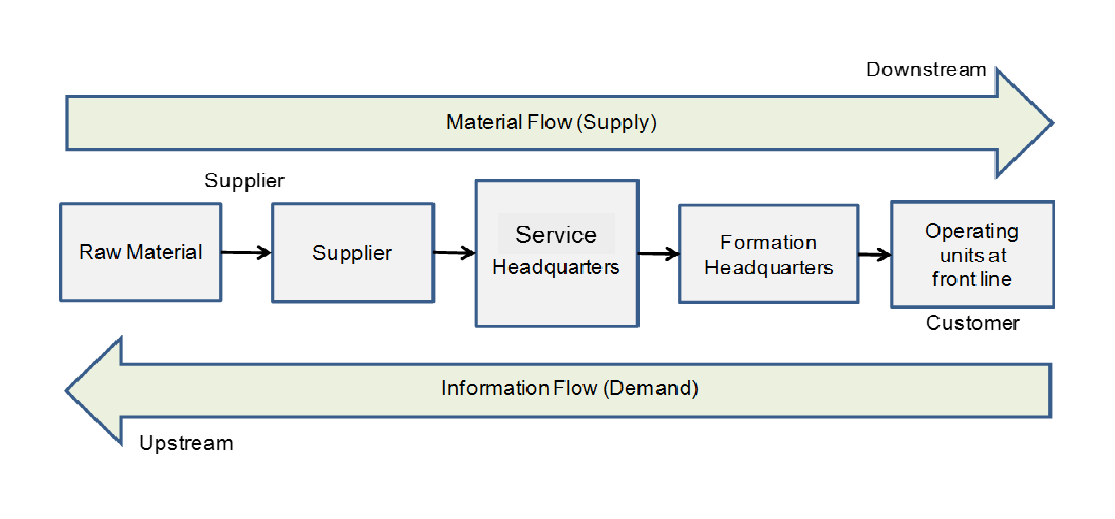

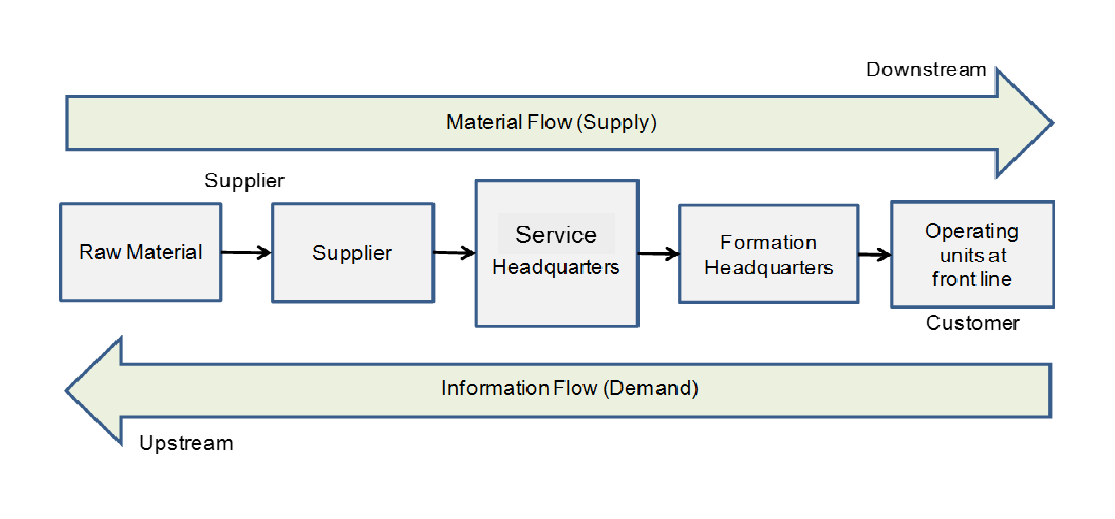

El segundo es ordenar las relaciones ascendentes y descendentes, principalmente en términos de clientes descendentes y clientes proveedores ascendentes. Para ver el ratio de ventas de la empresa a los diez principales clientes, ya sea que esté concentrado en unos pocos clientes grandes o que los clientes estén muy descentralizados, al estudiar las empresas que cotizan en bolsa, tener capacidad premium ascendente y descendente y poder de fijación de precios es una muy buena ventaja para la empresa.

El segundo es ordenar las relaciones ascendentes y descendentes, principalmente en términos de clientes descendentes y clientes proveedores ascendentes. Para ver el ratio de ventas de la empresa a los diez principales clientes, ya sea que esté concentrado en unos pocos clientes grandes o que los clientes estén muy descentralizados, al estudiar las empresas que cotizan en bolsa, tener capacidad premium ascendente y descendente y poder de fijación de precios es una muy buena ventaja para la empresa.

Si se centra en unos pocos clientes grandes, observe la fortaleza de estas grandes empresas y si pueden mantener la estabilidad del desempeño futuro de la empresa. Por ejemplo, el mayor cliente de acciones de Njie es Ningde Times. Mientras el Ningde Times o el mercado de baterías de litio ternarias siga creciendo, es previsible que el rendimiento futuro de las acciones de Njie sea estable.

Si los clientes están demasiado dispersos, como empresas de integración de sistemas de información, China Software, Wave Tai Chi, etc., la integración del sistema corresponde principalmente a las partes y a los gobiernos locales. El contrato de cada cliente es relativamente pequeño y especialmente disperso, lo que es un problema común para las empresas de integración de sistemas, lo que resulta en altos costos de marketing y bajos beneficios brutos.

Después de observar al cliente, observe la situación del proveedor de la empresa, que implica la adquisición de materias primas por parte de la empresa. Concéntrese en las fluctuaciones de precios de las materias primas de la empresa y la capacidad premium de la empresa en sentido ascendente. Si los precios de las materias primas upstream fluctúan mucho, es probable que el desempeño futuro de la empresa tenga fluctuaciones relativamente grandes. Por ejemplo, la industria de paneles ha experimentado recientemente un fuerte aumento en el precio del cristal líquido, lo que ha llevado a un aumento en el costo de la industria de paneles, lo que a su vez ha llevado a un aumento en el costo de las pantallas de televisión.

Para dar otro ejemplo, a partir de finales de 2020, el suministro mundial de chips de circuitos integrados se cortará debido a la falta de suministro de capacidad de fábrica. En 2021, incluso hubo noticias de que la planta de automóviles podría detener la producción debido a la escasez de chips para automóviles. Por ejemplo, los envíos de paneles LCD de Oriental son los primeros en el mundo y tienen un fuerte poder de negociación en sentido ascendente y descendente. Incluso ha afectado indirectamente la relación de oferta y demanda en el mercado al controlar la producción de la línea de producción y el precio del panel.

El tercero es encontrar la competitividad central, analizar una empresa y comprender sus productos y servicios. ¿Cuál es el negocio de la empresa? ¿Cuál es la función de cada producto? ¿Cuál es el ingreso por ventas de cada producto? ¿Qué proporción? ¿Cuánto contribuye el negocio principal a los ingresos? ¿Es sostenible?

La estructura del producto se puede ver en el sitio web oficial de la empresa. Tomando el concepto de aire seco como ejemplo, abra el sitio web oficial del concepto de aire seco, busque productos y servicios y podrá ver directamente la introducción detallada de cada tipo de producto.

El cuarto es observar los indicadores financieros, sobre los cuales cada inversor maduro tiene un perfil diferente. Aquí hay algunas medidas básicas: una es el margen de beneficio bruto y el margen de beneficio; el segundo es la relación precio-beneficio; y el tercero es el retorno sobre el capital (Roe).

Al observar el margen de beneficio bruto y el margen de beneficio, se puede comprender la rentabilidad de las empresas públicas. Si la escala de ingresos es grande pero el margen de beneficio bruto es bajo, indica que el valor añadido de los productos de la empresa no es alto y que su competitividad futura no es sólida. Por ejemplo, las empresas de fundición y las empresas comerciales tienen ingresos altos pero ganancias brutas bajas.

En cuanto al ratio P/E, es importante señalar que la comparación debe realizarse dentro de la industria. En la industria manufacturera, la industria tecnológica, la industria de la fundición y la industria de la restauración, la relación P/E de las diferentes industrias tiene una gran diferencia.

Cuando observa el rendimiento del capital, observa el rendimiento anual que puede obtener después de invertir en la empresa. Este es uno de los indicadores más importantes que busca Warren Buffett a la hora de invertir en su empresa. En términos generales, el Roe es superior al 10%, que es un estándar mínimo para los objetivos de inversión. Sin embargo, cabe señalar que los indicadores Roe no se pueden aplicar mecánicamente en el análisis y se deben analizar problemas específicos para determinar qué causa el nivel de rendimiento del capital.

El quinto trata sobre anuncios corporativos e informes de investigación. Hay muchos tipos de anuncios corporativos, incluidos informes financieros, auditorías, advertencias de riesgos, emisiones adicionales, etc. La cantidad de información involucrada es enorme y necesaria para comprender rápidamente una empresa.

El informe financiero marcará e interpretará los motivos del cambio de indicadores, y este motivo debe ser considerado por nosotros mismos. Porque cada empresa gestionará sus ganancias mediante cambios en el valor de la oferta, ingresos por inversiones, métodos de depreciación, inversiones inmobiliarias, métodos de medición, progreso del reconocimiento de ingresos, etc., para ajustar los indicadores financieros.

Consultar los informes de investigación es una forma rápida para que los inversores se formen un juicio rápido, así como para ver qué piensan las instituciones y califican el futuro de la empresa. Cuantos más informes de investigación existen, más organizaciones prestan atención a la empresa. Si una empresa no realiza algunos informes de investigación al año, se puede imaginar el estatus de dichas empresas en el seno de las instituciones.

Si bien muchas personas quieren comprender una empresa rápidamente, analizarla puede resultar complicado. Es necesario considerar de manera integral la situación financiera de la empresa, el estado de la industria, el equipo directivo, la competitividad del mercado y otros aspectos de la información. Los inversores deben agudizar sus ojos para encontrar una empresa pública con potencial de crecimiento.

Anuncio de empresa cotizada

| Tipo

|

Contenido

|

| Informe financiero

|

Comparta datos financieros para obtener información de los inversores.

|

| Informe de auditoría

|

La auditoría externa aumenta la confianza de los inversores.

|

| Alerta de riesgo

|

La divulgación transparente de riesgos minimiza la incertidumbre de los inversores.

|

| Anuncio de aumento

|

El aumento de acciones impacta a los inversores, monitorean la estructura.

|

| Anuncio de resultados

|

La previsión de rendimiento de la empresa influye en la confianza de los inversores.

|

| Convocatoria de Asamblea de Accionistas

|

Convocatoria de asamblea de accionistas: ejercer el gobierno, ejercer derechos.

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

El segundo es ordenar las relaciones ascendentes y descendentes, principalmente en términos de clientes descendentes y clientes proveedores ascendentes. Para ver el ratio de ventas de la empresa a los diez principales clientes, ya sea que esté concentrado en unos pocos clientes grandes o que los clientes estén muy descentralizados, al estudiar las empresas que cotizan en bolsa, tener capacidad premium ascendente y descendente y poder de fijación de precios es una muy buena ventaja para la empresa.

El segundo es ordenar las relaciones ascendentes y descendentes, principalmente en términos de clientes descendentes y clientes proveedores ascendentes. Para ver el ratio de ventas de la empresa a los diez principales clientes, ya sea que esté concentrado en unos pocos clientes grandes o que los clientes estén muy descentralizados, al estudiar las empresas que cotizan en bolsa, tener capacidad premium ascendente y descendente y poder de fijación de precios es una muy buena ventaja para la empresa.