El VB ETF ofrece acceso diversificado a acciones estadounidenses de pequeña capitalización a un coste ultrabajo, lo que lo convierte en un componente fundamental para carteras orientadas al crecimiento a largo plazo.

A continuación, este artículo resume los datos clave, la estructura, el rendimiento, las fortalezas, las debilidades, el uso de la cartera y los desarrollos recientes del VB ETF.

Qué es realmente el VB ETF

El VB ETF, formalmente Vanguard Small-Cap ETF (símbolo VB), es un fondo cotizado en bolsa (ETF) emitido por The Vanguard Group. Su objetivo es replicar el rendimiento del índice CRSP US Small Cap, un índice de referencia no gestionado que representa al segmento estadounidense de pequeña capitalización.

Datos clave:

Fecha de inicio: 26 de enero de 2004.

Ratio de gastos: 0,05 % (según el último folleto informativo).

Activos netos totales: aproximadamente US$68.260 millones para la clase de acciones del ETF (al 30 de septiembre de 2025).

Número de tenencias: ~1.332 acciones de pequeña capitalización.

El fondo se gestiona de forma pasiva utilizando una réplica completa del índice, lo que significa que mantiene las acciones que componen el índice CRSP en lugar de una estrategia sintética o de muestra.

Desglose de las métricas clave del VB ETF

| Métrico |

Valor |

| Número de existencias |

1.332 |

| Capitalización de mercado media |

9.400 millones de dólares estadounidenses |

| Relación precio/beneficio (P/E) |

21,6x |

| Relación precio/valor contable (P/B) |

2,4x |

| Rentabilidad sobre el capital (ROE) |

10,2 % |

| tenencias extranjeras |

0,4 % |

En resumen, VB ETF es un fondo de renta variable estadounidense de pequeña capitalización de base amplia que ofrece un vehículo diversificado y de bajo coste para invertir en esa clase de activos.

Por qué el VB ETF podría ser importante para usted

Existen varias razones por las que el VB ETF merece ser tenido en cuenta:

1. Prima de pequeña capitalización:

Históricamente, las empresas más pequeñas han ofrecido un mayor potencial de crecimiento que sus pares de gran capitalización, aunque con mayor riesgo y volatilidad. Al obtener exposición al segmento de pequeña capitalización a través de VB, un inversor puede orientar su cartera hacia oportunidades de crecimiento.

2. Beneficio de la diversificación:

Si un inversor ya tiene exposiciones a empresas de gran y mediana capitalización, agregar un fondo amplio de pequeña capitalización ayuda a diversificarse en todo el espectro de capitalización de mercado y puede ayudar a capturar retornos idiosincrásicos de pequeñas empresas.

3. Rentabilidad:

Con un ratio de gastos del 0,05 %, VB ofrece precios muy competitivos en su categoría. Unas comisiones más bajas significan que una mayor parte de la rentabilidad del fondo se traslada al inversor.

4. Claridad en el rol de la cartera:

Para un inversor a largo plazo (por ejemplo, alguien de 27 años con un horizonte de varias décadas), VB puede servir como el segmento de "vía de crecimiento" de la cartera, teniendo en cuenta su perfil de riesgo más elevado.

Por lo tanto, para un inversor que busca crecimiento a largo plazo, está dispuesto a aceptar la volatilidad y desea un acceso rentable a las acciones estadounidenses de pequeña capitalización, el VB ETF puede ocupar un nicho valioso.

Desglose de métricas y exposición sectorial del VB ETF

1. Participaciones y desglose por sectores

Ponderaciones sectoriales de los VB ETF

| Sector |

Peso aproximado |

| Acciones industriales |

22,3 % |

| Consumo discrecional |

14,5 % |

| Finanzas |

14,2 % |

| Tecnología |

13,6 % |

| Cuidado de la salud |

11,3 % |

| Bienes raíces |

7,1 % |

| Energía |

4,1 % |

| Servicios públicos |

3,9 % |

| Materiales básicos |

3,8 % |

| Productos básicos de consumo |

3,3 % |

| Telecomunicaciones |

1,8 % |

Las 10 principales participaciones del VB ETF

| Corazón |

Compañía |

Peso aproximado* |

| NRG |

NRG Energy Inc |

~0,45% |

| INSM |

INSM (Insmed Inc.) |

~0,44% |

| SOFI |

SOFI Technologies Inc |

~0,43% |

| EME |

EME (EMCOR Group Inc.) |

~0,41% |

| ARREGLAR |

FIX (Sistemas de confort EE. UU.) |

~0,42% |

| ATO |

ATO (Atmos Energy Corp.) |

~0,39% |

| ALAB |

ALAB (Astera Labs Inc.) |

~0,37% |

| PSTG |

PSTG (Pure Storage Inc.) |

~0,37% |

| PTC |

PTC Inc |

~0,35% |

| WSM |

WSM (Williams‑Sonoma Inc.) |

~0,35% |

Estos muestran que los sectores industrial y de consumo discrecional dominan el fondo, con una participación significativa también en tecnología y finanzas. El fondo mantiene una amplia diversificación sectorial, aunque es cierto que presenta un sesgo hacia los sectores de crecimiento.

2. Métricas adicionales e indicadores de riesgo

Tasa de rotación: ~12,9 % (relativamente baja para fondos de pequeña capitalización).

Desviación estándar (3 años) ~19,18 % , lo que refleja la mayor volatilidad inherente al espacio de pequeña capitalización.

Ratio de gastos frente a la categoría: Con un 0,05 %, el fondo es mucho más bajo que el fondo principal de pequeña capitalización promedio (~0,35 %).

En conjunto, la anatomía del VB ETF revela una amplia cartera de acciones de pequeña capitalización, valoraciones modestas, diversificación razonable, fuerte control de costos y métricas de riesgo consistentes con la exposición a acciones de pequeña capitalización.

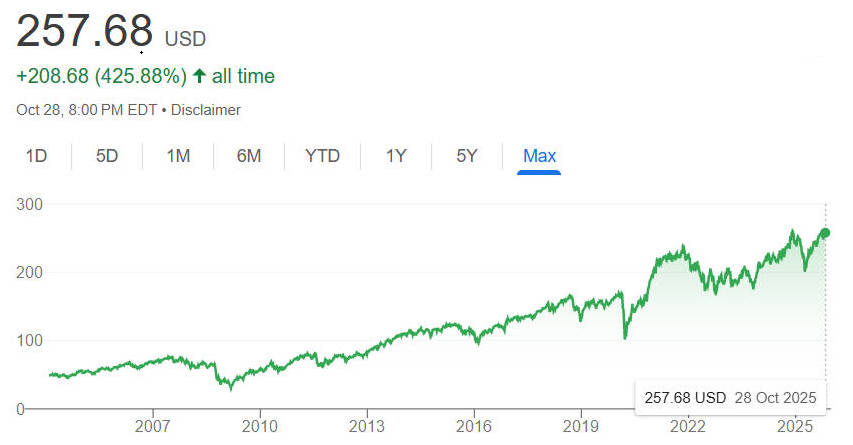

Rendimiento y patrones de comportamiento del VB ETF

Rendimientos históricos del VB ETF frente a los índices de referencia

| Período |

VB (%) |

Categoría (%) |

| el último año |

6.89 |

6.31 |

| 1 mes |

0,96 |

0,72 |

| 3 meses |

7.56 |

8.28 |

| 1 año |

8.67 |

6.31 |

| 3 años |

15.94 |

14.50 |

| 5 años |

12.22 |

12.68 |

| 10 años |

10.57 |

9.56 |

Patrones de comportamiento

Debido a que las acciones de pequeña capitalización tienden a ser más sensibles al crecimiento económico, la liquidez y el sentimiento de riesgo, los retornos de VB pueden aumentar significativamente durante regímenes de crecimiento favorables, pero pueden retrasarse o disminuir en períodos de crecimiento más lento o de huida a la seguridad.

En el contexto de una cartera de inversiones, VB puede liderar en ciertas fases, pero también puede quedarse atrás; por lo tanto, el momento de entrada y el horizonte temporal son importantes.

Puntos de referencia y comparación

El índice de referencia del fondo (CRSP US Small Cap Index) e índices similares (p. ej., Russell 2000) ofrecen contexto: los índices de pequeña capitalización suelen superar a los de gran capitalización en horizontes temporales largos, pero con periodos significativos de bajo rendimiento o caídas. Los inversores deben tener presente el horizonte temporal al invertir en VB.

Fortalezas y debilidades: una visión equilibrada del VB ETF

1. Fortalezas

Amplia diversificación dentro del segmento de pequeña capitalización:

Con más de 1.300 participaciones, VB reduce el riesgo de acciones individuales en comparación con los fondos concentrados de pequeña capitalización.

Bajo costo:

Con un ratio de gastos del 0,05 %, se encuentra entre los más bajos disponibles para los ETF de índices de pequeña capitalización de EE. UU., lo que significa un menor lastre para la rentabilidad.

Transparencia y sencillez:

El fondo utiliza replicación completa, sigue un índice conocido y es emitido por un proveedor de confianza (Vanguard).

Potencial de crecimiento:

Las empresas de pequeña capitalización suelen presentar trayectorias de crecimiento más elevadas, lo que puede beneficiar a los inversores a largo plazo.

2. Debilidades

Mayor volatilidad y riesgo:

Como se ha señalado, una desviación estándar de alrededor del 19 % implica mayores fluctuaciones en el valor, lo que puede resultar incómodo para los inversores adversos al riesgo.

Riesgo de bajo rendimiento de empresas de pequeña capitalización:

En períodos de menor crecimiento económico, aumento de las tasas de interés o un sentimiento de mercado defensivo, las empresas de pequeña capitalización pueden quedar rezagadas con respecto a las de gran capitalización.

Exposición solo en EE. UU.:

VB ofrece exposición únicamente a empresas estadounidenses de pequeña capitalización; los inversores que busquen diversificación global en empresas de pequeña capitalización deberán combinarlo con otros fondos.

Deriva de la capitalización de mercado:

Aunque se las etiquete como "de pequeña capitalización", las empresas pueden crecer y salir del rango de pequeña capitalización con el tiempo, o la definición del índice puede cambiar; esto puede llevar a exposiciones diferentes a las que esperan algunos inversores.

Para un inversor radicado en Taiwán o en cualquier otro lugar fuera de los EE. UU., otras consideraciones incluyen el riesgo cambiario, la retención de impuestos extranjeros sobre dividendos y el costo de corretaje o acceso a los ETF que cotizan en los EE. UU.

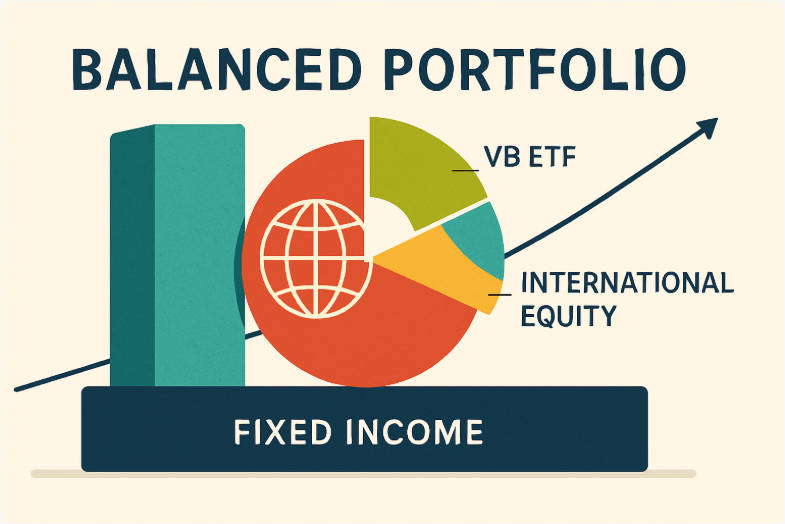

Cómo utilizar el VB ETF en su cartera

1. Consideraciones de asignación

Para un inversor a largo plazo (por ejemplo, de 27 años) que busca estabilidad y crecimiento, VB puede servir como componente de pequeña capitalización orientado al crecimiento. Una asignación sugerida podría ser del 5 al 15 % de la cartera total, dependiendo del apetito de riesgo y el horizonte temporal.

2. Exposiciones complementarias

VB no debería utilizarse de forma aislada. Considere combinarlo con:

Un fondo indexado estadounidense de gran capitalización (para exposición principal)

Un fondo de mediana capitalización (para cubrir el rango de empresas de tamaño mediano)

Un fondo de renta variable internacional (para diversificación geográfica)

Exposición a bonos o renta fija (para la mitigación de riesgos)

3. Reequilibrio y seguimiento

Reequilibre periódicamente (por ejemplo, anualmente) para ajustar las asignaciones objetivo, ya que los segmentos de pequeña capitalización pueden desviarse.

Controle la desviación del sector/capitalización: asegúrese de que VB siga cumpliendo con la exposición a empresas de pequeña capitalización que usted pretendía.

Asegúrese de sentirse cómodo con la volatilidad y de tener el horizonte temporal necesario (idealmente más de 10 años) para que la exposición a empresas de pequeña capitalización se desarrolle plenamente.

4. Notas específicas para inversores no estadounidenses

Tenga en cuenta el riesgo cambiario: las fluctuaciones del dólar estadounidense afectarán los rendimientos de un inversor taiwanés (NTD).

Verifique las implicaciones fiscales: los dividendos estadounidenses pueden estar sujetos a retención; pueden aplicarse tratados fiscales locales.

Asegúrese de tener acceso a los ETF cotizados en EE. UU. a través de su plataforma de corretaje o considere alternativas cotizadas localmente (aunque el costo y la liquidez pueden variar).

Desarrollos recientes y qué esperar en el futuro

1. Factores macroeconómicos y del entorno de mercado

El rendimiento de las empresas de pequeña capitalización es sensible al crecimiento económico, a las variaciones de los tipos de interés y a la aversión al riesgo.

Si el crecimiento se acelera, VB podría beneficiarse; si el entorno se vuelve defensivo, su rendimiento podría ser inferior.

La valoración importa:

Con una relación precio/beneficio de aproximadamente 21,6x para VB, la valoración no es barata; los inversores deben tener cuidado con el momento de entrada.

Entorno tarifario:

Aunque VB ya tiene un coste muy bajo, el sector de los ETF en general sigue presionando para que se reduzcan las comisiones, por lo que el seguimiento de los costes y la competencia sigue siendo relevante.

Metodología del índice:

Debe supervisarse la construcción y los criterios de inclusión del índice CRSP US Small Cap, a medida que evolucionan las definiciones de pequeña capitalización.

2. Qué ver

Rendimiento relativo frente a índices de gran capitalización o mediana capitalización

Deriva de la cartera: si la exposición de VB se mantiene firmemente en el territorio de "pequeña capitalización"

Cambios sectoriales: a medida que ciertos sectores experimentan un auge (por ejemplo, el tecnológico), ¿cómo se ajusta la ponderación de VB?

Ciclo económico: las empresas de pequeña capitalización tienden a liderar al principio de las expansiones, pero pueden sufrir en las recesiones.

Conclusiones clave

VB ETF es un fondo de renta variable estadounidense de pequeña capitalización, de bajo coste y ampliamente diversificado.

Ofrece potencial de crecimiento y complementa la diversificación de las inversiones en empresas de gran capitalización, pero conlleva un mayor riesgo y volatilidad.

Para los inversores a largo plazo dispuestos a aceptar los altibajos, VB puede ser un componente significativo en una cartera orientada al crecimiento.

Sin embargo, debe utilizarse teniendo en cuenta su perfil de riesgo y dentro de un marco diversificado más amplio (que incluya empresas de gran capitalización, internacionales y quizás de renta fija).

Los inversores no estadounidenses deben prestar atención a las cuestiones relativas a las divisas, los impuestos y el acceso.

En última instancia, si tiene un horizonte largo, suficiente tolerancia al riesgo y desea inclinarse hacia el crecimiento en el espacio de pequeña capitalización, el VB ETF es una opción atractiva, pero no es algo gratis y el momento, la asignación y la disciplina son importantes.

En resumen, el VB ETF ofrece una puerta de entrada equilibrada al crecimiento de las empresas estadounidenses de pequeña capitalización, siempre que se lo considere como un componente más de una cartera bien diseñada en lugar de una "solución milagrosa" independiente.

Preguntas frecuentes

P1. ¿En qué invierte el VB ETF?

El VB ETF replica el índice CRSP US Small Cap, que comprende acciones estadounidenses de pequeña capitalización con estilos de crecimiento y valor.

P2. ¿Cuáles son los principales riesgos asociados con el VB ETF?

Los principales riesgos incluyen una mayor volatilidad que los fondos de gran capitalización, un posible rendimiento inferior en períodos defensivos o de crecimiento lento y la exposición al riesgo de las pequeñas empresas estadounidenses.

P3. ¿En qué horizonte temporal tiene sentido el VB ETF?

Dada su naturaleza de pequeña capitalización y mayor volatilidad, el VB ETF es más adecuado para inversores con un horizonte más largo (por ejemplo, más de 10 años) y dispuestos a aceptar altibajos.

P4. ¿Cómo debo distribuir el VB ETF dentro de una cartera diversificada?

Para las carteras orientadas al crecimiento, una asignación típica podría oscilar entre el 5% y el 15% de las participaciones en renta variable, dependiendo de la tolerancia al riesgo y otras exposiciones.

P5. ¿Puedo confiar únicamente en el VB ETF para toda mi exposición a renta variable?

No. Si bien VB ofrece una amplia exposición a empresas de pequeña capitalización, debería complementar las tenencias de empresas de gran capitalización, mediana capitalización, internacionales y de renta fija, en lugar de servir como la única asignación de renta variable.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.