取引

EBCについて

公開日: 2025-10-29

VB ETFは、超低コストで米国の小型株への多様なアクセスを提供し、長期成長志向のポートフォリオの魅力的な構成要素となります。

以下、この記事では、VB ETFの主要な事実、構造、パフォーマンス、長所、短所、ポートフォリオの用途、および最近の動向についてまとめています。

VB ETFの真相

VB ETF(正式名称:Vanguard Small-Cap ETF、ティッカーシンボル:VB)は、バンガード・グループが発行する上場投資信託(ETF)です。米国小型株セグメントを代表する非運用型ベンチマークであるCRSP US Small Cap Indexのパフォーマンスに連動することを目指しています。

重要な事実:

開始日:2004年1月26日

経費率:0.05%(最新目論見書時点)

総純資産:ETF株クラスで約682.6億米ドル(2025年9月30日現在)

保有銘柄数:小型株約1.332銘柄

このファンドは、インデックスの完全な複製を使用してパッシブに管理されており、サンプルまたは合成戦略ではなく、CRSPインデックスの構成銘柄を保有しています。

| メトリック | 価値 |

| 株式数 | 1,332 |

| 時価総額の中央値 | 94億ドル |

| 株価収益率(PER) | 21.6倍 |

| 株価純資産倍率(PBR) | 2.4倍 |

| 自己資本利益率(ROE) | 10.20% |

| 外国保有 | 0.40% |

つまり、VB ETFは、その資産クラスへの低コストで多様化された投資手段を提供する、幅広い米国小型株ファンドです。

VB ETFがあなたにとって重要な理由

VB ETFが検討に値する理由はいくつかあります。

1. 小型株プレミアム:

歴史的に、小型株は大型株よりも高い成長ポテンシャルを秘めていますが、リスクとボラティリティは高いです。VBを通じて小型株セグメントへのエクスポージャーを獲得することで、投資家はポートフォリオを成長機会へと傾けることができます。

2. 多様化のメリット:

投資家がすでに大型株と中型株に投資している場合、幅広い小型株ファンドを追加することで時価総額の範囲を分散し、小型株特有のリターンを獲得できる可能性があります。

3. コスト効率:

VBは経費率が0.05%と、同カテゴリーでは非常に競争力のある価格設定となっています。手数料が低いということは、ファンドのリターンの多くが投資家に還元されることを意味します。

4. ポートフォリオの役割の明確化:

長期投資家(たとえば、数十年にわたる投資期間を持つ 27 歳の人)にとって、VB は、その高いリスク プロファイルを認識した上で、ポートフォリオの「成長レーン」セグメントとして機能することができます。

したがって、長期的な成長を求め、ボラティリティを受け入れ、コスト効率よく米国小型株にアクセスしたい投資家にとって、VB ETF は貴重なニッチを占める可能性があります。

VB ETFセクターエクスポージャーと指標の内訳

1. 保有銘柄とセクター内訳

| セクタ | おおよその構成比重 |

| 工業製品 | 22.30% |

| 消費者向け裁量財 | 14.50% |

| 財務 | 14.20% |

| テクノロジー | 13.60% |

| 健康管理 | 11.30% |

| 不動産 | 7.10% |

| エネルギー | 4.10% |

| ユーティリティ | 3.90% |

| 基礎材料 | 3.80% |

| 生活必需品 | 3.30% |

| 通信 | 1.80% |

| ティッカー | 会社 | ウェイト(概算)* |

| NRG | NRGエナジー株式会社 | 約0.45% |

| INSM | INSM(インスメッド株式会社) | 約0.44% |

| SOFI | SOFIテクノロジーズ株式会社 | 約0.43% |

EME |

EME(EMCORグループ株式会社) | 約0.41% |

| FIX | FIX(コンフォートシステムズUSA) | 約0.42% |

| ATO | ATO(アトモス・エナジー・コーポレーション) | 約0.39% |

| ALAB | ALAB(アステララボ株式会社) | 約0.37% |

| PSTG | PSTG(ピュアストレージ株式会社) | 約0.37% |

| PTC | PTC株式会社 | 約0.35% |

| WSM | WSM(ウィリアムズ・ソノマ社) | 約0.35% |

これらの結果から、ファンドは工業セクターと一般消費財セクターが中心となっていることがわかります。テクノロジーセクターと金融セクターも重要な役割を担っています。セクター分散は維持されていますが、「成長」セクターに偏っていることは否めません。

2. 追加の指標とリスク指標

売買回転率:約12.9% (小型株ファンドとしては比較的低い)。

標準偏差(3年)約19.18%:小型株特有の高いボラティリティを反映しています。

経費率とカテゴリー:このファンドは 0.05% で、平均的な小型株コアファンド (~0.35%) よりもはるかに低くなっています。

総合すると、VB ETF の構造は、幅広い小型株ポートフォリオ、適度な評価、適切な分散、強力なコスト管理、小型株エクスポージャーと一致するリスク指標を明らかにしています。

VB ETFのパフォーマンスと行動パターン

| 期間 | VB(%) | カテゴリー(%) |

| YTD | 6.89 | 6.31 |

| 1ヶ月 | 0.96 | 0.72 |

| 3ヶ月 | 7.56 | 8.28 |

| 1年 | 8.67 | 6.31 |

| 3年 | 15.94 | 14.5 |

| 5年 | 12.22 | 12.68 |

| 10年 | 10.57 | 9.56 |

パフォーマンスパターン

小型株は経済成長、流動性、リスク感情に敏感な傾向があるため、VB ETFの収益は好ましい成長体制下では大幅に上昇する可能性がありますが、成長が鈍化したり安全資産に逃避したりする時期には、収益が遅れたり、減少したりする可能性があります。

標準偏差が比較的高い(約19%)ことから、VB ETFへの投資は大型株ファンドと比較して変動幅が大きいことが示唆されます。投資家はこうしたボラティリティに備える必要があります。

ポートフォリオの観点では、VB ETFは特定のフェーズでリードする場合もありますが、遅れをとる場合もあります。そのため、参入のタイミングと範囲が重要になります。

ベンチマークと比較

当ファンドのベンチマークであるCRSP US Small Cap Indexと類似の指数(例:Russell 2000)は、小型株指数が長期的には大型株指数を上回るパフォーマンスを示すことが多いものの、アンダーパフォームやドローダウンの期間も存在するという背景を示しています。VB ETFへの投資においては、投資家は投資期間を念頭に置く必要があります。

強みと弱み:VB ETFのバランスの取れた見方

1. 強み

小型株セグメントにおける幅広い分散投資:

VB ETFは1.300以上の銘柄を保有しており、集中型小型株ファンドに比べて単一銘柄のリスクが軽減されます。

低コスト:

経費率は 0.05 % で、米国小型株指数 ETF の中で最も低く、リターンへの影響が少ないことを意味します。

透明性とシンプルさ:

このファンドは完全な複製を使用し、よく知られたインデックスを追跡し、信頼できるプロバイダー (Vanguard) によって発行されます。

成長の可能性:

中小型株企業は高い成長軌道を示すことが多く、長期投資家に利益をもたらす可能性があります。

2. 弱点

ボラティリティとリスクが高い:

前述のように、標準偏差が約 19 % ということは、価値の変動が大きくなることを意味し、リスクを嫌う投資家にとっては不安になる可能性があります。

小型株のアンダーパフォーマンスリスク:

経済成長が鈍化したり、金利が上昇したり、市場のセンチメントが防御的になったりすると、小型株は大型株に遅れをとる可能性があります。

米国のみの露出:

VB ETFは米国の小型株のみを対象としており、世界的な小型株への分散投資を目指す投資家は他のファンドと組み合わせる必要があります。

時価総額の変動:

「小型株」と分類されていても、時間の経過とともに企業が成長して小型株の範囲から外れたり、指数の定義が変更されたりする可能性があります。これにより、一部の投資家が予想するのとは異なるエクスポージャーが生じる可能性があります。

台湾または米国以外の国に拠点を置く投資家の場合、追加の考慮事項としては、為替リスク、配当に対する外国源泉徴収税、米国上場 ETF の仲介手数料またはアクセス コストなどがあります。

VB ETFをポートフォリオに活用する方法

1. 配分に関する考慮事項

1. 配分に関する考慮事項

安定と成長の両方を求める長期投資家(例えば27歳)にとって、VBは成長志向の小型株ポートフォリオとして機能します。推奨される配分は、リスク許容度と投資期間に応じて、ポートフォリオ全体の5~15%です。

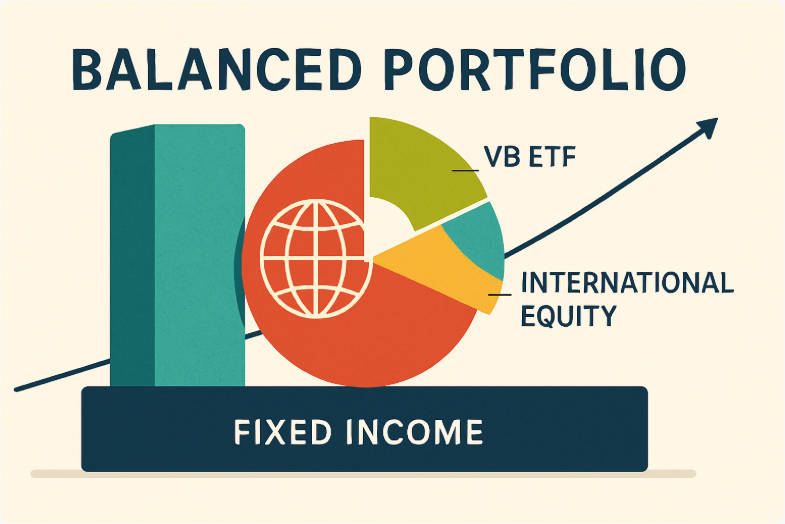

2. 補完的な露出

VB ETFは単独で使用すべきではありません。以下のものと組み合わせることを検討してください。

大型米国インデックスファンド(コアエクスポージャー向け)

中型株ファンド(中規模企業を対象とする)

国際株式ファンド(地理的分散のため)

債券または固定利付債への投資(リスク軽減のため)

3. リバランスと監視

小型株セグメントは変動する可能性があるため、目標配分に合わせて定期的に(例:年次)リバランスします。

セクター/時価総額の変化を監視します。VB ETFが意図した小型株へのエクスポージャーを依然として実現していることを確認します。

ボラティリティに耐えられること、また小型株へのエクスポージャーを実現するために必要な期間(理想的には 10 年以上)があることを確認してください。

4. 米国以外の投資家向けの注意事項

通貨リスクに注意してください。米ドルの変動は台湾(NTD)投資家の収益に影響を与えます。

税金の影響を確認してください: 米国の配当金は源泉徴収の対象となる可能性があり、現地の租税条約が適用される場合があります。

米国上場 ETF への証券会社のアクセスを確保するか、現地で上場されている同等の ETF を検討してください (ただし、コストと流動性は異なる場合があります)。

最近の動向と今後の動向

1.マクロ経済と市場環境要因

小型株のパフォーマンスは、経済成長、金利の変化、リスク選好度に敏感です。

成長が加速すれば、VBは利益を得る可能性があるが、環境が防御的になれば、業績が低迷する可能性があります。

評価は重要です:

VBのPER比率は約 21.6 倍であり、評価額は安くありません。投資家は参入のタイミングに注意する必要があります。

料金環境:

VBはすでに非常に低コストですが、ETF 業界全体が手数料の引き下げを続けていることから、追跡コストと競争は依然として重要です。

インデックス方法:

小型株の定義が進化するにつれ、CRSP US Small Cap Index の構築と組み入れ基準を監視する必要があります。

2. 何を見るべきか

大型株または中型株指数に対する相対パフォーマンス

ポートフォリオの変動:VBのエクスポージャーは依然として「小型株」領域にしっかりと留まっているか

セクターシフト:特定のセクター(例えばテクノロジー)が急上昇すると、VBのウェイトがどのように調整されるか

経済サイクル:小型株は景気拡大の初期段階では優位に立つ傾向があるが、景気後退期には打撃を受ける可能性がある

重要なポイント

VB ETF は、低コストで幅広く分散投資された米国小型株ファンドです。

成長の可能性と大型株保有の分散化を補完しますが、リスクとボラティリティが高くなります。

浮き沈みを受け入れる長期投資家にとって、VB は成長志向のポートフォリオにおける有意義な構成要素となり得ます。

しかし、リスク プロファイルを認識した上で、より広範な分散化されたフレームワーク (大型株、国際株、場合によっては債券を含む) 内で使用する必要があります。

米国以外の投資家は通貨、税金、アクセスの問題に注意を払う必要があります。

結局のところ、長期的な視点を持ち、十分なリスク許容度があり、小型株セクターの成長株に傾倒したい場合、VB ETF は魅力的な選択肢です。ただし、これは無料の昼食ではなく、タイミング、配分、規律が重要です。

要約すると、VB ETF は、単独の「特効薬」としてではなく、適切に設計されたポートフォリオの 1 つの構成要素としてアプローチすれば、米国小型株の成長へのバランスの取れた入り口となります。

よくある質問

Q1. VB ETFは何に投資するのですか?

VB ETFは、成長株とバリュー株のスタイルの米国小型株で構成される CRSP US Small Cap 指数を追跡します。

Q2. VB ETFに関連する主なリスクは何ですか?

主なリスクとしては、大型株ファンドよりもボラティリティが高いこと、ディフェンシブな時期や低成長期にパフォーマンスが期待できない可能性があること、米国中小企業リスクへのエクスポージャーなどが挙げられます。

Q3. VB ETFはどの時点で意味を持ちますか?

VB ETFは小型株であり、ボラティリティが高いことから、投資期間が長く(10 年以上など)、値動きの変動を受け入れる意思のある投資家に適しています。

Q4. 分散ポートフォリオ内でVB ETFをどのように配分すればよいですか?

成長志向のポートフォリオの場合、リスク許容度やその他のエクスポージャーに応じて、株式保有比率は通常 5 ~ 15% の範囲になります。

Q5. すべての株式投資をVB ETFのみに頼ってもいいですか?

いいえ。VB ETFは幅広い小型株への投資機会を提供していますが、唯一の株式配分として機能するのではなく、大型株、中型株、国際株、債券の保有を補完するものであるべきです。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。