การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-12-09

ในตลาดการเงิน การเคลื่อนไหวของราคามักเผยสัญญาณเล็ก ๆ น้อย ๆ ที่บ่งบอกถึงการเปลี่ยนแปลงของมุมมองตลาด โมเมนตัม หรือความไม่แน่นอน

เทรดเดอร์จึงอาศัยรูปแบบแท่งเทียน (Candlestick Patterns) เพื่อถอดรหัสสัญญาณเหล่านี้ เพราะแท่งเทียนแต่ละแท่งสะท้อน “การต่อสู้” ระหว่างผู้ซื้อและผู้ขายภายในช่วงเวลาใดเวลาหนึ่ง

ในบรรดารูปแบบเหล่านั้น มีไม่กี่แบบที่โดดเด่นสะดุดตาและถูกพูดถึงมากเท่ากับ “โดจิ (Doji)” ซึ่งเป็นหนึ่งในรูปแบบที่เรียบง่ายที่สุดแต่ให้ข้อมูลเชิงลึกอย่างมาก โดยสะท้อนภาพของความลังเลหรือความสมดุลในตลาดได้อย่างชัดเจน

แท่งเทียน Doji เกิดขึ้นเมื่อราคาเปิดและราคาปิดของสินทรัพย์แทบจะเท่ากัน ส่งผลให้แท่งเทียนมีลำตัวจริง (Real Body) เล็กมาก หรือแทบไม่มีลำตัวเลย

แม้ไส้เทียน (Shadows/Wicks) ด้านบนและด้านล่างอาจยาวหรือสั้นแตกต่างกันไป แต่ลักษณะสำคัญที่สุดคือ “ภาวะสมดุล” ที่สะท้อนในช่วงปิดตลาด ผู้ซื้อและผู้ขายต่างผลักดันราคาไปทั้งขึ้นและลง แต่ไม่มีฝ่ายใดชนะอย่างชัดเจนเมื่อสิ้นสุดรอบเวลา

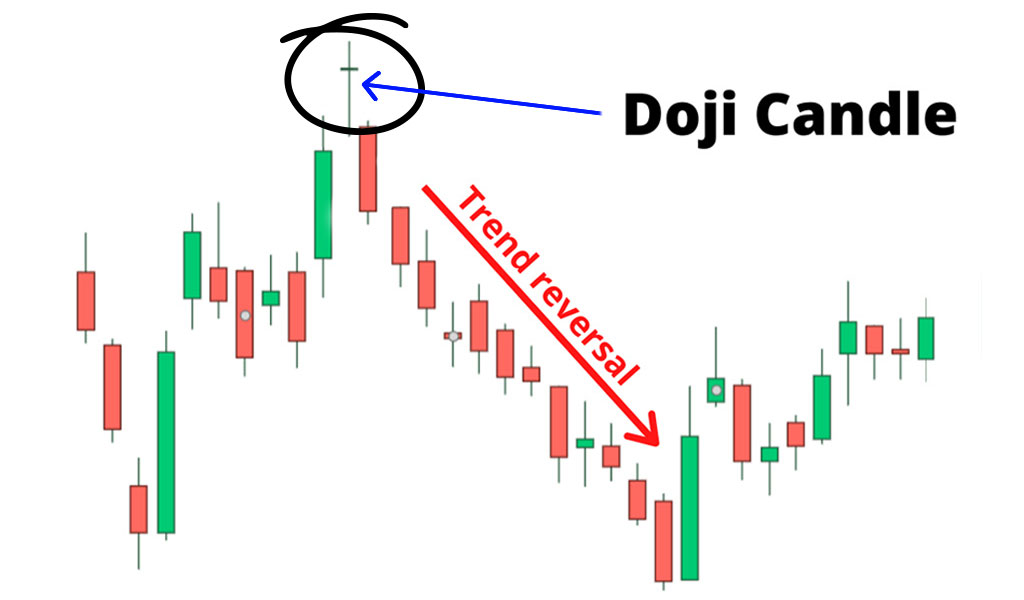

เทรดเดอร์มักตีความแท่ง Doji ว่าเป็นสัญญาณของความไม่แน่นอนในตลาด โมเมนตัมที่เริ่มอ่อนแรง หรือจุดเปลี่ยนที่อาจเกิดขึ้น โดยเฉพาะอย่างยิ่งเมื่อ Doji ปรากฏหลังจากแนวโน้มที่ยาวนาน หรือบริเวณระดับราคาสำคัญ

หัวใจสำคัญของ Doji คือ “ลำตัวจริงที่แคบมาก” (Narrow Real Body) แม้ว่าแท่งเทียนจะไม่ได้มีความแม่นยำสมบูรณ์แบบเสมอไป แต่ Doji ที่ถือว่าใช้งานได้จริงมักเกิดขึ้นเมื่อราคาเปิดและราคาปิดอยู่ใกล้กันมาก ภายในไม่กี่จุด (ticks) เท่านั้น ส่วนไส้เทียน (wicks) จะช่วยบอกเบาะแสเพิ่มเติม เช่น:

ไส้เทียนบนและล่างยาวทั้งคู่สะท้อนการแกว่งตัวแรงระหว่างรอบเวลา แต่ไม่มีทิศทางที่ชัดเจน

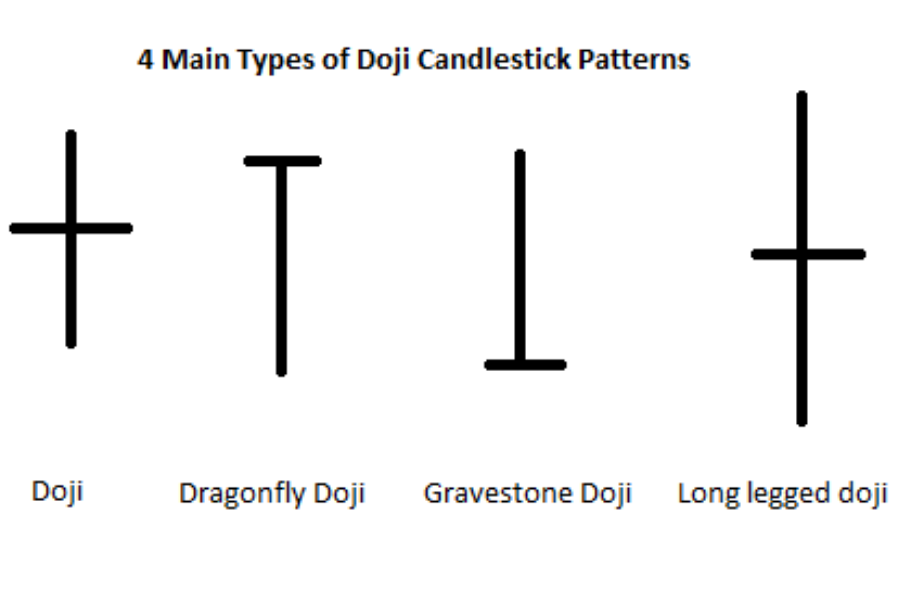

ไส้เทียนล่างยาว (Dragonfly Doji) อาจบ่งบอกถึงการปฏิเสธราคาที่ต่ำลง

ไส้เทียนบนยาว (Gravestone Doji) อาจบ่งชี้ถึงการปฏิเสธราคาที่สูงขึ้น

รูปทรงสมดุลอย่างชัดเจน (Long-Legged Doji) มักปรากฏช่วงที่ตลาดอยู่ในภาวะสมดุล

รูปลักษณ์ของ Doji เป็นการ “บีบอัดความรู้สึกของตลาด” ลงในแท่งเดียว ทั้งผู้ซื้อและผู้ขายต่างพยายามดันราคาไปคนละทิศทาง แต่สุดท้ายไม่มีฝ่ายใดทำให้ราคาปิดเหนือหรือใต้ได้อย่างเด็ดขาดในช่วงสิ้นรอบเวลา

รูปแบบพื้นฐานที่สุด: ลำตัวบางมาก มีไส้เทียนทั้งบนและล่างยาวใกล้เคียงกัน

การตีความ : เป็นสัญญาณของการหยุดพักของราคา แสดงถึงความลังเลของตลาด ความสำคัญจะเพิ่มขึ้นเมื่อปรากฏหลังจากแนวโน้มที่เคลื่อนที่แรงในทิศทางใดทิศทางหนึ่ง

มีไส้เทียนยาวทั้งด้านบนและด้านล่าง โดยราคาปิดอยู่บริเวณกึ่งกลาง

การตีความ : สะท้อนความไม่แน่นอนสูง และอาจบ่งบอกว่าโมเมนตัมของแนวโน้มก่อนหน้าเริ่มอ่อนแรง มักพบในบริเวณจุดกลับตัวของตลาด

แท่งเทียนที่มีไส้ล่างยาวมาก และไม่มีหรือแทบไม่มีไส้บน

การตีความ : ผู้ขายคุมตลาดในช่วงแรก แต่ไม่สามารถรักษาการควบคุมได้ ผู้ซื้อดันราคาให้กลับขึ้นมาปิดใกล้ราคาเปิด มักถูกมองเป็นสัญญาณเชิงบวก (Bullish) หากปรากฏใกล้แนวรับ

แท่งเทียนที่มีไส้บนยาวมาก และไม่มีหรือแทบไม่มีไส้ล่าง

การตีความ : ผู้ซื้อดันราคาให้สูงขึ้น แต่ผู้ขายเข้ามามากกว่าและกดราคาลงจนกลับมาปิดใกล้ราคาเปิด มักถูกมองเป็นสัญญาณเชิงลบ (Bearish) โดยเฉพาะเมื่อเกิดใกล้แนวต้านหรือหลังจากการขึ้นต่อเนื่อง

แท่งเทียน Doji ไม่ได้ถูกออกแบบมาให้ใช้เทรดแบบโดดเดี่ยว แต่ทำหน้าที่เป็น “สัญญาณบริบท” ภายในการวิเคราะห์พฤติกรรมราคา (Price Action)

เมื่อ Doji ปรากฏหลังจากการเคลื่อนไหวขาขึ้นหรือขาลงที่ยาวนาน อาจบ่งบอกว่าโมเมนตัมเริ่มอ่อนแรง อย่างไรก็ตาม ควรรอการยืนยันจากแท่งเทียนถัดไป เช่น:

แท่งเทียนเขียวแรงหลัง Dragonfly Doji ในแนวโน้มขาลง

แท่ง Bearish Engulfing หลัง Gravestone Doji ใกล้แนวต้าน

หากตลาดอยู่ในช่วงแกว่งตัวหรือสะสมพลัง Doji มักทำหน้าที่เป็นการยืนยันภาวะลังเลเดิม ช่วยให้เทรดเดอร์ประเมินโอกาสของการเบรก หรือการแกว่งตัวต่อเนื่องของราคา

เมื่อ Doji ปรากฏใกล้ระดับราคาสำคัญ ข้อความของมันจะมีน้ำหนักมากขึ้น สะท้อนว่าตลาดกำลังลังเลว่าจะ “ทะลุ” หรือ “เด้งกลับ” จากระดับนั้น

Doji เป็นองค์ประกอบสำคัญของรูปแบบแท่งเทียนที่ซับซ้อนขึ้น เช่น:

Morning / Evening Doji Star

Tri-Star

Abandoned Baby

รูปแบบเหล่านี้ช่วยเพิ่มความหมายให้ Doji ด้วยการนำมันไปเชื่อมกับพฤติกรรมตลาดในบริบทที่กว้างขึ้น

ลองจินตนาการว่าสินทรัพย์หนึ่งปรับตัวขึ้นติดต่อกันหลายวัน สร้างแท่งเขียวแรงต่อเนื่อง และเมื่อราคาขึ้นไปถึงโซนแนวต้านที่รู้จักกันดี ก็เกิด Gravestone Doji ขึ้น

ในช่วงเวลานั้น ผู้ซื้อดันราคาให้สูงขึ้นมาก แต่สุดท้ายผู้ขายกลับกดราคาให้ลงมาปิดใกล้ระดับเปิด ทำให้เกิดไส้บนยาว

ตัวอย่างนี้แสดงให้เห็นว่า Doji เป็น “สัญญาณความลังเล” มากกว่าจะเป็นคำสั่งเข้า-ออกออเดอร์โดยตรง

แม้ Doji จะดูสะดุดตาและเข้าใจได้ง่าย แต่เทรดเดอร์ควรใช้อย่างระมัดระวัง:

Doji ไม่ได้หมายถึงสัญญาณกลับตัวเสมอไป บริบทเป็นสิ่งที่กำหนดความหมาย

การเกิด Doji บ่อยครั้งระหว่างตลาดแกว่งตัว มีค่าทำนายต่ำ เพราะสะท้อนเพียงภาวะสมดุล

สภาพคล่องต่ำอาจสร้าง Doji แบบหลอกได้ ทำให้แท่งเทียนไม่สะท้อนพฤติกรรมตลาดจริง

ความผันผวนส่งผลต่อความยาวของไส้เทียน ไส้ยาวอาจเกิดจากการแกว่งตัวแบบสุ่ม ไม่ใช่การปฏิเสธราคาอย่างมีนัยสำคัญ

รูปแบบแท่งเทียน: รูปแบบแท่งเทียนที่ใช้แสดงพฤติกรรมราคาในช่วงเวลาหนึ่ง โดยอาศัยข้อมูลราคาเปิด สูงสุด ต่ำสุด และปิด

รูปแบบการกลับตัว: รูปแบบกราฟที่บ่งชี้ว่าทิศทางแนวโน้มหลักอาจกำลังเปลี่ยน

แนวรับ: ระดับราคาที่แรงซื้อในอดีตมักช่วยหยุดการปรับตัวลงได้

แนวต้าน: ระดับราคาที่แรงขายในอดีตมักหยุดการปรับตัวขึ้นของราคา

ไม่เสมอไป Doji อาจเกิดขึ้นก่อนการกลับตัวหรือการต่อเนื่องของแนวโน้มก็ได้ ขึ้นอยู่กับความแข็งแรงของเทรนด์ ปริมาณการซื้อขาย (Volume) และแท่งเทียนที่เกิดตามมา การรอยืนยันจึงเป็นสิ่งสำคัญ

ไม่มีเกณฑ์ตายตัว แต่โดยทั่วไปทั้งสองราคาต้องใกล้เคียงกันมากจนลำตัวแท่งเทียนดูบางมากหรือแทบไม่มีลำตัวเลย เทรดเดอร์จะใช้ดุลยพินิจตามความผันผวนของสินทรัพย์นั้น ๆ

ยังคงให้ข้อมูลได้ แต่ความผันผวนจะสร้าง “สัญญาณรบกวน” มากขึ้น ไส้เทียนที่ยาวอาจบ่งบอกเพียงการแกว่งตัวแบบสุ่ม ไม่ใช่การเปลี่ยนแปลงของแรงซื้อแรงขายที่มีนัยสำคัญ

Timeframe ที่สูงกว่า เช่น 4 ชั่วโมง รายวัน หรือรายสัปดาห์ มักให้สัญญาณที่เชื่อถือได้มากกว่า ในขณะที่ Timeframe ต่ำมักสร้าง Doji จำนวนมากแต่มีค่าทำนายต่ำ

หากเกิด Doji พร้อมปริมาณการซื้อขายสูง จะเพิ่มความสำคัญของสัญญาณความลังเลและโอกาสเปลี่ยนทิศทาง ในทางกลับกัน หาก Volume ต่ำ ความน่าเชื่อถือของ Doji จะลดลง

แท่งเทียน Doji คือรูปแบบแท่งเทียนที่เกิดจากราคาเปิดและราคาปิดที่เกือบเท่ากัน แสดงถึงภาวะลังเลของตลาด

Doji สามารถเกิดขึ้นได้ในทุกแนวโน้ม และจะมีความหมายก็ต่อเมื่อถูกตีความร่วมกับบริบทโดยรอบ เช่น พฤติกรรมราคา (Price Action) ปริมาณการซื้อขาย (Volume) และระดับราคาสำคัญ (Key Levels) แม้ Doji มักปรากฏก่อนการเปลี่ยนแนวโน้ม แต่ไม่ได้เป็นสัญญาณทำนายแนวโน้มโดยตัวมันเอง เทรดเดอร์จึงต้องอาศัยการยืนยันและการวิเคราะห์เชิงลึกควบคู่กันไป

การเข้าใจรูปแบบที่แตกต่างกันของ Doji ช่วยให้เทรดเดอร์อ่านภาวะตลาดและความรู้สึกของผู้เล่นได้อย่างละเอียดและแม่นยำยิ่งขึ้น

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ