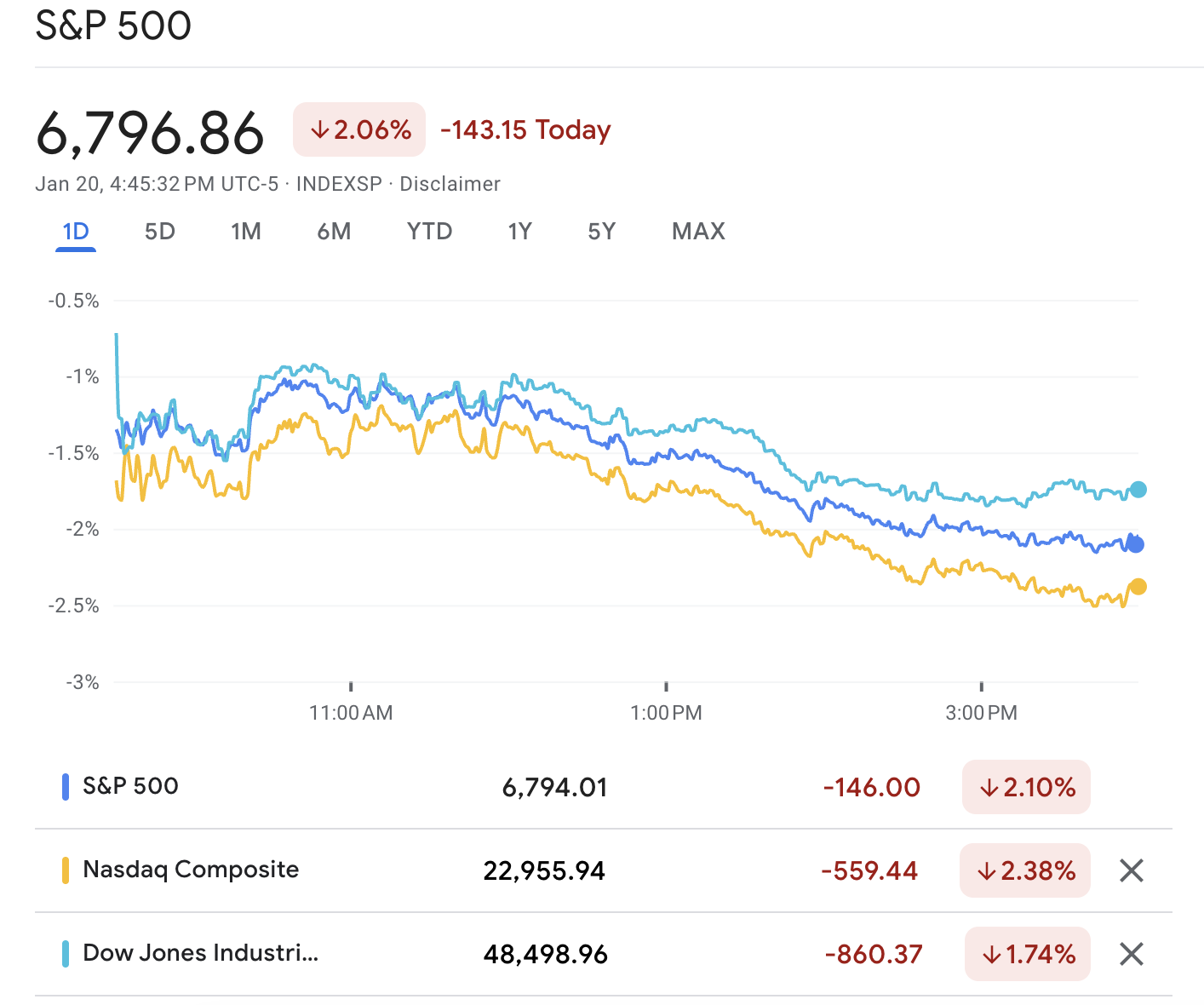

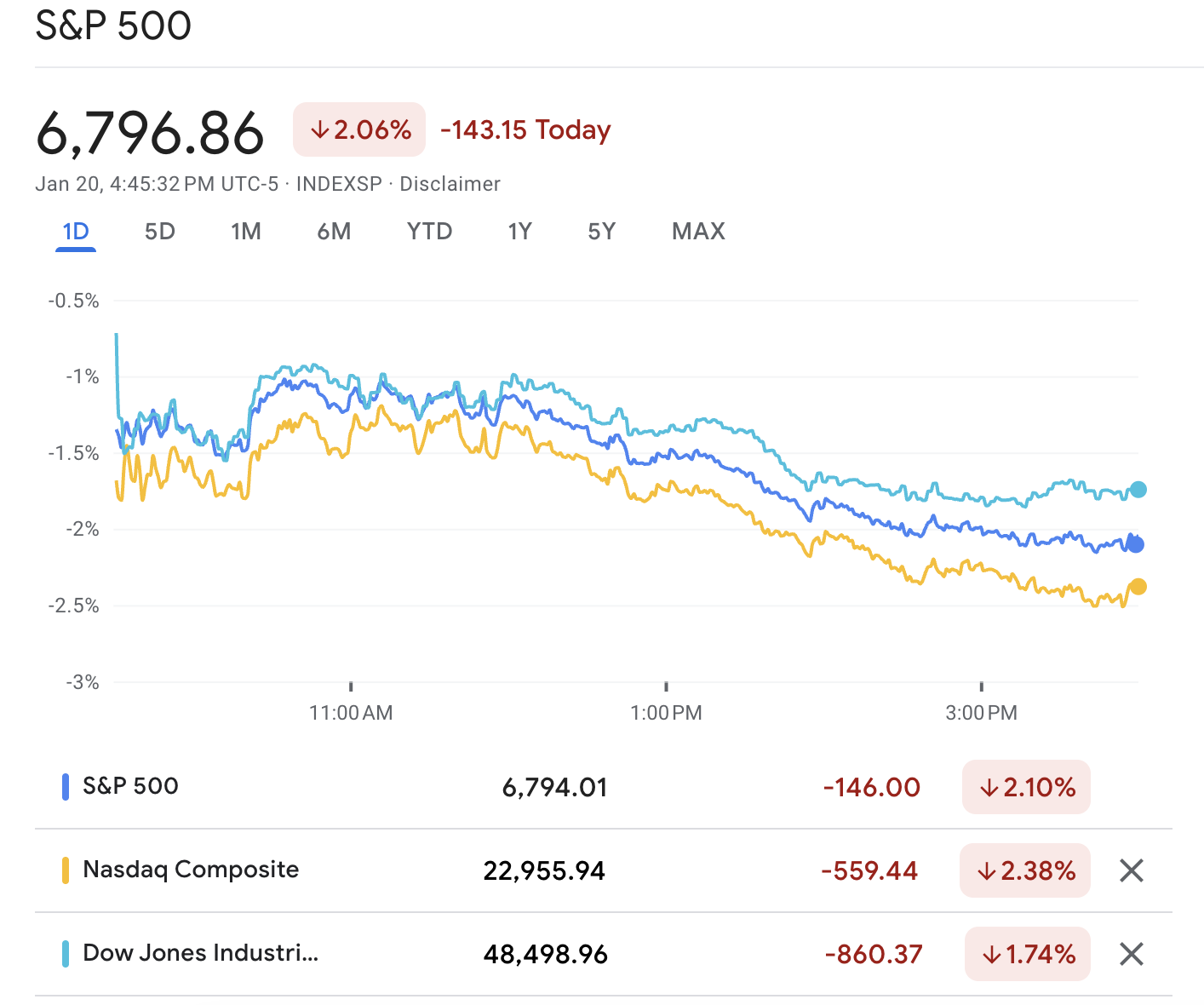

Американские акции резко упали во вторник, 20 января 2026 года, после того, как трейдеры вернулись с праздника в честь Дня Мартина Лютера Кинга и столкнулись с новой волной новостей о тарифах, объявленных президентом Дональдом Трампом.

К концу дня:

Индекс S&P 500 упал на 2,06% до 6796,86.

Индекс Nasdaq Composite упал на 2,39% до 22 954,32.

Индекс Доу Джонса упал на 1,76% до 48 488,59.

Движение цен ощущалось гораздо шире, чем просто выраженное в процентах, поскольку оно одновременно затронуло множество классов активов. Золото взлетело до рекордных максимумов, доллар упал, а волатильность возросла.

В этой статье объясняется, что произошло, почему это важно, какие сегменты рынка наиболее уязвимы и за какими сигналами следует следить в дальнейшем.

Что сказал Трамп: фактор, повлиявший на цены и шокировавший инвесторов

В минувшие выходные президент Дональд Трамп пригрозил ввести новые пошлины на товары ряда европейских союзников в рамках своих усилий по установлению контроля над Гренландией.

Для контекста, Трамп объявил, что с 1 февраля 2026 года вступит в силу дополнительная 10-процентная импортная пошлина на товары из Дании, Норвегии, Швеции, Франции, Германии, Нидерландов, Финляндии и Великобритании.

Он также заявил, что тариф увеличится до 25% с 1 июня 2026 года и останется в силе до тех пор, пока не будет достигнуто соглашение о покупке Гренландии Соединенными Штатами.

Эти страны не являются второстепенными торговыми партнерами; они находятся в центре основных глобальных цепочек поставок. Именно поэтому инвесторы восприняли это не как символические заявления. Они увидели в этом реальный риск для прибыли и международного экономического роста.

Обзор американского рынка: насколько масштабной была распродажа?

| Рыночная мера |

Переезжайте сегодня! |

Почему это важно |

| S&P 500 |

-2,06% до 6 796,86 |

В США наблюдается масштабное снижение склонности к риску на фондовом рынке. |

| Nasdaq Composite |

-2,39% до 22 954,32 |

Больше всего пострадали акции компаний с высоким потенциалом роста. |

| Доу |

-1,76% до 48 488,59 |

К спаду присоединились циклические и промышленные компании. |

| VIX (индикатор страха) |

Закрытие в 20:09; самое высокое закрытие с 24 ноября. |

Хеджирование рисков стало обходиться дороже. |

| VIX внутридневной |

Достигнуто значение 20,69 (восьминедельный максимум) |

Трейдеры потребовали срочной защиты. |

Американские фондовые рынки зафиксировали самое значительное однодневное падение примерно за три месяца во вторник, 20 января 2026 года, после того, как угроза введения пошлин негативно повлияла на настроения инвесторов.

Индексы S&P 500 и Nasdaq опустились ниже своих 50-дневных скользящих средних, что имеет важное значение, поскольку многие систематические стратегии используют этот уровень в качестве индикатора риска.

Реакция различных активов: доллар, облигации и защитные активы.

| Класс активов |

Что двигалось |

Что это сигнализирует |

| доллар США |

Индекс доллара упал до 98,841. |

Некоторые инвесторы восприняли это как историю о премии за риск в рамках кампании «Продавай Америку». |

| Казначейские облигации США |

Доходность 10-летних облигаций выросла примерно до 4,287%. |

Доходность долгосрочных облигаций выросла на фоне распродажи облигаций, отчасти из-за глобальных последствий. |

| Золото |

Цена спотового актива выросла примерно до 4737 долларов и внутридневной торговли достигла 4750 долларов. |

Классический пример бегства в безопасные места на фоне резкого роста торговых рисков. |

Главный вывод заключается в том, что это не был аккуратный переход от акций к облигациям. Облигации также находились под давлением, что усилило ощущение масштабов распродажи акций.

Почему сегодня падает фондовый рынок? 4 канала передачи информации.

1) Тарифы негативно влияют на прибыль из-за издержек, ценообразования и спроса.

Тариф — это налог на импорт. Этот налог распределяется между предприятиями и потребителями, и его размер зависит от ценовой политики и конкуренции.

Что касается акций, то главный страх прост:

Для компаний, импортирующих комплектующие, материалы или готовую продукцию, растут производственные затраты.

Если компании будут перекладывать повышение цен на потребителей, спрос может снизиться, а объемы продаж — упасть.

Если компании не могут перекладывать цены на потребителей, их прибыль сокращается.

Именно поэтому заголовки о введении тарифов часто влияют на акции еще до фактического введения каких-либо тарифов. Рынки оценивают риски, связанные с будущими денежными потоками, немедленно.

2) Тарифы порождают неопределенность, а неопределенность повышает учетную ставку.

Даже если компания напрямую не затронута тарифами, она все равно может испытывать неопределенность, поскольку предприятия, как правило, откладывают расходы, когда регулирование кажется нестабильным.

В прошлом неопределенность в отношении тарифов связывалась с ослаблением инвестиций в бизнес, поскольку компании откладывали набор персонала и планы капитальных вложений до тех пор, пока не могли более четко определить дальнейшую политику.

Рынки ведут себя аналогично. Когда неопределенность возрастает, инвесторы обычно требуют более высокой доходности за владение рискованными активами. Это приводит к снижению оценок.

3) Риск ответных мер усиливает ощущение шока по сравнению с исходным тарифом.

Кроме того, центральные государства ЕС осудили угрозы, а Франция предложила более широкий спектр контрмер.

Например, Европейский союз обсудил контрмеры, включая подготовку возможных ответных мер и пакета тарифов на сумму около 93 миллиардов евро.

Министр финансов США Скотт Бессент также преуменьшил значение «истерии» и отверг идею о том, что ЕС применит свой инструмент противодействия принуждению. Тем не менее, само это замечание показывает, насколько серьезной стала дискуссия по этому вопросу.

Ответные меры служат связующим звеном между «заголовком политики» и «экономическим ущербом», поэтому рынок внимательно за ними следит.

Полезным примером послужило предупреждение Шведского министерства торговли о том, что шведский экспорт в США может резко сократиться, если угроза введения тарифов будет реализована, причем более сильный удар придется на более высокую ставку пошлины.

4) Глобальное напряжение в отношениях между участниками рынка

После объявления о досрочных выборах японские государственные облигации пережили значительную распродажу, что повлияло на доходность на других рынках, включая США.

На рынке казначейских облигаций США,

Доходность 10-летних облигаций достигла уровней, невиданных с конца августа, и впоследствии торговалась на уровне около 4,287%.

Доходность 30-летних облигаций выросла примерно до 4,918%.

Когда доходность облигаций растет одновременно с падением цен на акции, это устраняет один из обычных механизмов защиты фондового рынка. Это также ужесточает финансовые условия для компаний, которые зависят от заемных средств.

Что пострадало сильнее всего и почему именно технологический сектор стал причиной падения?

Когда рынки начинают снижаться, самые дорогие и популярные сегменты часто падают первыми. Акции технологических компаний оказали непропорционально большое влияние на падение. Например, акции Nvidia упали на 4,4%, а акции Apple — на 3,5% за день.

Речь идёт не только о тарифах. Важно также позиционирование.

Технологические компании находятся в руках большого количества инвесторов, поэтому их продают, чтобы быстро привлечь средства.

Акции быстрорастущих компаний в большей степени подвержены влиянию неопределенности, поскольку их оценка в значительной степени зависит от будущей прибыли.

Любые опасения по поводу замедления глобального экономического роста, как правило, оказывают давление на спрос на микросхемы и потребительскую электронику.

Значительный спад наблюдался в розничной торговле, банковском секторе и промышленности, что подчеркивает повсеместный характер давления со стороны продавцов.

Технический анализ американских акций: на что трейдерам следует обратить внимание после падения

Ключевые уровни, за которыми следует следить (практические, а не прогностические)

| Индекс |

Сегодняшнее закрытие |

Первая зона поддержки |

Следующая зона поддержки |

Первая зона сопротивления |

| S&P 500 |

6,796.86 |

6750 (зона круглых чисел) |

6700 |

6,850 |

| Nasdaq Composite |

22 954,32 |

22 800 |

22 500 |

23,250 |

| Доу |

48,488.59 |

48 000 |

47 500 |

49 000 |

Эти уровни имеют решающее значение, поскольку соответствуют точкам, где многие трейдеры устанавливают свои стоп-лосс ордера и целевые уровни прибыли. Круглые числа часто действуют как магниты в периоды высокой волатильности.

Может ли это перерасти в нечто худшее?

Однодневное падение — это не обвал. Рынок сам решит, перерастет ли это в более глубокий тренд, исходя из дальнейшего развития событий.

Три вопроса, которые определят следующий шаг.

1. Будут ли эти угрозы введения тарифов приняты в установленные сроки?

Рынки могут восстановиться после угроз, если они ослабнут, но, как правило, остаются слабыми, если меры государственной политики ужесточаются.

2. Предпримет ли Европа ответные меры, и насколько масштабными они будут?

Ответные меры повышают вероятность того, что корпоративные рекомендации будут охватывать несколько секторов.

3. Усиливают ли тарифы инфляционное давление и осложняют ли они снижение процентных ставок?

Тарифы могут подталкивать цены вверх, заставляя центральные банки проявлять большую осторожность. Если рынок начнет закладывать в цену меньшее количество снижений тарифов, акции часто будут испытывать трудности.

Что посмотреть дальше?

1) Календарный риск

1 февраля 2026 года : запланированное начало действия дополнительной 10% пошлины.

1 июня 2026 г .: запланированное увеличение доли до 25%, если соглашение не будет достигнуто.

Если рынки считают, что политика будет отменена в результате переговоров до указанных дат, сегодняшний день может выглядеть как шок и быстро развеяться. Если же рынки считают, что реализация политики вероятна, премия за риск может сохраниться.

2) Макроэкономические данные и ценовые риски ФРС

На этой неделе инвесторам предстоит опубликовать ряд важных данных из США, включая отчеты по ВВП, индексу PMI и отчет об инфляции PCE.

Что касается процентных ставок, фьючерсы прогнозируют менее двух снижений на 25 базисных пунктов в 2026 году, и рынки ожидают, что ФРС сохранит процентную ставку без изменений на своем следующем заседании.

Такое сочетание факторов имеет значение, поскольку тарифы могут одновременно повышать инфляцию и снижать темпы экономического роста. В таких случаях у Федеральной резервной системы снижается способность поддерживать фондовый рынок.

3) Сигналы стресса на рынке

Волатильность : Удерживается ли индекс VIX выше 20 или быстро снижается?

Широта рынка : Продолжается ли падение большинства секторов, или же сужается зона продаж?

Ставки : Продолжается ли рост доходности долгосрочных облигаций, что окажет дополнительное давление на их оценку?

Убежища : Сохраняется ли спрос на золото на уровне, близком к рекордному, что свидетельствует о сохранении страха?

Часто задаваемые вопросы

1. Почему сегодня фондовый рынок падает?

Американские акции упали после того, как Трамп пригрозил ввести новые пошлины на товары из ряда европейских стран, что возродило опасения по поводу торговой войны и вызвало снижение склонности инвесторов к избеганию рисков.

2. Насколько большим было падение?

20 января 2026 года индекс S&P 500 упал примерно на 2,06%, Nasdaq — примерно на 2,39%, а Dow — примерно на 1,76%.

3. Почему индекс Nasdaq упал сильнее, чем индекс Dow Jones?

Индексы, ориентированные на рост, как правило, сильнее падают при увеличении неопределенности и росте доходности, поскольку оценки более чувствительны к ставке дисконтирования.

4. Достаточно ли тарифов, чтобы вызвать обвал фондового рынка?

Тарифы могут спровоцировать резкие распродажи, но история показывает, что для обвалов обычно требуются более масштабные факторы, такие как ослабление экономического роста или ужесточение финансовых условий.

Заключение

В заключение, сегодня фондовый рынок снизился из-за возвращения риска введения тарифов, с указанием точных дат и сценария эскалации.

Главный вывод заключается в том, что рынки переоценивали не только тарифы. Трейдеры также реагировали на более широкую премию за политический риск по доллару и рост доходности долгосрочных облигаций, при этом доходность 10-летних облигаций составила около 4,287%.

Следующий этап будет зависеть от того, воплотятся ли эти угрозы в конкретные действия и смогут ли ответные меры превратить политический шок в более масштабный экономический эффект.

Предупреждение: Данный материал предназначен исключительно для общего ознакомления и не является (и не должен рассматриваться как) финансовая, инвестиционная или иная консультация, на которую следует полагаться. Ни одно из мнений, содержащихся в данном материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит для какого-либо конкретного лица.