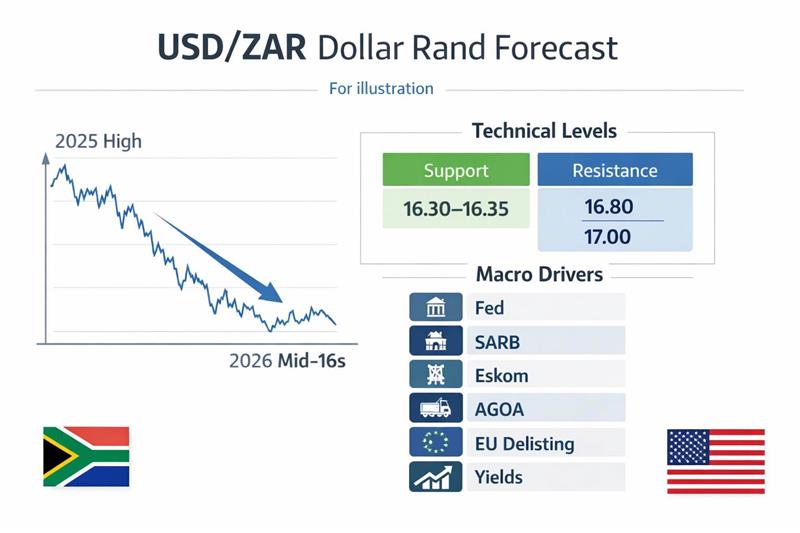

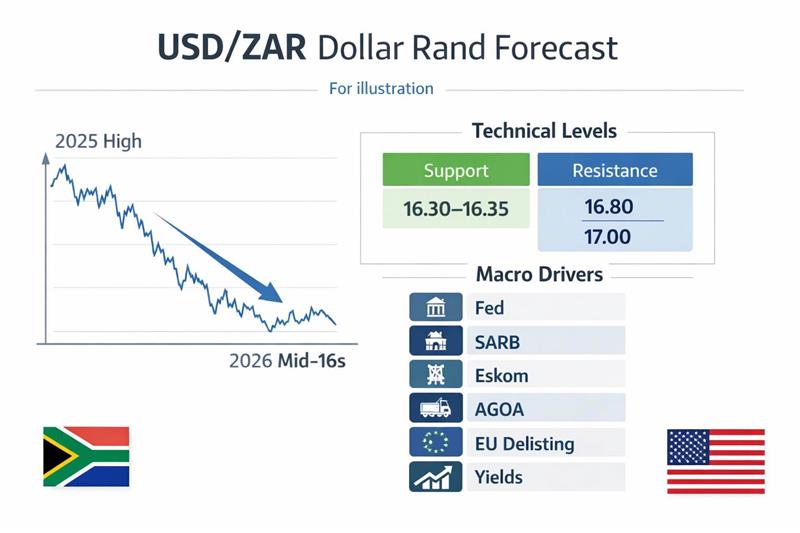

В начале 2026 года пара USD/ZAR сохранила большую часть своих позиций, сформировавшихся после восстановления 2025 года, после резкого снижения с пика апреля 2025 года около 19,93 до уровня около 16. Сейчас рынок находится в состоянии противостояния между ослаблением динамики процентных ставок в США и улучшением перспектив риска в Южной Африке, а также новыми геополитическими факторами, которые периодически восстанавливают спрос на доллар США.

Краткосрочная ситуация характеризуется ограниченным диапазоном колебаний, но при этом является нестабильной. Пара USD/ZAR находится вблизи зоны значительного сжатия, расположенной в районе 16,30–16,60, где постепенные изменения в ожиданиях относительно процентных ставок, склонности к риску и новости, касающиеся Южной Африки, могут привести к существенным колебаниям. Следующие несколько недель имеют важное значение, поскольку ключевые политические события происходят практически одно за другим, и они часто переопределяют «справедливую стоимость» пары доллар-ранд на рынке.

Основные выводы по доллару США и ранду

Курс USD/ZAR торгуется в районе 16,5%, а диапазон колебаний за последний год составил примерно от 15,43 до 19,93, что подтверждает структурную волатильность рынка даже в условиях спокойной краткосрочной экономической ситуации.

Базовый макроэкономический спред по-прежнему поддерживает ранд на рынке кэрри-кредитования, поскольку ставка репо в Южной Африке составляет 6,75%, а целевой диапазон ФРС — от 3,50% до 3,75%, но это преимущество быстро ослабевает во время шоков, связанных с уменьшением склонности к риску.

В Южной Африке инфляционная политика сместилась к целевому показателю в 3% с допустимым отклонением ±1%, что повышает вероятность сохранения дисциплинированной политики даже при замедлении роста, а также улучшает заложенный в курс ранда уровень доверия к нему с течением времени.

Внутренняя ситуация с рандом несколько улучшилась благодаря улучшению регулирования и имиджа страны, включая исключение Южной Африки из списка «юрисдикций третьих стран с высоким риском» ЕС, что снижает сложности для трансграничного финансирования, поскольку это изменение вступит в силу в конце января.

Операционные показатели Eskom улучшились в декабре, но коэффициент доступности энергии с начала года остается существенно ниже уровня, который мог бы обеспечить устойчивый рост, поэтому ранд по-прежнему ведет себя как валюта с высоким коэффициентом бета в условиях глобального кризиса.

Риск, связанный с доступом к торговым возможностям, по-прежнему является реальным фактором, влияющим на курс доллара США, поскольку Палата представителей США приняла законопроект о продлении действия AGOA, но этот процесс еще нуждается в одобрении Сената, а положение Южной Африки остается политически чувствительным.

Технический анализ пары доллар/ранд (USD/ZAR)

Тенденции и структура рынка

В среднесрочной перспективе пара USD/ZAR остается в широком коррекционном нисходящем тренде после апрельского максимума 2025 года около 19,93, при этом рынок формирует более низкие максимумы колебаний по мере восстановления ранда после серьезного эпизода премирования за риск. Этот максимум является не только психологическим якорем, но и точкой отсчета, которую многие участники рынка используют для оценки того, был ли рост 2025 года разовым шоком или началом нового долгосрочного цикла девальвации.

В краткосрочной перспективе ценовое движение стало более сбалансированным, что типично после крупного трендового движения, когда рынок ожидает нового катализатора. На практике это означает, что технические уровни, вероятно, будут иметь большее значение, чем обычно, поскольку потоки становятся реактивными, а стоп-лоссы группируются вокруг очевидных круглых чисел и недавних точек разворота.

Карта на день: зоны поддержки и сопротивления, имеющие значение

Наиболее перспективными являются уровни, сочетающие в себе психологические факторы (круглые числа), недавние точки разворота и слияние коррекций от максимума 18,2174 до минимума 16,3591.

Карта технических уровней USD/ZAR

| Зона |

Ровная площадь |

Почему это важно |

| Немедленная поддержка |

16:35–16:40 |

Текущий минимум цикла и область, где недавно появились возможности для покупок на спаде. |

| Автопомощь |

16.00 |

Место, где часто сосредоточены страйки по опционам и активность в сфере хеджирования, особенно в районе с круглыми числами. |

| Среднесрочная поддержка |

15.80 до 15.90 |

Возможная зона расширения, если риск останется позитивным, а страховая премия в Южной Африке продолжит снижаться. |

| Немедленное сопротивление |

16.55 до 16.60 |

Недавний недельный потолок и естественный резерв ликвидности выше текущего диапазона. |

| Сопротивление фиброзной ткани (23,6%) |

16.80 |

Первый значимый откат от колебания максимума 2025 года к минимуму 2026 года. |

| Сопротивление фиброзной ткани (38,2%) |

17.07 |

Ключевая зона разворота, где многие коррекционные подъемы замирают. |

| Сопротивление волокон (50%) |

17.29 |

Середина всего спада, которая часто ведет себя как «решающий» уровень. |

| Сопротивление фибромиалгии (61,8%) |

17.51 |

Зона высокой уверенности в продаже, если общее снижение тренда останется неизменным. |

| Верхнее сопротивление |

17.80 до 18.20 |

Зона, к которой, вероятно, потребуется явный шок, связанный с уменьшением рисков, чтобы вернуться.

|

Что подтвердит прорыв, а что его опровергнет?

Сигналом для прорыва бычьей пары USD/ZAR послужит закрытие дневной свечи выше 16,60, за которым последует прорыв выше 16,80. Это будет сигнализировать о том, что рынок снова переоценивает премию за риск в более широком диапазоне, при этом следующими целевыми уровнями ликвидности для роста станут 17,07 и 17,29.

Сигнал к продолжению медвежьего тренда USD/ZAR: Устойчивое закрытие дневной свечи ниже 16,35 укажет на уровень 16,00 как на следующий привлекательный уровень, особенно если мировая доходность облигаций снизится, а склонность к риску останется высокой.

Основные факторы, определяющие перспективы доллара и ранда.

Политика Федеральной резервной системы и данные по США

Текущий целевой диапазон ФРС составляет от 3,50% до 3,75%, и этот уровень важен для пары USD/ZAR, поскольку он определяет альтернативные издержки хранения долларов по отношению к валютам развивающихся рынков с высокой доходностью.

Следующим важным событием, представляющим риск, является заседание FOMC 27-28 января, которое станет первым решением по денежно-кредитной политике в 2026 году и типичным триггером волатильности для всего долларового комплекса. Если ФРС продемонстрирует терпение и сохранит стабильную позицию, доллар, как правило, потеряет поддержку по отношению к высокодоходным облигациям, но если она займет жесткую позицию из-за устойчивой инфляции, доллар может восстановить свою общую силу.

Процентные ставки в США также влияют на долгосрочные облигации. Доходность 10-летних облигаций США в середине января колебалась в районе 4%, и это важно, поскольку более высокая реальная доходность часто ужесточает глобальные финансовые условия и снижает готовность рынка к использованию ранда в качестве инструмента кэрри-кредитования.

Резервный банк Южной Африки, пересмотр целевого показателя инфляции и реальная доходность

Ставка репо Южноафриканского резервного банка (SARB) после снижения в ноябре 2025 года составляет 6,75%, а следующее объявление о денежно-кредитной политике запланировано на 29 января 2026 года.

Более важным моментом является пересмотр системы регулирования инфляции. Южная Африка перешла к целевому показателю в 3% с допустимым отклонением ±1%, который будет вводиться поэтапно. Это существенно повышает доверие к стране, поскольку снижает «приемлемый» потолок инфляции и укрепляет аргументы в пользу структурно более низкой премии за риск по долгосрочным ставкам, если реализация будет последовательной.

Инфляция также демонстрирует стабильные показатели. В ноябре 2025 года индекс потребительских цен (ИПЦ) составил 3,5% в годовом исчислении, что приближает его к новому среднему значению и дает Южноафриканскому резервному банку возможность оставаться зависимым от данных, а не занимать оборонительную позицию.

Премия за фискальный и политический риск для Южной Африки

В среднесрочной перспективе оценка ранда по-прежнему сопряжена с фискальным риском, поскольку инвесторы напрямую закладывают в валюту траекторию роста долга Южной Африки и потенциал управления. Даже когда текущий счет находится в управляемом состоянии, высокий и растущий уровень задолженности может препятствовать устойчивому росту курса USD/ZAR, поскольку иностранный капитал, как правило, требует большей премии для финансирования такого роста.

Бюджетная политика также приобретает большее значение, чем обычно, после нестабильности, наблюдавшейся в 2025 году. Рынки склонны наказывать любой сигнал о том, что фискальная консолидация может сорваться, особенно если путь корректировки основан на искажающем росте налогов или непредсказуемых коалиционных переговорах, которые подрывают прозрачность политики.

Внешний баланс, сырьевые товары и условия торговли

Внешнеэкономическая ситуация в Южной Африке в настоящее время не является критическим фактором, что благоприятно сказывается на курсе ранда. Дефицит текущего счета в третьем квартале 2025 года составил 0,7% ВВП, что является умеренным показателем по меркам развивающихся рынков и снижает необходимость постоянного притока иностранных инвестиций для «пополнения» баланса.

Чувствительность к сырьевым товарам остается ключевым фактором в динамике доллара и ранда. Когда цены на золото и платину резко растут, они часто обеспечивают краткосрочную поддержку ранду благодаря ожиданиям относительно условий торговли и настроениям, но эта поддержка может быстро смениться на противоположную, если движение вызвано глобальными опасениями, а не реальным спросом.

Нефть – это противоположный фактор. В середине января цена на нефть марки Brent колебалась в районе 60 долларов, и возобновление роста цен на энергоносители может увеличить импортные расходы Южной Африки и подтолкнуть инфляционные ожидания к повышению, что, как правило, вновь приводит к тенденции к девальвации в среднесрочной перспективе.

Источник питания и чувствительность к росту

Последние операционные показатели Eskom демонстрируют улучшение: коэффициент доступности энергии достиг 69,14% в декабре 2025 года, однако показатель за год по-прежнему составляет 64,35%, что слишком низко для того, чтобы гарантировать устойчивое восстановление темпов роста.

Это важно для пары USD/ZAR, поскольку слабый экономический рост ограничивает налоговые поступления, препятствует инвестициям в основной капитал и делает валюту зависимой от портфельных инвестиций, а не от широкого притока средств от долгосрочных капитальных вложений.

Доступ к рынку, регулирование и трансграничные трения

Два структурных элемента стали оказывать большую поддержку на периферии.

Во-первых, Южная Африка была исключена из списка «юрисдикций третьих стран с высоким риском» ЕС. Изменение должно вступить в силу в конце января 2026 года, что должно постепенно снизить сложности с соблюдением требований в отношении транзакций, связанных с ЕС, и может улучшить настроения в отношении притока иностранных финансовых средств.

Во-вторых, AGOA остается значимым фактором, влияющим на ситуацию. Палата представителей США приняла законопроект о продлении действия AGOA до 2028 года, но он все еще требует одобрения Сената, а включение Южной Африки в программу является политически чувствительным вопросом, что сохраняет премию за риск в будущих ожиданиях курса ранда.

Краткосрочный прогноз курса доллара/ранда (от 1 до 4 недель)

Краткосрочный прогноз по доллару и ранду лучше всего охарактеризовать как диапазон с рисками прорыва, обусловленными конкретными событиями. Календарь событий насыщен: заседание FOMC состоится 27-28 января, а Южноафриканский резервный банк объявит о результатах 29 января, и оба решения взаимодействуют через глобальные настроения в отношении рисков и разницу процентных ставок.

Базовый диапазон: пара USD/ZAR торгуется преимущественно в диапазоне от 16,30 до 16,80, при этом преобладает возврат к среднему значению, если только какой-либо катализатор не заставит пересмотреть цену.

| Сценарий |

Что происходит |

последствия для пары USD/ZAR |

| Рэнд — фактор риска |

Федеральная резервная система сигнализирует о терпении, склонность к риску стабилизируется, а новости из Южной Африки остаются позитивными. |

Пара склоняется к уровню поддержки 16,30 , с риском кратковременного снижения. |

| Поддержка доллара со стороны снижения рисков |

Глобальная напряженность нарастает, доллар приобретает статус актива-убежища, а риски на развивающихся рынках снижаются. |

Пара продвигается к уровням от 16,80 до 17,00 , где возрастает риск прорыва. |

| шок, специфичный для SA |

Заголовки, касающиеся фискальной политики или доступа к торговым ресурсам, ухудшаются, или внезапно вновь возникает риск отключений электроэнергии. |

Пара может резко вырасти, даже если мировой доллар в целом не будет сильным. |

Тактическая заметка: Устойчивое закрытие дневной свечи ниже 16,30 повышает вероятность дальнейшего роста ранда, в то время как неоднократные неудачи в прорыве вниз обычно создают условия для резкого отскока к 16,80 по мере восстановления спроса на хеджирование.

Среднесрочный прогноз курса доллара/ранда (от 3 до 6 месяцев)

Среднесрочные перспективы доллара и ранда зависят от того, сможет ли Южная Африка преобразовать улучшение доверия к своей валюте в ощутимый рост, в то время как цикл процентных ставок в США будет продолжаться в режиме постепенного смягчения, а не повторного ужесточения.

Базовый случай

В базовом сценарии курс USD/ZAR колеблется в широком диапазоне от 16,00 до 17,50. Преимущество по кэрри-трейдингу остается реальным, но само по себе оно недостаточно для обеспечения устойчивого роста, если только не улучшится ситуация с экономическим ростом внутри страны и не будет сдержан политический риск.

Риски роста и падения

Вероятнее всего, благоприятный исход для южноафриканского рэнда будет наблюдаться, если инфляция в Южной Африке останется на уровне около нового среднего показателя в 3%, Резервный банк Южной Африки сохранит доверие, а трансграничные трения продолжат снижаться по мере того, как исключения из списков и улучшения в соблюдении требований будут влиять на реальные решения по капиталу.

Вероятность негативного влияния курса ранда возрастает, если неопределенность в отношении доступа к торговым ресурсам усиливается, если в планах финансирования проявляется сбой в бюджетной политике или если глобальные риски резко ухудшаются и приводят к оттоку капитала из развивающихся рынков.

Что могло бы изменить среднесрочный режим?

Вероятность перехода пары USD/ZAR в устойчивый режим укрепления ранда выше, если одновременно будут выполнены два условия: Южная Африка продемонстрирует убедительный рост за счет повышения надежности электроснабжения и привлечения инвестиций, а также произойдет снижение кривой доходности в США без возобновления инфляции. Если будет выполнено только одно из этих условий, рынок, как правило, вернется к торговле в боковом диапазоне.

Контрольный список для торговли и хеджирования с использованием доллара США (ранда)

Трейдерам следует ежедневно отслеживать доходность 10-летних облигаций США и индекс доллара, поскольку они часто опережают курс USD/ZAR во время глобальных колебаний рисков.

Хеджерам следует обратить внимание на уровни 16,30 и 17,00, поскольку они, как правило, привлекают активность на рынке опционов и вызывают изменения в коэффициентах хеджирования корпораций.

Инвесторам следует следить за заседанием Резервного банка Южной Африки 29 января и заседанием Комитета по операциям на открытом рынке 27-28 января, поскольку тон политики, а не только само решение, часто определяет дальнейший этап движения доллара и ранда.

Риски, специфичные для Южной Африки, следует отслеживать посредством обновлений данных о состоянии электроэнергетического сектора, сигналов доверия к бюджету и любых изменений в ожиданиях относительно доступа к торговым ресурсам в рамках AGOA.

Часто задаваемые вопросы (FAQ)

1. Каков текущий курс доллара к южноафриканскому рэнду?

В середине января 2026 года пара USD/ZAR торговалась в диапазоне 16,5-16, при этом последние торговые сессии колебались в относительно узком внутридневном диапазоне по сравнению с более широким диапазоном за последний год. Диапазон за 52 недели составлял примерно от 15,43 до 19,93, что подчеркивает лежащую в основе волатильность пары.

2. Какие факторы наиболее важны для изменения курса USD/ZAR в 2026 году?

Основными факторами, определяющими курс южноафриканского рэнда, являются политика ФРС и Резервного банка Южной Африки, глобальная склонность к риску, финансовая стабильность Южной Африки, надежность электроснабжения и новости о доступе к торговым рынкам. В условиях стабильного риска рэнд может демонстрировать лучшие результаты, но часто быстро ослабевает, когда глобальная напряженность стимулирует спрос на доллар.

3. Как разница в процентных ставках влияет на курс доллара/ранда?

Повышение процентной ставки в Южной Африке поддерживает ранд за счет эффекта кэрри, особенно когда волатильность низка, и инвесторы готовы владеть рисками развивающихся рынков. Ставка репо Резервного банка Южной Африки составляет 6,75%, в то время как целевой диапазон ФРС — от 3,50% до 3,75%, что оказывает поддержку на спокойных рынках, но менее эффективно во время шоков, связанных с ростом рисков.

4. Почему Eskom влияет на курс USD/ZAR?

Надежность электроснабжения влияет на рост, налоговые поступления и доверие инвесторов. Показатели доступности электроэнергии у Eskom в декабре улучшились, но с начала года результаты остаются слабее, чем обычно требуется для устойчивого ускорения роста. Это делает ранд чувствительным к глобальным колебаниям рисков, поскольку внутренние фундаментальные факторы недостаточно сильны, чтобы доминировать в динамике цен.

5. Могут ли события в рамках AGOA существенно повлиять на курс USD/ZAR?

Да, потому что доступ к торговле влияет на инвестиционную уверенность и ожидания роста, связанные с экспортом. Законопроект о продлении действия AGOA продвинулся в Палате представителей США, но он все еще требует одобрения Сената, а статус Южной Африки остается политически чувствительным. Эта неопределенность может увеличить премию за риск и поднять курс USD/ZAR в периоды стресса.

Заключение

Пара USD/ZAR входит в 2026 год в технически сжатом диапазоне после значительного разворота от экстремальных значений 2025 года, но пара остается высоковолатильным макроинструментом, где следующий катализатор может быстро преодолеть недавнее затишье. В краткосрочной перспективе баланс рисков указывает на торговлю в диапазоне от 16,30 до 16,80, с потенциальным прорывом в районе решений ФРС и Южноафриканского резервного банка в конце января.

В среднесрочной перспективе траектория движения ранда зависит от того, приведут ли повышение доверия, исключение стран из биржевых списков и дисциплинированная политика к более сильному экономическому росту и более стабильному формированию капитала, а также от того, что цикл процентных ставок в США продолжит нормализоваться без повторного возникновения инфляции.

Если эти условия совпадут, тенденция курса доллара к ранду может продолжить снижение, но если глобальные риски ухудшатся или обострятся специфические для Южной Африки торговые и фискальные риски, курс USD/ZAR может быстро восстановиться.

Предупреждение: Данный материал предназначен исключительно для общего ознакомления и не является (и не должен рассматриваться как) финансовая, инвестиционная или иная консультация, на которую следует полагаться. Ни одно из мнений, содержащихся в данном материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит для какого-либо конкретного лица.