AAXJ ETF (iShares MSCI All Country Asia ex Japan ETF) — это широкий пассивно управляемый биржевой инвестиционный фонд, предлагающий инвесторам доступ к акциям компаний с высокой и средней капитализацией по всей Азии, за исключением Японии.

Это удобный инструмент для азиатского уклона в рамках глобальной инвестиционной стратегии: диверсифицированный портфель, включающий такие страны, как Китай, Тайвань, Индия и Южная Корея, сосредоточенный в сфере технологий и финансов, управляемый платформой iShares от BlackRock. Основные факты (по состоянию на середину октября 2025 года):

Чистые активы: ~3,17 млрд долларов США.

Коэффициент расходов: 0,72% (нетто).

Количество холдингов: ~920.

В этой статье объясняется, что такое AAXJ, как он устроен, какова его историческая эффективность, основные преимущества и риски, а также как инвесторы могут использовать его в своем портфеле.

Что такое AAXJ ETF — инвестиционная цель и индекс

Формальная цель фонда — отслеживать индекс MSCI All Country Asia ex Japan, инвестируя преимущественно в ценные бумаги, входящие в его состав. Таким образом, AAXJ лучше всего рассматривать как пассивный ETF, отслеживающий индекс и предлагающий широкий спектр акций стран Азии, за исключением Японии.

Индекс намеренно исключает Японию, чтобы увеличить вес других азиатских рынков — в частности, Китая, Тайваня, Индии и Южной Кореи — поэтому ETF охватывает как развитые, так и развивающиеся экономики Азии (включая Гонконг и Сингапур).

Это отличает AAXJ от паназиатского ETF, включающего Японию, а также от узких продуктов, ориентированных на одну страну или один сектор.

Как работает ETF AAXJ: структура, репликация и операции

1) Структура:

AAXJ — открытый ETF, котирующийся на бирже NASDAQ (тикер: AAXJ). Фонд инвестирует не менее 80% своих активов в компоненты базового индекса MSCI или ценные бумаги с практически идентичными экономическими характеристиками.

3) Репликация:

Фонд использует репликационный подход, согласованный с методологией MSCI. Он широко взвешен по рыночной капитализации и периодически ребалансируется в соответствии с графиком MSCI.

3) Распределения:

AAXJ распределяет доход; её 12-месячная скользящая доходность и 30-дневная доходность по данным SEC публикуются на сайте эмитента и регулярно обновляются. По состоянию на конец сентября 2025 года 30-дневная доходность по данным SEC составляла около 1,27%, а 12-месячная скользящая доходность — около 1,79%.

Основные показатели фонда AAXJ ETF

Ниже представлена краткая таблица наиболее надежных показателей фондов. Эти показатели важны при сравнении AAXJ с альтернативными вариантами.

| Метрическая |

Значение (середина октября 2025 г.) |

| Чистые активы (AUM) |

3,17 млрд долларов США |

| Коэффициент расходов (чистый) |

0,0072 |

| Дата начала |

39673 |

| Количество холдингов |

~920 |

| 30-дневная доходность SEC |

~1,27% |

| 3-летнее стандартное отклонение (в годовом исчислении) |

~18,27% |

| 3-летняя бета-коэффициент акций (по сравнению с мировыми рынками) |

~0,67 |

(Значения взяты со страниц продуктов iShares и из информационного бюллетеня фонда; инвесторам следует проверить последние данные эмитента, прежде чем принимать решения.)

Состав портфеля AAX ETF — секторные и страновые экспозиции

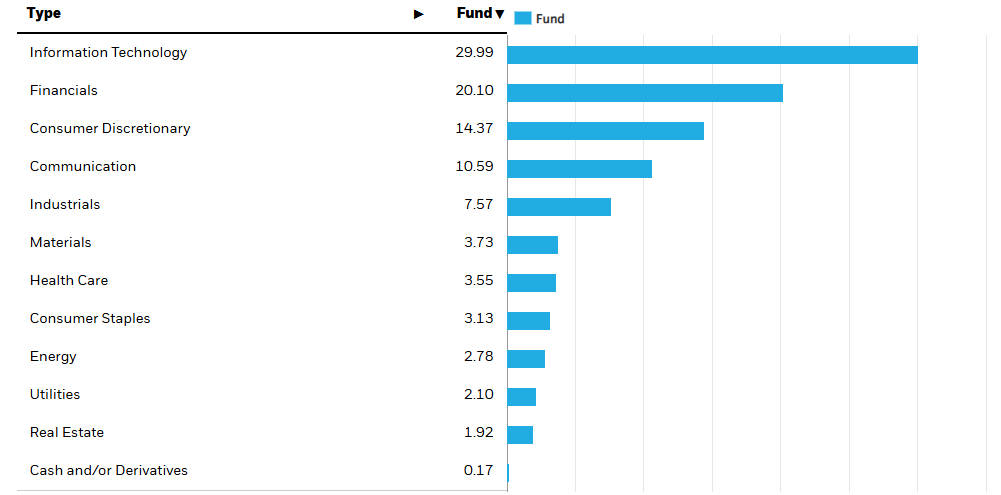

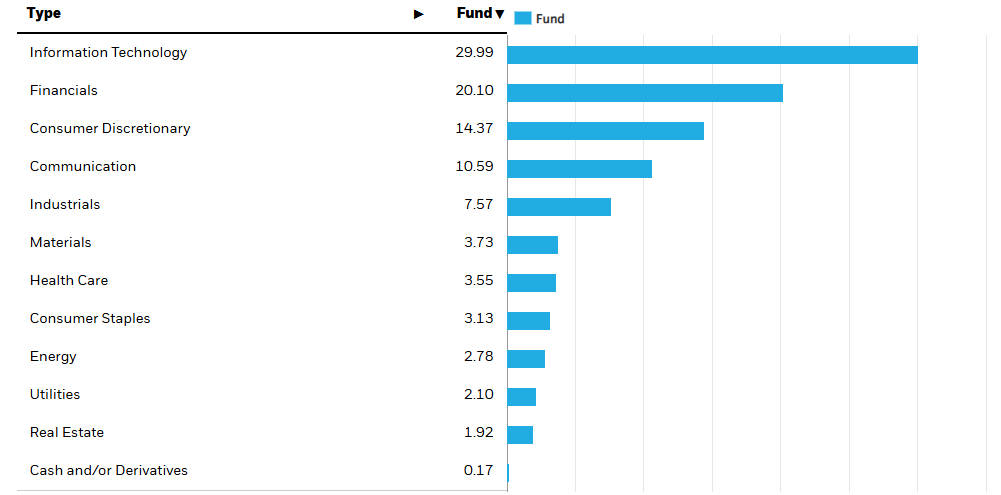

1) Секторные риски

Технологии: примерно ~29% фонда.

Финансовые услуги: около ~20%.

Потребительские предпочтения и коммуникации: значимые наклоны в дальнейшем.

Веса секторов отражают вес рыночной капитализации индекса и доминирование крупных технологических компаний на нескольких азиатских рынках.

2) Страновые экспозиции

AAXJ сосредоточена на нескольких рынках. Удельный вес по странам (приблизительно, середина октября 2025 г.):

Китай (включая акции, котирующиеся на материковом Китае, и АДР / риски Гонконга через китайские компании): ~28%.

Тайвань: ~22–23%.

Индия: ~16%.

Южная Корея: ~12%.

Гонконг: ~6%.

Оставшийся вес: Сингапур, Малайзия, Таиланд, Индонезия и т.д. составляют остаток.

Такое разделение имеет значение, поскольку оно определяет чувствительность фонда к политике, валюте и экономическим событиям в каждой юрисдикции.

Лучшие активы ETF AAXJ

| Холдинг |

Примерный вес (%)

|

| Тайваньская компания по производству полупроводников (TSMC) |

~12–13% |

| Tencent Holdings |

~6% |

| Группа компаний «Алибаба» |

~4–5% |

| Samsung Electronics (через ADR/листинги) |

~3–4% |

| Другие компании с большой капитализацией (например, SK Hynix, Meituan, Reliance) |

меньшие однозначные числа |

(Примечание: активы и веса периодически обновляются; приведенные выше цифры округлены и основаны на самых последних опубликованных списках активов. Всегда проверяйте текущие активы, прежде чем принимать инвестиционное решение.)

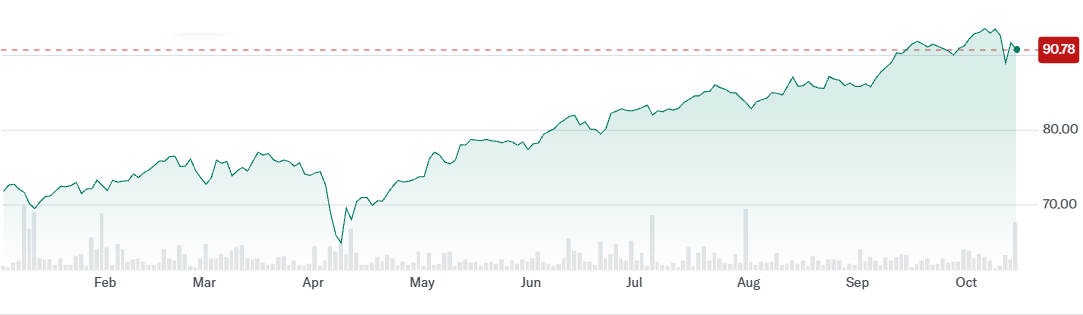

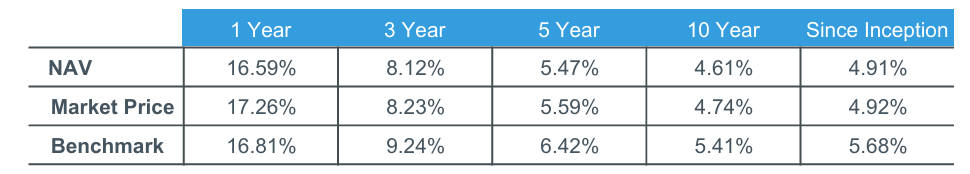

Исторические показатели и поведение

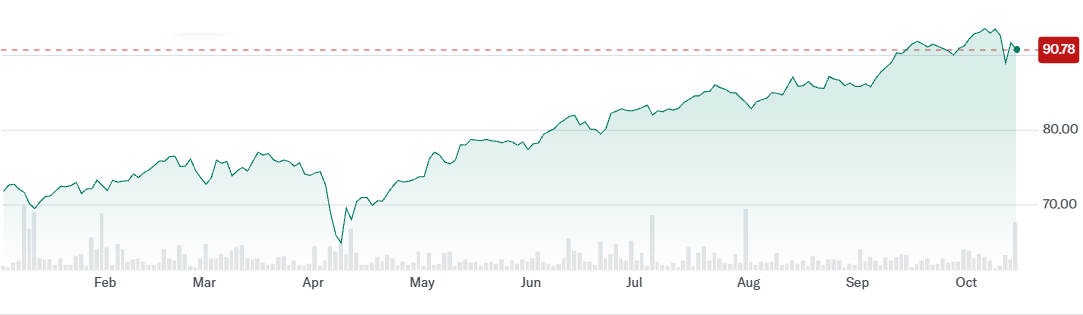

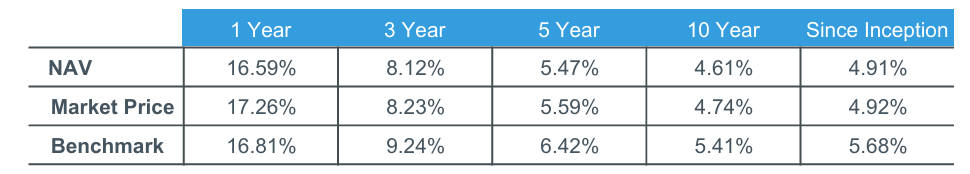

1) Последние возвраты:

Акции AAXJ продемонстрировали высокую доходность с начала года в 2025 году (с начала года в диапазоне от 20% до 25%, в зависимости от текущего анализа), что отражает восстановление на нескольких азиатских рынках и значительный рост акций полупроводниковых, интернет-компаний и компаний, ориентированных на внутренний спрос. Например, по данным iShares, общая доходность чистых активов с начала года составила около 28% по состоянию на 13 октября 2025 года.

2) Конечные возвраты:

Годовая и многолетняя доходность варьируется в зависимости от поставщика данных и даты расчёта, но недавняя годовая доходность за 1–3 года была положительной и иногда опережала некоторые общие индексы развивающихся рынков. Стандартизированные показатели см. на страницах эмитентов и в независимых источниках данных.

3) Волатильность и просадки:

AAXJ демонстрирует более высокую волатильность, чем общие индексы развитых рынков (трехлетнее годовое стандартное отклонение около 18%). Исторические максимальные просадки фонда имеют значение — инвесторам следует ожидать длительных периодов отрицательной доходности в периоды сильного рыночного стресса (что типично для вложений в акции азиатских стран).

4) Факторы, способствующие возврату инвестиций:

В течение последних циклов производительность была обусловлена:

Крупные технологические и полупроводниковые компании (TSMC, Samsung, производители микросхем).

Китайские названия интернет-компаний и компаний электронной коммерции (когда регулятивные препятствия ослабнут).

Укрепление индийских компаний с большой капитализацией в периоды оптимизма относительно внутреннего роста.

Сравнительный анализ — AAXJ против аналогов

1) Сверстники:

Такие ETF, как VPL (Тихоокеанский регион) компании Vanguard, EEMA (развивающиеся рынки Азии) компании iShares и другие фонды Азии (за исключением Японии) или Азиатско-Тихоокеанского региона, конкурируют с AAXJ за внимание инвесторов. Различия обычно заключаются в структуре индекса, охвате стран, структуре комиссий и ликвидности.

2) Комиссии и ликвидность:

Коэффициент расходов AAXJ, составляющий 0,72%, выше, чем у некоторых глобальных ETF, но находится в пределах типичного диапазона для регионально ориентированных активных или индексированных фондов Азии (за исключением Японии).

3) Когда предпочтительнее AAXJ:

Инвесторы, ищущие комплексный подход к инвестированию в Азию, за исключением Японии, с учетом рыночной капитализации.

Те, кто хочет получить доступ к сочетанию развитых и развивающихся азиатских рынков (в частности, Тайваня и Индии), а не к чистой корзине развивающихся рынков.

Сильные стороны — почему инвесторы выбирают AAXJ

Широкий, диверсифицированный региональный охват: фонд охватывает несколько азиатских экономик, что позволяет инвесторам отслеживать региональные долгосрочные тенденции без создания структуры из нескольких ETF.

Доступ к ведущим секторам роста: крупные инвестиции в технологические и ориентированные на потребителя секторы открывают доступ к темам долгосрочного роста (полупроводники, интернет-платформы, финтех).

Прозрачный набор пассивных правил: отслеживание хорошо зарекомендовавшего себя индекса MSCI обеспечивает прозрачную методологию и предсказуемые циклы восстановления.

Операционная надежность: AAXJ управляется BlackRock/iShares и использует преимущества дистрибуции, торговой экосистемы и возможностей маркет-мейкинга этой платформы.

Основные риски и ограничения

Прежде чем добавлять AAXJ в портфель, инвесторам следует взвесить несколько важных рисков:

Риск концентрации: 10 крупнейших активов могут представлять собой существенную часть активов (часто 30%+), поэтому на результаты может оказывать влияние небольшая группа компаний с большой капитализацией.

Страновой и политический риск: зависимость от Китая и других рынков обуславливает чувствительность к внутренней политике, изменениям в регулировании, геополитической напряженности и развитию торговли. Эти шоки в одной стране могут существенно повлиять на доходность.

Валютный риск: AAXJ котируется в долларах США, но владеет ценными бумагами, номинированными в различных азиатских валютах, и АДР, котируемыми в долларах США; колебания валютного курса влияют на доходность нехеджированных инвесторов.

Волатильность рынка: по сравнению с глобальными индексами компаний с высокой капитализацией, азиатские рынки (за исключением Японии) могут быть более волатильными и подвержены резким изменениям настроений. Исторические данные о стандартном отклонении и падениях подтверждают это.

Ошибка отслеживания: хотя фонд стремится воспроизвести свой эталонный индекс MSCI, комиссии, выборка, торговые издержки и корпоративные действия со временем приводят к различиям в отслеживании.

Перспективы рынка и макроэкономические аспекты (практическая перспектива)

Краткосрочная перспектива: Краткосрочные показатели будут во многом зависеть от циклических колебаний — спроса на полупроводники, экономической политики Китая и динамики восстановления экономики, внутренней динамики Индии и глобальных изменений процентных ставок.

Среднесрочная и долгосрочная перспективы: Структурные тенденции, которые, вероятно, окажут поддержку азиатским акциям, включают в себя продолжающуюся технологическую модернизацию, рост внутреннего потребления на густонаселенных рынках и важность региональных цепочек поставок (полупроводники, электроника). Однако демографические и политические риски различаются в зависимости от страны.

Бычий сценарий: политика Китая стабилизируется, мировой спрос на полупроводники остается высоким, Индия сохраняет рост; AAXJ опережает мировые фондовые индексы.

Базовый сценарий: умеренный рост в Азии с периодической волатильностью; AAXJ обеспечивает положительную, но неравномерную доходность.

Медвежий сценарий: политические или геополитические потрясения в Китае, глобальная рецессия или замедление технологического развития спровоцируют значительное падение AAXJ.

Как использовать AAXJ при построении портфеля

В качестве основного регионального актива: инвесторы, ищущие единое распределение акций в Азии, за исключением Японии, могут использовать AAXJ в качестве основного регионального ETF в рамках международного портфеля акций.

В качестве сателлита: Для инвесторов, ориентированных на глобальные акции, AAXJ может стать сателлитом для придания приоритета азиатским темам (технологии, потребление) по сравнению с глобальными индексами.

Корреляция с акциями США значительная, но не идеальная (бета-коэффициент 3 года ~0,67). AAXJ может обеспечить преимущества диверсификации, одновременно увеличивая доступ к факторам роста Азии.

Учитывайте валютный риск и налоговые последствия (дивиденды от иностранных компаний).

Используйте лимитные ордера для крупных исполнений; следите за спредами спроса и предложения, даже если они, как правило, невелики.

Часто задаваемые вопросы

В1: Какой индекс отслеживает AAXJ?

Индекс MSCI All Country Asia ex Japan.

В2: Каков коэффициент расходов фонда?

0,72% (нетто), как указано в проспекте фонда и информационном бюллетене.

В3: Выплачивает ли AAXJ дивиденды? Если да, то как часто?

Да — распределения производятся периодически; проверьте график распределения iShares на предмет точных дат и исторических сумм.

В4: Подходит ли AAXJ для долгосрочных инвесторов?

Это возможно, если инвесторы примут более высокую волатильность и страновые риски, связанные с акциями стран Азии (за исключением Японии). Долгосрочная доходность зависит от региональных экономических тенденций и лидерства в секторе.

В5: Чем AAXJ отличается от обычного ETF развивающихся рынков?

AAXJ включает развитые азиатские рынки (например, Тайвань, Гонконг, Сингапур) и не включает Японию; его страновой состав и секторный профиль отличаются от более широких фондов развивающихся рынков, которые часто включают Латинскую Америку, EMEA и другие регионы.

Заключение — практическое суждение для инвесторов

AAXJ — это надежное комплексное решение для инвесторов, желающих диверсифицировать свои инвестиции в Азию, за исключением Японии. Оно обеспечивает концентрированную экспозицию в областях структурного роста, таких как полупроводники и интернет-платформы, одновременно балансируя инвестиции в развитые и развивающиеся рынки.

Коэффициент расходов фонда и его концентрация на крупных активах заслуживают внимания, но прозрачность и ликвидность платформы iShares являются ее преимуществами.

Кому может подойти AAXJ?

Инвесторы, ищущие азиатский уклон без Японии в простой, пассивной обертке.

Управляющие портфелями, которым нужен торгуемый инструмент, котирующийся в долларах США, чтобы быстро корректировать региональные веса.

Кому следует избегать (или дополнять) AAXJ?

Инвесторы, ищущие более низкие комиссии или более узкое присутствие в стране (они могут предпочесть альтернативные ETF).

Тем, кому требуется валютно-хеджированная экспозиция или тем, кто хочет избежать чрезмерной концентрации в нескольких мегакапитализированных компаниях.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит тому или иному лицу.