Конечная цель каждого инвестора проста: заставить свои деньги работать на вас эффективнее. Но понять, действительно ли растут ваши инвестиции или просто простаивают, может быть сложно без правильного взгляда на вещи.

Вот тут-то и появляется понятие нормы прибыли. Это ключевой показатель, который показывает, насколько эффективно используется ваш капитал, независимо от того, вкладываете ли вы средства в акции, облигации или даже в сберегательный счет.

Раннее понимание этого может означать разницу между уверенными финансовыми решениями и дорогостоящими догадками.

Какова норма прибыли?

Норма доходности — это основа любого обсуждения эффективности на рынке. Она показывает вам, в виде одного чёткого числа, насколько эффективно работает ваш капитал.

Трейдеры смотрят на это так же, как управляющий портфелем смотрит на свою ежедневную прибыль и убыток (P&L): не как на показатель тщеславия, а как на компас, указывающий на путь принятия более правильных решений.

Идея сама по себе проста.

Вы инвестировали определённую сумму, стоимость инвестиций изменилась, и процентный прирост или убыток представляет собой вашу доходность. Эффективность этого показателя обусловлена его связью с риском, выбором стратегии и общим распределением капитала.

Что измеряет норма прибыли

По сути, норма доходности измеряет процентное изменение инвестиций за определённый период времени. Независимо от инструмента, будь то акции, криптовалюты, облигации, ETF или валюты, математический расчёт остаётся неизменным.

Если вы покупаете актив по 10 000, а затем оцениваете его в 11 000, ваша доходность составит 10%. Убыток до 9 000 означает доходность -10%.

Этот процент позволяет разным активам говорить на одном языке. Трейдер может сравнить акции технологических компаний с высокой бета-коэффициентом с консервативным фондом облигаций, поскольку обе компании демонстрируют одинаковую доходность.

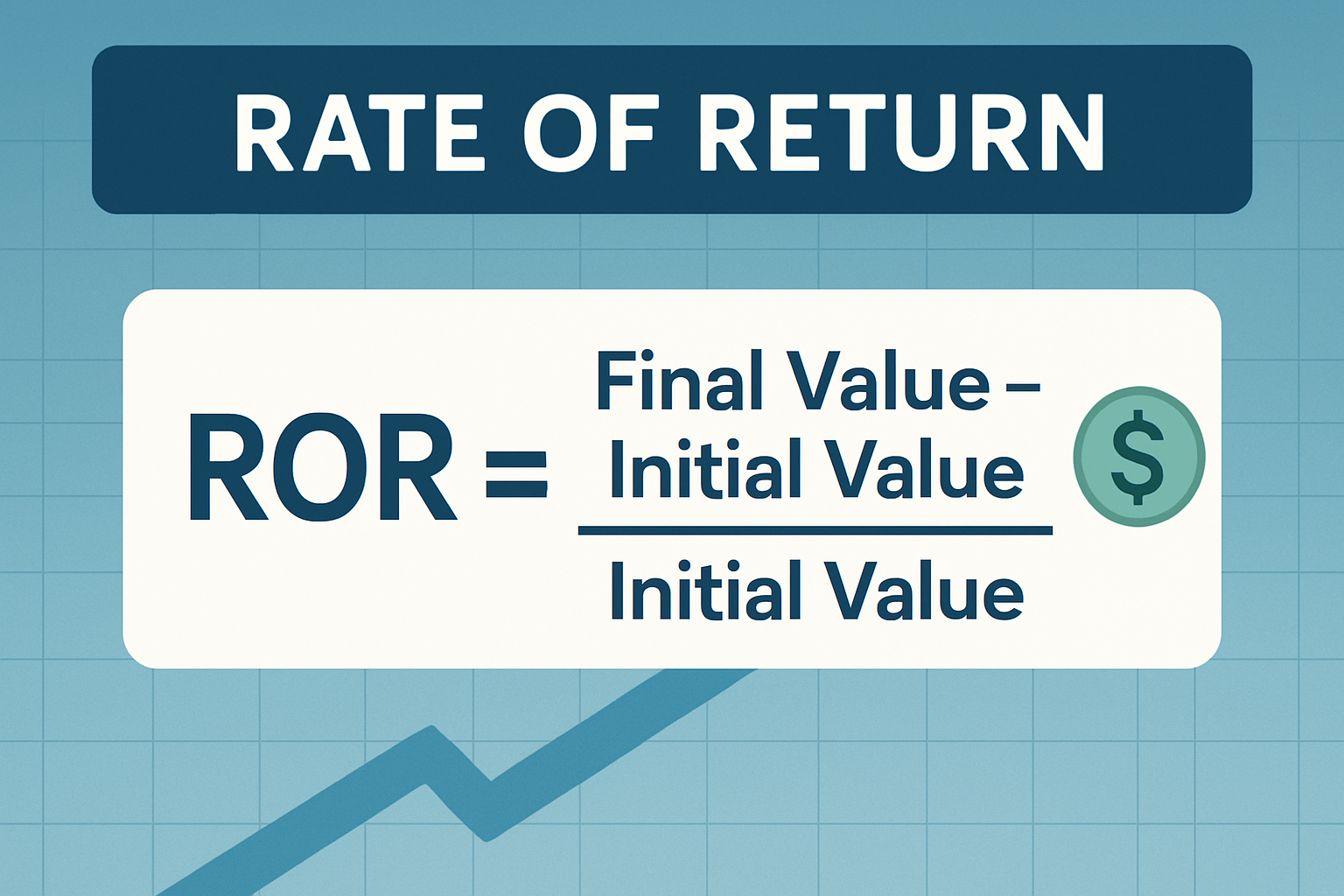

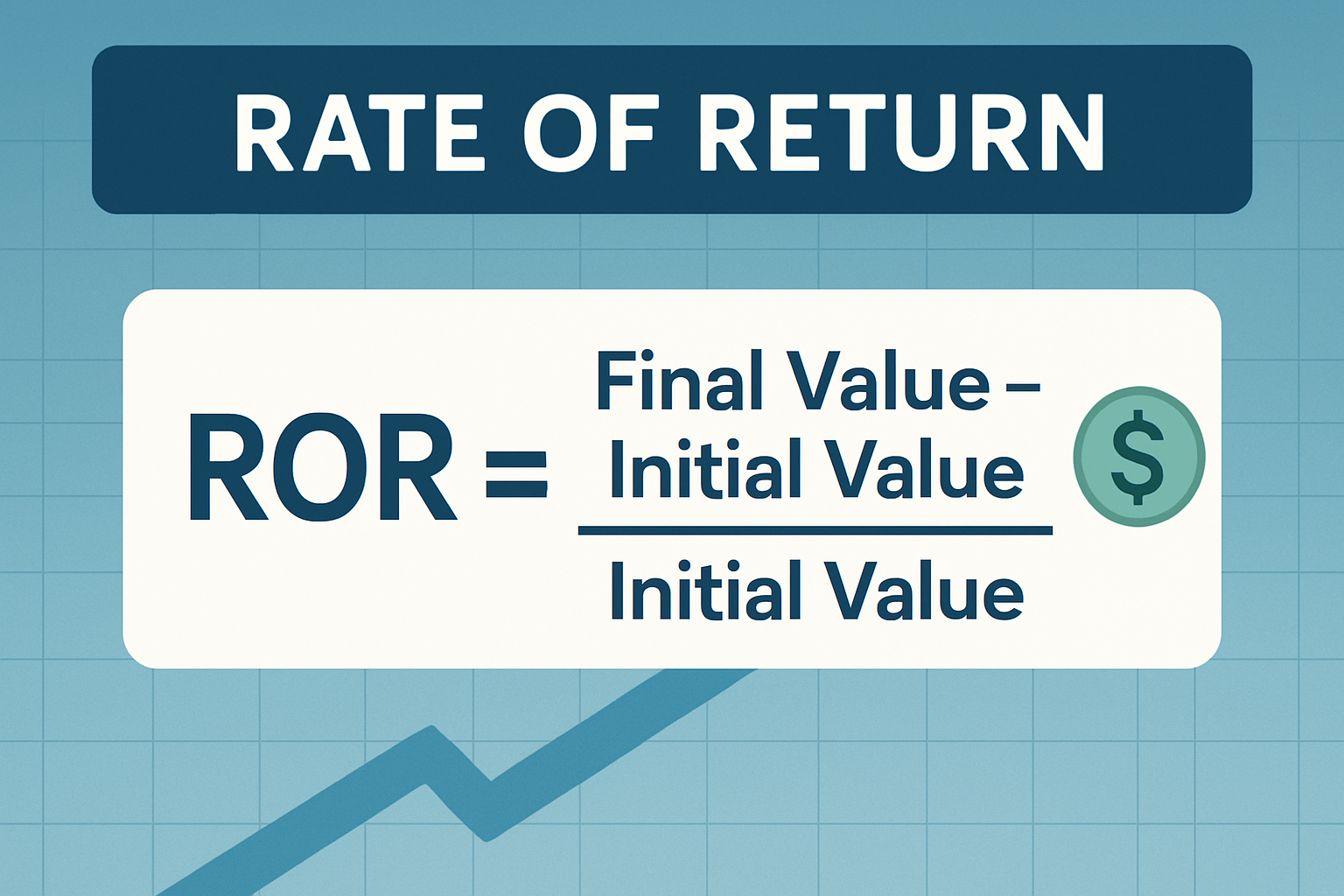

Основная формула: норма прибыли

Вот самая простая версия, которая вам когда-либо понадобится:

Подумайте об этом, как о проверке одометра ваших инвестиций: какое расстояние прошел ваш капитал и в каком направлении?

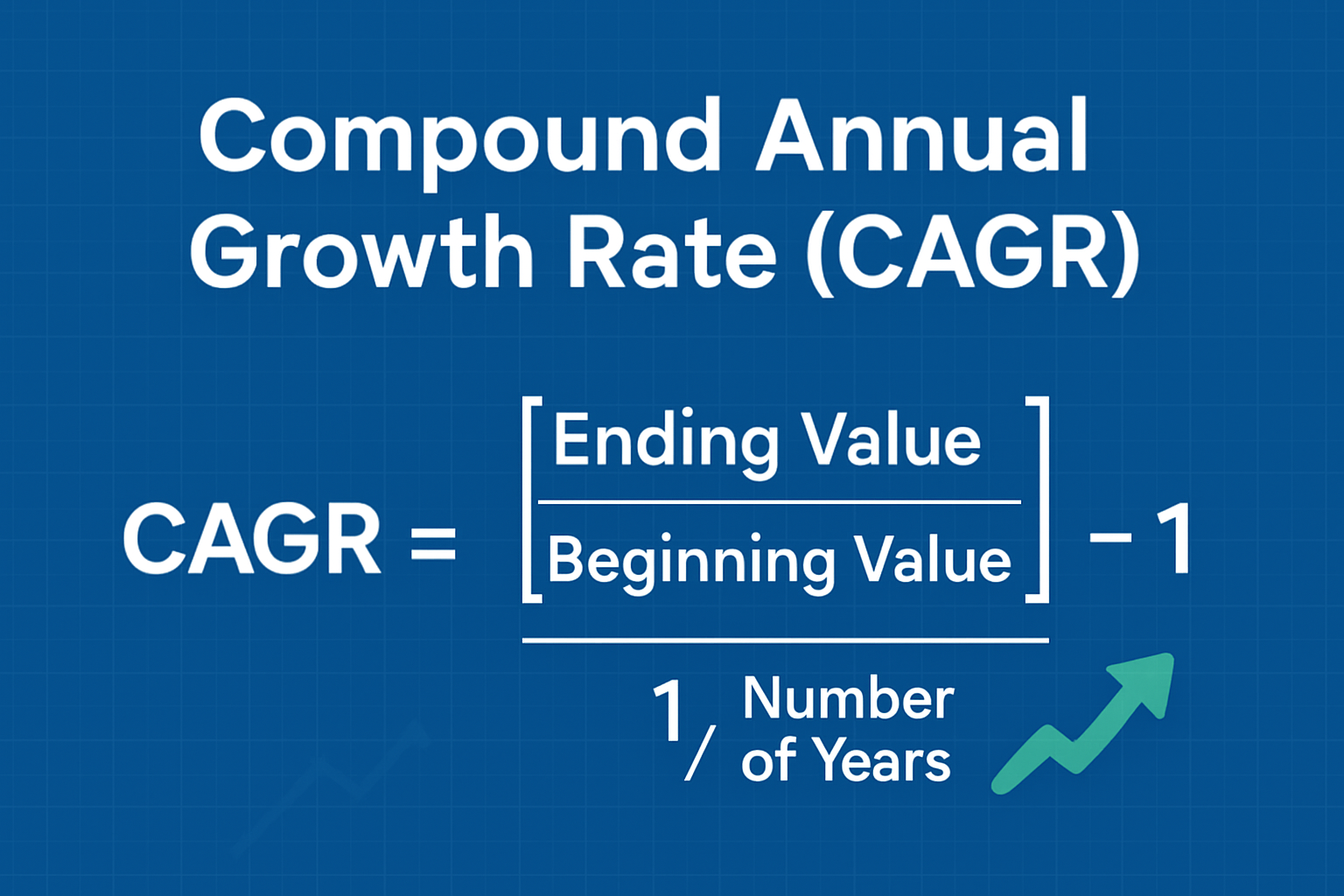

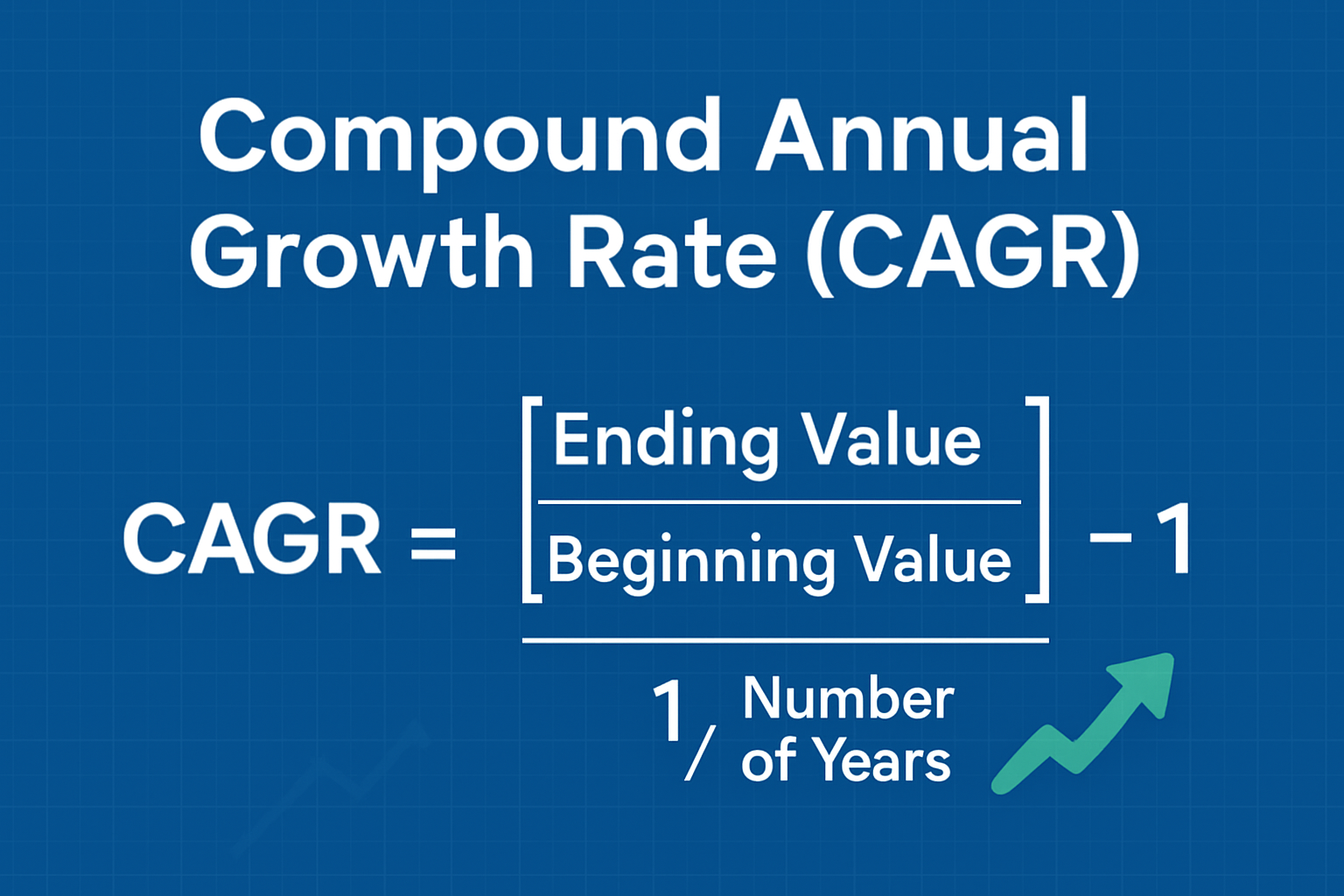

Годовая и простая доходность

Большинство трейдеров начинают с простых показателей доходности, но реальная оценка эффективности происходит при использовании годовой доходности. Это позволяет адаптировать ваши показатели к годовому темпу и получить более реалистичный ориентир.

Если вы зарабатываете 5% за три месяца, это не просто 20% в год. Годовой метод учитывает начисление сложных процентов , давая более точную картину того, как эта доходность масштабируется в течение всего календарного года.

Вот почему профессиональные отчеты всегда содержат годовые данные: они исключают временные искажения и предоставляют трейдерам равные условия для сравнения.

Положительная доходность может быть и плохой

Это тот момент, который часто упускают новички. Положительная доходность не обязательно означает, что вы приняли разумное решение. Рост на 4% выглядит неплохо, пока вы не осознаёте, что базовый индекс вырос на 12% за тот же период. В относительном выражении вы показали худшие результаты.

Рынки вознаграждают не абсолютное число, а число относительно набора возможностей.

Трейдеры сравнивают свои результаты с индексами, эталонными показателями с поправкой на волатильность или эффективностью альтернативных стратегий.

Примеры из реального мира

В каждом из них используется одна и та же концепция, но в разных контекстах.

| Инвестиции |

Годовая норма прибыли |

Волатильность (колебания цен) |

Максимальная просадка (крупнейший убыток) |

Понимание с поправкой на риск |

| А |

20% |

5% |

8% |

Стабильный рост с низким риском; идеально подходит для осторожных инвесторов. |

| Б |

20% |

25% |

40% |

Такая же доходность, как и А, но гораздо рискованнее; возможны большие убытки. |

Ключевой вывод

Обе инвестиции принесли 20% прибыли, но инвестиция A достигла этого безопасно, в то время как траектория инвестиции B была крайне волатильной, подвергая инвесторов потенциальному стрессу и потере капитала.

Оценка риска вместе с нормой прибыли дает более четкое представление о том, является ли эффективность действительно устойчивой.

Помнить:

Свинг-трейдер может отслеживать ежемесячную прибыль, чтобы увидеть, влияют ли изменения на рынке на процент попаданий в сделки.

Долгосрочный инвестор сравнивает многолетнюю доходность с инфляцией и динамикой индекса.

Внутридневной трейдер анализирует ежедневные доходы, чтобы оценить, эффективен ли размер позиции для его торговли.

Распространенные ошибки

Ориентация только на высокую доходность

Игнорирование таймфреймов

Игнорирование сборов и расходов

Сравнение яблок с апельсинами

Пренебрежение показателями риска

Реагируя на каждое колебание

Неспособность приспособиться к рыночным условиям

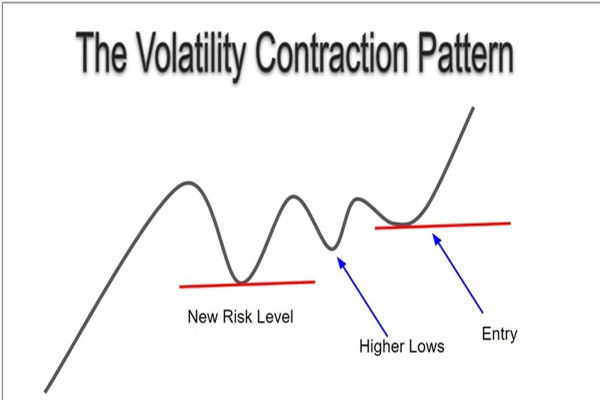

Как избежать распространенных ошибок

Даже опытные трейдеры могут попасть в ловушку, если сосредотачиваются исключительно на доходности. Высокая доходность может выглядеть впечатляюще, но без контекста она может быть обманчивой и рискованной. Зачастую более высокая доходность сопровождается более высокой волатильностью, что может привести к значительным убыткам при отсутствии грамотного управления.

Чтобы избежать распространенных ошибок, трейдерам следует:

Обращайте внимание не только на общую доходность, но и на показатели риска, такие как коэффициент Шарпа, волатильность и максимальная просадка.

Сравнивайте доходность относительно принятого риска, а не изолированно.

Оценивайте эффективность в разрезе временных рамок, позиций, стратегий и рыночных условий, чтобы обнаружить несоответствия.

Учитывайте комиссии, проскальзывание и другие издержки, которые могут снизить чистую прибыль.

Избегайте реагирования на краткосрочные колебания и вместо этого сосредоточьтесь на долгосрочном, устойчивом росте.

Помня об этих мерах предосторожности, трейдеры могут гарантировать, что их стремление к прибыли будет сбалансированным, осознанным и устойчивым, что сведет к минимуму вероятность неприятных сюрпризов и позволит добиться стабильных результатов.

Часто задаваемые вопросы (FAQ)

1. Что такое норма прибыли?

Это процент прибыли или убытка, который ваши инвестиции приносят за определенный период.

2. Почему это важно?

Он показывает, насколько хорошо растут ваши деньги, и помогает вам сравнивать различные инвестиции.

3. Как рассчитывается норма прибыли?

Вычтите сумму инвестиций из суммы заработка, затем разделите на первоначальные инвестиции и умножьте на 100, чтобы получить процент.

4. Всегда ли более высокая норма прибыли означает более выгодные инвестиции?

Не всегда. Более высокая доходность обычно сопряжена с более высоким риском. Вопрос в балансе между ростом и безопасностью.

5. Может ли норма прибыли быть отрицательной?

Да. Если ваши инвестиции теряют стоимость, норма прибыли будет отрицательной, что указывает на убыток.

6. Одинакова ли норма прибыли для всех?

Нет. Всё зависит от того, когда вы покупаете, продаёте и сколько инвестируете. Время и стратегия имеют значение.

Заключение

Норма доходности — простая идея, имеющая огромную стратегическую ценность. Поняв, как она вписывается в управление рисками и структуру рынка, вы поймёте, почему профессионалы считают её ключевым индикатором, а не поводом для гордости.

Это постоянное напоминание о том, что на рынках эффективность имеет такое же значение, как и результат, а иногда даже больше.

Отказ от ответственности: данный материал предназначен исключительно для общих информационных целей. Он не должен рассматриваться как финансовый или инвестиционный совет и не должен рассматриваться как рекомендация. Копирование сделок сопряжено с риском, и прошлые результаты не гарантируют будущих результатов.