取引

EBCについて

公開日: 2025-10-16

AAXJ ETF(iShares MSCI All Country Asia ex Japan ETF)は、日本を除くアジア全域の大型株および中型株へのエクスポージャーを投資家に提供する、広範囲にわたるパッシブ運用の上場投資信託です。

グローバル資産配分におけるアジアへの投資戦略として最適な銘柄です。中国、台湾、インド、韓国などの国に分散投資され、テクノロジーと金融セクターに集中しており、ブラックロックのiSharesプラットフォームによって運用されています。主な概要(2025年10月中旬現在):

純資産:約31億7.000万米ドル

経費率:0.72%(純額)

保有数:約920

この記事では、AAXJ ETFとは何か、どのように構築されているか、過去のパフォーマンス、主な強みとリスク、投資家がポートフォリオ内でどのように活用できるかについて説明します。

AAXJ ETFとは - 投資目的と指数

当ファンドの正式な目標は、MSCIオールカントリー・アジア(除く日本)指数の構成銘柄に主に投資することにより、同指数に連動することです。したがって、AAXJは、幅広いアジア(除く日本)株式へのエクスポージャーを提供するパッシブ型の指数連動型ETFと理解するのが最も適切です。

当ファンドの正式な目標は、MSCIオールカントリー・アジア(除く日本)指数の構成銘柄に主に投資することにより、同指数に連動することです。したがって、AAXJは、幅広いアジア(除く日本)株式へのエクスポージャーを提供するパッシブ型の指数連動型ETFと理解するのが最も適切です。

この指数は、他のアジア市場(特に中国、台湾、インド、韓国)の比重を高めるために意図的に日本を除外しており、そのためこのETFはアジアの先進国と新興国(香港とシンガポールを含む)の両方の経済を捕捉しています。

この点において、AAXJ ETFは日本を含む汎アジアETFや、単一国または単一セクターに特化した商品とは異なります。

AAXJ ETFの仕組み:構造、複製、運用

1) 構造:

AAXJ ETFはナスダックに上場するオープンエンド型ETFです。このファンドは、運用資産の少なくとも80%を、MSCI指数の構成銘柄、または実質的に同一の経済的特性を持つ証券に投資します。

3) レプリケーション:

当ファンドは、MSCIの手法に準拠した複製アプローチを採用しています。時価総額加重ベースで運用され、MSCIのスケジュールに従って定期的にリバランスされます。

3) 配布:

AAXJ ETFは利益分配を行っており、12ヶ月物利回りとSEC基準の30日利回りは発行会社のウェブサイトに掲載され、定期的に更新されています。2025年9月下旬時点で、SEC基準の30日利回りは約1.27%、12ヶ月物利回りは約1.79%でした。

AAXJ ETFのコアファンド指標

以下は、最も信頼されているファンド指標を簡潔にまとめた表です。これらの項目は、AAXJと他のファンドを比較する際に重要です。

| メトリック | 価値(2025年10月中旬) |

| 純資産(AUM) | 31億7000万米ドル |

| 経費率(純額) | 0.0072 |

| 開始日 | 39673 |

| 保有数 | 約920 |

| SEC30日利回り | 約1.27% |

| 3年間の標準偏差(年率) | 約18.27% |

| 3年間の株式ベータ(世界市場と比較) | 約0.67 |

(値は iShares の製品ページとファンドのファクトシートから取得されています。投資家は決定を下す前に発行元に最新の数値を確認する必要があります。)

AAXJ ETFポートフォリオ構成 - セクターと国のエクスポージャー

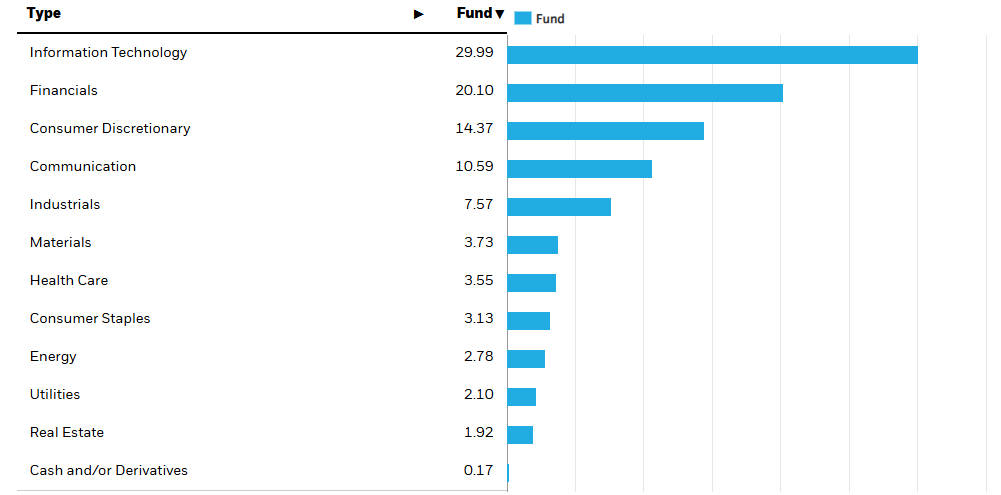

1) セクターエクスポージャー

テクノロジー:ファンドの約 29%

金融サービス:約 20%

消費者裁量とコミュニケーション:その後は意味のある傾向

これらのセクターウェイトは、指数の時価総額ウェイトと、いくつかのアジア市場における大手テクノロジー企業の優位性を反映しています。

2) 国別エクスポージャー

AAXJ ETFは少数の市場に集中しています。代表的な国別・地域ウェイト(概算、2025年10月中旬時点):

中国(中国本土上場およびADR/中国名を通じた香港エクスポージャーを含む):約28%。

台湾:約22~23%。

インド:約16%。

韓国:約12%。

香港:約6%。

残りのウェイト:シンガポール、マレーシア、タイ、インドネシアなどが残りを構成します。

これらの分割は、各管轄区域の政策、通貨、経済動向に対するファンドの感度を決定するため重要です。

| ホールディング | おおよそのウェイト(%) |

| 台湾セミコンダクター・マニュファクチャリング・カンパニー(TSMC) | 約12~13% |

| テンセントホールディングス | 約6% |

| アリババグループ | 約4~5% |

| サムスン電子(ADR/上場経由) | 約3~4% |

| その他の大型株(例:SKハイニックス、美団、リライアンス) | 小さい一桁の数字 |

(注:保有銘柄数と比率は定期的に更新されます。上記の数値は四捨五入されており、直近に公表された保有銘柄リストに基づいています。投資判断を行う前に、必ず現在の保有銘柄をご確認ください。)

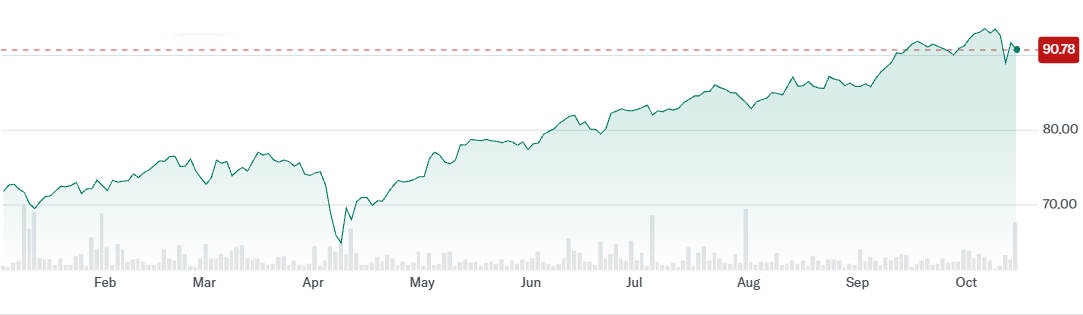

過去のパフォーマンスと行動

1) 最近リターン:

AAXJ ETFは2025年に入ってから好調な年初来リターンを記録しています(年初来リターンは、スナップショットによって異なりますが、20%台半ばから後半)。これは、複数のアジア市場の回復と、半導体、インターネット、内需株の大幅な上昇を反映しています。例えば、iSharesは2025年10月13日時点で、年初来基準価額ベースのトータルリターンが約28%であると報告しています。

2) 後続リターン:

過去1年間および複数年のリターンはデータ提供元や計算日によって異なりますが、最近の1~3年間の年率リターンはプラスで推移しており、新興国市場の主要指数を上回ることさえあります。標準化されたパフォーマンスについては、発行体ページおよび独立したデータソースをご覧ください。

3) ボラティリティとドローダウン:

AAXJ ETFは、先進国市場のブロードインデックスよりも高いボラティリティを示しています(3年間の年率標準偏差は約18%)。このファンドの過去の最大ドローダウンは重要な意味を持ちます。投資家は、深刻な市場ストレス時には、長期にわたるマイナスリターンを覚悟しておくべきです(これはアジア中心の株式エクスポージャーに典型的に見られる現象です)。

4) リターンの要因:

最近のサイクルでは、パフォーマンスは以下の要因によって推進されてきました。

大手テクノロジーおよび半導体企業 (TSMC、Samsung、チップメーカー)。

中国のインターネットおよび電子商取引の名目企業(規制の逆風が弱まったとき)。

国内の成長が楽観視されている時期にインドの大型株が堅調に推移。

比較分析 - AAXJ ETFと他のETF

1) 仲間:

バンガードのVPL(パシフィック)、iシェアーズのEEMA(アジア新興市場)といったETF、そしてその他の日本を除くアジアやアジア太平洋地域を対象とするファンドは、投資家の関心を巡ってAAXJと競合しています。これらのETFとAAXJの違いは、主にインデックス構成、対象国、手数料体系、流動性にあります。

2) 手数料と流動性:

AAXJ ETFの経費率0.72% は、一部の広範なグローバル ETF よりも高いですが、地域に重点を置いたアクティブまたはインデックス型アジア (日本を除く) ファンドの標準的な範囲内です。

流動性はほとんどの個人投資家および機関投資家にとって十分ですが(30 日平均取引量と狭い売買スプレッド)、非常に大規模な取引は慎重に管理する必要があります。

3) AAXJ ETFが望ましい場合:

日本を除くアジアへの単一チケット、時価総額加重のエクスポージャーを求める投資家

純粋な新興市場バスケットではなく、先進国市場と新興アジア市場(特に台湾とインド)の混合にアクセスしたい人

強み - 投資家がAAXJ ETFを選ぶ理由

幅広く多様な地域へのエクスポージャー:このファンドは複数のアジア経済圏をカバーしており、投資家は複数の ETF 構造を構築することなく、地域の長期的なトレンドを捉えることができます。

主要成長セクターへのアクセス:テクノロジーおよび消費者志向セクターへの大規模な割り当てにより、長期的な成長テーマ(半導体、インターネット プラットフォーム、フィンテック)へのエクスポージャーが提供されます。

透明性の高いパッシブ ルール セット:確立された MSCI インデックスを追跡することで、透明性の高い方法論と予測可能な再構成サイクルが保証されます。

運用の信頼性:BlackRock/iSharesによって管理されている AAXJ は、プラットフォームの配信、取引エコシステム、マーケット メイク機能の恩恵を受けています。

主なリスクと制限

投資家は、AAXJ ETFをポートフォリオに追加する前に、いくつかの重要なリスクを検討する必要があります。

集中リスク:上位 10 銘柄が資産のかなりの部分 (多くの場合 30% 以上) を占める可能性があるため、パフォーマンスは少数の大型株によって支配される可能性があります。

カントリーリスクと政策リスク:中国本土をはじめとする市場へのエクスポージャーは、国内政策、規制変更、地政学的緊張、貿易動向に対する感応度を高めます。こうした単一国におけるショックは、リターンに重大な影響を及ぼす可能性があります。

通貨リスク:AAXJ ETFは米ドル建てで上場されていますが、さまざまなアジア通貨建ての証券と米ドル建ての ADR を保有しています。そのため、為替の変動はヘッジされていない投資家の収益に影響します。

市場のボラティリティ:世界の大型株指数と比較すると、日本を除くアジア株はボラティリティが高く、急激なセンチメントの変化の影響を受けやすい。過去の標準偏差とドローダウンがこれを裏付けています。

トラッキングエラー:ファンドは MSCI ベンチマークの再現を目指していますが、手数料、サンプリング、取引コスト、企業行動により、時間の経過とともにトラッキングの差異が生じます。

市場見通しとマクロ経済の考察(実践的視点)

短期的:短期的な業績は、半導体需要、中国の経済政策と経済再開の動向、インド国内の勢い、世界的な金利の動向といった周期的な変動に大きく左右されるでしょう。

中長期:アジア株式市場を支える構造的なトレンドとしては、継続的な技術革新、人口の多い市場における国内消費の増加、そして地域サプライチェーンの重要性(半導体、電子機器)などが挙げられます。しかしながら、人口動態リスクと政治リスクは国によって異なります。

シナリオのフレーミング(シンプル):

強気シナリオ:中国の政策は安定し、半導体に対する世界の需要は依然として堅調、インドは成長を維持、AAXJ は世界の株式を上回ります。

基本ケース:アジア全域で定期的な変動を伴い中程度の成長。AAXJ はプラスだが不均一なリターンをもたらします。

弱気シナリオ:中国の政策または地政学的ショック、世界的な景気後退、あるいは技術減速により、AAXJ ETFの大幅な下落が引き起こされます。

ポートフォリオ構築におけるAAXJ ETFの活用方法

地域の中核保有として:日本を除くアジアへの単一の配分を求める投資家は、AAXJ を国際株式スリーブ内の中核地域 ETF として使用できます。

サテライトとして:グローバル株式をコアとする投資家にとって、AAXJ は、グローバル指数に対してアジア固有のテーマ (テクノロジー、消費) を重視するサテライトとして機能します。

多様化の考慮事項:米国株式との相関は高いものの、完全ではありません(3年ベータは約0.67)。AAXJは、アジアの成長牽引銘柄へのエクスポージャーを高めながら、分散投資のメリットをもたらします。

実用的なヒント:通貨エクスポージャーと税金の影響(外国企業からの配当)を考慮してください。大規模な注文を実行する場合は指値注文を使用します。ビッド・アスク・スプレッドは控えめになる傾向がありますが、監視します。

よくある質問

Q1:AAXJ ETFはどのような指標を追跡していますか?

MSCI オールカントリーアジア(日本を除く)指数。

Q2:ファンドの経費率はいくらですか?

ファンドの目論見書およびファクトシートに記載されているとおり、0.72% (純額)。

Q3:AAXJ ETFは配当金を支払いますか?支払う場合、どのくらいの頻度で支払いますか?

はい。分配は定期的に行われます。正確な日付と過去の金額については、iShares 分配スケジュールを確認してください。

Q4:AAXJ ETFは長期投資家に適していますか?

投資家が日本を除くアジア株式の高いボラティリティと国固有のリスクを受け入れれば、それは可能です。長期的なリターンは、地域経済の動向とセクターのリーダーシップに依存します。

Q5:AAXJ ETFは通常の新興市場 ETF とどう違うのでしょうか?

AAXJ ETFには先進アジア市場(台湾、香港、シンガポールなど)が含まれ、日本は除外されています。その国別構成とセクター プロファイルは、ラテン アメリカ、EMEA、その他の地域を含むことが多いより広範な EM ファンドとは異なります。

結論 — 投資家にとっての実践的な判断

AAXJ ETFは、日本を除くアジアへの分散投資を求める投資家にとって、信頼性の高い単一チケット型のソリューションです。半導体やインターネット・プラットフォームといった構造的成長分野への集中的なエクスポージャーを提供しながら、先進国市場と新興国市場の配分をバランスよく組み合わせています。

このファンドの経費率と大型株への集中は考慮すべき点だが、iShares プラットフォームの透明性と流動性は利点です。

AAXJ ETFを検討しそうなのはどんな人?

シンプルでパッシブなパッケージで日本抜きのアジア偏重投資を求める投資家

地域ウェイトを迅速に調整するために、取引される米ドル上場商品を求めるポートフォリオ マネージャー

AAXJ ETFを避ける(または補足する)可能性のある人は誰?

より低い手数料、またはより狭い国へのエクスポージャーを求める投資家(代替 ETF を好む可能性があります)

通貨ヘッジされたエクスポージャーを必要とする人、または少数のメガキャップへの過度の集中を避けたい人

免責事項:この資料は情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。