Коррекции происходят потому, что рынки редко движутся по прямой линии; краткосрочные откаты происходят, когда трейдеры фиксируют прибыль, реагируют на новости или ждут лучших точек входа.

Понимание этих временных корректировок необходимо для эффективной торговли.

Ниже вы изучите причины возникновения коррекций, инструменты, используемые для их выявления, практические торговые стратегии и распространенные ошибки, которых следует избегать.

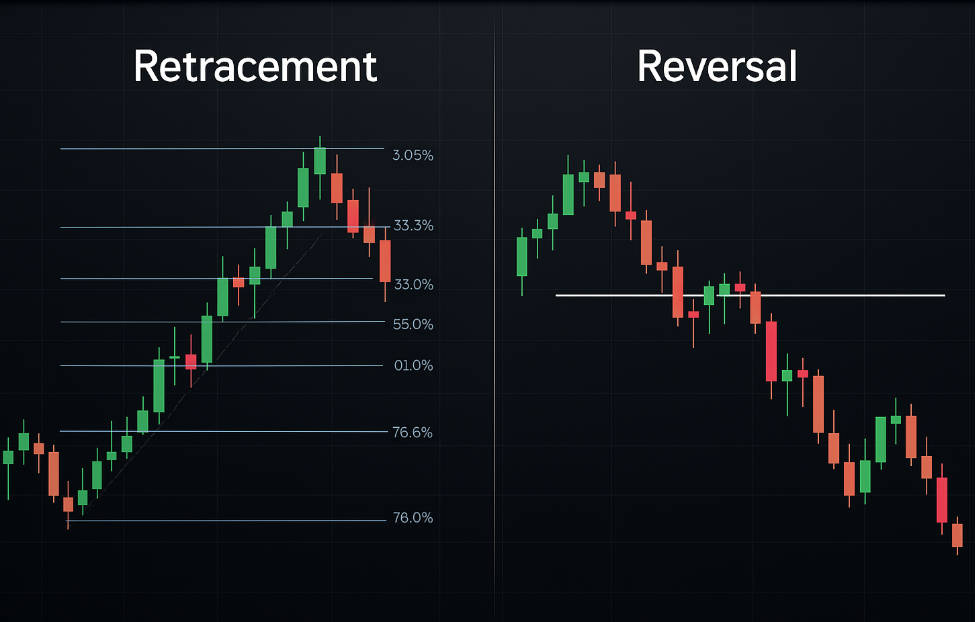

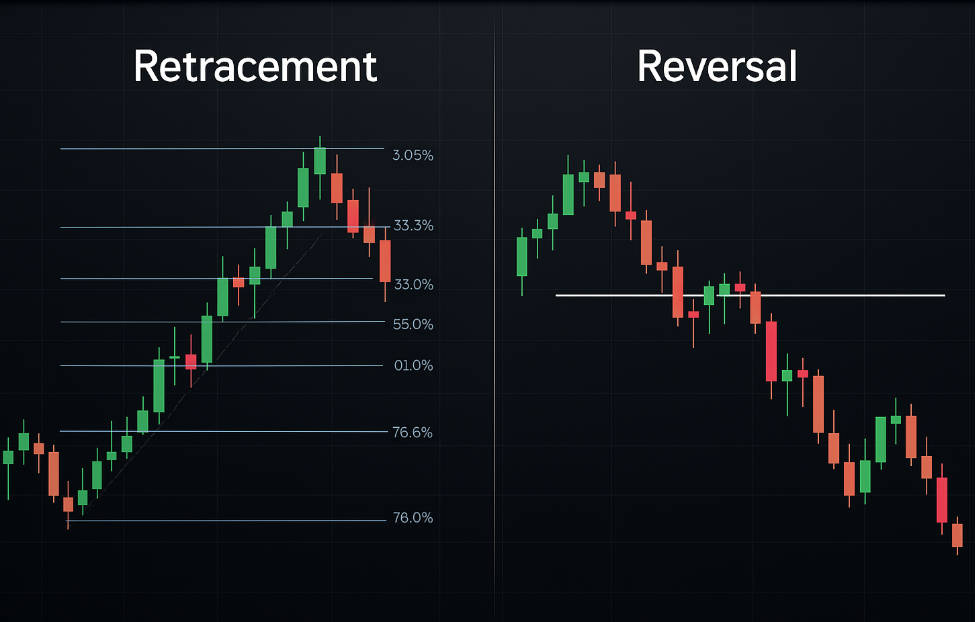

Как отличить коррекцию от разворота

Финансовые рынки редко движутся по прямой. Даже при сильных восходящих или нисходящих трендах цены откатываются из-за фиксации прибыли, краткосрочных новостей или смены настроений. Эти откаты называются коррекцией.

Развороты, с другой стороны, указывают на завершение предыдущего тренда. Например, цена акций, устойчиво растущая, может упасть на 38%, прежде чем снова подняться — это коррекция. Но если цена пробивает важные уровни поддержки и продолжает падать с импульсом, это, скорее всего, разворот.

Психология коррекции коренится в поведении инвесторов. Трейдеры фиксируют прибыль, осторожные покупатели ждут более выгодных точек входа, а продавцы временно перевешивают покупателей. Эти силы вызывают кратковременные коррекции, а не стойкие изменения направления движения.

Методы определения уровней коррекции в ценовых трендах

Определение коррекции начинается с определения основного тренда. Коррекция действительна только при сохранении основного восходящего или нисходящего тренда. Трейдеры часто обращают внимание на:

Откаты цен с учетом предыдущих уровней поддержки или сопротивления

Временные снижения, не нарушающие общую структуру тренда

Коррекции, происходящие в логических границах, обычно на более высоких таймфреймах

Выбор максимумов и минимумов колебаний — ключевой шаг в измерении откатов. Привязывая к этим точкам индикаторы, такие как уровни Фибоначчи, трейдеры могут оценить, где цена может остановиться перед возобновлением тренда.

Популярные инструменты и индикаторы, используемые для измерения коррекции

Для определения зон коррекции широко используются несколько инструментов:

1) Уровни коррекции Фибоначчи:

Такие уровни, как 23,6%, 38,2%, 50%, 61,8% и 78,6%, указывают на потенциальные области, где цена может стабилизироваться перед возобновлением роста.

2) Поддержка и сопротивление:

Исторические уровни цен часто выступают в качестве естественных точек коррекции.

3) Линии тренда и каналы:

Коррекции часто соответствуют нарисованным линиям тренда или краям ценовых каналов.

4) Скользящие средние:

Обычные скользящие средние (50-дневные, 200-дневные) служат динамической поддержкой и сопротивлением.

5) Осцилляторы:

Такие индикаторы, как RSI и MACD, помогают определить, является ли коррекция полезной паузой или признаком ослабления импульса.

6) Объем:

Снижение объема во время отката часто подтверждает откат, а не разворот.

Совместное использование этих инструментов обеспечивает более надежное подтверждение, чем использование только одного метода.

Торговые подходы, основанные на возможностях коррекции

Коррекции используются как часть стратегий входа и выхода.

Методы входа: Трейдеры могут покупать на отскоке от уровня Фибоначчи или поддержки или ждать прорыва после коррекции.

Управление рисками: стоп-лосс-ордера часто размещаются сразу за уровнем аннулирования зоны коррекции. Это защищает от более существенных, чем ожидалось, движений.

Фиксация прибыли: некоторые трейдеры частично выходят из позиций на основных уровнях коррекции или устанавливают стоп-лоссы за новыми максимумами и минимумами колебаний.

Комбинированные подходы: коррекции более эффективны в сочетании с моделями свечей, подтверждением тренда или сигналами импульса.

Избегание ложных откатов требует дисциплины. Быстрые откаты или неглубокие коррекции могут сбить трейдеров с толку и заставить их преждевременно войти в рынок. Ожидание подтверждения повышает надёжность.

Данные рыночных исследований об эффективности коррекции

Исследования уровней коррекции Фибоначчи показывают неоднозначные результаты. Некоторые исследования показывают, что уровни коррекции, особенно 38,2% и 61,8%, статистически значимы для определённых классов активов.

Например, акции энергетических компаний продемонстрировали модели коррекции, которые превосходят простую стратегию «купи и держи».

Однако многие научные исследования приходят к выводу, что уровни коррекции сами по себе не являются предсказательными. Их эффективность сильно зависит от рыночных условий, таймфрейма и того, сочетаются ли они с другими индикаторами.

На практике коррекция часто срабатывает, поскольку многие трейдеры следят за одними и теми же уровнями. Это создаёт элемент самоисполнения, но не гарантирует его.

Практическое руководство по применению коррекции в реальной торговле

При использовании коррекции практические соображения имеют такое же значение, как и теория.

Таймфреймы: Более длинные таймфреймы, как правило, дают более сильные сигналы коррекции, чем внутридневные графики.

Платформы для построения графиков : большинство программного обеспечения для торговли позволяют быстро строить уровни Фибоначчи и линии тренда.

Слияние: уровень коррекции, совмещенный с уровнями поддержки, скользящими средними и сигналами импульса, сильнее, чем уровень сам по себе.

Психологическая дисциплина: трейдеры должны ждать завершения коррекции и не поддаваться искушению гнаться за ценой.

Примеры из практики: На фондовых рынках коррекции часто служат отправными точками во время более масштабных бычьих трендов. На рынке Форекс они часто встречаются в трендовых валютных парах, таких как EUR/USD.

Риски, ограничения и ошибки, которых следует избегать при коррекции

Хотя коррекция широко используется, она не является абсолютно надёжной. Распространённые ошибки включают:

Полагаться исключительно на уровни Фибоначчи или статические уровни без подтверждения

Принятие глубоких откатов за развороты приводит к плохому управлению торговлей

Игнорирование более широких фундаментальных факторов, которые могут перевесить технические сигналы

Излишняя самоуверенность, предполагающая, что коррекция всегда возобновляет предыдущий тренд

Трейдерам всегда следует использовать управление рисками и избегать чрезмерной экспозиции, основанной на одном сигнале коррекции.

Заключение: лучшие практики включения коррекций в стратегию

Коррекции остаются краеугольным камнем технического анализа, предлагая трейдерам структурированный способ выявления возможностей. Ключ к успеху заключается в сочетании коррекции с более широким анализом тренда, использованием множества индикаторов и дисциплинированным исполнением сделок.

Контрольный список передовой практики включает в себя:

Подтвердите тренд, прежде чем искать откаты

Используйте несколько инструментов для проверки

Установите четкие стратегии стоп-лосса и выхода

Будьте в курсе фундаментальных факторов наряду с техническими

При разумном применении коррекции могут стать мощными инструментами в торговых и инвестиционных стратегиях.

Часто задаваемые вопросы:

В1: В чем разница между коррекцией и разворотом?

Коррекция — это временная пауза в текущем тренде, тогда как разворот указывает на полную смену направления на рынке.

В2: Какие уровни коррекции Фибоначчи чаще всего используются трейдерами?

Наиболее распространённые уровни — 38,2%, 50% и 61,8%. Многие трейдеры также отслеживают 23,6% для неглубоких коррекций и 78,6% для более глубоких откатов.

В3: Могут ли стратегии коррекции обеспечить постоянную прибыльность?

Результаты различаются. Уровни коррекции могут быть эффективны в сочетании с подтверждением тренда и управлением рисками, но сами по себе они не обеспечивают стабильной прогнозной эффективности.

В4: Как трейдеры могут снизить риск ошибочного принятия разворота за коррекцию?

Трейдерам следует подтверждать сделки несколькими индикаторами, отслеживать объём и импульс, а также устанавливать точки аннулирования. Если цена значительно выходит за пределы типичных уровней коррекции, вероятность разворота увеличивается.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какие-либо конкретные инвестиции, ценные бумаги, сделки или инвестиционные стратегии подходят для какого-либо конкретного лица.