Aos olhos do público, as empresas cotadas têm a sua própria luz dourada e sentem-se muito elevadas. Mas, na verdade, a água aqui também é muito profunda. É importante perceber que às vezes algumas empresas podem não passar pelos canais normais para abrir o capital. Hoje em dia, muitas empresas também enfrentam o fenômeno da listagem backdoor; os investidores precisam distinguir entre os dois. Agora,vamos ver como a listagem do backdoor.

O que significa listagem backdoor?

No Mercado financeiro moderno, refere-se a UMA empresa privada que utiliza determinadas formas para obter o controlo de outra empresa cotada, de modo a atingir o objectivo de comportamento cotado. É vista como uma forma alternativa de levantar capital e abrir o capital rapidamente, especialmente para empresas que desejam obter capital e desejam evitar longas esperas e processos complexos de verificação. Este método permite que as empresas economizem tempo e custos ao adquirir ou fundir-se com uma empresa já listada e qualificar-se diretamente para listagem.

Especificamente, significa que uma empresa que já está listada em bolsa de valores adquire ou se funde com uma empresa não listada (geralmente uma empresa menor ou não lucrativa) para obter listagem. Esse comportamento também é conhecido como "fusão reversa" ou "aquisição reversa".

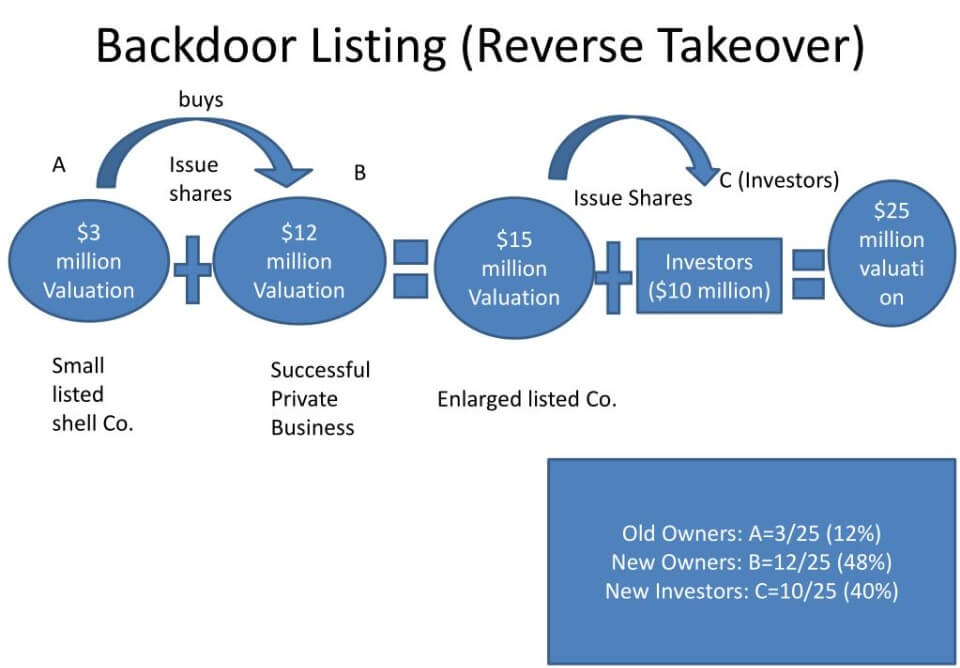

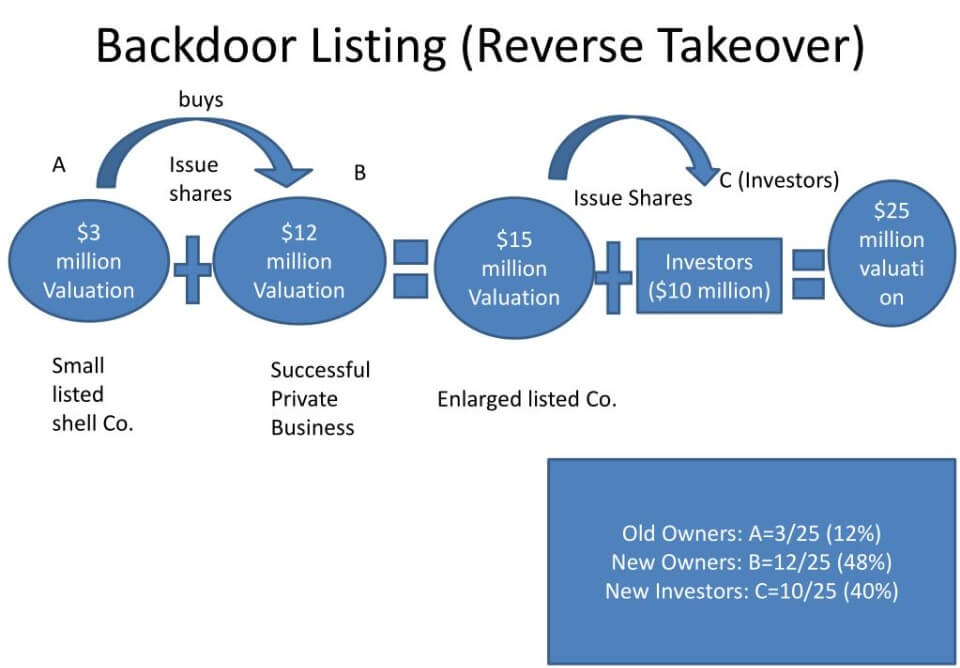

Por exemplo, digamos que a Empresa A, uma agência de publicidade, precise urgentemente abrir o capital para obter capital para expansão dos negócios, mas o processo tradicional de listagem é complicado e demorado e não atende às necessidades urgentes da empresa. Nesse caso, a Empresa A descobre que a Empresa B já está listada no mercado de ações e, portanto, pode utilizar seu status de listagem para uma listagem backdoor. Em suma, a Empresa B tornou-se a “concha” para a listagem da Empresa A.

As duas empresas chegaram a um acordo no qual a Empresa B comprou o patrimônio da Empresa A na forma de dinheiro parcial e a emissão de novas ações aos acionistas existentes da Empresa A. No sentido jurídico, esta parece ser uma aquisição completa da Empresa A pela Empresa B, tornando-a uma subsidiária integral da Empresa B. No entanto, na prática, a Empresa A não é uma subsidiária integral. Porém, na prática, os acionistas originais da Empresa A detinham a maioria, ou mesmo a grande maioria, das ações da Empresa B, ganhando assim o controle efetivo sobre a Empresa B e, por sua vez, sobre a Empresa A. Desta forma, a Empresa A conseguiu tornar-se uma subsidiária integral da Empresa B. Além disso, os acionistas da Empresa A puderam adquirir as ações da Empresa B através da emissão de novas ações.

Desta forma, a Empresa A conseguiu qualificar-se para listagem mais rapidamente e pôde continuar a operar como Empresa A sob o nome da Empresa B. Esta estratégia permite à Empresa A evitar o tédio do processo de listagem tradicional, conseguir a listagem rapidamente e utilizar a plataforma da empresa já cotada para angariação de fundos e expansão dos negócios.

Em uma listagem backdoor, a empresa já listada geralmente funde seus negócios, ativos e passivos com a empresa-alvo por meio de uma mudança de nome ou reorganização. O objectivo é geralmente obter rapidamente o estatuto de cotação, contornando alguns dos processos complicados dos procedimentos tradicionais de cotação, ao mesmo tempo que proporciona uma forma relativamente conveniente de angariar capital no mercado de capitais, especialmente para algumas start-ups ou indústrias emergentes.

Além da aquisição reversa, existem três outros modos de listagem backdoor: fusão e aquisição de shell, injeção de capital de shell e reorganização de shell. Cada modo tem sua operação, vantagens e desvantagens específicas. Estes modos proporcionam diferentes formas de as empresas abrirem o capital para satisfazerem as suas necessidades de financiamento e desenvolvimento.

A listagem de fusões e aquisições da Shell é um processo pelo qual uma empresa que ainda não está listada abre o capital ao adquirir uma empresa que já está listada em bolsa de valores. A empresa cotada adquirida é geralmente uma empresa com um único negócio ou que não conseguiu concretizar o seu desenvolvimento esperado, enquanto o adquirente espera tirar partido do estatuto de cotação da empresa adquirida para realizar rapidamente a sua própria cotação. A principal característica de uma listagem de fusões e aquisições de fachada é a rapidez, pois não há necessidade de passar pelo processo tradicional de IPO.

Uma listagem com financiamento de fachada é um processo pelo qual uma empresa que ainda não está listada abre o capital, injetando capital em uma empresa que já está listada em bolsa de valores e adquirindo o controle acionário ou o controle efetivo dessa empresa. Ao contrário de uma listagem de fusões e aquisições, neste modelo, a empresa listada adquirida não precisa necessariamente ter negócios ou ativos reais, mas existe como uma ferramenta de listagem. A principal característica da listagem por injeção shell é que o montante da injeção de capital é grande e geralmente exige o pagamento de uma alta taxa de aquisição.

Uma listagem de reorganização shell é um processo pelo qual uma empresa que ainda não está listada é reorganizada reestruturando seus negócios ou ativos com uma empresa que já está listada em bolsa de valores e, em seguida, a empresa reorganizada é listada por meio da empresa reorganizada. Neste modelo, a empresa reorganizada normalmente tem mais negócios ou ativos e continuará a crescer após a cotação. A principal característica de uma listagem de reorganização de fachada é que a listagem é obtida através da combinação de negócios ou ativos, que tem uma base de negócios mais substancial do que uma listagem de fusão e aquisição de fachada ou uma listagem de injeção de capital de fachada.

A listagem backdoor é um canal de listagem alternativo adotado por empresas que é mais simples em comparação às listagens tradicionais de IPO, mas ainda precisa atender a certas condições. E desta forma, ao tomar emprestado o estatuto de empresa cotada, podemos realizar a listagem rápida das empresas, mas temos de estar atentos ao seu risco e conformidade.

Quais são as empresas de listagem backdoor?

| nome da empresa |

Indústrias |

Abordagem shell |

| Aqiyi |

Entretenimento de vídeo |

Fusão reversa |

| Jindong Digital |

Fintech |

Injeção de capital da Shell |

| Loja VIP |

Comércio eletrônico |

Fusão reversa |

| Carro e casa |

Automotivo |

Reorganização |

| Pinduoduo |

Comércio eletrônico |

Aquisição reversa |

Quais são as condições para uma listagem backdoor?

Como, em geral, uma empresa que pretende abrir o capital precisa de ser aprovada pela Securities and Exchange Commission, o processo não só é mais complicado, como também é relativamente longo. Portanto, as empresas ansiosas por angariar fundos tomarão um atalho para escolher a listagem backdoor deste canal especial para atingir o seu objectivo. E antes de tudo, você precisa ter uma empresa “de fachada” adequada; geralmente, existem algumas empresas mal administradas e com baixo desempenho que foram listadas na empresa.

Além disso, uma empresa que pretenda contrair um empréstimo para abrir o capital também deve cumprir os padrões de listagem da bolsa de valores, incluindo situação financeira, rentabilidade, estrutura accionista, escala de negócios e outros requisitos. Estas normas garantem a robustez e a transparência das empresas cotadas e colocam certos desafios às empresas que pretendem abrir o capital.

A empresa cotada e a empresa-alvo precisam de chegar a um acordo sobre a transacção de fusão, incluindo a troca de rácios de acções, avaliação de activos, integração empresarial, e outros aspectos, que garantam uma transacção tranquila e um equilíbrio de interesses entre as duas partes. A duração desta fase pode variar dependendo da empresa e das condições do mercado, e geralmente leva de alguns meses a um ano.

Além disso, a operação de fusão necessita de ser aprovada pelos acionistas da empresa cotada e da empresa-alvo, o que normalmente exige a realização de uma assembleia geral de acionistas para votação. Este processo pode levar de algumas semanas a alguns meses, dependendo do agendamento da assembleia geral e da consideração das propostas.

As transações de fusão estão sujeitas à revisão e aprovação dos reguladores de valores mobiliários para garantir que a transação esteja em conformidade com as leis, regulamentos e normas de mercado e para salvaguardar os interesses dos investidores e a estabilidade do mercado. A duração do processo de aprovação depende da eficiência dos reguladores e da extensão do seu escrutínio sobre o conteúdo da transação, que normalmente varia de alguns meses a um ano.

As empresas cotadas são obrigadas a divulgar integralmente aos investidores informações relevantes sobre a transação de fusão, incluindo a motivação da transação, os efeitos esperados, os fatores de risco, etc., para garantir que os investidores compreendem o conteúdo e o impacto da transação e tomam decisões de investimento informadas. Este processo pode levar várias semanas ou vários meses.

Após a conclusão de todos os procedimentos de aprovação e divulgação, a transação de fusão é formalmente concluída, as ações da empresa-alvo são incorporadas à empresa cotada e a empresa-alvo torna-se uma subsidiária da empresa cotada, realizando uma listagem backdoor. O tempo para concluir a transação depende do progresso e da conclusão das etapas anteriores e pode levar de vários meses a vários anos.

O primeiro passo é escolher um shell adequado, que geralmente é uma empresa listada com mau funcionamento e desempenho moderado. Para serem empresas listadas através de aquisição direta de reorganização de ativos e outras formas de injetar seus próprios ativos para obter o controle da empresa de fachada, a shell ainda completou.

A listagem backdoor é boa ou ruim.

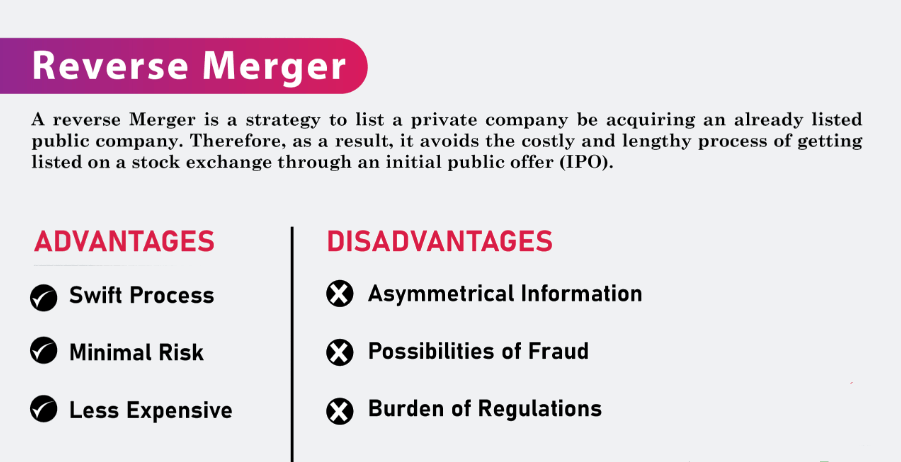

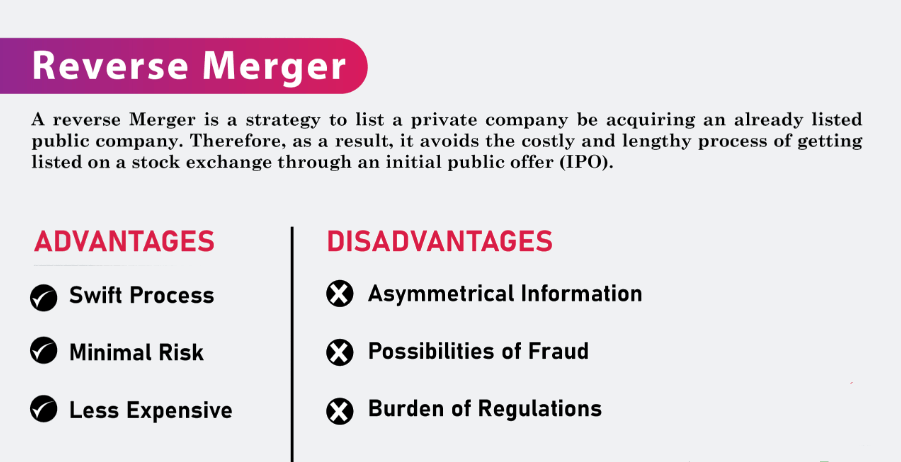

Como alternativa aos IPOs tradicionais, tem sido preferido por algumas empresas nos últimos anos. As suas vantagens residem no processo relativamente simplificado e no baixo custo temporal, que permitem às empresas entrar mais rapidamente no mercado de capitais e obter apoio financeiro e reconhecimento do mercado. No entanto, também apresenta alguns riscos e desvantagens, tais como elevados custos de aquisição, assimetria de informação e alterações na estrutura accionista, que necessitam de ser cuidadosamente avaliados e ponderados pelas empresas.

As empresas de fachada enfrentam o risco de serem fechadas, uma vez que os preços das suas ações são geralmente baixos. No entanto, uma vez cotada na bolsa, uma empresa-fantasma tende a estimular expectativas positivas dos investidores em relação às acções da empresa e pode até desencadear um aumento da especulação, conduzindo a um aumento significativo no preço das acções. Neste caso, a empresa de fachada conseguiu ganhar uma nova vida desta forma, uma vez que as ações da empresa de fachada, de outra forma arriscada, tornaram-se muito mais atrativas no mercado depois disso.

Os investidores têm normalmente expectativas mais elevadas de que a empresa cotada irá obter um melhor desempenho e potencial de crescimento futuro, aumentando assim o preço das ações. Esta reacção positiva do mercado proporciona ainda mais às empresas cotadas mais oportunidades para angariar capital e aumentar a sua competitividade no mercado.

Para as empresas-alvo que desejam abrir o capital, esta listagem acelerada também permite à empresa aceder mais rapidamente ao financiamento do mercado de capitais, o que pode ajudar a acelerar o crescimento e a expansão da empresa. Ao mesmo tempo, também proporciona à empresa-alvo mais flexibilidade na escolha do momento certo para abrir o capital e responder melhor às mudanças do mercado e aos desafios competitivos.

Além disso, esta abordagem permite à empresa-alvo evitar algumas das incertezas e riscos associados ao processo tradicional de IPO, tais como aceitação do mercado e incerteza de preços, reduzindo assim o risco de abertura de capital. Também pode permitir que a empresa-alvo entre mais rapidamente no mercado de capitais e atraia mais atenção e injecção de capital dos investidores, melhorando assim a posição de mercado da empresa e o valor da marca.

No entanto, a listagem backdoor também apresenta alguns riscos e desvantagens potenciais. Em primeiro lugar, significa que a empresa deve suportar custos de aquisição mais elevados, incluindo o preço de aquisição e os custos de reestruturação. Estes custos podem ter algum impacto negativo na posição financeira da empresa, especialmente se for necessária a integração e reorganização do negócio após a aquisição.

Além disso, se o desempenho ou a qualidade dos activos da empresa-alvo for fraco, poderá também ter um impacto negativo na empresa já cotada, afectando a sua reputação e o desempenho do preço das acções. Isto pode levar ao enfraquecimento da confiança dos investidores na empresa cotada, a uma queda no preço das ações ou até mesmo desencadear perdas para os investidores e processos judiciais.

Em segundo lugar, existe o problema da assimetria de informação e da falta de transparência. Como pode haver diferenças nos dados históricos, na situação financeira e no desempenho operacional da empresa-fantasma e da empresa-alvo, é difícil para os investidores obter informações abrangentes e precisas sobre a empresa-alvo. Esta incerteza pode dificultar aos investidores a avaliação precisa do valor e do risco do negócio, aumentando a incerteza e o risco do investimento.

Além disso, a estrutura acionária da empresa poderá sofrer alterações em decorrência da reorganização, o que poderá resultar em uma diluição do percentual acionário dos acionistas originais. Durante o processo de reorganização, a empresa-fantasma normalmente emite novas acções aos accionistas da empresa-alvo como contrapartida da transacção, o que diluirá o rácio de participação dos accionistas originais e reduzirá o seu interesse na empresa recentemente cotada. Isto pode ter um impacto negativo nos interesses dos acionistas originais, uma vez que o seu controlo e direitos de dividendos na empresa podem ser diminuídos.

Como isso geralmente é conseguido através de fusões e aquisições de empresas retiradas da bolsa, isso pode levar à listagem de algumas empresas mal administradas que deveriam ter sido retiradas da bolsa como empresas de fachada. Este fenómeno prejudicou gravemente o mecanismo original de exclusão do mercado de valores mobiliários e pode representar riscos para os investidores. Além disso, a especulação sobre acções de conceito de bombardeamento também acarreta certos riscos, uma vez que as flutuações nos preços das acções podem ser afectadas pela especulação do mercado e por comportamentos especulativos, e os investidores precisam de ser cautelosos relativamente a tais situações.

Em conclusão, a cotação backdoor, enquanto cotação alternativa aos IPO tradicionais, proporciona um canal de financiamento alternativo para algumas empresas, mas também traz uma série de problemas e riscos. Os investidores precisam de ser cautelosos na avaliação dos riscos e na racionalização dos seus investimentos e gestão financeira quando participam em ações dessas empresas cotadas.

Vantagens e desvantagens da listagem backdoor e da listagem IPO

| Características |

Listagem backdoor |

IPO (oferta pública inicial) |

| Métodos de qualificação |

Controle de aquisição e injeção de ativos. |

Obtenha financiamento por meio de licenças administrativas. |

| Critérios de Auditoria |

Requisitos mais baixos do que um IPO. |

Mais rigorosas, por bolsa e regras regulatórias. |

| Custo de tempo |

Processo simplificado, cronograma de listagem mais rápido. |

Superior, envolve longa revisão e aprovação. |

| Nível de sacrifício dos acionistas |

Custos mais elevados significam mais transferências de capital. |

Relativamente pequeno, menos sacrifício para os acionistas |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.