Embora as pessoas tenham visto o termo IPO na Internet e não estejam familiarizadas com ele, o que exatamente é é vago para muitos. Quem conhece um pouco sabe que tem relação com o IPO, mas não é possível deixar totalmente claro. Por esse motivo, falaremos com você sobre o processo e as vantagens da listagem de IPO.

O que significa IPO?

O nome completo é Initia Public Offer, que significa Oferta Pública Inicial, e refere-se à primeira vez que uma empresa disponibiliza suas ações aos investidores para que as ações da empresa possam ser listadas e negociadas em bolsa de valores. Por meio dele, uma empresa pode captar recursos e disponibilizar suas ações no mercado público. Geralmente esse é um passo importante para uma empresa crescer e expandir seus negócios ou aumentar sua visibilidade.

Quando uma empresa precisa crescer e se expandir, principalmente quando precisa de dinheiro, há muitas maneiras de fazer isso. Uma delas é ganhá-lo por conta própria, mas é claro que nem todas as empresas ganham dinheiro suficiente. A segunda maneira é ir ao banco e pedir dinheiro emprestado. O empréstimo de dinheiro acarreta juros e nem todas as empresas podem pagá-lo.

Portanto, existe uma terceira forma, que é arrecadar dinheiro vendendo algumas ações da empresa, o que significa simplesmente pedir dinheiro a alguém. Uma maneira de fazer isso é dizer às pessoas que você é uma empresa de capital aberto. Tornar-se uma empresa de capital aberto é um sonho para muitas empresas, e uma das formas mais populares de fazer isso é chamada de IPO.

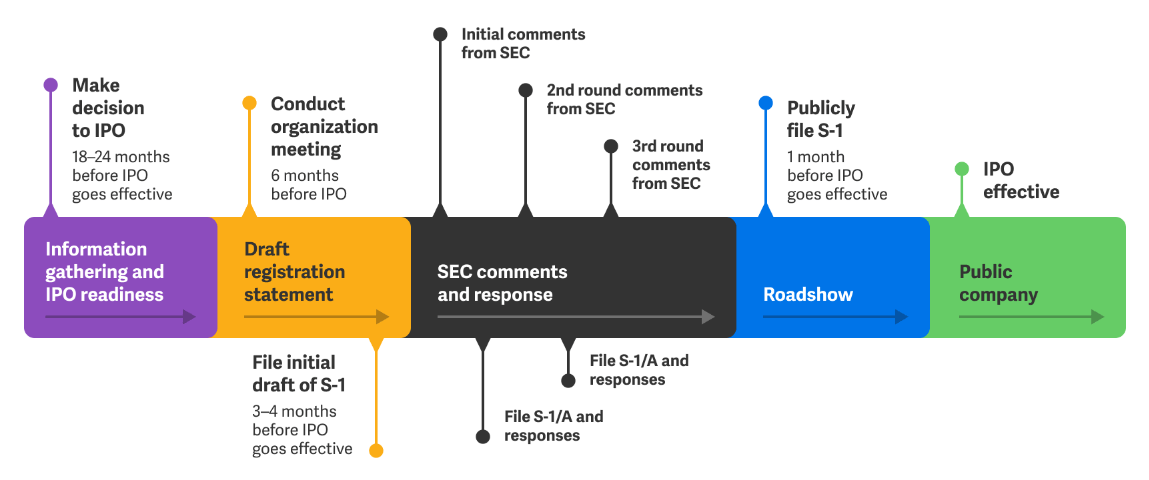

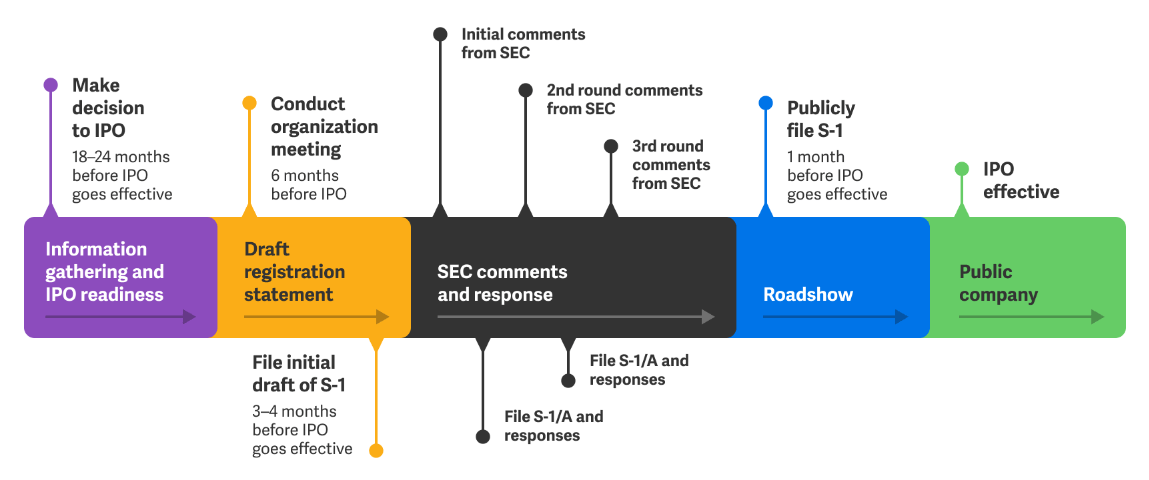

O processo de abertura de capital em um IPO consiste simplesmente em primeiro escolher uma bolsa de valores onde você deseja abrir o capital, como a NASDAQ nos Estados Unidos. Em seguida, um banco de investimento contraparte deve ser escolhido como subscritor. É o responsável por avaliar e auxiliar na venda do estoque, de forma semelhante a uma venda. Depois disso, uma vez determinado o preço das ações, é feito o marketing, como roadshows, para aumentar a visibilidade da empresa por meio do hype da mídia. Quando o processo for concluído, você poderá obter os recursos de financiamento.

É importante notar que os bancos de investimento, como subscritores, têm um grande interesse nisso. Existem também os primeiros investidores, como capitalistas de risco e outras organizações que arrecadam dinheiro, que têm muitas ações nas mãos. Depois que uma empresa conclui seu IPO e suas ações se tornam públicas, essas organizações podem lucrar por meio do mercado secundário, o mercado de ações.

Uma empresa que planeja um IPO geralmente inicia seus preparativos com meses ou até anos de antecedência. Isso porque precisa garantir que a gestão da informação financeira e dos processos internos, etc., esteja alinhada com as regras pertinentes da bolsa de valores escolhida para a listagem. A empresa preparará um prospecto com base no aconselhamento de um corretor da bolsa, uma empresa de valores mobiliários ou um banco de investimento envolvido em negócios de listagem. O documento listará todos os dados da empresa, após o que a empresa divulgará a listagem em jornais ou na internet por meio de um consultor.

As ações geralmente são vendidas a instituições como fundos de pensão, seguradoras e fundos de investimento. Estas instituições e bancos de investimento também podem subscrever estas ações, o que significa que os operadores de valores mobiliários utilizam a sua credibilidade no mercado de valores mobiliários para vender os valores mobiliários no prazo estipulado de validade da emissão.

Isso significa que essas instituições concordam em recomprar todas as ações que não foram vendidas nesse período. É claro que os consultores da empresa realizarão pesquisas suficientes para definir um preço para as ações que garanta que elas possam ser vendidas para que os subscritores não tenham que comprá-las novamente.

A empresa então lista as ações em uma bolsa escolhida, o que significa que a empresa também está sujeita a um escrutínio público mais amplo e à atenção da mídia. Se o negócio for bem-sucedido, o valor das ações será valorizado e todos os acionistas receberão um ganho de capital. Os acionistas geralmente incluem executivos de empresas e start-ups, e às vezes funcionários, uma vez que compraram ou adquiriram as ações na oferta pública inicial.

No caso de empresas menores, os investidores têm pouco interesse em comprar e vender ações dessa empresa. Então, essas ações são consideradas ilíquidas e, portanto, o preço das ações cai. Este é um risco que toda empresa pública deve correr.

As três etapas da listagem de IPO

| Estágio

|

Descrição

|

Etapas importantes

|

| Preparação

|

Empresa escolhe IPO com subscritores e exchange.

|

Selecione banco de investimento e troca

|

| Submissão

|

Prospecto arquivado, aguardando análise e aprovação

|

Arquive documentos e aguarde a revisão regulatória

|

| Listagem

|

Ações da empresa listadas, entrando no mercado público.

|

Transação inicial, empresa torna-se listada

|

Qual é a diferença entre um IPO e uma listagem?

São dois conceitos relacionados, mas diferentes. Uma oferta pública inicial refere-se ao processo pelo qual uma empresa vende suas ações publicamente em uma bolsa de valores pela primeira vez. Antes disso, as ações da empresa eram geralmente negociadas de forma privada e detidas por apenas alguns investidores. Ao realizar um IPO, uma empresa pode oferecer suas ações ao público com o objetivo de levantar capital e aumentar a visibilidade da empresa. O processo inclui etapas como preencher um prospecto, oferecer ações e determinar o preço da oferta.

Uma listagem significa que as ações da empresa estão oficialmente listadas e negociadas na bolsa de valores. Após a listagem, os investidores podem negociar na bolsa comprando e vendendo ações. Depois que uma empresa conclui sua oferta pública inicial, ela pode solicitar a listagem se suas ações atenderem aos requisitos de listagem da bolsa. A listagem facilita a circulação das ações da empresa e melhora a transparência da empresa e a capacidade de levantar capital.

No geral, um IPO é um processo, enquanto a listagem é um estado. Uma empresa consegue ser listada por meio de um IPO e, uma vez listada com sucesso, suas ações podem ser listadas e negociadas na bolsa de valores.

Quanto tempo leva de um IPO até uma listagem?

Quanto tempo leva de um IPO até uma listagem?

Este tempo irá variar dependendo da empresa, das condições do mercado e dos procedimentos regulatórios e, em geral, todo o processo de IPO pode levar de alguns meses a um ano.

O primeiro passo é durante o período de preparação, que leva vários meses. É neste momento que a empresa precisa de começar a preparar documentos relevantes, incluindo demonstrações financeiras, planos de negócios, documentos legais, etc. Isto inclui, entre outras coisas, a seleção de subscritores e bolsas, o que normalmente leva de 1 a 2 meses. O banco de investimento é escolhido como subscritor e é escolhida a bolsa de valores onde será feita a listagem.

E para realizar a devida diligência e avaliação, o que leva de 2 a 3 meses. Durante este período, a empresa precisa realizar a devida diligência com os subscritores para determinar a avaliação da empresa e o preço de emissão.

O próximo é o período de inscrição, que também leva vários meses. Normalmente, leva de 2 a 3 meses, durante os quais a empresa precisa enviar os documentos de solicitação de IPO aos reguladores de valores mobiliários relevantes para revisão e informações adicionais. Por exemplo, preencher um pedido de registro junto a um regulador (por exemplo, SEC nos EUA), incluindo informações financeiras detalhadas e operações comerciais.

Mais uma vez, há um período de revisão, que varia de algumas semanas a alguns meses. O regulador de valores mobiliários analisa as finanças da empresa, o modelo de negócios, etc., e faz perguntas. A empresa precisa responder positivamente e pode precisar revisar seus documentos. O regulador analisa o pedido de registo da empresa para garantir que as divulgações são adequadas e em conformidade e, em última análise, aprova a empresa para uma oferta pública inicial.

Isto é seguido pela fase de promoção, comumente chamada de roadshow. Isso leva de 1 a 2 meses, durante os quais a empresa comercializa com subscritores e realiza roadshows para atrair investidores. As ações são comercializadas para potenciais investidores. Depois vem a fase de oferta, que leva de alguns dias a algumas semanas. É utilizado para determinar o preço final da oferta, conduzir a oferta de ações e alocar as ações aos investidores. Determinar o preço da oferta e a quantidade de ações a serem alocadas aos investidores.

Por fim, há a listagem e negociação, que é o primeiro dia de negociação das ações da empresa. Este é o dia em que as ações da empresa são listadas na bolsa de valores e os investidores podem começar a negociar no mercado aberto. Através da listagem oficial em bolsa de valores, as ações passam a ser negociadas no mercado secundário.

No geral, todo o processo desde o IPO até a listagem pode levar de seis meses a um ano, mas as especificidades variam dependendo do tamanho da empresa, das condições de mercado e dos procedimentos regulatórios. Esta é a razão pela qual muitas empresas não optam por abrir o capital num IPO; na verdade, é mais demorado e trabalhoso, além de caro.

Auditoria de IPO

É quando uma empresa passa por um processo de auditoria por um auditor profissional para garantir a exatidão, conformidade e transparência de suas demonstrações financeiras antes de um IPO. Este processo de auditoria é um componente chave na fase de preparação de um IPO e normalmente inclui uma auditoria de demonstrações financeiras, uma auditoria de controle interno, uma auditoria de conformidade legal e uma auditoria de conformidade comercial.

Uma auditoria das demonstrações financeiras é uma auditoria abrangente das demonstrações financeiras de uma empresa pelo auditor para garantir que elas reflitam de forma verdadeira e precisa a posição financeira, o desempenho e os fluxos de caixa da empresa. Uma auditoria de controle interno, por outro lado, refere-se à avaliação do auditor do sistema de controle interno da empresa para garantir que ele seja eficaz na prevenção de erros e fraudes e no fornecimento de relatórios financeiros confiáveis.

A auditoria de conformidade legal é onde o auditor auxilia a empresa a garantir que suas atividades comerciais e relatórios financeiros estejam em conformidade com os regulamentos e requisitos legais relevantes e a se proteger contra possíveis riscos legais. A auditoria de conformidade empresarial, por outro lado, visa garantir que as atividades comerciais da empresa estejam em conformidade com as normas do setor e padrões relevantes e para proteger contra possíveis riscos operacionais.

O objetivo é fornecer à empresa um relatório financeiro verificado de forma independente, o que aumenta a confiança dos investidores na empresa e estimula mais investidores a participarem do IPO. Também ajuda a proteger os direitos e interesses dos investidores públicos e a garantir a saúde e a transparência do mercado de IPO.

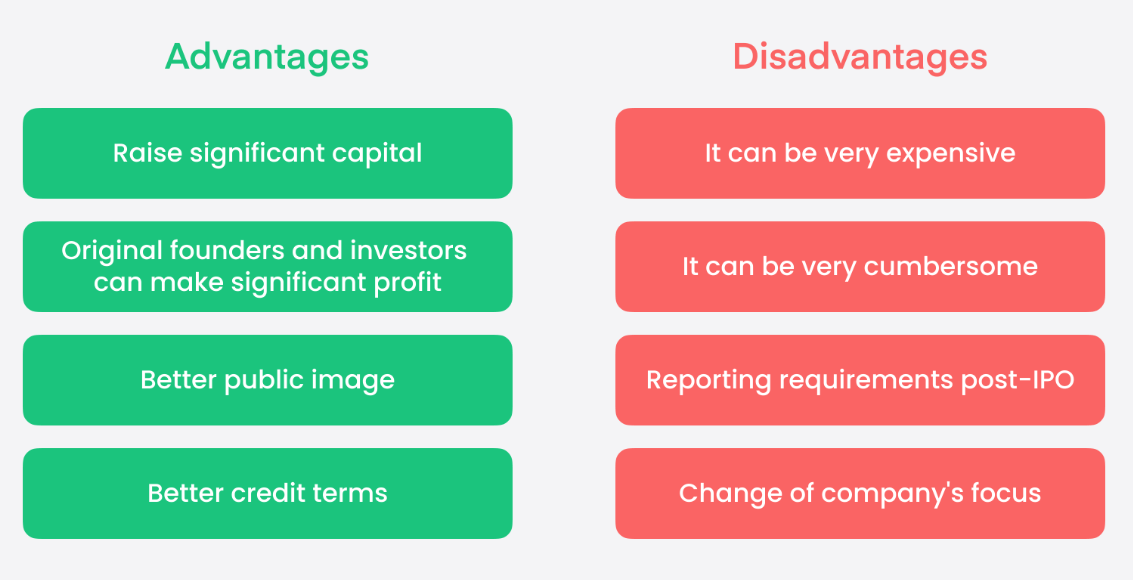

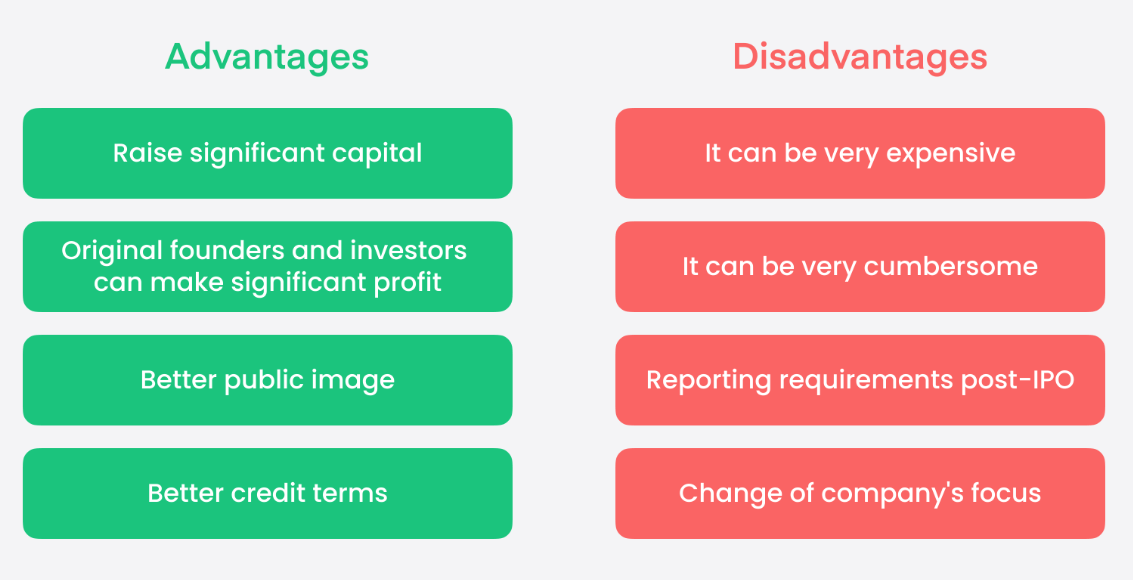

Vantagens de um IPO

Vantagens de um IPO

A vantagem é que, uma vez realizada uma oferta pública inicial bem-sucedida, ela pode levantar uma grande quantidade de capital. Por exemplo, a Alibaba abriu o capital na Bolsa de Valores de Nova Iorque em 2014 e arrecadou mais de 20 mil milhões de dólares. Também ajuda a empresa a aumentar a exposição e a visibilidade, o que naturalmente aumenta as vendas e os lucros futuros.

Para os investidores, abrir o capital é a melhor forma de comprar ações de uma empresa. É difícil para todos comprar ações da empresa se a empresa não estiver listada. Portanto, uma listagem de IPO é uma situação ganha-ganha tanto para a empresa quanto para os investidores.

A desvantagem é que quando uma empresa está listada na bolsa de valores, ela está sujeita a muitas regras dos reguladores. A empresa deve publicar todas as informações financeiras que possam ser favoráveis aos seus concorrentes. Além disso, a empresa que realiza o IPO deve ter um bom desempenho perante o público e, caso o mercado não concorde com o preço do IPO, isso pode resultar na necessidade de captação de recursos adicionais, fazendo com que o preço das ações caia.

Em comparação com outras formas de abertura de capital, os IPOs oferecem diversas vantagens, tais como escala de financiamento, reconhecimento público, aumento da avaliação corporativa e oportunidades de lucrar com o capital próprio.

As ofertas públicas iniciais proporcionam às empresas meios diversificados de financiamento e capital em grande escala, o que ajuda a apoiar a expansão e o crescimento empresariais. É usado principalmente para levantar capital em grande escala através da emissão de ações ao público, que é então utilizado para expansão de negócios, pesquisa e desenvolvimento e marketing.

É também uma oportunidade de publicidade e marketing, que pode aumentar a visibilidade da empresa e atrair mais investidores e clientes. E permite que as ações da empresa sejam listadas em bolsa, o que aumenta o reconhecimento público da empresa. As empresas cotadas têm maior probabilidade de atrair a atenção dos investidores e dos meios de comunicação, o que ajuda a construir uma imagem de marca. Depois, apresentar-se na bolsa para atrair mais investidores e atenção da mídia, aumentando a visibilidade e exposição da empresa.

As ações detidas pelos primeiros investidores e pela equipe fundadora podem ser sacadas por meio da negociação de ações após a listagem no mercado de ações para obter o retorno do investimento. Esta é uma oportunidade para os fundadores da empresa, investidores anjos, etc., sacarem dinheiro. Também é possível incentivar uma parte do capital dos empregados através de opções de acções e outras formas de incentivos para aumentar a lealdade e a motivação dos empregados e para atrair e reter talentos excepcionais.

Após a listagem, a capitalização de mercado da empresa será determinada pelas forças de mercado e os investidores decidirão o preço de compra das ações com base no desempenho, nas perspectivas e em outros fatores da empresa. Uma cotação bem-sucedida ajuda a aumentar a valorização da empresa, refletindo o reconhecimento do valor da empresa pelo mercado e proporcionando condições mais favoráveis para financiamento futuro.

A listagem das ações de uma empresa em bolsa permite que elas sejam compradas e vendidas no mercado secundário, aumentando a liquidez do patrimônio e facilitando aos investidores a compra e venda de ações da empresa. Também facilita aos acionistas a liquidação dos seus investimentos e proporciona aos funcionários liquidez para prémios de participação.

Um IPO bem-sucedido é frequentemente visto como um símbolo do sucesso de uma empresa no mercado, ajudando a aumentar o reconhecimento da empresa no mercado e a confiança dos investidores. Também aumentará a reputação corporativa e a transparência da empresa, o que ajudará a empresa a construir relacionamentos mais fortes com investidores e parceiros.

Abrir o capital significa que uma empresa passou no escrutínio regulatório e atende aos critérios para negociação pública, o que pode aumentar a credibilidade e a reputação da empresa aos olhos dos investidores e consumidores. E exige que as empresas sigam padrões de governação financeira e empresarial mais padronizados e transparentes, o que pode ajudar a melhorar a governação corporativa e a reforçar o desenvolvimento sustentável das empresas.

Um IPO é uma decisão estratégica para empresas que traz capital rico, maior visibilidade, capitalização de mercado e outros benefícios para a empresa e ajuda a promover o desenvolvimento e o crescimento da empresa. No entanto, para além destes benefícios, existem alguns desafios e custos que não são aplicáveis a todas as empresas. Outras rotas de listagem, como listagem shell, aquisição de propósito especial (SPAC) e listagem direta, oferecem mais flexibilidade.

Etapas do processo de listagem de IPO

| Passos

|

DESCRIÇÃO

|

| Selecione subscritores e bolsas

|

Identifique bancos de investimento e bolsas de listagem

|

| Due diligence e preparação de materiais

|

Prepare o prospecto do IPO para transparência financeira.

|

| Envio de Prospecto

|

Arquive com a SEC e aguarde revisão e aprovação

|

| Roadshow e promoção

|

Interaja com investidores e conduza marketing

|

| Determine o preço e a quantidade de emissão

|

Defina os detalhes do IPO com base na demanda do mercado.

|

| Listagem e negociação

|

As ações da Companhia começam a ser negociadas na data de listagem.

|

| Operações de mercado subsequentes

|

Atenda aos requisitos de listagem e interaja com as partes interessadas.

|

| Operações contínuas e crescimento

|

Mantenha a presença pública, aumente a capitalização de mercado.

|

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

Quanto tempo leva de um IPO até uma listagem?

Quanto tempo leva de um IPO até uma listagem? Vantagens de um IPO

Vantagens de um IPO