Os mercados se encaminham para a divulgação do PMI de Serviços do ISM dos EUA hoje, com o dólar em baixa e os títulos do Tesouro ainda precificando mais afrouxamento monetário do Fed. O índice DXY está sendo negociado logo acima de 99, próximo às mínimas recentes, enquanto os rendimentos dos títulos do Tesouro de 2 e 10 anos estão em torno de 3,5% e 4,1%, respectivamente, bem abaixo de seus picos no início do ano.

O consenso está um pouco abaixo da projeção anterior de 52,4, com a maioria das mesas de operações prevendo algo em torno de 52,0 a 52,1, ainda em zona de expansão.

Para os operadores de câmbio e de taxas de juros, a questão é simples: este comunicado reforça a narrativa de uma "aterrissagem suave com cortes" ou inclina a balança para uma desaceleração mais acentuada do crescimento?

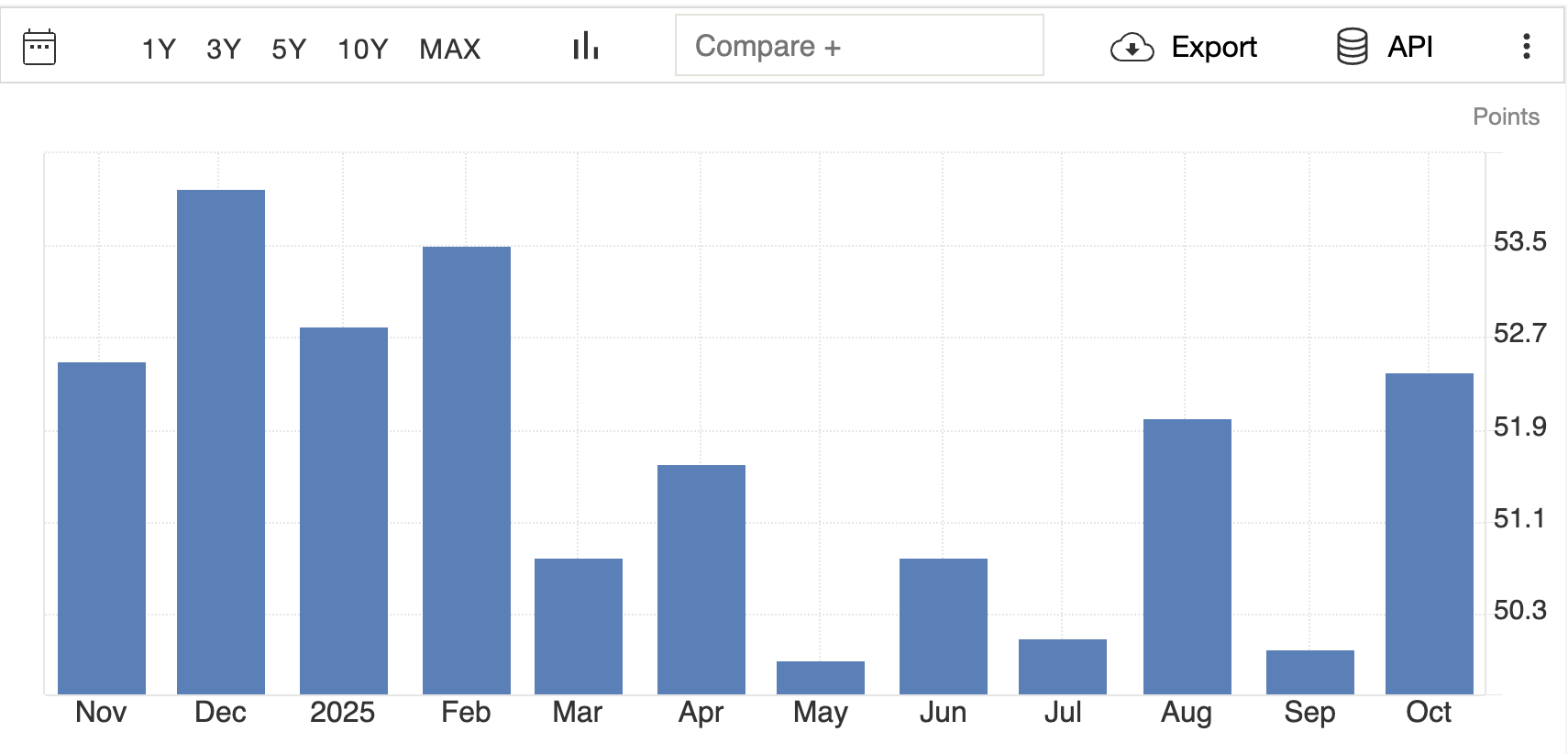

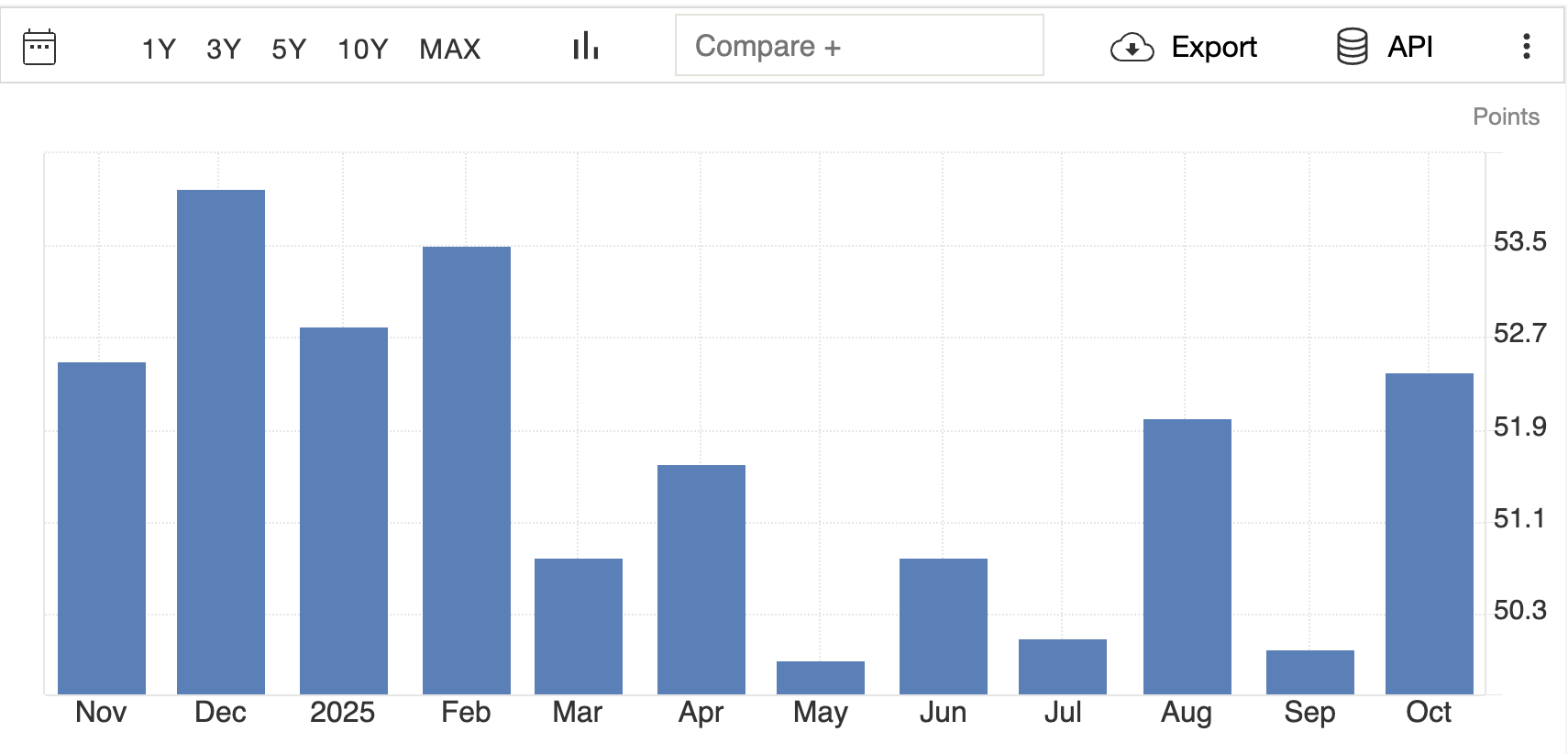

Situação do setor de serviços dos EUA antes do lançamento de hoje

| Mês de 2025 |

PMI de destaque |

vs Nível 50 |

Comentário breve |

| Outubro |

52,4 |

Acima |

Retomando uma expansão decente, atingindo o maior patamar em 8 meses |

| Setembro |

50,0 |

Plano |

Setor de serviços estagnado, novas encomendas reduzidas |

| Agosto |

52,0 |

Acima |

A expansão moderada é retomada |

| Julho |

50.1 |

Pouco acima |

Essencialmente plano |

| Junho |

50,8 |

Acima |

Crescimento moderado |

| Maio |

49,9 |

Ligeiramente abaixo |

Contração marginal |

| Abril |

51,6 |

Acima |

Expansão moderada |

| Mar |

50,8 |

Acima |

Crescimento suave |

| Fevereiro |

53,5 |

Acima |

Início de ano mais forte |

| Janeiro |

52,8 |

Acima |

Expansão sólida prevista para 2025 |

O padrão é claro: o motor de serviços ainda está funcionando, mas em uma velocidade menor do que em 2022-2023. Uma quebra definitiva abaixo de 50 seria uma informação nova; qualquer valor em torno de 52 mantém a narrativa atual intacta.

O que o índice PMI de serviços do ISM dos EUA de outubro, de 52,4, nos revelou?

Outubro registrou uma clara melhora após um período estável de 50,0 em setembro. O relatório do ISM destacou:

Índice de Gerentes de Compras (PMI) de Serviços: 52,4 (de 50,0), o maior desde fevereiro, o oitavo mês de expansão de 2025.

Atividade empresarial: 54,3 (de 49,9), produção retomando o crescimento sólido.

Novos pedidos: 56,2 (de 50,4), o maior número desde outubro de 2024.

Emprego: 48,2 (de 47,2), ainda em contração, mas ligeiramente menos fraco.

Portanto, a demanda e a atividade estão boas, mas as empresas estão cautelosas em relação às contratações. Essa é exatamente a combinação que permite ao Fed continuar cortando as taxas de juros sem parecer imprudente em relação à inflação, enquanto durar.

Serviços versus manufatura: Uma economia dividida

Embora o setor de serviços tenha apresentado recuperação, o setor manufatureiro permaneceu fraco. O PMI industrial do ISM de outubro foi de 48,7, o oitavo mês consecutivo de contração, e leituras mais recentes mostram que as fábricas ainda enfrentam dificuldades.

Essa divisão entre serviços resilientes e indústrias frágeis é o motivo pelo qual os mercados consideram os dados de serviços divulgados hoje como um indicador mais confiável da demanda interna dos EUA. Se o setor de serviços começar a se aproximar novamente dos 50 anos, a narrativa de uma "aterrissagem suave" começará a parecer frágil.

Pressão inflacionária dentro da pesquisa

O índice de preços de outubro, em 70,0, sinalizou uma inflação mais acelerada dos custos de insumos para empresas do setor de serviços, impulsionada pela mão de obra e por alguns materiais. Esse valor está bem acima da zona de conforto de longo prazo e é o mais alto desde outubro de 2022.

Em outras palavras, a expansão é modesta, mas a pressão sobre os preços dos serviços não se dissipou completamente. É por isso que o Fed está afrouxando a política monetária apenas gradualmente, e por que uma grande surpresa negativa hoje seria importante; isso indicaria que o lado do crescimento do mandato está se deteriorando mais rapidamente do que o problema da inflação.

Consenso para o PMI de Serviços do ISM de hoje

Os calendários de mercado mostram que o PMI de Serviços do ISM de novembro será divulgado às 10h (horário do leste dos EUA) do dia 3 de dezembro de 2025, com as seguintes datas:

Limiares a serem observados:

Acima de 53: sinal claro de demanda resiliente

51–52: "Ok, mas diminuindo a velocidade"

50 ou menos: efetivamente um sinal de estagnação/contração precoce

A posição do dólar antes da impressão

O Índice do Dólar Americano (DXY) está sob pressão, com os investidores apostando em um ciclo de afrouxamento monetário entre 2025 e 2026. Está sendo negociado na faixa de 99,2 a 99,4, após registrar sua pior semana em cerca de quatro meses e romper as máximas recentes próximas a 100,25.

Análises técnicas recentes indicam que o DXY está oscilando logo acima de uma linha de tendência ascendente e uma zona de confluência em torno de 99,35, onde a média móvel de 50 dias e as mínimas anteriores se alinham.

Caso essa resistência ceda, o próximo suporte significativo estará próximo das mínimas de novembro, ligeiramente abaixo de 99,00.

Rendimentos dos títulos do Tesouro dos EUA: foco nos títulos de 2 e 10 anos

Em relação às taxas:

O rendimento dos títulos do Tesouro americano com vencimento em 2 anos está em torno de 3,51% (em 2 de dezembro), abaixo dos mais de 4,1% registrados há um ano e próximo ao limite inferior de sua faixa recente.

O rendimento dos títulos com vencimento em 10 anos está sendo negociado em torno de 4,08%, após oscilar entre aproximadamente 3,96% e 4,17% nas últimas semanas.

O rendimento dos títulos de 2 anos serve como principal indicador da política do Federal Reserve no mercado, enquanto o rendimento dos títulos de 10 anos reflete uma combinação de expectativas de crescimento e prêmio de prazo. Um índice ISM forte tende a impulsionar ambos para cima, mas o rendimento dos títulos de curto prazo geralmente reage mais fortemente.

Painel técnico: Dólar e rendimentos em torno do lançamento

Aqui está um mapa técnico compacto que você pode adicionar diretamente às suas anotações:

| Instrumento |

Último nível* |

Tendência de curto prazo |

Níveis de suporte principais |

Níveis de resistência principais |

Nota de negociação |

| Índice DXY |

~99,3 |

Recuo de mais de 100 |

99,00, depois 98,50 |

99,80, depois 100,25–100,40 |

A faixa de 99,0 a 99,3 é decisiva; um resultado forte do ISM pode pressionar as posições vendidas de volta para perto de 100, enquanto um resultado fraco pode levar a uma queda acentuada. |

| Rendimento de 2 anos nos EUA |

3,51% |

Suave deriva para baixo |

3,45%, depois 3,40% |

3,60%, depois 3,70% |

Os preços de curto prazo estão atrelados às expectativas de cortes no Fed; uma leitura positiva do ISM poderia aumentar as chances de menos cortes ou de cortes mais tardios, elevando os rendimentos em 5 a 10 pontos-base. |

| Rendimento dos títulos do Tesouro americano de 10 anos |

~4,08% |

De lado |

4,00%, depois 3,96% |

4,15%, depois 4,20% |

A extremidade longa reage mais ao tom de crescimento; uma leitura abaixo de 50 favoreceria um teste abaixo de 4,0%, enquanto uma impressão firme mantém 4,15–4,20% em jogo. |

*Os níveis referentes ao fechamento do mercado nos EUA em 2 e 3 de dezembro de 2025 serão incluídos na divulgação.

Manual de negociação: Três caminhos após a divulgação do ISM

1. Forte potencial de alta (≈53 ou superior)

Se a manchete for impressa claramente acima do consenso, com novas encomendas firmes e atividade comercial:

Dólar: O DXY provavelmente se recuperará após atingir a marca de 99 e voltará a subir em direção a 99,8-100+. Posições vendidas de curto prazo em dólar nos pares EUR/USD e GBP/USD podem sofrer pressões.

Rendimento dos títulos de 2 anos: As taxas de curto prazo podem subir de 5 a 10 pontos-base, à medida que os investidores reduzem as expectativas de cortes em dezembro e no início de 2026.

Rendimento dos títulos de 10 anos: sobe, mas de forma mais modesta; a curva de juros pode se achatar ligeiramente se o mercado interpretar isso como "crescimento aceitável, mas o Fed ainda cauteloso".

Sentimento de risco: As ações podem inicialmente reagir positivamente ao sinal de crescimento, mas perder força se os rendimentos mais altos impactarem negativamente o mercado; moedas de alto beta (AUD, NZD) podem ter um desempenho inferior ao do dólar.

2. Expansão suave, mas ainda em curso (≈51–52)

Este é o resultado de "contornar o impasse", próximo do consenso, com uma pequena queda em relação aos 52,4, sem grandes novidades nos subíndices.

Dólar: Provavelmente oscilando dentro de uma faixa estreita; DXY se mantém entre 99,0 e 99,8.

Rendimentos: Movimentos leves; os títulos de 2 anos permanecem ancorados perto de 3,4–3,6%, e os de 10 anos na faixa de 4,0–4,15%.

Precificação do Fed: O mercado continua inclinado para um corte em dezembro, mas a divulgação dos resultados não força uma reprecificação em nenhuma direção.

3. Surpresa negativa clara (≤51, especialmente abaixo de 50)

Se os dados mostrarem uma desaceleração acentuada, especialmente se as novas encomendas ou a atividade empresarial caírem para perto de 50 e o emprego permanecer fraco:

Dólar: O índice DXY corre o risco de romper abaixo de 99,0, potencialmente abrindo caminho para a área de 98,5 e reforçando a tendência de baixa mais ampla.

Rendimentos: O rendimento dos títulos de 2 anos poderá cair 10 pontos base ou mais, à medida que os investidores precificam uma aceleração do afrouxamento monetário, com os títulos de 10 anos provavelmente seguindo um caminho semelhante, embora com menor intensidade, acentuando assim a inclinação da curva de rendimentos.

Ativos de risco: ações e crédito podem se valorizar com a possibilidade de "mais cortes", mas se o mercado interpretar isso como um risco real de recessão, o movimento pode se transformar em uma aversão ao risco clássica, com o dólar forte em relação aos mercados emergentes e moedas de alto beta.

Perguntas frequentes sobre o PMI de Serviços do ISM dos EUA

1. A que horas é divulgado o PMI de Serviços do ISM dos EUA e com que frequência?

O PMI de Serviços do ISM é publicado uma vez por mês, geralmente no terceiro dia útil, às 10h00, horário do leste dos EUA.

2. Um PMI de serviços do ISM mais alto sempre fortalece o dólar americano?

Nem sempre, mas em relação às expectativas, geralmente faz diferença. Um resultado melhor do que o previsto costuma ser positivo para o dólar, pois reduz ou adia as probabilidades de um corte de juros por parte do Fed.

3. O PMI de Serviços do ISM é mais importante para os mercados do que o relatório de empregos não agrícolas?

O relatório de empregos não agrícolas (Nonfarm Payrolls) continua sendo o indicador econômico mais acompanhado dos EUA, mas em meses com números de emprego sem grandes destaques, uma surpresa significativa no PMI de Serviços do ISM pode impactar o dólar e os rendimentos quase na mesma proporção.

Conclusão

Na expectativa da divulgação de hoje, o cenário é bastante claro: o Fed está afrouxando a política monetária, o dólar está fraco, mas não em colapso, e o setor de serviços está crescendo em um ritmo mais lento, porém ainda positivo. Um resultado próximo ao consenso mantém essa narrativa e provavelmente deixará o DXY oscilando em torno de 99, enquanto a curva de juros permanece lateralizada.

Para os operadores de dólar e de taxas de juros, o PMI de Serviços do ISM de hoje é um daqueles indicadores que podem redefinir as negociações para o resto do mês.

Aviso: Este material destina-se apenas a fins informativos gerais e não constitui (nem deve ser considerado como) aconselhamento financeiro, de investimento ou de qualquer outra natureza que deva ser levado em consideração. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.