Os investidores muitas vezes buscam crescimento, mas a estabilidade é igualmente vital. O ETF Vanguard Intermediate-Term Corporate Bond (VCIT) pode ser a peça que faltava para sua carteira? Projetado para proporcionar renda estável e exposição moderada ao risco, o VCIT oferece acesso a títulos corporativos com grau de investimento e vencimentos intermediários.

Este artigo detalha seu funcionamento, benefícios e considerações para investidores experientes.

Principais conclusões

VCIT é um ETF de baixo custo e altamente diversificado para títulos corporativos com grau de investimento.

Ideal para investidores que buscam renda estável e exposição moderada às taxas de juros.

Funciona melhor como parte de um portfólio equilibrado, em vez de uma estratégia focada exclusivamente em crescimento.

Oferece uma forma simples, líquida e econômica de acessar os mercados de títulos corporativos.

O que é o VCIT ETF? Entendendo o básico

O VCIT é um fundo negociado em bolsa (ETF) gerido pela Vanguard que acompanha o desempenho de títulos corporativos americanos com grau de investimento e vencimentos entre 5 e 10 anos.

Pontos principais:

Código da ação: VCIT

Classe de ativos: Títulos corporativos com grau de investimento

Maturidade: Médio prazo (5 a 10 anos)

Objetivo: Proporcionar renda estável, limitando a volatilidade em relação às ações.

Em resumo, o VCIT oferece exposição a grandes emissores corporativos com boa classificação de crédito, posicionando-se entre o risco de alto rendimento e a segurança dos títulos do governo.

Como funciona o VCIT: Mecânica e funcionalidades

Índice de referência: Acompanha o índice Bloomberg US 5–10 Year Corporate Bond Index.

Qualidade de crédito: Principalmente empresas com classificação AAA a BBB, oferecendo rendimento com baixo risco de inadimplência.

Diversificação: Detém milhares de títulos corporativos em diversos setores, reduzindo o risco de concentração.

Taxa de despesas: Excepcionalmente baixa, de 0,03%, o que significa que uma maior parte dos seus rendimentos fica no seu bolso.

Liquidez: Negocia-se como uma ação, facilitando a compra ou venda no mesmo dia.

A estrutura da VCIT foi concebida para equilibrar retorno, segurança e acessibilidade para investidores que buscam um fluxo de renda previsível.

Por que os investidores consideram o VCIT ETF?

Diferentemente das ações, o VCIT gera pagamentos de juros consistentes a partir de seus títulos corporativos subjacentes.

Títulos de médio prazo reduzem a sensibilidade às variações das taxas de juros em comparação com títulos de longo prazo, proporcionando um perfil de desempenho mais estável.

Os títulos corporativos oferecem rendimentos mais elevados do que títulos governamentais comparáveis, aumentando os retornos totais.

Para investidores com grande exposição a ações, o VCIT introduz um elemento estabilizador, atenuando a volatilidade e ajudando a navegar em mercados incertos.

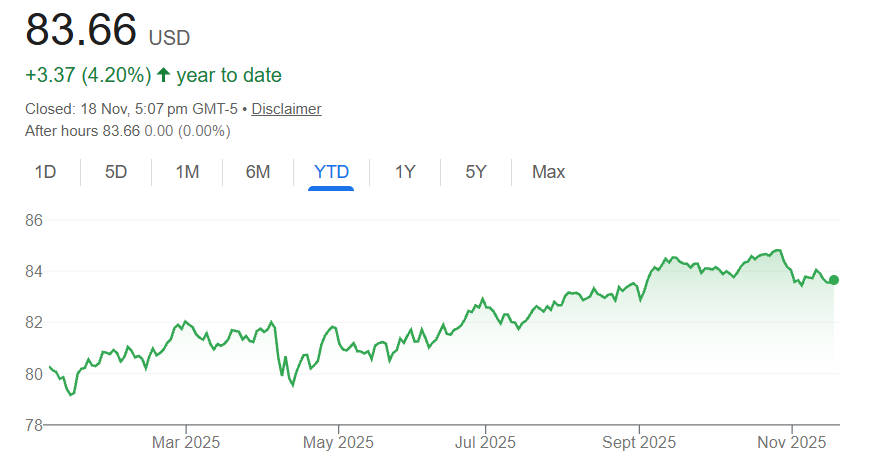

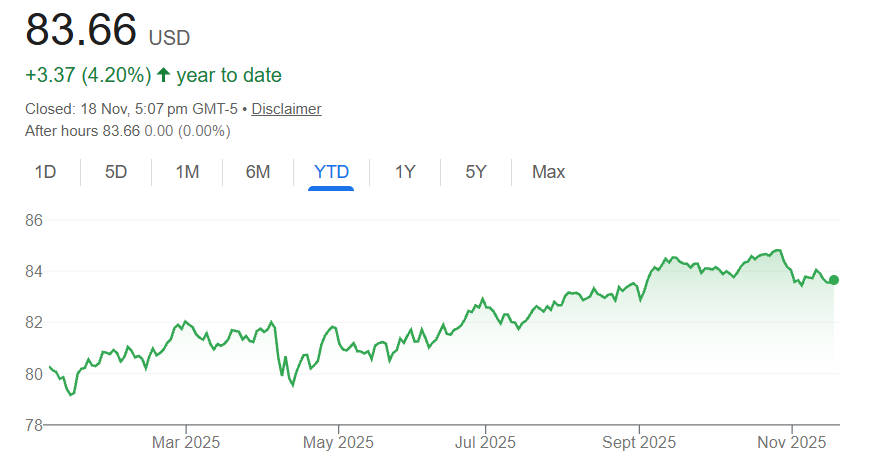

Panorama do desempenho do VCIT ETF: rendimento, retornos e custos

| Métrica |

Valor |

| Índice de despesas |

0,03% |

| Rendimento recente |

~4,5% (anualizado) |

| Retorno em 1 ano |

~8,2% |

| Ativos sob gestão |

Dezenas de bilhões de dólares |

| Participações |

Mais de 2.000 títulos corporativos |

O baixo custo, a ampla diversificação e o rendimento confiável do VCIT fazem dele um forte candidato tanto para carteiras focadas em renda quanto para carteiras equilibradas.

Riscos que você deve conhecer antes de investir em VCIT ETF

Risco da taxa de juros: o aumento das taxas pode reduzir os preços dos títulos.

Risco de crédito: Incumprimentos ou rebaixamentos de classificação das empresas subjacentes podem afetar os retornos.

Risco de Liquidez: Alguns títulos podem ser negociados com pouca frequência, afetando o valor patrimonial líquido (NAV) em situações de estresse.

Risco de inflação: A inflação alta pode corroer os retornos reais.

Risco cambial: Para investidores que não utilizam o dólar americano, as flutuações cambiais podem afetar os retornos.

Custo de oportunidade: Menor potencial de crescimento em comparação com ações em horizontes de longo prazo.

Compreender esses riscos garante que o VCIT seja usado estrategicamente, e não como um substituto para ativos de crescimento.

Como o VCIT ETF se encaixa no seu portfólio

Para investidores de longo prazo como você:

Estabilizador: Proporciona renda confiável e atenua a volatilidade das ações.

Ferramenta de diversificação: Reduz o risco geral da carteira, mantendo a liquidez.

Rebalanceamento de ativos: Utilize o VCIT para manter as alocações desejadas entre crescimento e renda.

Complemento para Fundos de Maior Risco: Combina bem com investimentos focados em tecnologia ou recursos naturais, suavizando os retornos em mercados em baixa.

Exemplo de estratégia: Alocar de 10 a 20% do seu capital de investimento líquido em VCIT, mantendo ações de maior risco para potencial de crescimento.

Conclusão

O VCIT ETF oferece uma combinação rara de estabilidade, rendimento e custo-benefício, tornando-se uma opção atraente para investidores que buscam equilibrar crescimento e risco.

Embora possa não proporcionar os altos retornos das ações, seu portfólio diversificado de títulos corporativos com grau de investimento oferece renda estável, volatilidade moderada e um complemento confiável para ativos de maior risco.

Para investidores disciplinados, incorporar o VCIT em um portfólio pode funcionar como uma âncora estabilizadora, suavizando os retornos em mercados turbulentos e preservando o capital. Em um ambiente de incerteza, o VCIT se destaca como uma ferramenta estratégica para construir resiliência e confiança financeira a longo prazo.

Perguntas frequentes sobre o VCIT ETF

P1: Quem deve considerar investir em VCIT?

Investidores que buscam renda previsível, exposição moderada ao risco e diversificação de portfólio sem assumir alta volatilidade do mercado de ações acharão o VCIT atraente.

P2: Como o VCIT difere dos ETFs de títulos do governo?

O VCIT investe em títulos corporativos, oferecendo rendimentos mais elevados e maior exposição ao crédito, enquanto os ETFs de títulos do governo são geralmente mais seguros, mas proporcionam rendimentos menores.

P3: Qual é o risco das mudanças nas taxas de juros sobre o VCIT?

Os títulos de médio prazo apresentam sensibilidade moderada. A subida das taxas de juro pode reduzir o valor patrimonial líquido (NAV), mas o impacto é menor do que nos ETFs de títulos de longo prazo.

P4: Que percentagem da carteira deve ser alocada ao VCIT?

A alocação depende da tolerância ao risco, mas muitos investidores utilizam de 10 a 20% de ativos líquidos para estabilizar sua carteira.

P5: O VCIT proporciona crescimento ou apenas rendimento?

Com foco principal na geração de renda, as oscilações nos preços dos títulos subjacentes podem proporcionar ganhos de capital modestos em determinados cenários de taxas de juros.

Aviso: Este material destina-se apenas a fins informativos gerais e não constitui (nem deve ser considerado como) aconselhamento financeiro, de investimento ou de qualquer outra natureza que deva ser levado em consideração. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.