取引

EBCについて

公開日: 2025-11-19

更新日: 2025-11-26

投資家は成長を追い求める傾向がありますが、安定性も同様に重要です。VCIT ETF(バンガード中期社債ETF) は、あなたのポートフォリオに欠けているピースになるかもしれません。安定したインカムと適度なリスクエクスポージャーを提供するVCITは、中期満期の投資適格社債への理想的な投資手段を提供します。

この記事では、VCIT ETFの仕組み、利点、そして賢明な投資家のための考慮事項について詳しく説明します。

VCIT ETFは、低コストで高度に分散された投資適格社債向けETFです

安定した収入と適度な金利エクスポージャーを求める投資家に最適です。

成長のみの戦略ではなく、バランスのとれたポートフォリオの一部として最も効果的に機能します。

シンプルで流動性が高く、コスト効率の高い方法で社債市場にアクセスすることができます。

VCIT ETFは、バンガードが管理する上場投資信託であり、満期が5~10年の米国投資適格社債のパフォーマンスを追跡します。

要点:

ティッカー: VCIT

資産クラス:投資適格社債

満期:中期(5~10年)

目標:株式に比べてボラティリティを抑えながら安定した収入を得る

つまり、VCIT ETF は、信用力の高い大規模企業発行体へのエクスポージャーを提供し、高利回りリスクと国債の安全性の中間に位置づけています。

ベンチマーク指数:ブルームバーグ米国 5 ~ 10 年社債指数を追跡します。

信用力:主に AAA から BBB 格付けの企業で、低いデフォルト リスクで利回りを提供します。

分散化:複数のセクターにわたって数千の社債を保有し、集中リスクを軽減します。

経費率: 0.03% と非常に低いため、より多くの収益があなたのポケットに残ります。

流動性:株式のように取引されるため、日中の売買が容易になります。

VCIT ETFの構造は、予測可能な収入源を求める投資家のために、収益、安全性、アクセス性のバランスをとるように設計されています。

安定した収入:

株式とは異なり、VCIT は基礎となる社債から一貫した利息の支払いを生み出します。

中程度の金利エクスポージャー:

中期債は長期債に比べて金利変動に対する感応度が低く、よりスムーズなパフォーマンス プロファイルを実現します。

クレジットプレミアムのメリット:

社債は同等の国債よりも高い利回りを提供し、総収益を高めます。

ポートフォリオの多様化:

株式への投資が多い投資家にとって、VCIT ETFは安定化要素をもたらし、ボラティリティ抑制に貢献します。

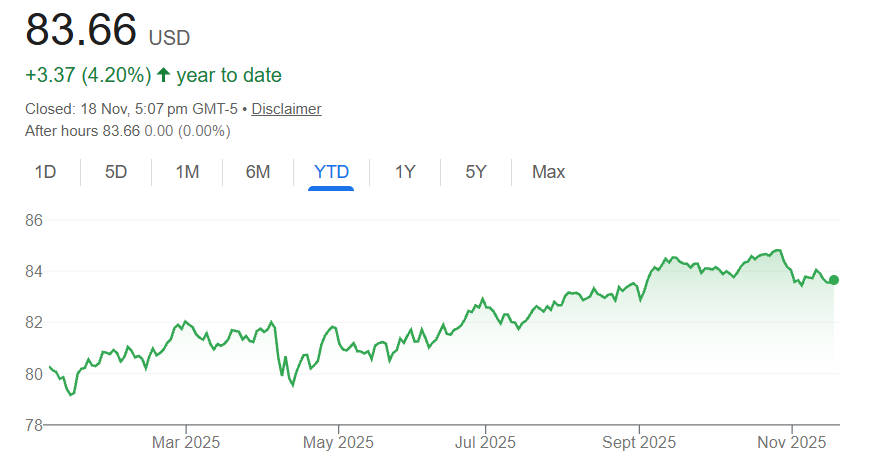

| メトリック | 価値 |

|---|---|

| 経費率 | 0.03% |

| 最近の利回り | 約4.5%(年率) |

| 1年間のリターン | 約8.2% |

| 運用資産 | 数百億ドル |

| ホールディングス | 2,000以上の社債 |

VCIT ETFは低コスト、幅広い分散化、信頼できる利回りを備えているため、収益重視のポートフォリオとバランスの取れたポートフォリオの両方に適しています。

金利リスク:金利が上昇すると債券価格が下がる可能性があります。

信用リスク:基礎となる企業の債務不履行または格下げはリターンに影響を及ぼす可能性があります。

流動性リスク:一部の債券は取引頻度が低く、ストレス下では NAV に影響を及ぼす可能性があります。

インフレリスク:インフレ率が高いと実質収益が減少する可能性があります。

通貨リスク: USD 以外の通貨で投資する投資家の場合、為替レートの変動がリターンに影響を及ぼす可能性があります。

機会費用:長期的には株式に比べて成長の可能性は低くなります。

これらのリスクを理解することで、VCIT は成長資産の代替としてではなく、戦略的に使用されるようになります。

あなたのような長期投資家にとって:

安定装置:安定した収入を提供し、株式の変動を抑えます。

多様化ツール:流動性を維持しながらポートフォリオ全体のリスクを軽減します。

資産の再調整: VCIT を使用して、成長と収益の間の目標配分を維持します。

高リスクファンドの補完:テクノロジーや資源重視の投資と組み合わせると、市場が低迷している場合でもリターンを安定させることができます。

戦略の例:流動投資資本の10~20%をVCIT ETFに割り当て、成長の可能性を考慮してリスクの高い株式を保持する方法があります。

VCIT ETFは、安定性、インカム、そしてコスト効率という、投資家が求める3つの要素を兼ね備えています。

株式のような爆発的な急成長は期待できないかもしれませんが、投資適格社債への分散投資は、安定した現金収入と安心感をもたらします。不確実な市場環境において、VCIT ETFは資産を守りながら着実に増やすための、強力なアンカー(錨)となるでしょう。

規律ある投資家にとって、VCITをポートフォリオに組み込むことは、不安定な市場環境において元本を保全しながらリターンを安定させるアンカーとして機能します。不確実な環境において、VCITはレジリエンス(回復力)と長期的な財務信頼を構築するための戦略的ツールとして際立っています。

よくある質問

Q1: VCIT ETFへの投資を検討すべきなのは誰ですか?

株式のみの激しい値動きを避けたい方、予測可能な分配金収入(インカム)が欲しい方、そしてポートフォリオのリスク分散を図りたい投資家に最適です。

Q2: VCIT ETFは国債 ETF とどう違うのですか?

国債ETFは安全性が高い反面、利回りは低めです。一方、VCIT ETFは社債に投資するため、多少の信用リスクを取る代わりに、国債よりも高い利回り(クレジットスプレッド)を提供します。

Q3: VCIT ETFの金利変動リスクとは何ですか?

金利が上昇すると債券価格は下がりますが、VCIT ETFは「中期」であるため、長期債ETFに比べて価格下落の影響は限定的です。

Q4: ポートフォリオのどのくらいの量を VCIT に割り当てるべきですか?

配分はリスク許容度によって異なりますが、多くの投資家はポートフォリオを安定させるために流動資産の 10~20% を使用します。

Q5: VCIT ETFは成長をもたらしますか、それとも収入のみをもたらしますか?

主に収益重視ですが、基礎となる債券価格の変動により、特定の金利環境では適度な値上がり益も期待できます。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。