取引

EBCについて

公開日: 2026-02-09

2026年1月に公表されたナンシー・ペロシ議員関連の株式取引開示は、単純な「買い」や「売り」を超えた重要な意味を持ちます。これは、「ペロシ銘柄」として市場の注目を集める銘柄群において、利益を確定し、慈善活動に資金を供給し、その後2027年まで有効なオプションで上昇余地へのエクスポージャーを再設定する、意図的なポートフォリオ・リバランス(投資組合一括見直し) の動きと解釈できます。今回の一連の操作は、「ペロシ銘柄」への関与の質的変化を示すケーススタディと言えるでしょう。

最新の定期取引報告書(2026年1月23日電子署名)は、2025年12月下旬から2026年1月中旬までの活動をカバーし、Apple、Nvidia、Amazon、Alphabetにわたる複数の7桁取引と、AllianceBernsteinの新規ポジションを記載しています。これはまさに「ペロシ銘柄」の最新の構成変化を映し出すものです。

報告書はまた、2025年1月に最初に開始された複数のオプション行使を確認しており、長期保有していたコールが事前に設定された権利行使価格で普通株に転換されたことを示しています。

巨大株への直接エクスポージャーを大幅削減します(特にAAPL, NVDA, AMZN)。

2025年12月30日付の長期コールオプションの新規購入(満期は2027年1月)—複数の巨大株です(AAPL、AMZN、GOOGL、NVDA)。

満期が2026年1月のコールオプションの行使(2026年1月16日付)により、複数の銘柄でオプションが株式に転換されました。

AllianceBernsteinの新規25.000ユニット購入です。

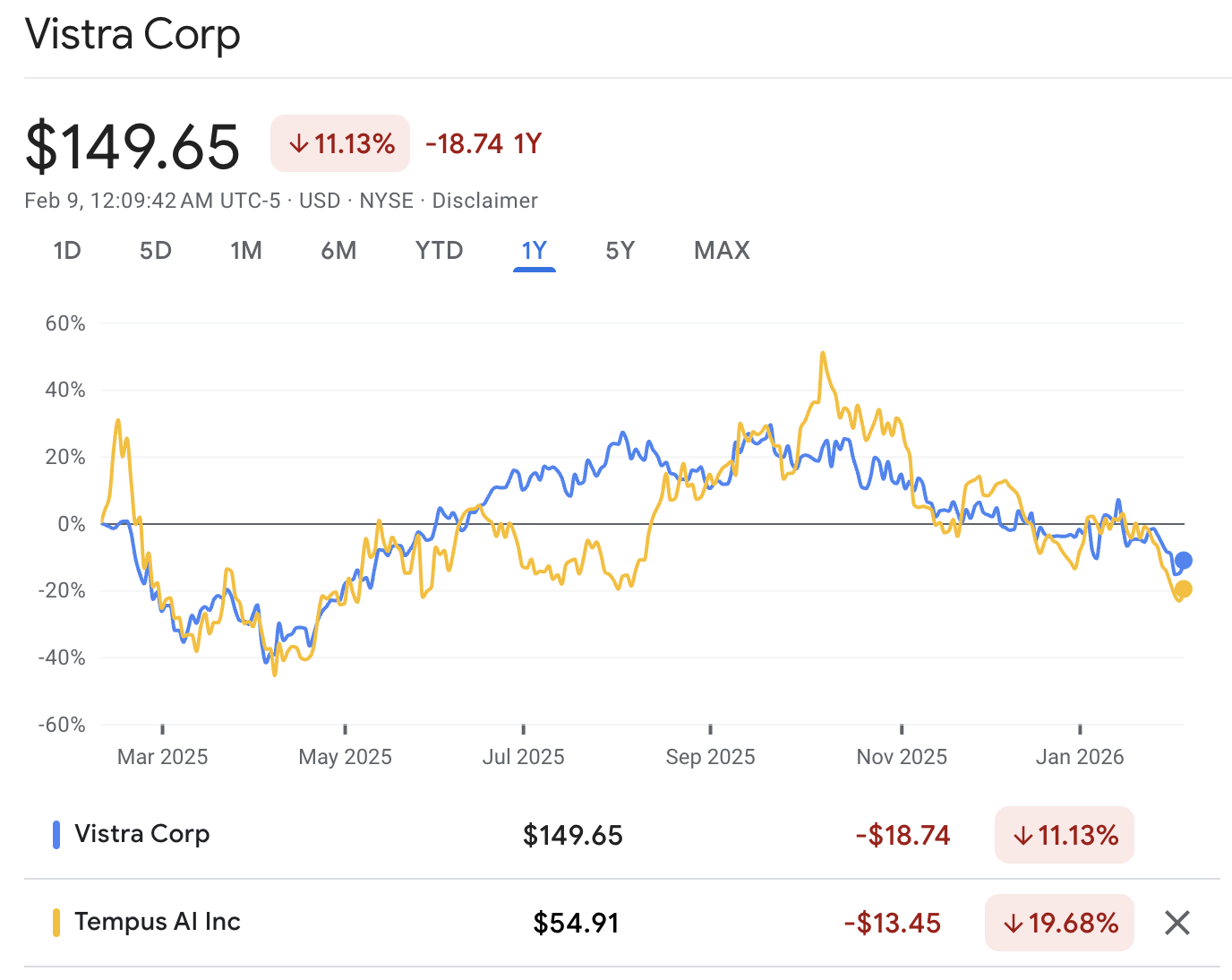

VistraとTempus AIの二つのサテライトポジションです。

| 取引日 | ティッカー / 資産 | 取引内容 | 開示された金額の範囲 | 提出書類の注記 |

|---|---|---|---|---|

| 01/16/2026 | AB | 買い | $1,000,001–$5,000,000 | 25,000株を購入。 |

| 01/16/2026 | GOOGL (stock) | 買い | $500,001–$1,000,000 | 50のコール(5,000株)を行使、行使価格 $150、満期 01/16/26。 |

| 12/30/2025 | GOOGL (calls) | 買い | $250,001–$500,000 | 20のコールを購入、行使価格 $150、満期 01/15/27。 |

| 12/30/2025 | GOOGL (stock) | 一部処分 | $1,000,001–$5,000,000 | 7,704株をドナーアドバイスト・ファンドに拠出。 |

| 12/30/2025 | AMZN (calls) | 買い | $100,001–$250,000 | 20のコールを購入、行使価格 $120、満期 01/15/27。 |

| 12/24/2025 | AMZN (stock) | 売却(一部) | $1,000,001–$5,000,000 | 20,000株を売却。 |

| 01/16/2026 | AMZN (stock) | 買い | $500,001–$1,000,000 | 50のコール(5,000株)を行使、行使価格 $150、満期 01/16/26。 |

| 12/24/2025 | AAPL (stock) | 売却(一部) | $5,000,001–$25,000,000 | 45,000株を売却。 |

| 12/30/2025 | AAPL (calls) | 買い | $250,001–$500,000 | 20のコールを購入、行使価格 $100、満期 01/15/27。 |

| 12/30/2025 | AAPL (stock) | 一部処分 | $5,000,001–$25,000,000 | 28,200株をドナーアドバイスト・ファンドに拠出。 |

| 12/30/2025 | NVDA (calls) | 買い | $100,001–$250,000 | 20のコールを購入、行使価格 $100、満期 01/15/27。 |

| 12/24/2025 | NVDA (stock) | 売却(一部) | $1,000,001–$5,000,000 | 20,000株を売却。 |

| 01/16/2026 | NVDA (stock) | 買い | $250,001–$500,000 | 50のコール(5,000株)を行使、行使価格 $80、満期 01/16/26。 |

| 12/30/2025 | PYPL (stock) | 売却 | $250,001–$500,000 | 5,000株を売却。 |

| 01/16/2026 | TEM (stock) | 買い | $50,001–$100,000 | 50のコール(5,000株)を行使、行使価格 $20、満期 01/16/26。 |

| 01/02/2026 | VSNT (stock) | その他のイベント | $15.00 | CMCSAのスピンオフにより776株と代替現金を受領。CMCSA株は引き渡されていない。 |

| 01/16/2026 | VST (stock) | 買い | $100,001–$250,000 | 50のコール(5,000株)を行使、行使価格 $50、満期 01/16/26。 |

| 12/30/2025 | DIS (stock) | 売却 | $1,000,001–$5,000,000 | 10,000株を売却。 |

重要な注意点:2026年1月23日付の定期取引報告書には以下の取引が含まれています。金額は提出書類で求められる開示範囲を反映しており、正確な取引価額ではありません。

2件の項目がドナーアドバイスト・ファンドへの寄付として記載されています:

GOOGL: 7.704株の寄付、S(部分)として記録です。

AAPL: 28.200株の寄付、S(部分)として記録です。

ドナーアドバイスト・ファンド(寄付者助言型基金)への寄付として記載されています。これは市場での裁量的売却とは目的が異なり、所有権の移転を報告書フォーマットが「処分」として分類したものです。

この報告の本質は、センセーショナリズムではなく構造的変化にあります。年末近くに、直接的な株式保有、いわゆる従来型の「ペロシ銘柄」へのエクスポージャーを縮小しました。

その後、同じ主要銘柄に焦点を当て、満期が2027年1月に設定された長期満期のコール・オプションを購入して上振れエクスポージャーを再構築しました。これは、「ペロシ銘柄」への関与の手法が進化していることを示しています。

株式からオプションへシフトするこの戦略は、機関投資家にとって効果的に3つの目的を達成できます。

税務管理のために利益を確定(実現)することができます。慈善寄付のための資金を解放することができ、これらは報告書にドナーアドバイスト・ファンドへの移転として明確に記載されています。また、コール・オプションは同じ原資産エクスポージャーをより小さな先行投資でコントロールできるため、より少ない資金拘束で強気の方向性を維持できます。

市場への含意は、少なくともこの開示に示されている範囲では、ペロシ家がメガキャップ・テクノロジー、すなわち従来の「ペロシ銘柄」の中心に対して弱気を示しているわけではないということです。むしろ資本効率とより長い運用期間を好み、契約は2026年の暦年を大きく超えて満期が設定されています。

| 原資産 | 行動 | 契約数 | 換算株数 | 権利行使価格 | 満期日 | 解釈 |

|---|---|---|---|---|---|---|

| Apple (AAPL) | コールを買い | 20 | 2,000 | $100 | 01/15/2027 | 長期満期の上振れエクスポージャー、低資本で株価上昇へのエクスポージャーを確保。 |

| Nvidia (NVDA) | コールを買い | 20 | 2,000 | $100 | 01/15/2027 | 株式を削減したにもかかわらず継続的なAIエクスポージャー。 |

| Amazon (AMZN) | コールを買い | 20 | 2,000 | $120 | 01/15/2027 | 2027年に向けたクラウドと消費者プラットフォームへのエクスポージャー。 |

| Alphabet (GOOGL) | コールを買い | 20 | 2,000 | $150 | 01/15/2027 | 検索、AI、プラットフォームへのエクスポージャーを2027年まで維持。 |

| Alphabet (GOOGL) | コールを行使 | 50 | 5,000 | $150 | 01/16/2026 | 前年度のコールを株式に転換し、満期時に保有する判断を示唆。 |

| Amazon (AMZN) | コールを行使 | 50 | 5,000 | $150 | 01/16/2026 | 前年度のコールを株式に転換し、行使価格でエクスポージャーを維持。 |

| Nvidia (NVDA) | コールを行使 | 50 | 5,000 | $80 | 01/16/2026 | 前年度のコールを株式に転換し、ロングエクスポージャーを強化。 |

| Vistra (VST) | コールを行使 | 50 | 5,000 | $50 | 01/16/2026 | 電力テーマのオプションを株式へ転換。 |

| Tempus AI (TEM) | コールを行使 | 50 | 5,000 | $20 | 01/16/2026 | ヘルスケアAIのオプションを株式へ転換。 |

オプションはしばしば短期的な投機と見なされますが、これらの契約は短期的な手段ではありません。

2027年1月満期は、決算サイクル全体にわたる市場の賭けを延長し、AIの資本支出、クラウド競争、プラットフォームの収益化がストーリーではなくキャッシュフローで評価される時期にまで及びます。

報告書で最も明らかな分散策は、25.000ユニットのAllianceBernstein新規購入です。

ポートフォリオの視点では、AllianceBernsteinはリスクの質を変えます。市場水準や資金フローと連動する一方で、運用会社が業績や手数料収入が健全な時に多額の現金を分配できるため、インカム志向の投資家にも訴求しやすいです。

たとえ利益が伸びてもメガキャップのバリュエーションが圧縮されうる年には、インカム重視のセクションがポートフォリオのキャッシュ創出を安定させることができます。

戦術的ロジックは単純です。もし2026年に限られた成長銘柄だけが報われるなら、オプションはコンベクシティを維持します。2026年がよりボラタイルになれば、利回り重視の戦略は景気後退時に成長株を売却する圧力を和らげることができます。

提出資料で最も分析的に興味深い項目のうち二つです。

VistraはAI拡大の背景にある電力インフラ制約というテーマを、Tempus AIは医療分野における実用的なAI応用というテーマを表しています。これらは、「ペロシ銘柄」 が単なる巨大テック株から、特定の成長テーマを持つ多様な銘柄へと広がりを見せている例と言えます。

Tempus AIは、消費者向けアプリケーションではなく、臨床ワークフロー、診断、意思決定支援を通じて商業的価値を生み出すことに焦点を当てた、医療分野における人工知能の応用を示しています。

開示されたポジションサイズはメガキャップ群より小さいです。それでもメッセージは一貫している:AIエクスポージャーはコンピューティングスタックと実体経済のユースケース両方にわたって表現されています。

ペロシー家の開示された取引をコピーすることは投資家の近道に見えるかもしれないが、証拠は賛否両論であり、実時間で模倣するにはメカニズムが不利に働きます。

特にオプションが絡む場合や公開開示が実行後数週間経って行われる場合、これらの提出資料は繰り返し使える取引参入の仕組みというよりも、テーマやリスクポジショニングのシグナルとして最も有用です。

| 摩擦要因 | 実務上の意味 | リターンにとって重要な理由 |

|---|---|---|

| 開示遅延(最大45日) | 価格が動いた後に取引を知ることになる。 | あなたが行動する前に、いかなる「アドバンテージ」も裁定されてしまう可能性がある。 |

| 金額はレンジ表示 | 提出書類は正確なポジションサイズの代わりに広いレンジを使う。 | 投資の確信度やポートフォリオ内ウェイトを正確に推定できない。 |

| オプション情報が不完全 | 提出書類にはストライクと満期は示されるが、支払ったプレミアム、インプライド・ボラティリティ、あるいはポジションがスプレッドでヘッジされていたかは示されない。 | 二人の投資家が「同じ」コールを保有していても、リスクや損益分岐点は大きく異なり得る。 |

| 税務や流動性の文脈が見えない | 取引は方向性の見解ではなく、税務対策、慈善目的の譲渡、またはリバランスである可能性がある。 | 見出しをコピーして本当の目的を見落とすリスクがある。 |

| 実行とタイミング | 同世帯は段階的にエントリーしたり、指値注文を使ったり、流動性に合わせて取引することがある。 | スリッページはコピーのわずかな期待優位を消してしまう可能性がある。 |

たとえ提出書類が正確でも、リスクプロファイルを再現するのに十分な情報を知っていることはめったにないです。

ペロシー家は三つの力の交差点に位置しています。

第一は規模です。レンジ表示の報告であっても、提出書類は七桁の帯域で複数の取引を示しており、投資の確信度や意図について推測を誘うのに十分な大きさです。

第二は金融商品選択です。長期のコールを一貫して使うやり方は多くの個人投資家のエクスポージャー表現とは異なるため、開示はレバレッジ、デュレーション、リスク許容度に関する行動的シグナルとなります。

第三はナラティブの力です。ペロシー関連の提出書類は、透明性プラットフォームや市場メディアの拡大するエコシステムによって数時間以内に追跡・パッケージ化・配信されるようになり、単一のレポートをより広いセクター・ローテーションの物語へと増幅し得ます。

これが誤解が生じやすい理由でもあります。たとえば「Appleを売却した」という見出しは、同じ報告が同時にコールによる再構築を示していたり、別のブロックがドナー・アドバイストファンドに移されたことを示していれば不完全です。

取引シグナルとしてではなく、アイデアの発想源として利用します。

政策に対する感応度のマップとして利用します。

過熱テーマのセンチメント指標として利用します。

これらのルールは上振れを保証するものではないが、単なるノイズを模倣してしまう可能性を減らします。

開示された取引に反応するのは、ファンダメンタルの論拠を説明でき、少なくとも1回の決算サイクルを通して保有できる耐性がある場合のみとするべきです。

オプションの開示は、プレミアムやサイズ、ヘッジが分からないため、再現可能な構造ではなく方向性の意図として扱うべきです。

情報の遅延が重要になり得るため、「取引日」は既に古くなっていると想定し、参入前に新たなテクニカルおよびバリュエーションの確認が必要だと考えるべきです。

学術的な記録は幅広い議会関連ポートフォリオが受動的ベンチマークに安定して勝てないことを示しているため、誤っていると想定してポジションサイズを決めるべきです。

ナンシー・ペロシ本人が取引を行っていますか?

提出書類では多くの項目に「SP」の所有者指定が使われており、報告の枠組みでは配偶者の取引を示しています。

ペロシは2026年にビッグテックを『一斉売却した』のですか?

直接株式の売却はありましたが、同時に同じ銘柄の長期コールオプションを購入しています。これは「撤退」ではなく、エクスポージャーの形態を変えるポートフォリオ・リバランスです。「ペロシ銘柄」からの完全離脱とは言えません。

投資家はナンシー・ペロシの株取引を模倣して利益を得られますか?

模倣は構造的に困難です。開示は実行から数週間後になることがあり、オプション取引はプレミアムや指定範囲を超えた正確なサイズなど重要な情報が欠けています。提出書類はリアルタイムのシグナルとしてではなく、テーマ別の洞察やリスクミックス分析に使うのが最適です。

結論として、2026年初頭のナンシー・ペロシ関連の取引開示は、高度なポートフォリオ・リバランスの実例であり、「ペロシ銘柄」 の定義に新たな層を加えるものです。利益確定と慈善寄付を行いながらも、長期のコールオプション行使を通じて主要テック株やAI関連銘柄へのエクスポージャーを維持・再構築しています。

最も示唆深いのは、個別銘柄の選択よりも、「利益確定」と「レバレッジを効かせた再投資」を組み合わせ、成長株とインカム資産、コアAIと衛星テーマをバランスさせる、機関投資家様式のポートフォリオ管理そのものにあります。「ペロシ銘柄」 を追う投資家は、単なる銘柄リストではなく、このような戦略的ポートフォリオ構築のプロセスから学ぶべきでしょう。

免責事項:本資料は一般的な情報提供のみを目的としており、依拠すべき金融、投資その他の助言を意図するものではなく(そのように解釈されるべきでもありません)。本資料に含まれるいかなる意見も、特定の投資、有価証券、取引、または投資戦略が特定の個人に適していることをEBCや著者が推奨するものではありません。