取引

EBCについて

公開日: 2025-11-26

アメリカ株の先物市場は、現物市場での主要指数の続伸を受け、ホリデーシーズン(感謝祭週)を概ね前向きな雰囲気でスタートした。

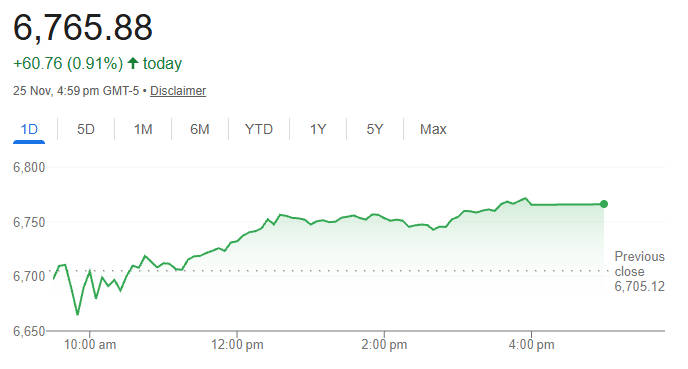

S&P 500 指数: S&P 500 は、大型テクノロジー株の堅調さとセクター全体にわたるリスク選好度の改善に支えられ、6.765.88 で終了した。0.91% 上昇した。

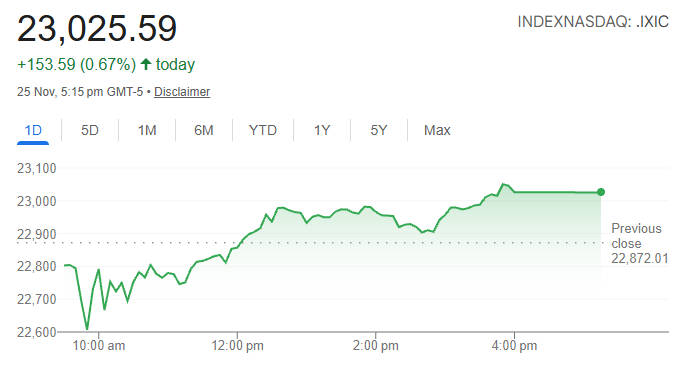

ナスダック総合指数:ナスダック総合指数は、AI関連銘柄と半導体銘柄の選択的上昇に支えられ、23.025.59で終了した。0.67%上昇した。

ダウ工業株30種平均:ダウ工業株30種平均は、優良株の幅広い勢いと産業および金融セクターに対するセンチメントの改善に牽引され、1.43%上昇して47.112.45で終了した。

アメリカ株の先物は、現物市場での主要指数の続伸を受け、ホリデーシーズン(感謝祭週)を概ね前向きな雰囲気でスタートした。

S&P500、ナスダック総合指数、ダウ平均株価の上昇は、業績好調の断片、金融緩和への期待、長期金利の小幅低下を反映したものだ。

市場はまた、感謝祭前の流動性が低い状況で動いており、それが主要株価の動きと日中の変動を増幅させている。

先物環境を左右する主要なマクロ指標には以下が含まれる。

市場価格は急速に、12月のFRBの利下げを支持する方向にシフトした。

10年国債利回りは4.00%水準に近づいている。

VIX は最近の急上昇からは下がっていますが、歴史的に落ち着いた水準を上回っている。

本日のアメリカ株の先物市場は、FRBの利下げ期待を背景に堅調なスタートを切った。S&P500先物、ナスダック先物、ダウ先物のいずれも上昇基調で、市場のリスク選好姿勢が鮮明になっている。特にアメリカ株の先物においては、大型テクノロジー株の買いを中心としたセクター別の値動きが注目されている。

セクター別:

大型企業への集中により、テクノロジーは短期的な市場の方向性をわずかに左右する要因であり続けている。

金融銘柄は、短期利回りの最近の小幅な低下と金融緩和への姿勢から恩恵を受けた。

消費者裁量財は、特定の小売業分野で季節的な支出が活発化しているという初期の兆候に支えられた。

アメリカ株の先物市場を支える最大のマクロテーマは、FRB(連邦準備制度理事会)の政策金利見通しのリプライシング(価格の再評価)だ。フェデラルファンド(FF)金利先物は12月の利下げ確率上昇を示唆しており、これが現物株の期待収益率を相対的に高め、グロース株を中心とした指数先物を押し上げている。

この価格再調整により、現物商品の期待収益率が低下し、成長志向の資産が上昇する傾向があり、それが今度は指数先物を支えることになる。

しかし、これは政治的、経済的に敏感な実質利回りの圧縮であり、状況が逆転すれば先物にすぐに圧力がかかるだろう。

10年国債利回りが4.00%前後で推移していることは、アメリカ株の先物にとって重要だ。長期金利の低下は、将来のキャッシュフローを現在価値に割り引く際のレートを下げるため、特にナスダックに多い成長株(グロース株)にとって追い風となる。

一方、VIX指数は低下傾向にあるが、これはリスクオンの先物買いと一致する。ただし、感謝祭週の薄商いの中で突発的なニュースが出れば、ヘッジ需要が急増し、VIXが急騰するリスクも孕んでいる。

最近のデータはまちまちだ。生産者物価指数と一部の小売指標はディスインフレ傾向を示している一方、消費者信頼感指数は一部で不安定な動きを見せている。こうした状況はFRBの利下げオッズを高めるには十分だが、緩和継続を保証するには至っていない。そのため、先物は、決定的なソフトランディングを示すデータよりも、緩和という物語に反応している。これは不安定な状況であり、今後の発表を注意深く監視する必要がある。

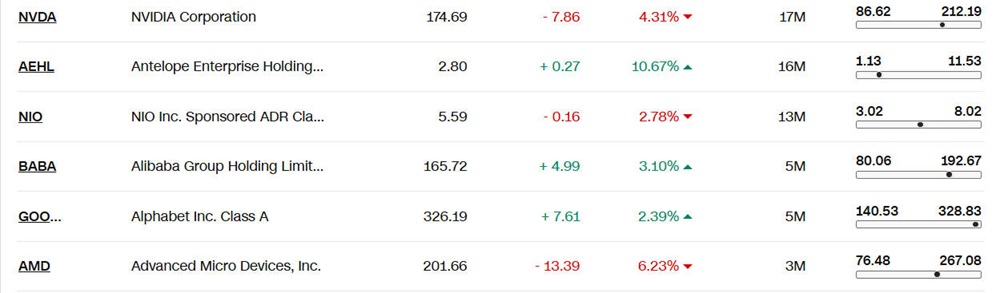

決算シーズンは引き続き先物市場に時折のボラティリティをもたらしている。大手テクノロジー企業、特にAIサービス関連企業が本日のS&P500指数とナスダック指数の上昇を牽引した。一方で、半導体メーカーの弱い業績見通しや利益率に関するコメントがナスダック指数先物を時折下落させた。ホリデーシーズンの取引週においては、小売業と裁量的セクターの業績が引き続き重要な短期指標となるだろう。

トレーダーにとって、目先のテクニカルマップはマクロ経済指標と同じくらい重要だ。今日注目すべき主要レベルは以下のとおりだ。

S&P 500先物:

最近の日中抵抗と50日移動平均のクラスター、その日の高値を完全に上抜ければ、短期的な強気傾向が強化されるだろう。

ナスダック100先物:

大型株のリーダーシップに注目してください。大手テクノロジー企業の利益が持続できない場合、下落リスクが拡大するだろう。

ダウ先物:

価格が今日の高値を上回り、あなたが指定したインデックス レベル付近で維持される場合、モメンタム プレーヤーはロングを増やす可能性がある。

出来高と厚みに注意してくださる。休日の薄商いセッションでは、テクニカルブレイクアウトはダマシになる可能性が高くなる。厳格なリスク管理を行ってくださる。(テクニカルレベルは、取引プラットフォームでリアルタイム更新をご確認くださる。)

感謝祭の週は歴史的に、参加者が少なく、日中取引高が急騰する傾向がある。先物トレーダーにとって、これは以下のことを意味する。

流動性の低い動きによって急激に変動する可能性を減らすには、ストップロスを小さくするか、または広げる。

重要な予定発表の前や長期休暇休業前には、過剰なレバレッジを避けてくださる。

オプションは薄市場で非対称の保護を提供できるため、方向性の確信が必要な場合はオプションベースのヘッジを検討してくださる。

これらは予測ではなく実際的なリスク管理であり、取引量が少ないと価格変動が拡大する可能性を反映している。

以下の短期的なショックには注意してくださる。

1. インフレに関するデータは予想を上回るものだった。

より強力な指標が出れば、12月の利下げの可能性は大幅に低下し、先物ロングポジションの急速な解消につながるだろう。

2. テクノロジー/AIサプライチェーンの収益ガイダンスの下方修正。

株式のリターンが少数の銘柄に集中していることを考えると、ガイダンスの大幅な引き下げはナスダックに敏感な先物にとって悪影響を与えるだろう。

3. 地政学的または財政的ショック。

エネルギーやサプライチェーンを混乱させる予期せぬ出来事は、リスクプレミアムを高め、先物を動揺させる可能性がある。

逆に、以下の要因は上昇を支えている。

ハト派的なコミュニケーションが継続しているか、またはインフレが懸念されていたよりも急速に低下していることを示す証拠。

予想を上回るホリデーシーズンの小売データ、または大手企業の明るい企業ガイダンス。

VIXがさらに低下し、リスク選好が広がるにつれて、ボラティリティは長期的に低下する。

以下は、今後3~7営業日のアメリカ株の先物市場における短期予測シナリオは以下の通りだ。これらは確率的な概算であり、保証するものではない。

1. ベースケース(確率55%)

FRBによる利下げの可能性は依然として高く、インフレの大幅な上昇サプライズは出ていないことから、市場は引き続き緩やかに上昇している。

S&P先物は一定範囲内で上昇傾向にあり、テクノロジー企業の業績が維持されればナスダックはアウトパフォームするだろう。このシナリオは、現在の先物価格と最近の市場動向と一致している。

2. 強気シナリオ(確率20%)

一連の良好なマクロ指標と、小売・テクノロジー企業の力強いガイダンスが上昇を加速させている。先物は上昇に転じ、VIX指数は18を下回り、モメンタム投資家はロングポジションを増やしている。FRBによる利下げの裏付けとなるデータと解説が必要だ。

3. 弱気シナリオ(確率25%)

インフレ予想外の上振れ、テクノロジー企業幹部の予想外の弱いガイダンス、あるいは外的ショックは、急速な格下げを引き起こす。VIX指数の急上昇に伴い先物ギャップは縮小し、10年債利回りは再びスティープ化する。

上昇の集中を考慮すると、ナスダックに敏感な先物では下落幅が大きくなる可能性がある。

取引への影響: ポジションのサイズ設定と規律あるストップ設定が不可欠だ。この環境では、積極的な方向性レバレッジよりもシナリオヘッジを優先する。

日中トレーダー:

薄い市場では VWAP 付近で平均回帰スキャルピングを使用し、エクスポージャーを適度に保つ。

スイングトレーダー:

セクターの集中をヘッジしたい場合は、ペア取引(防御的 ETF のロング / テクノロジーのショート)を検討してくださる。

ロング投資家:

休日週の後半に勢いを追いかけるのではなく、定期的な下落を利用して確信度の高い銘柄にバランスを取り直しよう。

ヘッジ:

短期プットスプレッドやカラー戦略は、高価なアウトライト保険をかけずにポジションを保護することができる。

結論:今日のアメリカ株の先物を読む方法

現在のアメリカ株の先物市場は、利下げ期待を背景にした堅調な値動きが特徴だ。しかし、感謝祭前の流動性低下によるボラティリティ上昇リスクにも留意が必要だ。投資家は、規模を管理し、適切なヘッジを講じながら、アメリカ株の先物市場の機会を捉えることが重要だ。現在の上昇局面は、機会を捉えつつも脆弱な上昇局面と捉え、規模を管理し、必要に応じてヘッジを活用する必要がある。

よくある質問(本日)

1. 感謝祭週を前にアメリカ株の先物が動いているのはなぜか?

米国株先物は、流動性の減少、利下げ期待の高まり、そしてテクノロジー株と景気循環株へのセクターローテーションによって変動している。祝日の取引は通常、価格変動が大きくなるため、先物は経済指標や市場の信頼感の短期的な変化により敏感に反応する。

2. アメリカ株の先物は年末の上昇を示唆しているか?

アメリカ株の先物は、利下げ期待の高まりと季節的な消費に支えられ、年末の上昇局面への慎重な楽観論を示唆している。しかし、その持続性は、今後のインフレ指標、企業ガイダンス、そして流動性の低さが上昇の勢いを強めるか阻害するかに左右される。

3. 米国株先物の下落を引き起こすリスクは何か

主なリスクとしては、予想を上回るインフレ指標、FRB(連邦準備制度理事会)による利下げ期待の反転、大手テクノロジー企業の業績見通しの悪化、あるいは地政学的な混乱などが挙げられる。これらのいずれも、ロングポジションの急激な解消を誘発し、アメリカ株の先物を大幅に下落させる可能性がある。

4. FRBの利下げ期待はアメリカ株の先物に何の影響を与えるか

利下げ期待の高まりは、アメリカ株の先物にとってプラス材料となる。金融緩和による企業業績への期待から、特に成長株を中心とした買いが優勢となる傾向がある。

5. テクノロジー株がアメリカ株の先物にこれほど大きな影響を与えるのはなぜか

S&P500やナスダックなどの主要指数において、大型テック企業(マグニフィセント・セブンなど)の構成比率が非常に高いためだ。これらの企業の株価変動は、指数全体、ひいてはアメリカ株の先物価格に直接的なインパクトを与える。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。