取引

EBCについて

公開日: 2025-08-20

更新日: 2025-11-14

記録的な高値圏での取引が続いた後、ウォール街の楽観的な見通しは今日、逆風に見舞われました。2025年の上昇を牽引したAI・テクノロジー関連銘柄は、今や投資家がテクノロジー主導のブームがファンダメンタルズを上回っているのではないかと疑問を抱く中で、圧力にさらされています。

今日の株式市場の下落は、主にテクノロジーセクターの下落が牽引しました。これは、AI関連の高バリュエーションへの懸念の高まりと、利下げのタイミングに関する不確実性の高まりによるものです。リスクオフのセンチメントが強まる中、世界の株式市場も軟調に推移しました。

以下では、今日の市場動向の4つの主要な要因、投資家が今後注目すべき点、そして今週注目すべき主要イベントについて解説します。

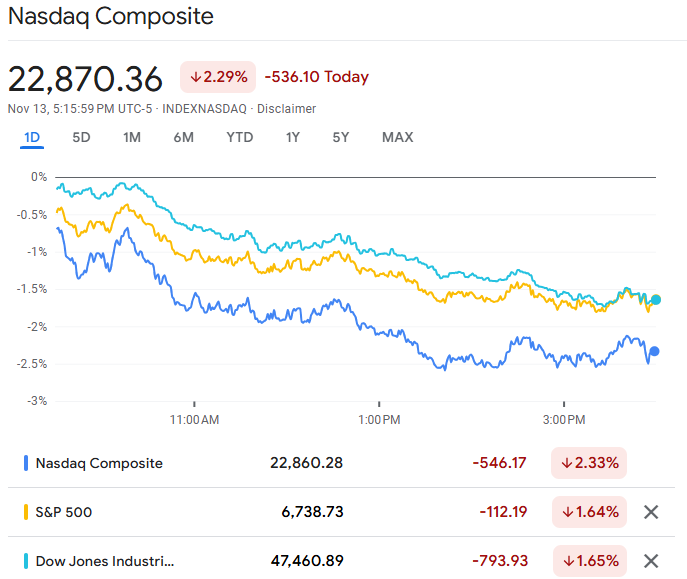

株式市場スナップショット(2025年11月13~14日)

| 銘柄/指数 | 変動率 | 注記/背景 |

| ナスダック総合指数 | −2.3% | テック株とAI関連株が下落を主導し、半導体・AIインフラ関連銘柄が大きく下落 |

| S&P 500 | −1.7% | グロース株がアンダーパフォームしたことで、広範な市場全体が下落 |

| ダウ平均(Dow Jones Industrial Average) | −1.7% | 前日の史上最高値(48,000超え)から反落し、バリュー株が軟調 |

| エヌビディア(NVIDIA Corporation, NVDA) | −3〜5%超 | AIバブル懸念の高まりで、市場下落に最も大きく影響 |

| パランティア(Palantir Technologies, PLTR) | −6〜8% | テック/AI銘柄の代表格として、投資家の厳しい再評価を受け大幅安 |

評価額の高騰や政策方向性の不確実性への懸念から、ハイテク株中心のナスダック総合指数は約2.3%下落し、S&P500は1.7%下落しました。

なぜ今日の株式市場は下落したのか?4つの主な要因

1. テクノロジーセクターの混乱:AIの誇大宣伝が現実と直面

AIと半導体分野のバリュエーションは新たな圧力にさらされています。例えば、NVIDIAの株価は、過大評価されたバリュエーションがもはや正当化されないのではないかという懸念から、3~5%以上下落しました。

アナリストは、AIエコシステムの一部は力強い成長を見せているものの、その導入と収益化は過熱した期待に追いついていないと指摘しています。市場のムードは、テクノロジー株への抑えきれない熱狂から、より慎重で慎重なスタンスへと変化しつつあります。

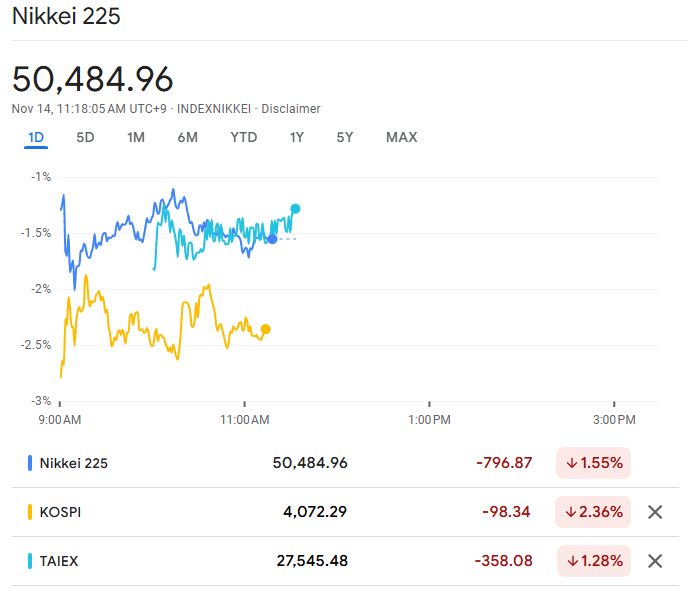

2. 世界市場も追随:リスクオフ

米国のハイテク株の売り圧力は世界的に波及しており、最近の動きは、アジアと欧州の市場が米国のハイテク株の弱さとバリュエーションリスクにますます敏感になっていることを示唆しています。

例えば、日経平均株価は早朝の取引で約2%下落し、KOSPI指数も2.4%下落、TAEIX指数は1.28%下落と出遅れました。

つまり、この株価下落は米国だけに限ったものではなく、米国以外にも広がりを見せており、世界的なリスクオフ姿勢を反映していると言えます。

3. バリュエーションの高騰と大手銀行の警告

大手銀行は、特にテクノロジー/AIセクターにおけるバリュエーションの高騰により、株式市場の下落リスクが高まる可能性があると警告しています。

投資家がリスクエクスポージャーを削減し、投機性の低い銘柄にシフトする動きが見られるため、10~20%の市場調整を示唆する警告が再び浮上しています。

4. 不透明な政策と流動性環境

米国の閉鎖措置は正式に終了しましたが、マクロ経済全体の見通しは依然として不透明です。投資家は、連邦準備制度理事会(FRB)による利下げのタイミング、インフレ率、労働市場指標、流動性状況の動向について依然として不透明感を抱いています。

こうした不透明感はリスク選好を低下させ、資産クラス全体のボラティリティを高めています。

今日以外:株式市場が一般的に下落する理由

本日の下落は、テクノロジー/AI関連への懸念やバリュエーションの低迷によって一時的に引き起こされていますが、市場が下落するより広範な構造的な理由としては、以下のようなものがあります。

金利上昇:借入コストが上昇すると、成長株はより大きな打撃を受けます。

業績不振:期待が高ければ、好調な決算報告であっても失望を招く可能性があります。

地政学的または政策ショック:貿易摩擦、急激な政策転換、市場閉鎖などは、投資家心理に大きな重しとなり、多くの場合、より広範なリスク回避を引き起こします。

バブルのダイナミクス/投機的な過剰:過熱したセクターは、最終的には是正されます。

流動性と安全資産へのシフト:不安が高まると、資金は株式から債券、金、現金へと流入します。

投資家が今後知っておくべきこと

1. テクノロジーセクターへの敏感度は依然として高い

テクノロジーおよびAI分野のボラティリティはすぐには低下しそうにありません。投資家は以下の点に注目すべきです。

主要AI・半導体企業の業績修正と業績見通し

ソフトウェアおよび半導体関連銘柄の空売り残高の増加は、テクノロジーセクターにおけるレバレッジの解消と、割高なバリュエーションへの懐疑的な見方が高まっていることを示しています。

大型テクノロジー企業の決算発表はセンチメントに大きな影響を与えるでしょう。業績見通しの引き下げは、高倍率銘柄からの株式買い替えを加速させる可能性があります。

AIハードウェアの需要動向は、セクター全体の期待を引き続き形作っています。

セクターのポジショニングがより慎重になるにつれ、2025年の主要企業は、今後最も顕著なボラティリティに直面する可能性があります。

2. バリュエーションリスクの高まり

大手銀行は引き続き割高なバリュエーションを警戒しており、市場の幅は依然として狭い。いくつかの指標が市場環境の変化を裏付けています。

ETFへの資金流入は循環している:2025年10月には米国上場株式ETFへの資金流入額は1.000億ドル近くに達しましたが、資金流入はもはやテクノロジーセクターのみに集中しているわけではありません。投資家は、より慎重なポジショニング戦略の一環として、バリュー株、資本財、ヘルスケア、素材、ディフェンシブセクターへのエクスポージャーをますます増やしています。

資金流入の循環は強まっている:成長株とAIは依然として資金を呼び込んでいるものの、そのペースは鈍化しています。

債券利回りが再び上昇するか、業績見通しが期待外れに終わった場合、PER低下リスクは依然として高いです。

評価感度は年末にかけて市場の方向性を左右する最大の要因の一つであり続けるかもしれません。

3. 世界的なリスクイベントの同期化

今週の売りは、市場が依然として足並みを揃えて動いていることを示しています。

ハイテク関連のリスク回避が広がる中、アジアと欧州は米国の弱さを反映しています。

世界の半導体およびAI関連銘柄は、米国市場の動きに特に敏感です。

投資家は、海外のボラティリティが米国の取引セッションに急速に波及し、変動を増幅させる可能性があることに留意する必要があります。

4. 政策と流動性への注目

政策をめぐる不確実性は依然として大きな懸念材料となっています。

投資家は今後の連邦準備制度理事会(FRB)の会合を注視しています。政策金利のわずかな変化でさえ、セクター間の急激なローテーションを引き起こす可能性があります。

米国の政府閉鎖は解除されたものの、流動性状況は依然として不均一であり、市場はデータ発表への反応をより敏感にしています。

2026年には利下げが見込まれているものの、その時期は依然として不透明であり、インフレの高止まりはFRBの柔軟な対応を制約する可能性があります。

政策の方向性がより明確になるまでは、リスク選好は低迷したままとなる可能性が高いです。

5. ローテーションの機会が出現

高バリュエーションのテクノロジー銘柄が圧力にさらされる中、以下の分野を含むいくつかの分野が相対的に堅調な動きを見せ始めています。

ヘルスケア

工業

素材

バリュー志向の金融セクター

ディフェンシブセクター(生活必需品、公益事業)

推奨ではありませんが、この変化は、投資家がモメンタムや物語主導の成長よりも、安定性と収益の見通しを重視する市場環境への備えを強めていることを浮き彫りにしています。

よくある質問

Q1 FRBと政策演説は株式市場にどのような影響を与えますか?

政策声明は金利、流動性、経済成長に関する期待を形成し、これらはすべて市場のバリュエーションに直接影響を与えます。

Q2 今回の下落後、ディフェンシブ銘柄はアウトパフォームする可能性がありますか?

はい。経済成長が鈍化し、リスク選好度が低下する環境では、生活必需品、公益事業、ヘルスケアなどのディフェンシブセクターは通常、相対的に強さと安定性を示します。

Q3 初心者はこのような短期的な下落を心配すべきですか?

必ずしもそうではありません。日々のボラティリティは投資の一部です。長期的な分散投資に焦点を当てつつ、不確実なマクロ経済状況においてはリスク管理が不可欠であることを認識してください。

Q4 このハイテク主導の反落は、より広範な弱気相場の始まりでしょうか?

必ずしもそうではありません。現在のデータは、投げ売りではなく、ローテーションを示唆しています。ハイテク銘柄のバリュエーションは圧迫され、空売り残高が増加していますが、ヘルスケアや資本財などのセクターはアウトパフォームしています。

結論

結論として、今日の株式市場の弱さは、主にテクノロジー/AIの成長物語の見直し、バリュエーションのストレス、そしてリスク回避への全体的なシフトによって引き起こされています。

テクノロジー株中心のナスダックの本日の急落(-2.3%)と主要AI株への圧力は、トレーダーが今後の不安定な見通しに備えていることを示唆しています。

投資家にとって重要なポイントは、収益、バリュエーション、そして政策の方向性に関するより明確なシグナルが現れるまで、ボラティリティは高い水準で推移する可能性が高いということです。短期的には、セクターのリーダーシップの交代、政策に関するコメント、そして世界市場の動向に常に注意を払うことが重要になります。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。